能源投資入門:什麼是能源產業?投資能源公司要注意什麼風險?

能源產業對全球經濟相當重要,

它是過去一個世紀以來推動經濟貿易、工業活動、生產商品的重要原料、航空旅行(飛機)所需的燃料和動力,

近年有些投資人也認為綠能、可再生能源的公司在未來有成長機會。

那投資能源產業好嗎?投資時要注意哪些事情?有什麼風險和問題?

這篇文章市場先生介紹能源業(英文:Energy Sector),分為以下幾個部分:

本文市場先生會告訴你:

能源產業是什麼?

能源產業(英文:Energy Sector)是指與能源生產或供應相關業務的公司,

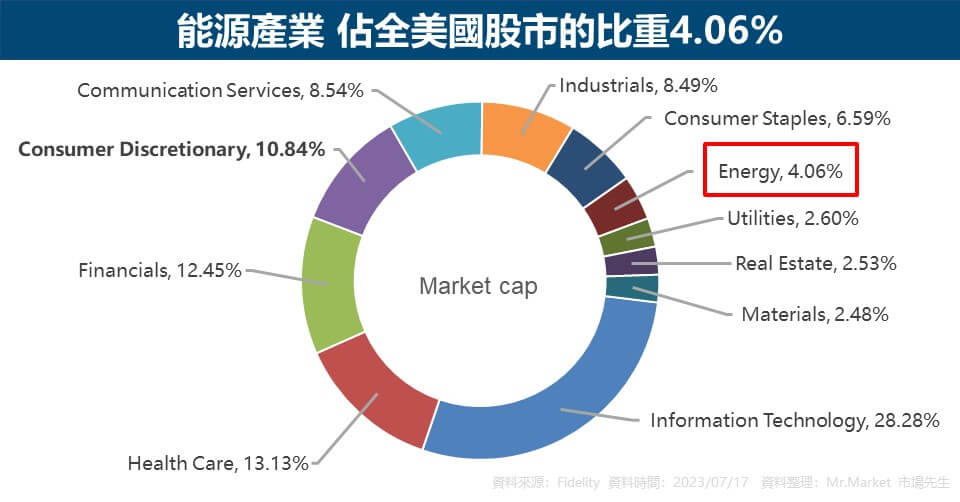

是GICS、ICB全球行業分類標準中的其中一種分類,能源產業的權重占全美國股市約4.06%。

在美國11大產業板塊中,能源產業占比並不高,

但能源產業是和經濟及原物料十分高度關聯的一個產業,受油價影響巨大,也包括煤炭、天然氣等能源的生產與運輸廠商。

能源產業並不是淨利潤高的企業,但它卻是全球營收最高的產業之一。全球各國許多知名企業包括:艾克森美孚、殼牌、雪弗龍、BP、中國石化、中國石油等等能源公司,都是全球總營收排名前30名的公司。

能源產業往往需要極大的資本投入來產生足夠的規模經濟,因此其中的企業也是以大型公司居多。

市場先生提示:再生能源不屬於能源產業。

電力或者一些再生能源(乾淨能源,包括 風力、太陽能 等等),雖然同樣也常被稱為能源,但在股票產業分類並不是歸類在能源產業中,而是歸類在公用事業產業(Utilities Sector)。

能源產業有哪些類型?

在GICS全球產業分類中,能源產業只有1個行業組,並分成2大行業,7個子行業:

1.能源相關服務和設備提供:

通常直接涉及能源開採,像是天然氣鑽井和相關設備等等。

2.石油、天然氣和消耗性燃料:

包括綜合油氣公司、勘探生產、提煉銷售、儲存和運輸、耗性燃料等等。這類占比最大。

| GICS 能源產業分類 | |||

| 行業組別 Industry Group |

行業 Industry |

佔比 | 子行業 Sub-Industry |

| 能源 Energy |

能源相關服務和設備提供 Energy Equipment & Services |

7.9% | 石油和天然氣鑽井 Oil & Gas Drilling |

| 石油和天然氣設備與服務 Oil & Gas Equipment & Services |

|||

| 石油、天然氣和消耗性燃料 Oil, Gas & Consumable Fuels |

92.1% | 綜合油氣公司 Integrated Oil & Gas |

|

| 勘探與生產 Oil & Gas Exploration & Production |

|||

| 提煉與批發行銷 Oil & Gas Refining & Marketing |

|||

| 儲存與輸送管道 Oil & Gas Storage & Transportation |

|||

| 煤炭和消耗性燃料 Coal & Consumable Fuels |

|||

| 資料來源: Fidelity 更新日期: 2023/07/17 整理:Mr.Market 市場先生 |

|||

能源產業子行業市值規模

至於能源行業底下的各個子產業市值規模有多大呢?

從Finviz網站可以觀察到,整個能源產業的總市值約3.47T,另外也有提供能源行業中各子行業的市值規模,雖然分類方式跟GICS不太一樣,仍然可以給我們一個參考。

下表是Finviz網站能源行業分類,其中市值規模最大的是「油氣綜合」這個行業,規模遠比其它分類的大的多,且佔了能源業總市值的47.2%,算是相當高的比例,其次是「石油&天然氣勘探&生產」、「油氣中游」,這三類幾乎佔了能源行業中近九成市值。

| 能源產業 子行業市值規模排名 |

||||

| 排名 | 行業 | 市值 (美元) |

佔能源業總 市值比例 |

代表性企業 |

| 1 | 油氣綜合 Oil & Gas Integrated |

1637.98B | 47.2% | 艾克森美孚 Exxon Mobil Corp. |

| 2 | 石油&天然氣勘探&生產 Oil & Gas E&P |

762.19B | 22.0% | 康菲 ConocoPhillips |

| 3 | 油氣中游 Oil & Gas Midstream |

565.67B | 16.3% | 恩橋 Enbridge Inc. |

| 4 | 石油&天然氣設備&服務 Oil & Gas Equipment & Services |

242.67B | 7.0% | 斯倫貝謝 Schlumberger Limited |

| 5 | 石油&天然氣精煉&營銷 Oil & Gas Refining & Marketing |

201.22B | 5.8% | 馬拉松原油 Marathon Petroleum Corp. |

| 6 | 油氣鑽探 Oil & Gas Drilling |

29.16B | 0.8% | 諾布林 Noble Corp. |

| 7 | 鈾 Uranium |

21.98B | 0.6% | 卡梅科 Cameco Corp. |

| 8 | 動力煤 Thermal Coal |

8.88B | 0.3% | 皮博迪能源 Peabody Energy Corp. |

|

資料來源:finviz網站 資料時間:2022/7/17

資料整理:Mr.Market 市場先生 |

||||

能源產業基本特性:

根據能源公司在供應鏈中的地位不同,可以劃分為上游、中游、下游、綜合油氣公司,用這種分類認識能源產業會更容易理解。

不同的供應鏈位置,在產業內面臨的挑戰與特性都不相同。

例如說位在產業上游的鑽井與探勘就是一個風險較高的行業,除了高額的資本投入外,地理條件與技術也會影響開採成本,以及近年來環保意識抬頭,各國環評困難重重,都對開發新油田造成一定程度的逆風。

| 能源產業的財務特性 | |||

| 供應鏈位置 | 主要業務 | 財務特性 | 代表性公司 |

| 綜合型 | 綜合油氣公司是從事油氣勘探、生產、提煉和分銷等,而不是專門從事單一領域的公司 | •綜合上中下游的獲利優勢 •分散資產,獲利較不容易受景氣影響 •財務狀況健全,有穩定營收、自由現金流 |

•埃克森美孚 Exxon Mobil •雪佛龍 Chevron |

| 上游 | 包含鑽井、勘探與生產 | •由石油輸出組織(OPEC)控制產量 •投入大量固定資產進行探勘,能源開採成本取決於地理條件與技術 •受價格波動影響,導致營業利潤起伏波動大 |

•斯倫貝謝 Schlumberger •康菲公司 ConocoPhillips •依歐格資源 EOG Resources |

| 中游 | 儲存與輸送管道 | •主要由政府機構管理 •營收穩定、成長性不大 •不易受能源價格影響營運 |

•恩橋 Enbridge •Enterprise Products Partners |

| 下游 | 提煉與批發行銷、 煤炭和消耗性燃料 設備與服務 |

•競爭激烈,仰賴經濟規模,一旦景氣低迷,財務可能虧損 •容易受經濟景氣波動,設備與服務屬於短期需求 |

•菲利普斯油品公司 Phillips 66 •皮博迪能源公司 Peabody Energy |

| 資料整理:Mr.Market 市場先生 | |||

市場先生提示:容易被搞混的產業分類

能源產業(Energy Sector)和基礎材料產業(Materials Sector),同樣都是和 原物料商品(Commodity)有高度相關,但特性仍有很大的不同:

- 能源產業(Energy Sector):聚焦在原油、天然氣、煤礦這一類能源商品,其中以原油和天然氣佔最大比例。

- 基礎材料產業(Materials Sector):更廣泛的金屬、化工、建材、林木等等原物料。

因此兩者分別獨立作為一個產業類別觀察。

深入認識能源產業的財務特性

能源產業容易受景氣循環影響,主要是受到原物料價格循環的影響,

美國能源產業,以石油和天然氣總占比超過65%為最大,由於石油是目前全球最重要經濟發展原素之一,有著不可再生,取代性低的特性,石油產量是由「石油輸出國家組織(OPEC)」控制,維持石油價格等於是可以控制世界經濟命脈,也因此油價看似是供需市場機制決定,但原油其實也高度受到國際政治影響。

關於影響油價的因素,以及對原油產業公司股價的影響,可以看以前寫過的文章:

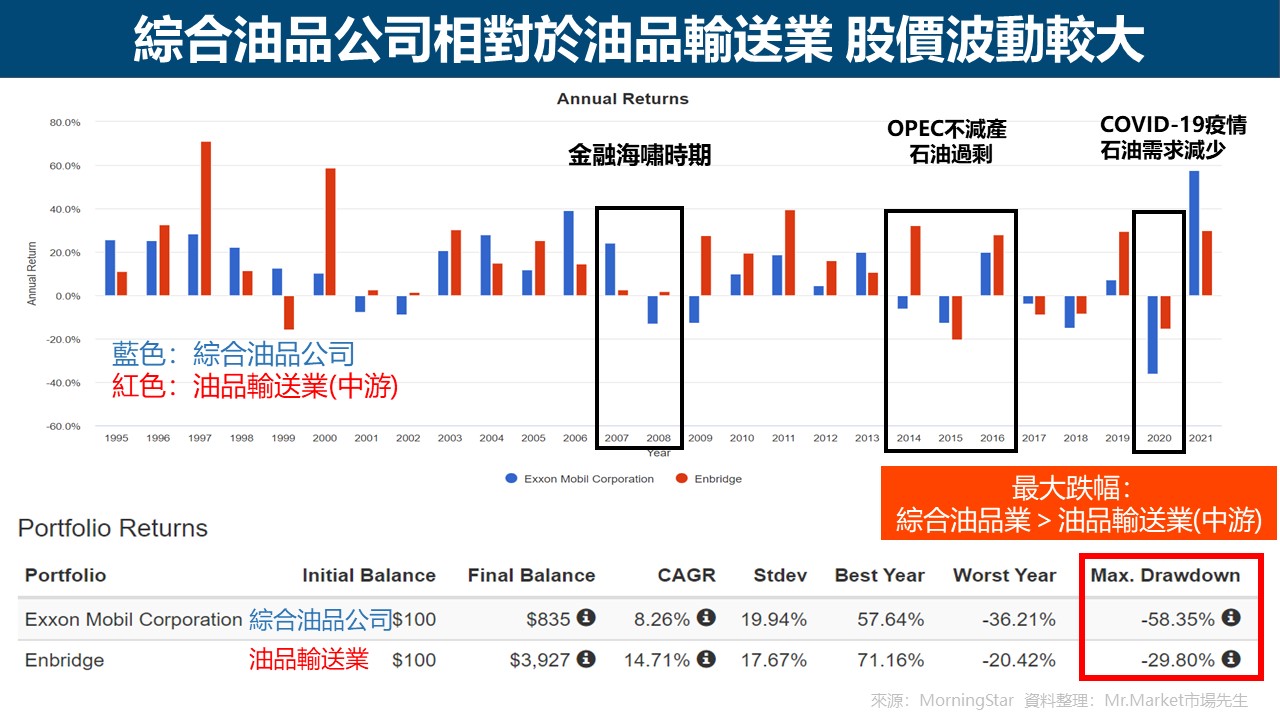

能源產業依據在供應鏈的上下游位置,公司的經營特性、財務特性差異巨大:

- 綜合油品公司、上游公司:面對政治事件及經濟變化,直接影響產品價格與營業利潤,例如油品開採業。

- 中游公司: 雖然營收成長有限,但相對不容易受油品價格牽制,價格表現最穩定。例如油品輸送、儲油業。

- 下游公司:面對上游所供應油品的成本漲跌,但可以直接轉嫁給消費者,價格衝擊也不如上游那樣大,例如煉油業、加油站。

回顧幾次歷史事件,中上游的能源公司 營運表現、股價與「油價走勢」有高度相關,

綜合油品公司和供應鏈中游的油品輸送公司相較下,價格波動幅度也較大。

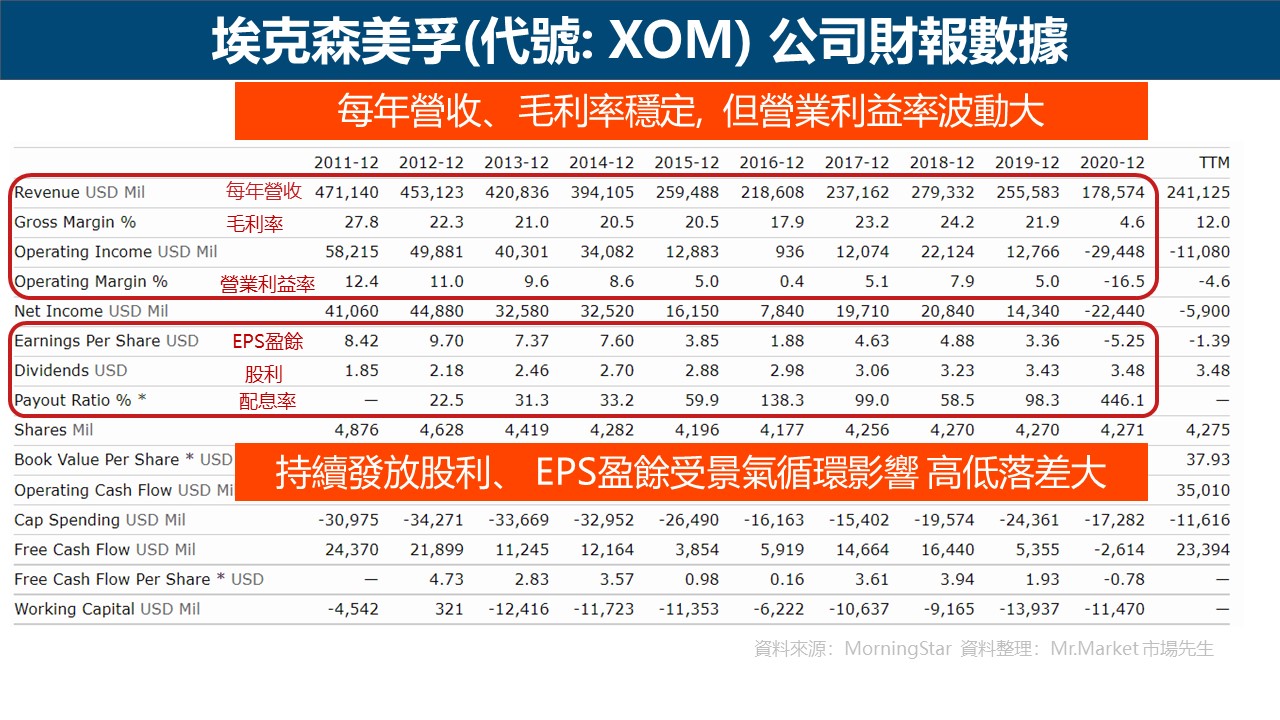

要評估能源產業,可以觀察幾個關鍵財務數字,以下用2020年全球規模最大的綜合油氣公司-埃克森美孚 (XOM)舉例說明。 (以下股票僅為教學舉例,非投資推薦)

埃克森美孚 ExxonMobil (美股代號: XOM) 成立於1882年,屬於含括上中下游供應鏈的綜合油品公司,

2020年營收超過1785億美元,產品在全球6大洲都有販售,是全球市值最大的能源公司之一,

主要從事勘探、生產和銷售原油、天然氣和石油產品,也包含銷售燃料、潤滑油和化學品等。

1. 能源產業獲利能力:年營收、毛利率大致穩定, 但營業利益率波動大

綜合油品公司的營收變動幅度不大,毛利率穩定,營收、營業利益和每年每股盈餘EPS較為波動。

能源產業屬於十分成熟的產業,生產成本其實變化不大,從生產評估到設備投資之後,每桶原油的成本差不多就確定下來了,會根據開採地點來源(例如中東油田的生產成本較低、頁岩油成本較高)、技術、規模等因素決定生產成本。

而能源產業的護城河優勢,主要也是來自於某些企業具有生產成本優勢、規模經濟優勢,

以及有一些政策上優勢,例如OPEC會影響油價,盡可能控制在生產成本之上。

由於終端商品是屬於大宗商品,也就是同質化很高,你賣的原油跟別人賣的原油沒有差異化,

因此獲利受到能源價格影響很大,彼此間的差異主要來自生產成本、效率、技術。

造成營業利益和EPS波動大的主要原因是,主要來自油價的波動。

營業利益率 = 營業利益 ÷ 營業收入 × 100%

從埃克森美孚 ExxonMobil的財報中,可看出石油價格受政治經濟影響,導致營收劇烈波動。

在2014年底~2016年,當時OPEC決議石油不減產,導致油價供給過剩,價格崩跌;

2020年COVID-19疫情,國際經濟大幅受影響,基礎建設暫緩、國際運輸停擺,石油需求減少,營收大幅減少也讓營業利益率呈現負值。

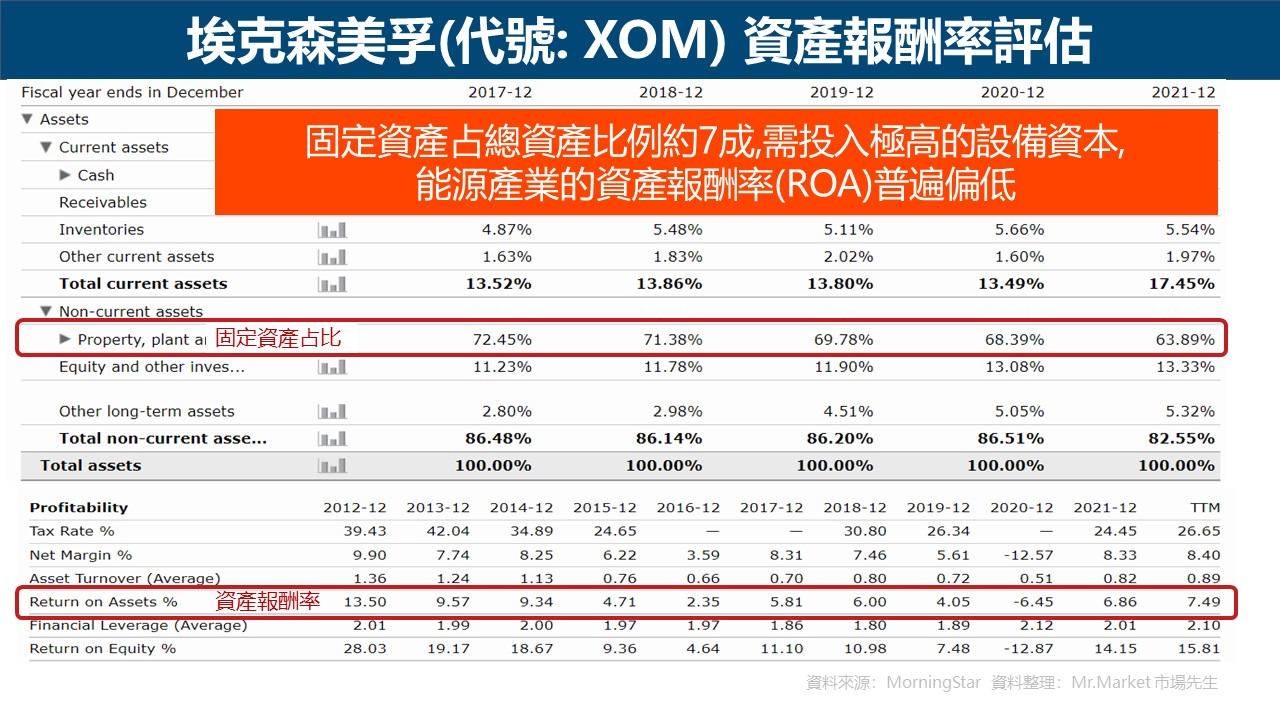

2. 固定資產極大、資產報酬率ROA低

能源產業的固定資產占比很高,像是探勘設備、煉油輸送管線、能源儲存設備等,這些生財設備都需要投入極大的金額,針對重度投入固定資本的產業,可以用資產報酬率(ROA)來衡量一間公司營運績效、賺錢的效率。

資產報酬率(ROA) = 稅後淨利(Net Income)÷ 平均總資產(Total Asset) × 100%

一般公司的資產報酬率(ROA)標準約6%~7% ,但各產業標準不同。

從下表可以看到埃克森美孚的固定成本佔總資產約7成,當總資產這個分母變大,計算出的資產報酬率(ROA)也就會偏低。

如果能源產業想要提升資產報酬率,則需要在取得成本、擁有獨特技術、維持穩定現金流等維持競爭力。

舉例來說,A公司和B公司都是銷售石油,兩家公司得到的石油成品內容並沒有差異,

但同樣時間內,A公司取得100桶石油、B公司取得80桶,兩者取得成本和技術就差距20%。

能源產業由於同質性很相像,也容易遇到價格競爭情況,所以營業利益不太穩定。

想了解更多評估細節,可閱讀:高固定資產的產業投資前需要注意3件事

3. 財務償還能力:負債比率不高,但流動比率、速動比率低,少部分負債仍會造成壓力

負債權益比主要目的是可以用來衡量一間公司的財務槓桿,下表可以看到綜合型油品公司的負債權益比率小於1,顯示公司的資金來源並不是靠槓桿借錢。

雖然能源產業的負債比率只有5成不算高,但由於流動比率、速動比率都偏低,這也代表能源產業資產規模極大、資產報酬率低,因此即使只是少部分的負債,也會對收入造成壓力。

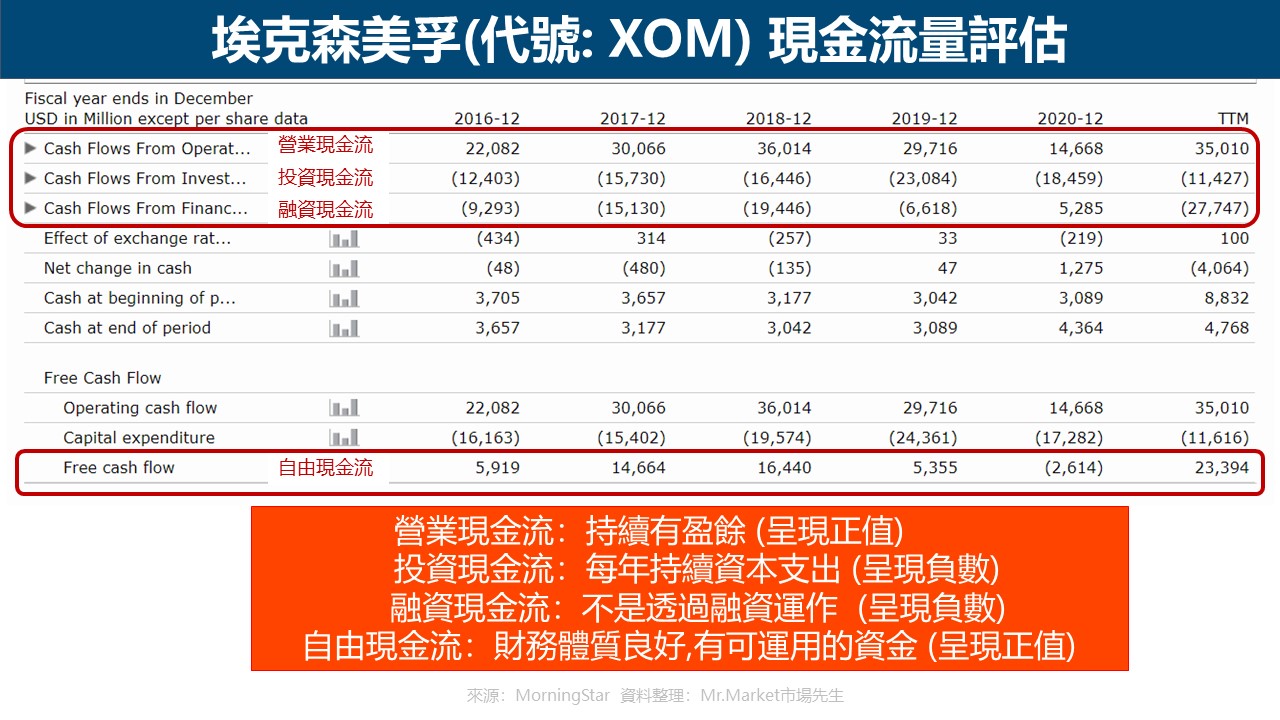

4. 現金流量狀況:財務體質良好,擁有穩定的自由現金流

現金流量表可以顯示資金的流動性,分成3個部分檢視綜合能源公司的財務狀況:

- 營業現金流:每年維持正值的數字,保持盈餘。如果細看也可以發現雖然有些年度是虧損,但加回折舊與攤銷後其實仍是有正現金流。

- 投資現金流:每年持續投入大量資本支出,從事探勘、開採技術研發、收購等等。

- 融資現金流:數字呈現負數代表償還債務或者回購股票,正值代表增加新的融資及借貸。

綜合油品公司的財務體質良好,2019年之前自由現金流為正值,代表至少營運上沒太大問題,

但到2019-2020年自由現金流開始下降,甚至2020年自由現金流受疫情影響轉為負值,就需要留意。

投資能源業好嗎?有什麼風險?

能源產業對全球經濟相當重要,因為它提供推動經濟貿易、航空運輸(飛機)所需的燃料和動力,

但它的投資風險也較大,因為能源容易受到全球經濟變化或政策改變,讓油品價格有劇烈波動,

因此能源產業也常被歸納為景氣循環股,

它的盈利能力及股價往往是根據原物料市場價格變化而定,

優點是某些時機有抗通膨能力、可能很短的時間內隨著油價一併飆漲,

但因為波動劇烈且獲利不穩定,一般認為不適合長期持有。

其中僅有中游的儲存與輸送管道產業屬於能源業中相對穩定的企業。

如果投資的時機不佳,即使長期持有,也可能遇到非常長期的持續衰退下跌。

市場先生小提醒:景氣循環股是什麼?

原物料的價格是由「供需」來決定,

一旦缺貨,原料價格就往上漲,緊接著就會開始擴大產量,然後過一段時間,因為產量太大,

原料價格就會下跌,這時生產者就會減少產量,再過一段時間,又因為缺貨,價格又上漲,周而復始,所以又稱為景氣循環股。要提醒的是,投資景氣循環股,不能只看當下的盈餘好壞和股價高低,不要因為短期虧損就覺得應該要賣出,

因為景氣循環股盈餘最壞的時刻,往往不久之後就反轉。而盈餘表現最好、股價高漲的時刻,可能也是由盛轉衰的前奏。

投資能源產業的優勢:

- 全球營收最高的產業之一,需求穩定。

- 毛利率、獲利能力穩定,每年持續發放股利。

- 財務體質良好,負債佔比低,擁有自由的現金流。

- 有規模經濟優勢,由少數企業寡占,新的競爭者難以介入。

投資能源產業的缺點及風險:

- 終端商品沒有訂價權、難以差異化。

- 石油價格與政治經濟事件有直接關聯,事件風險較高。

- 綜合型油品公司與供應鏈上游的能源公司,通常面對價格波動幅度較大。投資人應該先對景氣循環週期性有了解。

- 需要投入的固定成本極大、每年持續資本支出、資產報酬率ROA低,雖然負債比率不高,仍會對於收入造成壓力。

- 可能隨技術進步造成需求情況改變,例如乾淨能源崛起。

要注意的是,上述是產業整體普遍特性,但個別公司的情況應該各自判斷。

能源產業的長期走勢表現如何?

投資人可以買入能源產業個股,也可以買入能源行業的ETF,

至2022/1止,美股的能源產業ETF共有69檔,又大致分為以下幾種子類別:

- Energy-Broad 廣義的全體能源產業 (含括所有子產業)

- Oil & Gas Exploration & Production 油品天然氣探勘與生產

- Oil Equipment & Services 油品設備與服務

- Clean Energy 潔淨能源

- Master Limited Partnership (MLPs) 業主有限合夥企業

為了方便說明整個產業特性,本篇以全體能源產業的ETF說明整個市場的價格變化。

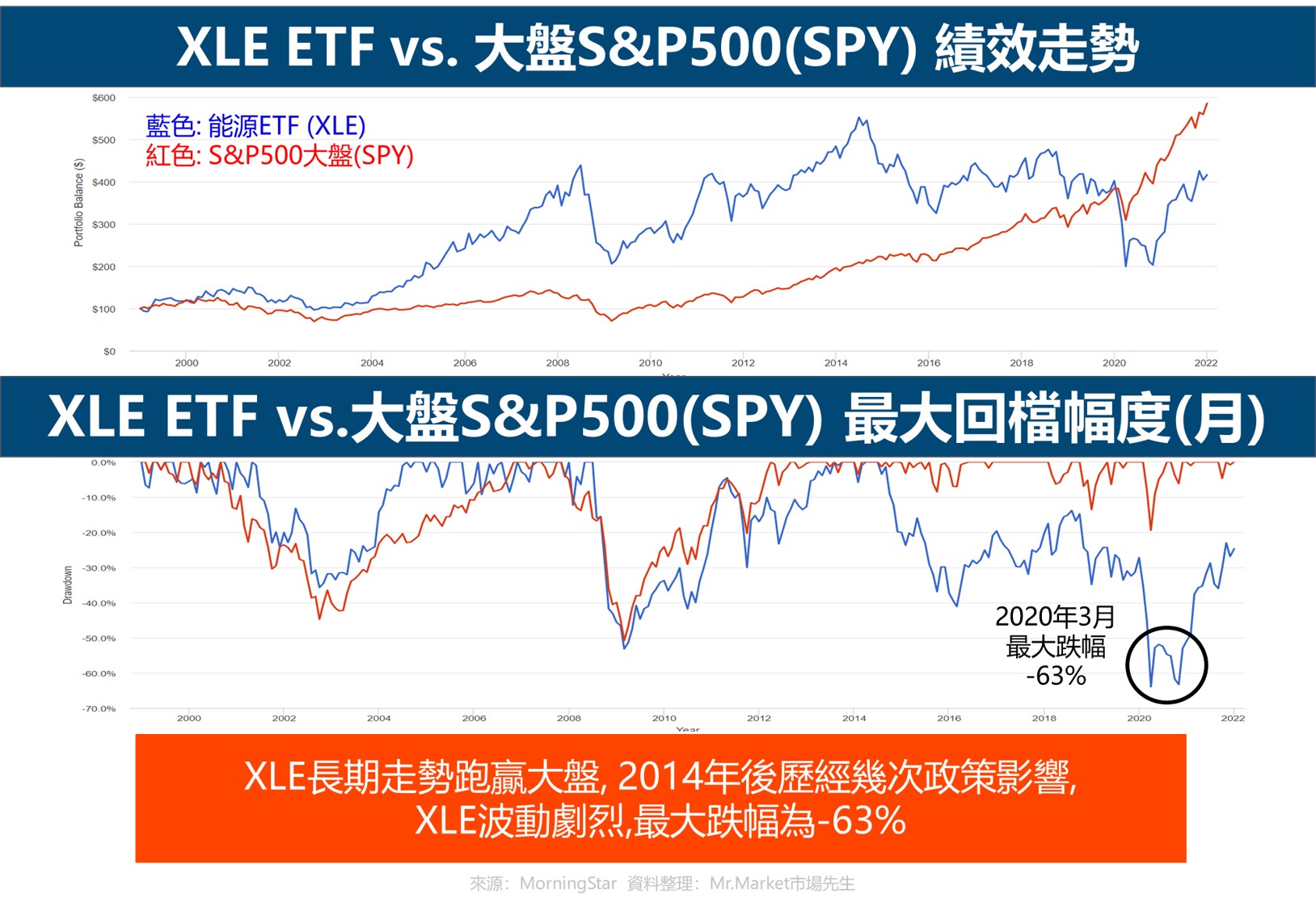

底下以XLE ETF來分析走勢,這是目前規模最大、歷史悠久的能源ETF,

從1998年就成立了,它主要是投資S&P500成分股裡的能源公司。

XLE ETF前2大持股分別是埃克森美孚(Exxon Mobil Corporation)和雪佛龍(Chevron Corporation)的綜合型油品公司,這2家公司的持股占比超過40%。

綜合型能源產業長期走勢跑贏大盤,遇經濟政策改變時,波動劇烈

將XLE ETF與美股大盤S&P500 (SPY)來比較走勢,

可以發現XLE歷史走勢幾乎都跑贏大盤,只有在2020年後跑輸大盤。

近一步觀察回檔情況,XLE在2014年之後歷經幾次經濟政策改變(例如:OPEC減產、COVID-19疫情導致全球石油需求減少),XLE的波動就很劇烈,最大回檔在-63%左右。

完整的ETF XLE介紹分析,可閱讀:市場先生完整評價XLE / SPDR能源類股ETF

如何選擇能源產業?能源標的怎麼挑?

目前購買美股股票與美股ETF有2個管道,分別是國內券商與海外券商,

之前都有分享過,券商的教學文章如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

快速重點整理:什麼是能源產業?

- 能源產業是指與能源生產或供應相關業務的公司,屬於景氣循環股,佔美國股市的權重約3%。

- 按GICS全球行業分類,能源產業分成2類:能源相關服務和設備提供與石油、天然氣和消耗性燃料;如果按供應鏈位置分類,分為上游、中游、下游、綜合油氣公司,投資人會更容易理解,。

- 能源產業是全球營收最高的產業之一,產業成熟、負債不高,每年配息穩定。

- 能源產業中,天然氣與石油佔比超過65%,盈餘與股價受石油價格波動與政策經濟事件影響。

- 綜合油品公司與上游生產成本差異不大,導致售價高低會差異極大,因此股價格波動幅度也會大於中下游。

- 能源產業的優勢在於毛利率、獲利能力穩定,但由於需要投入大量的固定成本,資產報酬率ROA低,雖然負債比率不高,仍會對於收入造成壓力。可觀察現金流,並注意突發事件影響油品價格,避免造成營業利益率與每股EPS劇烈波動。

- 不要貿然追高殺低,要了解景氣循環股特性,才能做好能源產業的投資。

市場先生心得:

雖然乍看之下能源產業股價波動劇烈,不像是長期投資人喜歡的標的,一般我們也會建議新手不要輕易去碰能源類股。但像是股神巴菲特的波克夏的持股中分成四大區塊(蘋果公司、鐵路、保險、公用事業及能源),其中一塊就屬於能源產業。

(本文的能源產業主要是屬於傳統能源,巴菲特也投資許多在乾淨能源上。)我的想法是,

從股價和盈餘的角度,一般人也許覺得這是個起伏劇烈的產業,

但從生意的角度,能源一直都是一門相當穩定的生意。在投資時,我們習慣都會以”年”為單位來看很多事情,於是你會感受到能源產業似乎起伏劇烈,

但如果能把週期拉的更長,例如”5年”、”10年” 的週期來看,也許這門生意就會有不一樣的感受。

更多產業分析相關文章:

市場先生的產業投資指南 點擊下方產業列表,就能獲取最完整的產業投資分析

非必需消費品 Consumer Discretionary 必需消費品 Consumer Staples 能源 Energy 基礎材料 Materials 工業 Industrials 醫療保健 Healthcare 金融 Financials 資訊科技 Information Technology 不動產 Real Estate 通訊服務 Communication Services 公用事業 Utilities 產業投資指南版權所有:Mr.Market市場先生

未經授權不可轉載

更多投資入門學習:

編輯:Sandy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言