必需消費品投資入門:什麼是必需消費品產業?投資有什麼優勢與風險?

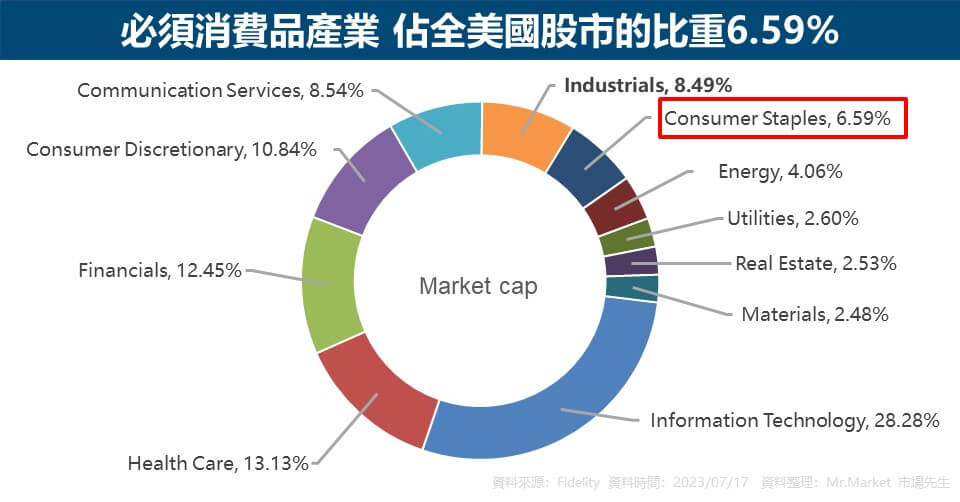

必需消費品(英文:Consumer Staples sector)是GICS、ICB全球行業分類標準的其中一種分類,佔全美國股市的權重將近6.59% (資料日期2023年7月),主要包含負責製造民生必需品的公司或銷售通路,像是食品、飲料、家居用品、個人護理用品等。

過去一般認為必需消費品產業比較不受景氣影響、穩定性高,通常會支付投資人穩定股息,遇到景氣不好時,波動也相對穩定,常被當成防禦型的投資。

實際上目前的必需消費品販售管道與行銷方式更多元,商品經營更加競爭,必需消費品的投資風險相較以往,需要留意的細節就更多。

這篇文章市場先生介紹必需消費品涵蓋那些範圍、產業特性、投資時又該注意什麼。

本文市場先生會告訴你:

什麼是必需消費品?

必需消費品(Consumer Staples)是GICS、ICB全球分類標準中的其中一種行業板塊,常常會被拿來跟非必需消費品(Consumer Staples)比較。

必需消費品(Consumer Staples)是指人類日常生活中必要的基本商品和服務,例如說食物、飲料酒水、居家用品、洗髮精沐浴乳、香菸等。

這個產業的商品或服務普遍上被認定即使經濟條件轉差,人們也不太可能完全斷絕這些需求,因此必需消費品產業比較不受到景氣影響,企業營運穩定度高,股價波動性也比較低。

目前(2023/7/17)生產製造必需品的企業或銷售通路總市值,佔全美國股市的權重將近6.6% 。

市場先生補充:為什麼啤酒香菸也被分類在必須消費品?

因為必須消費品的分類定義並不絕對明確。

雖然必須消費品被定義為:日常生活中必要的基本商品和服務。但不同國家、地區、民族文化的人,對某項商品的「依賴性」其實並不相同。

舉個例子來說,台灣文化普遍不認為啤酒是必需品,但在一些歐美國家,平日親友歡聚喝一杯,或是下班後去酒吧放鬆卻是很常見的的行為模式,這樣的文化依賴性,可能使得這群人即使經濟拮据,也不會輕易放棄這些消費品。因此他們而言,啤酒就是一種必須消費品。

重點是,無論GICS或其它產業分類機構,對於必須消費品的分類都是同時考量了不同國家、地區、民族文化等因素的集合。

必需消費品有哪些類型?

GICS全球產業分類將必需消費品分為3個行業組,底下又細分為6種行業與12個子行業。

- 必須消費品分銷與零售:包含藥品零售、食品經銷、食物零售、量販店或超市。

- 食物、飲料與菸草:包含農產品、加工食品、非酒精飲料、酒精飲料、酒類零售商及菸草。

- 家庭與個人用品:包含個人護理、居家用品,例如清潔劑、個人保養品。

以市值來看,最大的行業是「飲品」,包含酒精性飲品與非酒精性飲品,像是可口可樂、百事之類的企業;其次則是「必須消費品分銷與零售」,指的就是包含沃爾瑪、好事多之類,專門販售民生用品的大型零售店。

| GICS 必需消費品分類 | |||

| 行業組別 Industry Group |

行業 Industry |

市值占比 | 子行業 Sub-Industry |

| 必需消費品分銷與零售 Consumer Staples Distribution & Retail |

必需消費品分銷與零售 Consumer Staples Distribution & Retail |

28.1% | 藥品零售 Drug Retail |

| 食品分銷商 Food Distributors |

|||

| 食品零售 Food Retail |

|||

| 必需消費品商品零售 Consumer Staples Merchandise Retail |

|||

| 食品、飲品與煙草 Food, Beverage & Tobacco |

飲品 Beverages |

33.0% | 啤酒釀製商 Brewers |

| 蒸餾酒廠與葡萄酒商 Distillers & Vintners |

|||

| 軟性飲品和非酒精飲品 Soft Drinks & Non-alcoholic Beverages |

|||

| 食品 Food Products |

10.0% | 農產品與服務 Agricultural Products & Services |

|

| 包裝食品與肉類 Packaged Foods & Meats |

|||

| 煙草 Tobacco |

8.2% | 煙草 Tobacco |

|

| 家庭及個人用品 Household & Personal products |

家庭用品 Household Products |

20.7% | 家庭用品 Household Products |

| 個人護理用品 Personal Care Products |

個人護理用品 Personal Care Products |

||

| 資料來源:MSCI官網、Fidelity官網 資料整理:Mr.Market 市場先生 |

|||

必需消費品行業子產業市值規模

目前我們找不到根據GICS分類的產業市值規模,但有找到finviz這個網站有提供必需消費品行業中各子產業的市值規模,雖然分類方式跟GICS不太一樣,仍然可以給我們一個參考。

下表是finviz網站非必需消費品行業分類。從中可發現市值規模最大的行業是「折扣店」,占比達20.5%,裡面包含沃爾瑪(Walmart)、好事多(Costco Wholesale)與塔吉特(Target)等一般民眾採購食物與生活用品的地方。

其次則是「家居及個人用品」行業,占比20.4%,包含寶僑(P&G)、聯合利華(Unilever )和高露潔(Colgate-Palmolive)等等;第三大則是「飲料 – 非酒精」行業,占比18.1%,包含可口可樂(Coca-Cola)、百事(PepsiCo)等。

前三大行業的規模遠比其它分類的大的多,合併佔了必需消費品產業總市值的59.1%,算是相當高的比例。

| 必須消費品 子行業市值規模排名 |

||||

| 排名 | 行業 | 市值 | 佔必須消費品總市值比例 | 代表性公司 |

| 1 | 折扣店 Discount Stores |

802.8B | 20.5% | 沃爾瑪 Walmart Inc. |

| 2 | 家用及個人用品 Household & Personal Products |

798.7B | 20.4% | 寶僑 Procter & Gamble |

| 3 | 飲料-非酒精 Beverages-Non-Alcoholic |

707.0B | 18.1% | 可口可樂 Coca-Cola |

| 4 | 飲料-釀酒商 Beverages-Brewers |

379.1B | 9.7% | Fomento Economico Mexicano |

| 5 | 煙草 Tobacco |

316.5B | 8.1% | 菲利普莫里斯 Philip Morris International |

| 6 | 包裝食品 Packaged Foods |

300.9B | 7.7% | 通用磨坊 General Mills |

| 7 | 飲料 – 釀酒廠和釀酒廠 Beverages-Wineries & Distilleries |

183.1B | 4.7% | 帝亞吉歐 Diageo plc |

| 8 | 糖果商 Confectioners |

149.6B | 3.8% | 億滋國際 Mondelez International |

| 9 | 農產品 Farm Products |

84.0B | 2.2% | 阿徹丹尼爾斯米德蘭 Archer Daniels Midland |

| 10 | 雜貨店 Grocery Stores |

63.90B | 1.6% | 克羅格 The Kroger Co. |

| 11 | 食品配送 Food Distribution |

63.7B | 1.6% | 西斯科 Sysco Corp. |

| 12 | 教育培訓服務 Education & Training Services |

58.9B | 1.5% | Meta Data Limited |

|

資料來源:finviz網站,資料時間:2023/7/17

資料整理:Mr.Market 市場先生 |

||||

必需消費品產業基本特性:

必需消費品產業底下的行業大多屬於成熟產業,多數的產品由少數幾家公司主導,所以必須消費品產業普遍具有幾個基本特性:

1. 營收穩健且波動低:

必需消費品既是一種生活必需品,也是一種非耐久財。

因為無論是食物、飲料、洗髮精或牙膏,都是在使用過程中不斷被消耗,所以消費者必須要定期補充,也造就必需消費品產業營收穩健的特徵。

不過值得注意的是,「營收穩健」指的產業整體現象,而不是單一企業。例如產業整體營收加總後,可能每年持平或是微幅穩定成長,但不代表單一企業也會如此表現。

通常有類似或接近產業現象的企業,都是已經建立規模、品牌或其它競爭力的企業;新創企業則另當別論。

舉個例子來說,「包裝食品(Packaged Foods)」行業的「通用磨坊(General Mills)」從2018到2022會計年度的營收成長了20%,年成長率約4%,蠻符合必需消費品產業「營收穩健」的預期;但專門生產植物肉的新創公司「超越肉品(Beyond Meat)」,2018到2022會計年度的營收卻成長了476%,年成長率約47%。

2. 景氣循環影響輕微

主要原因與上一點相同,無論景氣好壞榮枯,必需消費品支出在消費者可支配所得中,都是彈性最低的一塊。

意思是指消費者不太可能任意刪除必須消費品支出,即使選擇縮減,也有限度。

以食物來說,無論經濟拮据或是寬裕,人們都不太可能不吃不喝,或許會精打細算的挑選,但需求不會完全消失;但如果是非必須消費品的珠寶或是奢侈品,在消費者經濟較為拮据的時期,很可能就選擇延後、甚至放棄消費。

但是有一好沒兩好,如果景氣衰退的時候需求不會大幅減少,景氣擴張的時候需求也不會大幅增加。

很容易理解,消費者不會因為手頭寬裕而吃的更多。消費者可能因為富裕而購買更高級的食材食物,也可能因為吃不完而浪費一部分資源,但不太可能因此購買3倍、5倍份量的商品。

因為這樣的特性,不少投資人把必需消費品產業稱作「防禦性資產」。

同樣的,景氣循環影響輕微指的產業整體表現,而不是單一企業表現。

3. 高度競爭的產業

必須消費品市場本質上是一個高度競爭市場。雖然必須消費品市場規模巨大,但商品在消費者心中的價格彈性也很低。

意思就是說消費者對於價格的變化十分敏感,些微的價格變化就足以影響當期的銷售量。

舉個例子來說,A廠商一包100抽的衛生紙如果售價28元,那怕只漲價2元消費者可能就不買單;反過來說只要競爭對手願意以一包27或是26元販售,就足以搶走A廠商的生意。

但是因為必需消費品市場規模足夠龐大,所以行業內的企業大多可用規模經濟的方式經營。當規模足夠龐大,成本就夠低廉,即使低價販售也有利潤,還能迫使規模不足、無法價格對抗的競爭對手出場或切入。

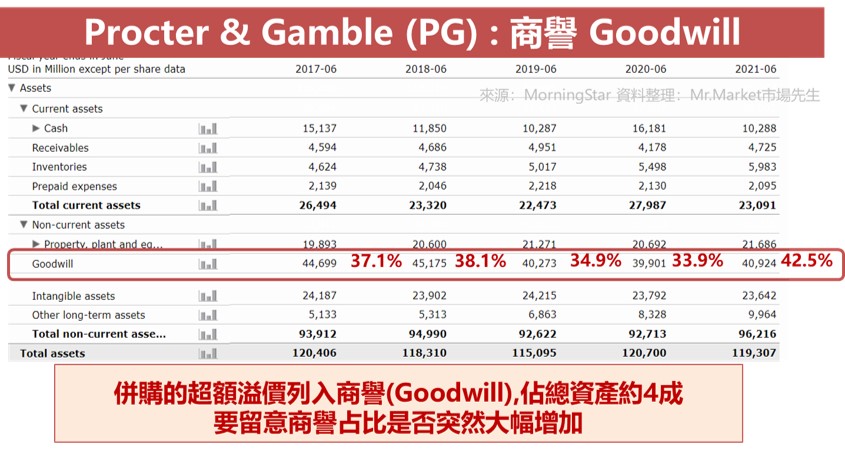

4. 無形資產(商譽)占比高:

由於必須消費品產業高度競爭,一些業內巨擘經常透過併購策略,吞併競爭對手或是擴張產品線,維持公司成長力。

由於併購過程產生的溢價,會列在資產負債表中,無形資產的「商譽」項目中,因此造成資產負債表膨脹。例如寶僑(P&G)在2021會計年度的資產負債表中,無形資產佔總資產的比例大約5成。

5. 現金流穩定充沛(一般來說):

必須消費品作為一種需求固定的商品,無論對製造商或零售商而言,原料或商品周轉速度都很快。在這樣的條件下,經營穩健的公司有更大的談判空間去和合作夥伴商議「先收款、後付款」的條件。

所以生產或販售必需消費品的企業現金流都很充沛,在資產債表上呈現出高額應付帳款。

6. 穩定配息(一般來說):

前面討論過,多數已具規模的必需消費品企業都是成熟產業,營收穩定又有充分的資金流入,所以多數的必需消費品公司能穩定配息。

深入認識必需消費品的財務特性

雖然GICS將必需消費品分3大類,但這種分類方法,其實不容易判斷它們的財務特性。

如果改以公司特性區分,必需消費品大致可分為生產製造、通路零售2種類型,

這種分類方式對投資人來說,或許會更容易理解。

| 依公司特性區分 必需消費品 | |||

| 類型 | 說明 | 財務特性 | 代表性公司 |

| 生產製造類 | 提供必需品半成品加工與製造成品的公司。 | •毛利率相對較高 •營業費用率較高 •商譽佔比較高(併購較多) |

•寶僑 (Procter & Gamble) •可口可樂 (Coca-Cola ) •雅詩蘭黛 (Estée Lauder) •菲利普莫里斯 (Philip Morris International) |

| 通路零售類 | 提供銷售管道販售商品給顧客,包含便利商店、超級市場、大型量販店、倉儲式量販店等。 | •毛利率相對較低 •商譽佔比較低 |

•沃爾瑪 (Walmart) •好事多 (Costco) •塔吉特 (Target) •達樂 (Dollar General Corporation) |

| 資料整理:Mr.Market 市場先生 | |||

1.生產製造類:

指的是提供必需品半成品加工與製造成品的公司。生產製造必需消費品的財務特性包含:

- 毛利率相對較高,主要是有一定的佔比支出,需要花費在品牌經營。

- 營業費用率較高,有許多品牌行銷費用,像是廣告、通路活動、通路上架費等等。

- 商譽佔比較高,常透過併購其他企業和品牌,提高產業競爭力。

2.通路零售類:

指的是提供銷售管道販售商品給顧客,包含便利商店、超級市場、大型量販店、倉儲式量販店等。必需消費品通路零售的財務特性包含:

- 毛利率相對較低,掌握訂價權,直接面對價格競爭來吸引消費者,成為通路類型企業的競爭基礎和市場主導地位關鍵。

- 商譽佔比較低,經營的關鍵來自於價格競爭優勢,雖然也會透過併購提高市場競爭力,但和多數的生產製造企業比較下,通路零售併購案例較少,所以商譽佔比較低。

必需消費品產業獲利能力:商品毛利高,營收穩定

要評估必需消費品產業,我們可以觀察以下幾個關鍵財務數字,

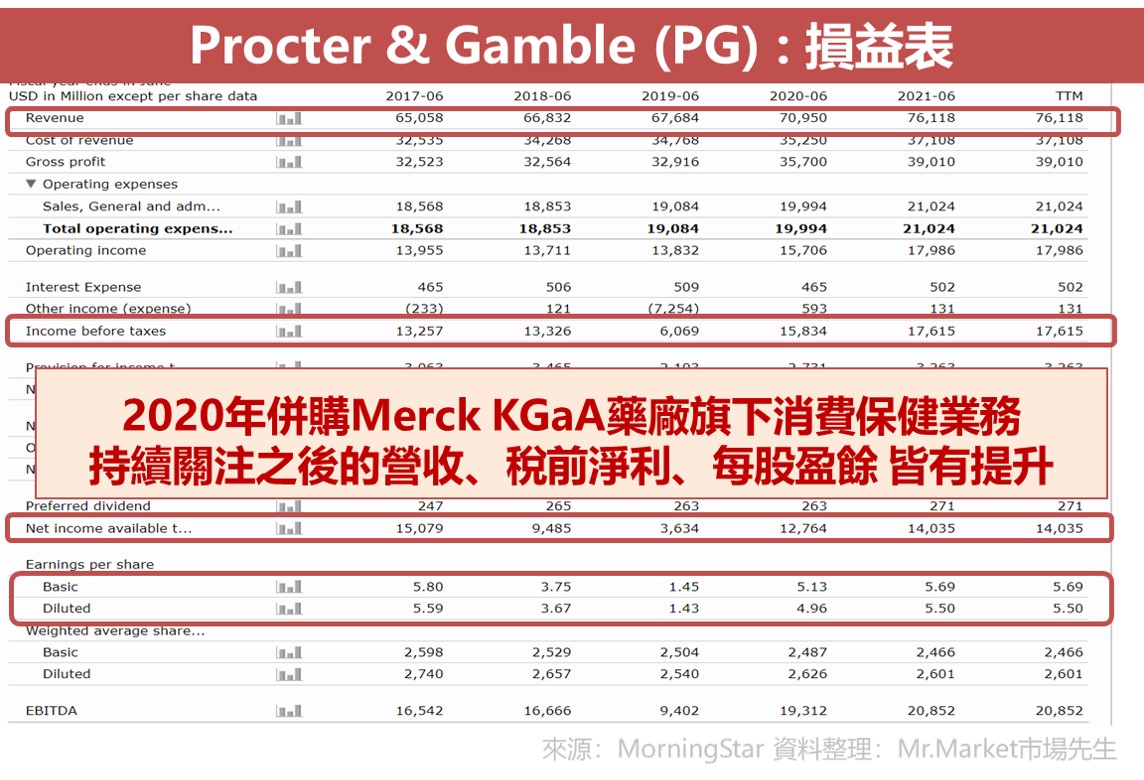

以下用目前全球規模最大日用品集團-PG寶僑舉例說明(以下股票僅為教學舉例,非投資推薦):

Procter & Gamble Co (美股代號: PG) 寶僑是一家生產日用品的公司,

2021年會計年度(2020年7月1日至 2021 年 6 月 30 日)收入超過761億美元,

產品在全球180個國家都有販售,也是全球市值最大的必需消費品公司之一。

寶僑公司的營收變動幅度不大,毛利率高、營業利益率穩定,

每年每股盈餘EPS有些波動,但如果細看損益表是屬於一次性的費用增加,造成淨收入減少,

應該是當時進行大型併購案,營業利益算是變動幅度不大,配息部分現金股利穩定。

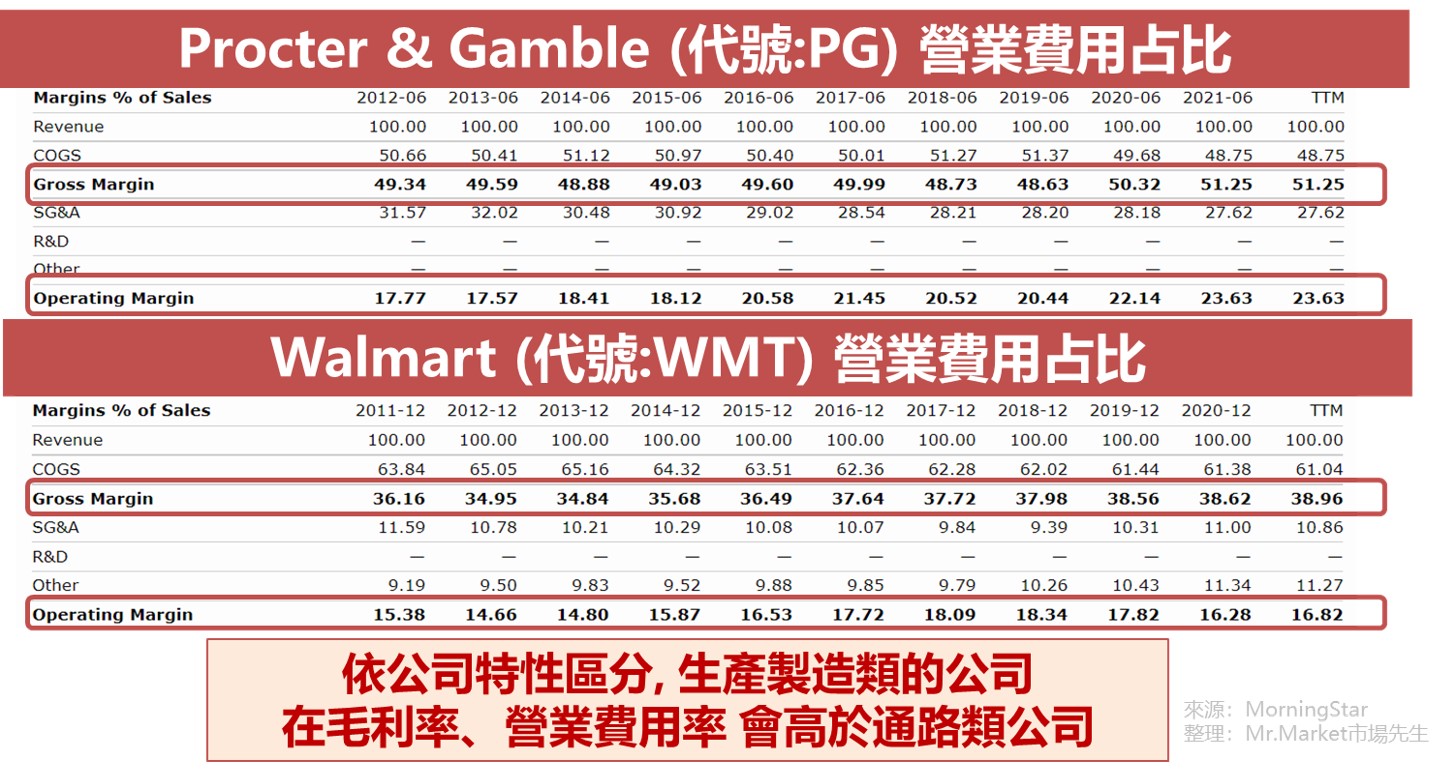

生產製造vs銷售通路 這2類企業的費用比率有明顯差異

必需消費品中,依據公司特性不同,費用比率結構也有明顯差異。

比較寶僑和沃爾瑪的財報,

看起來2家公司營業利益率差不多,但寶僑的毛利率、營業費用明顯比沃爾瑪高出許多。

生產製造的公司(寶僑)毛利率雖高,但必須透過行銷廣告的方式,增加曝光並提升品牌價值和市佔率,

所以營業費用的占比也高於比銷售通路的公司(沃爾瑪)。

流動比率、速動比率主要是用來衡量企業償債能力,

就一般評比企業風險標準來說,必需消費品流動比率、速動比率指標都偏低,

乍看之下,會以為公司償還能力差,但進一步了解,你會發現這是必需消費品的產業特性,下面會再做說明。

比較不同類型的必須消費品公司的財務指標:

進一步檢視財務比率的細項指標,會發現這3家必需消費品公司的共通性 :

| 比較不同類型的必需消費品公司財務指標 |

||||

| 評比指標 | 財務比率 | PG (生產製造) |

WALMART (量販超市) |

COSTCO (倉儲式量販店) |

|

Efficiency 經營效率

|

Days Sales Outstanding 應收帳款天數 |

21-25天 | 43-48天 | 4天 |

| Days Inventory 存貨周轉天數 |

50-56天 | 4天 | 30天 | |

| Payables Period 應付帳款周轉天數 |

106-126天 | 37-42天 | 28-32天 | |

| Financial healthy

償還能力 |

Current Ratio 流動比率 |

0.7-1 | 0.8-1 | 1 |

| Quick Ratio 速動比率 |

0.45-0.65 | 0.7-0.95 | 0.38-0.6 | |

| 資料來源:Morningstar / gurufocus 資料整理:Mr.Market市場先生 |

||||

流動比率 = 流動資產╱流動負債

流動比率一般要求是要在200%以上,越高越好,代表短期在還債上越沒有壓力。

一般來說,流動比率太低是警訊;但在必需消費品產業,則要另作判斷。因為在必需消費品產業,分母 「流動負債」裡的「應付帳款」占比其實很高。

必需消費品產業應付帳款之所以很高,主要來自於它們擁有優越的付款條件(即不需要太快付錢)。

當一間企業對供應商具有較高的議價能力,就能拉長付款天數(錢可以欠別人比較久,有較多的現金可用),並縮短收款天數。

如果排除掉應付帳款,實際上流動比率和速動比率並不算太差。

因此,流動比率、速動比率偏低是必需消費品的產業特性。(尤其範例這兩家是產業龍頭)

加上必需消費品屬於成熟產業,長期整合下,多數的產品由少數幾家公司主導,有一定程度的護城河優勢,由於高度依賴庫存管理的產業,存貨週轉率高(商品賣出去的速度快)所以資金周轉能力很好。

因此必需消費品能夠承受很低的流動比率和速動比率,是一個「先收後付」的產業。

必需消費品產業 一般的現金流都很健全

寶僑公司整體來說有正的自由現金流,資金有持續流入,現金流都很健全,

必需消費品通常不需要花太多費用研發或擴廠,資本支出都不會太大。

必需消費品產業透過併購加速成長 無形資產占比大是一大象徵

在必需消費品產業中,生產製造類廠商,常常需要透過併購各種消費品牌,來維持本身競爭力,

這會讓它無形資產中的商譽的金額占比相對高。

無形資產(Intangibles)大致包含商譽(Goodwill)、專利權、技術權利金、電腦軟體等等,最主要都是商譽,

從資產負債表中看到,寶僑的無形資產佔總資產的比例大約在6成。

必需消費品產業,為了搶奪競爭同業的市場,併購其他公司是最常見的方法。

併購過程,會衡量另一家公司價值,有時收購的金額甚至會高出許多,超額的溢價就會列入無形資產中的商譽(Goodwill)。

寶僑的無形資產之所以佔比高,主要就是來自商譽(Goodwill)。

寶僑在2019年以34億歐元併購德國默克藥廠(Merck KGaA)旗下的消費保健業務,

從下方損益表中可看到,從2020年之後的營收、稅前淨利、每股盈餘都提升不少,可以算是成功併購的案例。

市場先生提示:

商譽是一種無形資產,例如公司的品牌價值、客戶名單、良好的客戶關係、良好的員工關係、所有專利技術等,都屬於商譽的一部分。併購越有價值的企業,越要為此多付錢,所付出的併購金額會遠超出該企業原有資產負債表上的淨值。值得注意的是,歷史上的併購策略並非每次都成功,要注意商譽的佔比有沒有突然大幅增加,如果一直併購品牌,但營收卻沒有持續增加,可能是隱形的問題。

如果對商譽還不清楚,可閱讀:股票財報》商譽(Goodwill)是什麼?如何用來分析評估企業風險?

必需消費品產業值得投資嗎?有什麼優勢與風險?

必需消費品在過去的好處是穩定性高,

通常會支付投資人穩定股息,遇到景氣不好時,波動也相對穩定,所以也常被當成防禦型的投資。

但也因為市場成熟,營收成長有減緩現象,經營的競爭條件和以往也有很大變化,除了透過併購,也因為需要開拓海外市場,衍伸了更多經營風險。

投資必需消費品的優勢:

- 獲利穩定,為股東提供定期穩定的股息。

- 由少數企業主導整個產業,營業規模大,具有經濟護城河,新的公司難進入競爭。

- 存貨周轉率高,持續有資金流入,現金流很健全。

投資必需消費品的風險:

- 市場成熟成長趨緩,需控制營業成本的支出比率,但也要保有彈性,過度降低費用也有可能會傷害長期表現該,該花還是必須花,也就是對於未來企業經營需再投資的部份。

- 以製造生產為主的公司逐漸失去訂價權,通路販售的公司反而更能主導價格,而過度運用促銷的手段可能影響營業利益。

- 透過企業併購持續維持競爭力,但併購價值一般投資人難評估,要留意後續營收表現,歷史上也有併購失敗的案例。

- 必需消費品銷售到全球,當美元升值,從美國銷售到海外的商品收入會減少,產生匯兌風險。

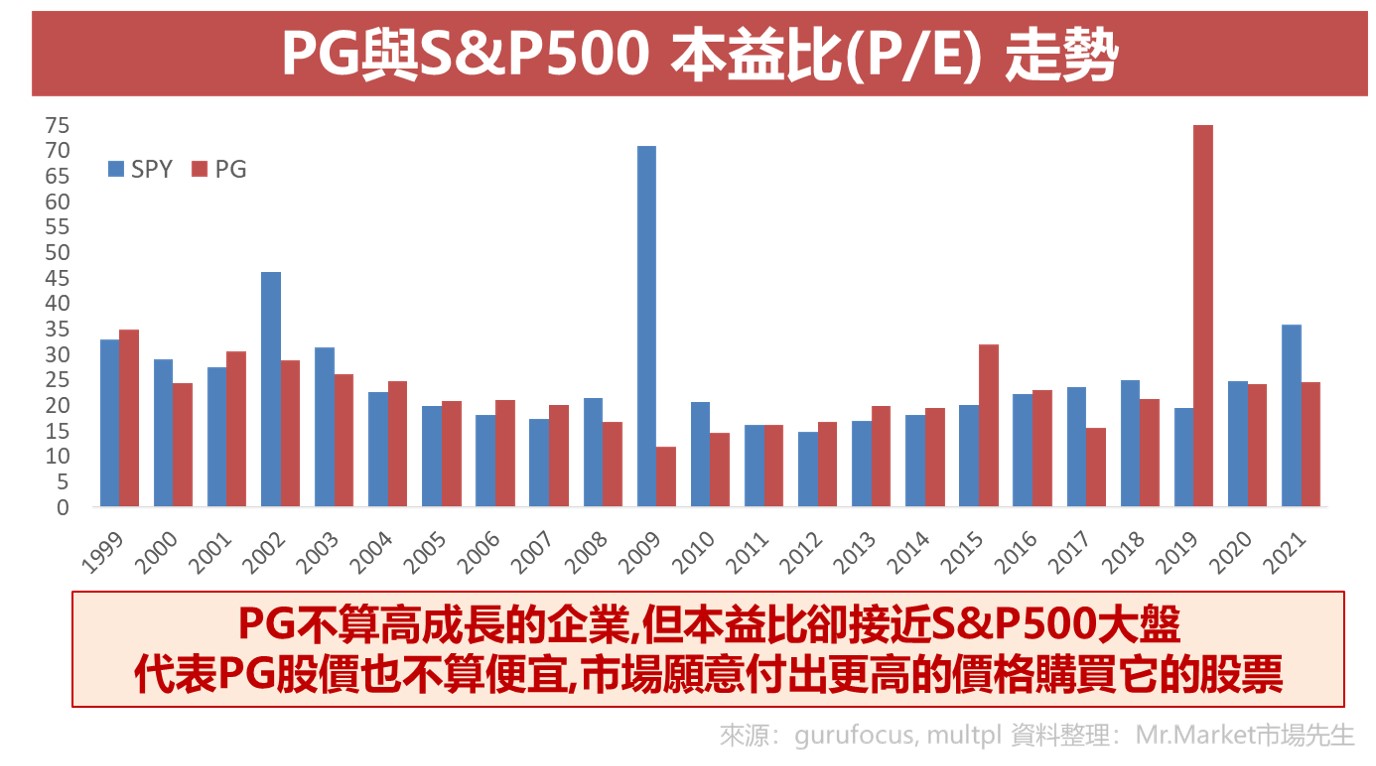

- 市場認為必需消費品屬於防禦性投資,在景氣不好時波動相對小,給予的估價可能會有偏高情況。

當然,以上必需消費品的優缺點只是產業通用的概念,每一家個別公司都有它獨立的特性,優勢和風險並非絕對。

必需消費品的長期走勢表現如何?

投資人可以買入單一必需消費品的股票或基金,也可以投資必需消費品ETF,至2021/12止,美股的必需消費品行業ETF共有13檔。

為了方便說明整個產業特性,本篇以必需消費品的ETF說明整個市場的價格變化。

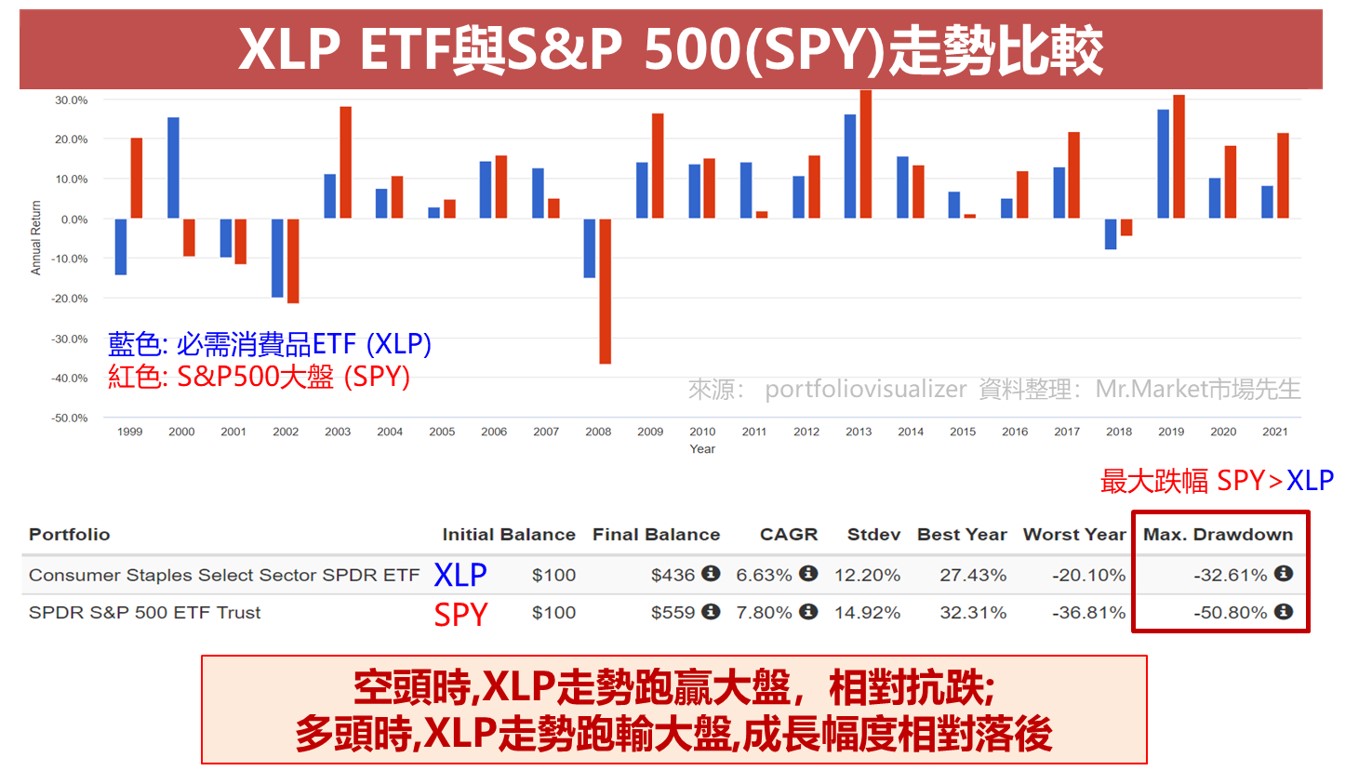

底下以XLP ETF來分析走勢,這是目前規模最大、歷史悠久的必需消費品ETF,

從1998年就成立了,它主要是追蹤S&P500成分股裡必需消費品的股票。

必需消費品在空頭時有防禦效果,在多頭時的成長性則明顯落後大盤

比較XLP ETF與美股S&P500大盤的走勢,

當景氣不好時,XLP有明顯的防禦的效果,

分別在2000年網路泡沫、2008年金融海嘯,走勢跑贏美股大盤(少跌一點);但在2019以後,當股市呈現大多頭,XLP成長的幅度明顯就落後大盤的S&P500指數。

必需消費品潛藏估值過高問題,本益比接近S&P500大盤

一般我們會用本益比來快速判斷公司的股價是便宜還是昂貴。

S&P500大盤指數長期趨勢是向上成長的,而動能主要來自高成長股或科技股,因此也拉高了美國整體大盤的本益比。

如果不熟悉本益比,可先閱讀:一分鐘看懂本益比》如何用本益比找出便宜股票

一間成長性不高的公司,本益比通常也不會太高,

但實際上把寶僑和S&P500擺在一起檢視,為什麼必需消費品的本益比卻很接近大盤?

寶僑雖然是大公司,但顯然不是成長型的公司,市場可能潛藏迷思,一般認為必需消費品比較安全,因此願意付出更高的價格購買它們的股票。

完整的必須消費品ETF XLP分析,可閱讀:XLP值得投資嗎?市場先生完整評價XLP

必需消費品ETF該怎麼買?

要投資必需消費品行業,可以透過買個股,也可以透過ETF投資整個行業。

要查詢必需消費品行業的ETF有哪些,可以透過ETF DATABASE網站查詢,

以下提供目前資產規模最大的前6檔供參考。

| 美股必需消費品ETF (按資產規模排序) | ||||

| 代號 | ETF全名 | 資產規模 (百億美元) |

費用率 | 特性簡述 |

| XLP | Consumer Staples Select Sector SPDR Fund | 1.29 | 0.12 % | 持有美國必需消費品公司共30檔 |

| VDC | Vanguard Consumer Staples ETF | 0.64 | 0.10 % | 持有美國必需消費品公司共99檔 |

| IEV | iShares Europe ETF | 0.20 | 0.59 % | 持有歐洲必需消費品公司共367檔 |

| KXI | iShares Global Consumer Staples ETF | 0.09 | 0.43 % | 持有全球必需消費品公司共93檔 |

| FSTA | FIDELITY COVINGTON TRUST MSCI CONSUMER STAPLES INDEX ETF | 0.08 | 0.08 % | 持有美國必需消費品公司共103檔 |

| IYK | iShares U.S. Consumer Staples ETF | 0.07 | 0.43 % | 持有美國必需消費品公司共55檔 |

| 資料來源:ETF DATABASE -2021/12 資料整理:Mr.Market 市場先生 |

||||

市場先生對必需消費產業的投資思考:

必須消費品有許多投資方式,包含股票、基金等等。

整體產業特性就是穩定,在景氣不好時,消費必需品的走勢又相對大盤抗跌,

因此消費必需品產業常被歸納在防禦型的投資中,

除非你夠了解這個產業,長期有在這些關注這些公司,有判斷力的人可以購入單一個股,

否則一般人透過ETF的方式,能同時擁有一籃子市佔率極高的公司,是比較好的方式。

市場先生對消費必需品投資的幾點建議:

1.留意無形資產占比突然大幅增加的公司:執行併購發生的溢價會列入無形資產中的商譽,當商譽大幅增加,要留意併購後的營收表現,畢竟歷史上充滿各種併購失敗的例子。

2.觀察市場的變化:這些公司成熟且規模龐大, 在同性質企業中具有一定的經濟護城河,一般小型公司要跨入競爭並不容易。大規模的公司一旦當市佔稍微下降0點幾個百分比,除了營收減少外,可能也代表競爭力下滑。

3.主要營收來源:大部分的必需消費品都靠本業收入,會再細分品牌、品類等等,留意觀察主要的收入來源及營利是否穩定。

4.受匯兌影響的程度:美國以外的區域若營收佔比很大,受匯率波動影響的程度就更大,美元升值的情況,可能會損失一部分的營利所得。

5.留意估價是否偏高:這點各公司不同,但由於普遍缺乏成長性,卻又被人們覺得相對安全,因此估價往往不低,估價偏高時要小心。

(本益比低或殖利率高)時也要小心是否是長期性衰退。

必需消費品股票與ETF該怎麼買?

目前購買美股股票與美股ETF有2個管道,分別是國內券商與海外券商,之前都有分享過券商的教學文章如下:

1. 國內券商複委託:如何用複委託買進美股ETF?

2. 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

快速重點整理:什麼是必需消費品?

- 必需消費品就是提供製造生活必需品的企業或銷售通路,像是食品、飲料、家居用品、個人護理用品、菸草等公司。

- 依公司特性又可分成生產製造和銷售通路2個類型。

- 必需消費品的特性是營收與配息穩定,成長較趨緩。

- 併購是必需消費品產業維持成長性的常見策略,歷史也有發生併購失敗的例子,要持續觀察後續的營收成長性的財務表現。

- 當景氣不好的空頭市場,必需消費品的表現優於大盤,有抗跌防禦特性;在多頭市場時,成長幅度則明顯落後大盤。

- 景氣不好時,市場恐慌情緒會將資金轉入防禦型投資,需要留意必需消費品是否有股價估價偏高現象。

市場先生心得:

必需消費品在市場上一直被視為一個較安全的防禦型投資,從2000年股市泡沫和2008年金融海嘯的事件,必需消費品的確都有表現出安全穩定和防禦的特性。但是研究後,就會發現必需消費品的營收和配息雖然穩定,但成長性不高,這是優點同時也是缺點。

公司為了保有競爭力,透過促銷折扣吸引消費者購買,變相的犧牲毛利;

或是透過併購提升市佔率,這些動作的背後衍生的費用,都需要留意。就整個產業規模來說,必須消費品占美國GDP約6%,市場規模相當大,

對於尋求穩定營收、穩定股息和低波動性的投資者來說,必需消費品股票可能是一個可以考慮的選擇。

未來有空會再分享其他產業的觀念整理囉。

更多產業分析相關文章:

市場先生的產業投資指南 點擊下方產業列表,就能獲取最完整的產業投資分析

非必需消費品 Consumer Discretionary 必需消費品 Consumer Staples 能源 Energy 基礎材料 Materials 工業 Industrials 醫療保健 Healthcare 金融 Financials 資訊科技 Information Technology 不動產 Real Estate 通訊服務 Communication Services 公用事業 Utilities 產業投資指南版權所有:Mr.Market市場先生

未經授權不可轉載

更多投資入門學習:

編輯:Sandy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言