杜邦分析法是什麼?如何用杜邦分析來看公司財報?

杜邦分析法是一種用主要幾個財務比率之間的關係來綜合分析企業財務狀況的方法。

這個方法始於1920年杜邦公司開始使用,故命名為杜邦分析法,

它在現代企業的財務管理上被廣泛的應用。

這篇文章市場先生介紹 杜邦分析是什麼,

並實際以台積電(2330)來分析做範例,分為以下幾個部分:

本文內文提到投資標的均為教學使用,無任何推薦之意,投資一定有風險,投資前務必自行研究。

本文市場先生會告訴你:

杜邦分析法是什麼意思?

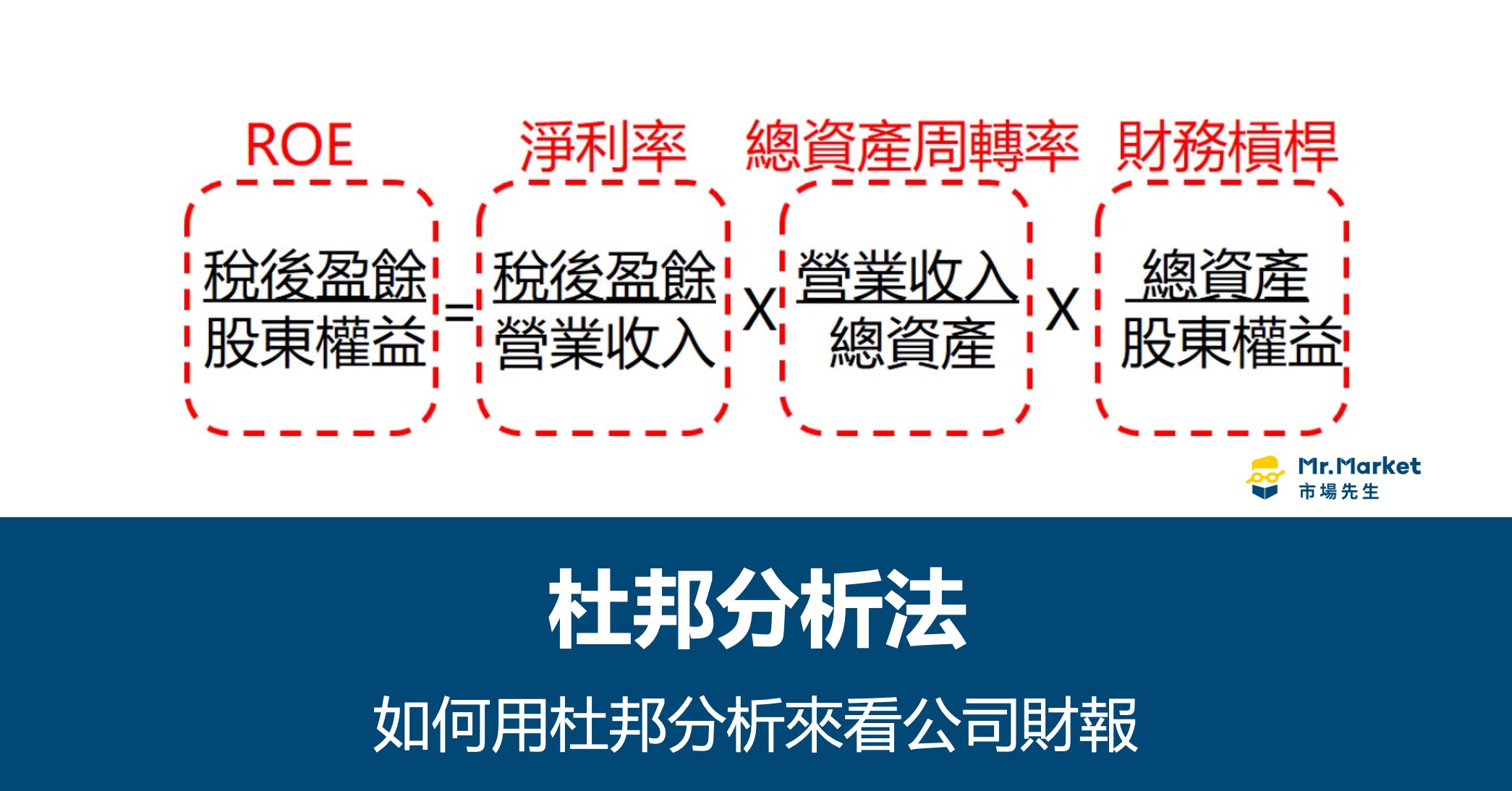

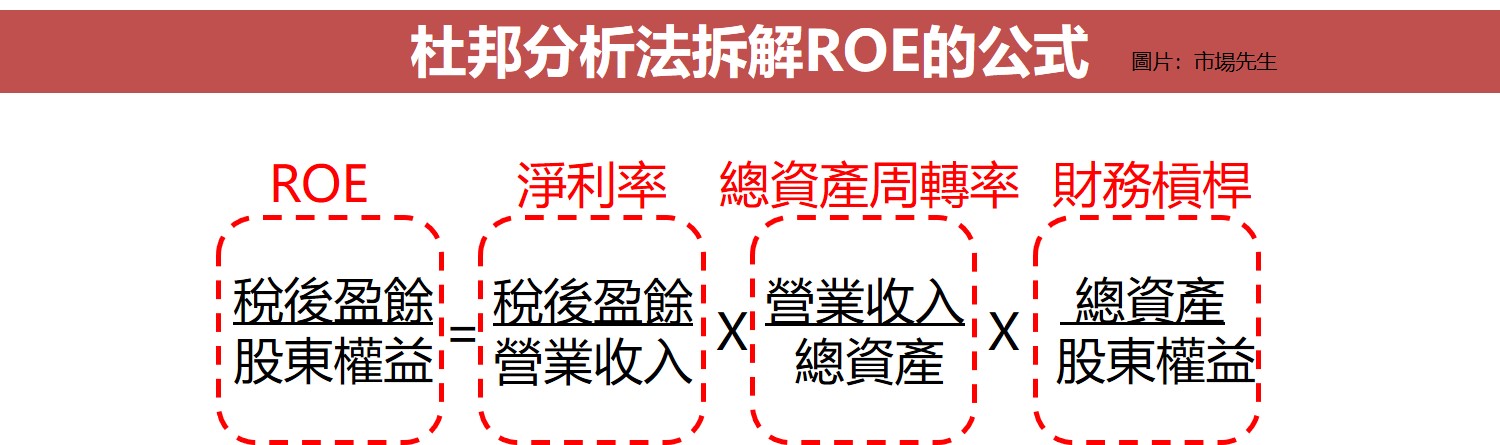

杜邦分析法(英文:DuPont Analysis, 又名DuPont Identity)主要是將股東權益報酬率(Return on Equity,簡稱ROE)拆解成三部分進行分析,

分別是淨利率、總資產周轉率及財務槓桿,以下圖表示。

1. 淨利率:

用稅後盈餘除以營業收入,這是用來衡量公司的獲利能力。

淨利率10%代表每賣出100元的商品,公司可以實際獲利10元。

淨利率越高代表公司獲利能力越好。

2. 總資產周轉率:

用營業收入除以總資產,這可以衡量公司的營運能力,反映出總資產的周轉速度,

資產周轉率20%代表投入100元的資產,該期間可以產生20元的銷貨收入。

總資產周轉率越高代表公司的資產利用率越好。

3. 財務槓桿:

用總資產除以股東權益,這可以用來衡量公司的資本結構,

如果財務槓桿數字為3,代表股東每投入1元,公司就能使用到3元的資金,數字越高,代表企業的融資能力越好,資產負債率也越大,

公司有比較多的槓桿利益,但相對風險也比較高。

為什麼需要了解杜邦分析法?有什麼重要性?

一般投資人看的都是ROE的數字,而企業經營者的目標是就是將ROE最大化,盡可能提高股東權益(無論是原始投入或者盈餘再投資)所創造的報酬,

但問題是,想提升ROE應該要怎麼做?ROE真的越高越好嗎?

ROE是個由多個數字堆疊出來的結果,杜邦分析透過拆解ROE中間的過程,才能在管理上知道如何改善。

- 稅後盈餘/營業收入,意思是透過管理成本費用、提高終端售價,讓淨利率提升。對應的是成本控管相關部門。

- 營業收入/總資產,意思是提升單位資產周轉效率,讓同樣的資產投入能創造更高的營收。對應的是業務相關部門。

- 總資產/股東權益,意思是運用財務槓桿。對應的是財務相關部門。

透過這三個指標改善,最終就會反應在ROE上。

了解杜邦分析法,對經營者在公司管理上的意義是,可以拆解分析原因,並且進行管理與改善。

而對投資人來說,了解ROE的組成,可以更了解這家公司的體質,不至於上當受騙。

使用杜邦分析法的案例解析

底下分析一個案例:

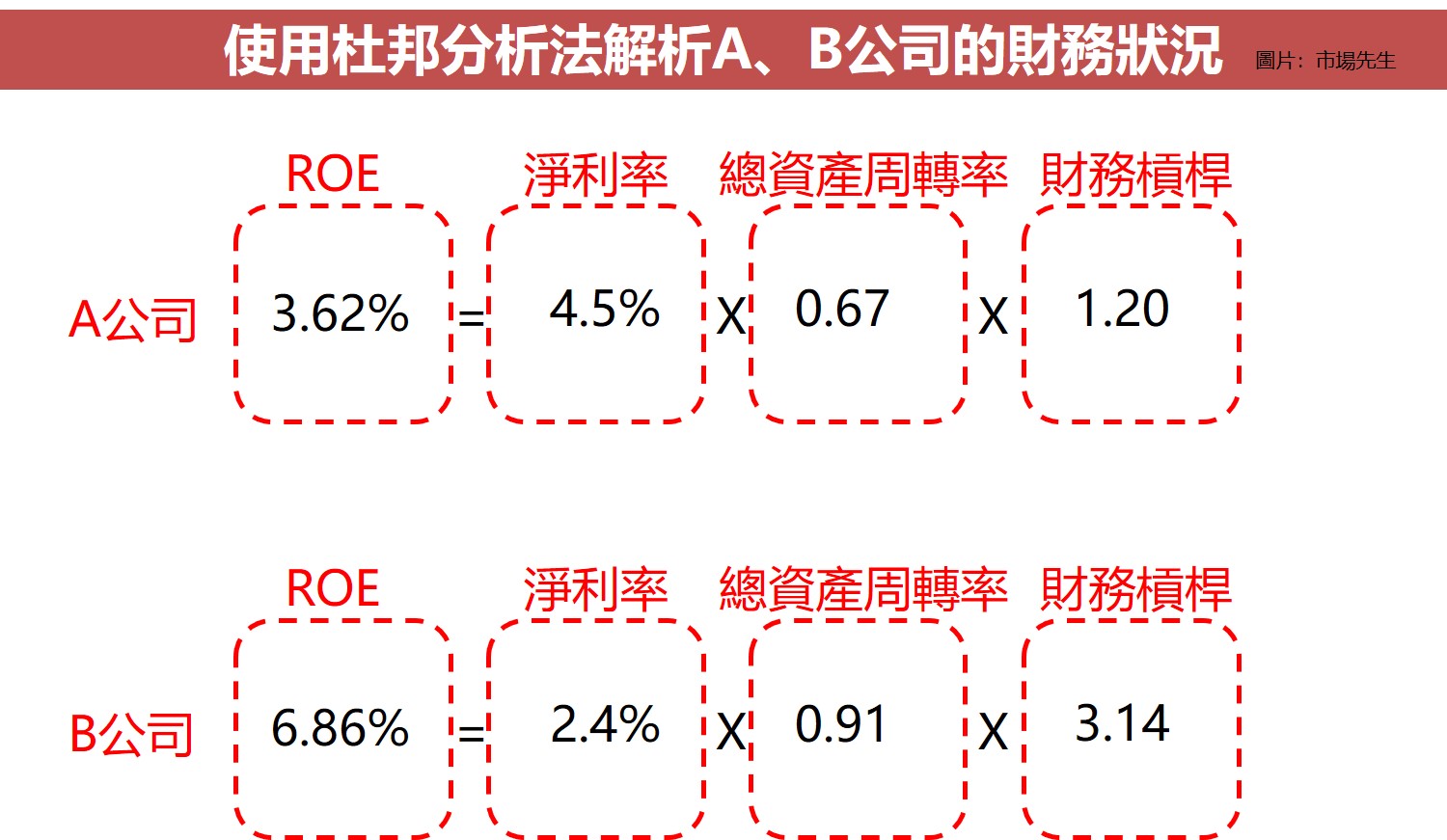

A、B兩家公司屬於同一個產業,在2020年,它們的股東權益報酬率(ROE)分別為3.62%及6.86%。

然而,ROE雖是衡量公司賺錢效率的財務指標,但它只能做大致的參考,不能直接根據ROE高低說明好或壞,還是要拆解看其中的組成,

以下就用杜邦分析法來解析A、B兩家公司的財務狀況。

杜邦分析法實際解析(單位:新台幣千元):

杜邦分析法實際解析 |

||

| 項目 | A公司 | B公司 |

| 稅後盈餘 | 450 | 240 |

| 營業收入 | 10,000 | 10,000 |

| 總資產 | 15,000 | 11,000 |

| 股東權益 | 12,500 | 3,500 |

| 資料整理:Mr.Market市場先生 | ||

從上圖數字可以看出,A公司的ROE較B公司低的原因是:

資產使用效率較差(0.67% < 0.91%)、財務融資能力較差或槓桿較小(1.20% < 3.14%),但是它的獲利能力卻是比B公司好的(4.5% > 2.4%)。

B公司雖然獲利能力不如A公司好,但是它的資產使用效率較好,

同時也有比較大的槓桿收益,但要注意的是,槓桿高代表它的財務風險相對是比A公司要高。

藉由杜邦分析,我們可以看出一些營運上的細節差異,而不是單單比較ROE數字高低。

杜邦分析法優點

- 把股東權益報酬率當作核心的指標,符合公司追求股東權益最大化的目標。

- 有效結合公司淨利率、總資產周轉率、財務槓桿這幾個重要指標,可以看出企業的獲利能力、營運能力及財務槓桿。

- 企業可以拿杜邦分析數據來做自己歷年度的比較,有助於經營管理上的決策,也可用這個指標跟同行比較,了解企業在行業之間的競爭力。

杜邦分析法缺點

- 忽略了企業無形的價值,畢竟這些計算都只基於會計上的數字,但企業的人員、知識、競爭力等無形的價值,對於長期發展有很重要的角色,卻難以被量化計算。

- 過度重視短期財務結果,有可能忽略了企業對長期價值的創造。

- 財務指標反映的是過去經營的結果,這個分析對於一些外部因素對企業的中長期影響是無法評估的。

杜邦分析法實際案例分析:以台積電(2330)為例

要進行台積電的杜邦分析,首先要找出台積電的財務報表,把相關的數據找出來,

主要的步驟會有3個:

- 找出公司的損益表跟資產負債表,並且紀錄各項指標數字(稅後盈餘、營業收入、總資產、股東權益)。

- 以杜邦分析法的公式,依序填入各項指標數字,得出數據。

- 可以進行同一公司跨年度的比較,也可以進行同產業不同公司之間的對比分析。

底下以2021年Q1台積電的財報數據為例,其相關的數據如下:

杜邦分析法實際案例解析:以台積電(2330)為例 (單位:新台幣千元)

|

台積電(2330)杜邦分析法解析 |

|

| 營業收入(A) | 362,410,296 |

| 稅後盈餘(B) | 139,738,749 |

| 總資產(C) | 2,919,131,461 |

| 股東權益(D) | 1,940,996,962 |

| 淨利率(B/A) | 38.56% |

| 總資產周轉率(A/C) | 0.13 |

| 財務槓桿(C/D) | 1.5 |

| 股東權益報酬率(B/D) | 7.37% |

| 來源:台積電官網 資料整理:Mr.Market市場先生 | |

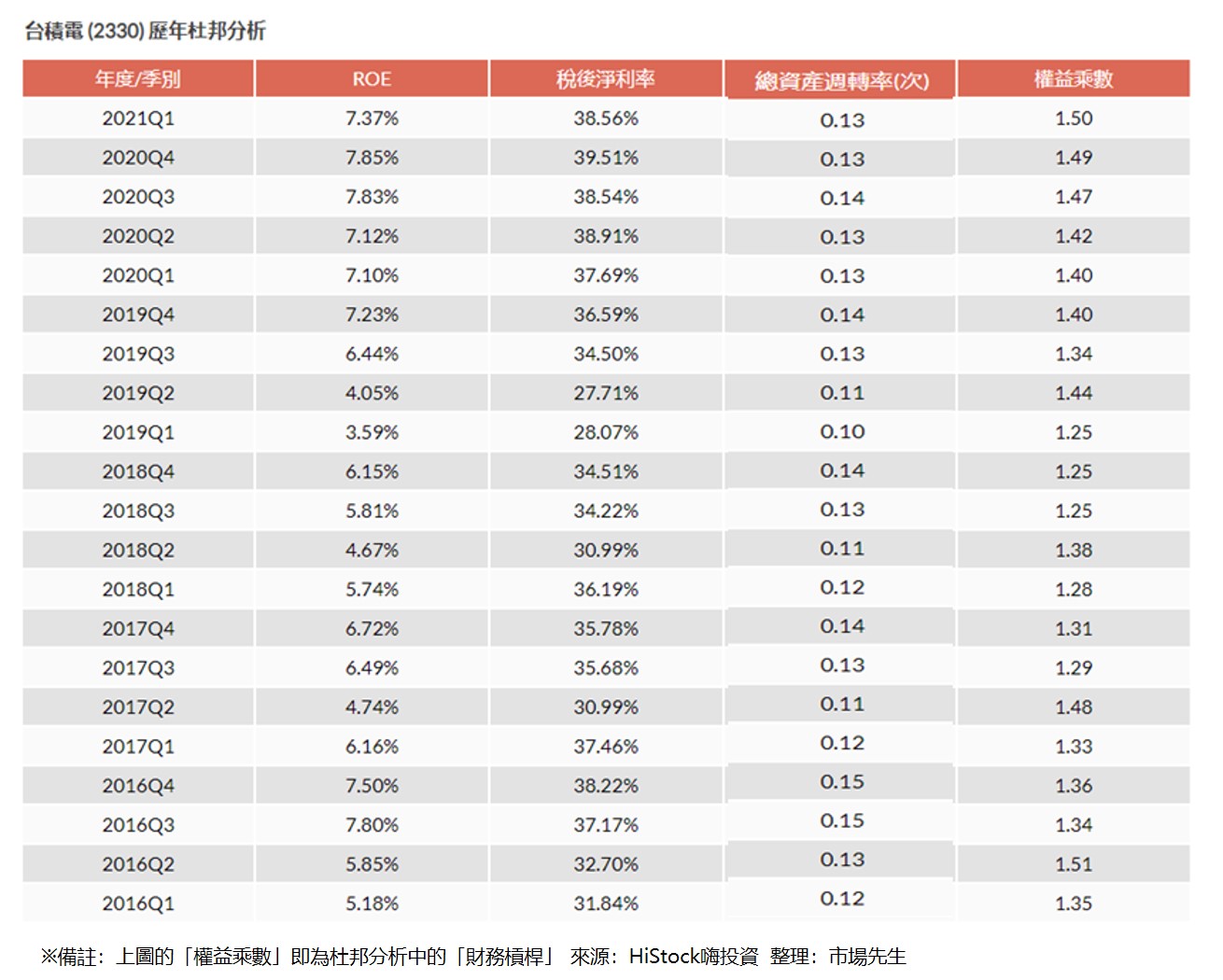

用同樣的方式找出台積電歷年的財務報表,就可以得出其歷年杜邦分析如下。

市面上也有一些網站,例如:HiStock嗨投資 已經整理出企業的杜邦分析,

可以省去很多找資料的時間。

獲利能力:

台積電的稅後淨利率非常好,除了2019Q1及Q2掉到30%以下,

其餘多數時候都維持在30%以上,甚至近一年都將近40%,獲利能力十分穩定。

營運能力:

台積電的總資產周轉率維持在0.1~0.15之間,這個數字沒有跟同業比的話,

很難判斷其好壞,但是如果是跟自己歷年比的話,這個數字也是相當穩定的。

財務槓桿:

台積電的財務槓桿維持在1.25~1.51之間,槓桿不算大,2020年後這個數字有逐漸加大的趨勢。

台積電的ROE從2019Q3開始有明顯的提升,主要原因來自淨利率的提升以及財務槓桿的加大。

快速重點整理:杜邦分析法是什麼?

- 杜邦分析可以幫助企業分析財務狀況,主要是將ROE拆解成三部分進行分析,分別是淨利率、總資產周轉率及財務槓桿,由此可看出公司的獲利能力、營運能力跟財務槓桿。

- ROE雖是衡量公司賺錢效率的財務指標,但它只能做大致的參考,主要還是要分析其中的財務結構,杜邦分析就提供了很好的分析方法。

- 要進行杜邦分析可以自行從企業財報數據中計算,也有些網站已經整理好企業的杜邦分析。

- 雖然杜邦分析可以幫助分析企業的財務狀況,但還是有其侷限性,例如無法分析企業無形的資產及長遠發展,因此使用上還是需要加入其他因素綜合考量。

市場先生觀點:

杜邦分析是100年前(1920年)發明的分析方式,當時的企業是以工業類股為主,

且當時不但沒有電腦網路、各種財務資訊取得大多也都是紙本,人們的投資分析也十分不容易,投資股票在當年仍被認為是很投機的事情,

而杜邦分析則是在這個背景下出現,主要用在企業經營管理,也被用在投資分析上。到今天,許多企業的分析,也不再像當年工業股一樣單純。

而投資的資訊揭露、資訊取得,都比100年前容易許多,許多指標拆解起來也比當年更加詳細,

無論是淨利率、槓桿、周轉率,在今天其實已經變成我們習以為常的觀察指標。我覺得杜邦分析最值得學習的,是它針對一個指標做拆解的思路,

許多指標看似能直接用來分析、用數字高低比較好壞,但實際上背後隱藏很多細節和假設,也存在各種操弄可能,

學會杜邦分析的概念後,未來在遇到美一個指標,你也可以試著去思考、拆解其中的細節,也許會有很多不同的體會。

更多財務指標分析:

1. ROE是什麼?

2. ROA是什麼?

3. EPS是什麼?

4. 財報分析基礎入門

5. 三大報表怎麼看?

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言