VUSD值得投資嗎?市場先生完整解析VUSD / 先鋒標普500指數ETF-愛爾蘭註冊

對於台灣投資人來說,投資在歐洲註冊的ETF相較於美國的ETF,具有稅務上的優勢。

因此在投資美股大盤時,有些投資人會把註冊在愛爾蘭的VUSD當作是取代VOO的標的,因為兩者追蹤的指數相同。

那麼VUSD真的值得投資嗎?投資時需注意什麼?本文市場先生介紹Vanguard S&P 500 UCITS ETF(代號VUSD)。

這是一檔在愛爾蘭註冊的ETF,主要投資標的是美股大盤,追蹤S&P 500指數。

本文市場先生會告訴你:

VUSD基本資料介紹

VUSD由Vanguard(美國先鋒集團)發行,成立於2012年,是投資於美國市值前500大公司的股票型ETF,於倫敦證交所上市,以美元計價。

VUSD追蹤S&P 500指數,可以代表美股大盤,類似於我們常聽到的SPY及VOO這些同樣追蹤S&P500指數的ETF,差別在於它是註冊在愛爾蘭,對台灣投資者來說有稅務上的優勢,且免課遺產稅。

愛爾蘭的ETF,股利的稅率是15%,會比美國的30%省一些。以普遍美股殖利率平均在2%左右的話,這15%的稅率落差,每年約可以幫投資人多省下0.3%。

想了解歐洲註冊的ETF有什麼稅務上的優勢,可閱讀以下文章:

投資歐洲註冊的ETF好嗎?稅率差別、總費用率、追蹤誤差、購買管道完整比較

VUSD是一個規模相當大的ETF,截至2022年8月底止,管理的資產規模超過344億美元。

| Vanguard S&P 500 UCITS* ETF(VUSD)介紹 | |

| ETF代號 | VUSD |

| ETF全名 | Vanguard S&P 500 UCITS ETF |

| ETF追蹤指數 | S&P 500 Index(標準普爾500指數) |

| ETF費用率 | 0.07% |

| ETF發行時間 | 2012/5/22 |

| ETF註冊地 | 愛爾蘭 |

| 投資標的類型 | 美股市值前500大公司 |

| 投資區域 | 美國 |

| 持股數量 | 503 |

| 前10大持股佔比 | 28.05% |

| 配息 | 有(季配息) |

| 官網連結 | 點此 |

|

資料日期:2022.08 數據請以官網最新資訊為主 |

|

市場先生小提醒:UCITS意思是歐盟可轉讓證券集合投資計畫,目前多數的歐洲ETF屬於此類架構,因此如果在ETF名字中看到UCITS,就一定是非美國的ETF

VUSD內扣費用(Expense ratio):0.07%

VUSD費用率為0.07%,費用並不高,如果跟與它類似的美股大盤ETF相比,費用率中等。

以下幾檔都是追蹤大盤S&P 500指數的ETF(以內扣費用率由低至高排序):

| ETF代號 | 發行商 | 註冊地 | 內扣費用率 |

| VOO | Vuanguard | 美國 | 0.03% |

| IVV | iShares | 美國 | 0.03% |

| VUSD | Vanguard | 愛爾蘭 | 0.07% |

| CSPX | iShares | 愛爾蘭 | 0.07% |

| SPY | SPDR | 美國 | 0.09% |

|

資料來源:各發行商官網 |

|||

VUSD的追蹤誤差如何?

追蹤誤差指的是ETF追蹤指數報酬跟實際ETF淨值報酬的差異,用來評估ETF的品質,通常數值愈小品質愈好。

從下表可以看出,VUSD的追蹤誤差大概落後指數0.05~0.08%之間,其實跟它的費用0.07%差不多。以VOO來說,10年的追蹤誤差大約在0.04%,所以兩者都算是很不錯,追蹤誤差非常小。

| ETF與指數的年化報酬率 | ||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| VUSD ETF | -11.48% | 12.07% | 11.46% | 12.67% |

| 調整後指數報酬 | -11.43% | 12.12% | 11.53% | 12.75% |

| 追蹤誤差 | -0.05% | -0.05% | -0.07% | -0.08% |

|

資料來源:Vanguard官網 資料日期:2022/8/31 |

||||

歐洲的ETF因為稅務的關係,採用的指數跟美股ETF的會略有不同,本篇文章我們用VOO及VUSD兩者的追蹤指數報酬(benchmark)相加除以2,做為調整後指數報酬。

這個計算邏輯背後原因比較複雜,建議對歐洲ETF有興趣深入研究者,可以閱讀以下文章:

投資歐洲註冊的ETF好嗎?稅率差別、總費用率、追蹤誤差、購買管道完整比較

| VUSD與VOO追蹤指數的年化報酬率 | ||||

| ETF | 1年 | 3年 | 5年 | 10年 |

| VUSD | -11.63% | 11.84% | 11.23% | 12.42% |

| VOO | -11.23% | 12.39% | 11.82% | 13.08% |

| 調整後指數報酬 | -11.43% | 12.12% | 11.53% | 12.75% |

|

資料來源:Vanguard官網 資料日期:2022/8/31 |

||||

VUSD配息頻率:季配息(3/6/9/12月)

VUSD一年配息四次,為每年的三、六、九、十二月,不過以投資美股來說,配息跟殖利率都不是評估的重要指標。

VUSD優點

- 跟美國的ETF比起來,有稅務上的優勢

- 投資美股大盤,標的分散,風險較單一產業的ETF低

VUSD缺點

- 一般的美股券商買不到,需要透過IB這種全球性券商或是國內複委託購買

- 費用較其他同類型ETF(如VOO、IVV)略高,不過因為差異僅0.04%,投資金額不大的可以忽略

VUSD最新股價走勢

VUSD成分股組成與特性分析

VUSD的前10大成分股組成產業與權重資料:

| Vanguard S&P 500 UCITS ETF(VUSD)成分股與持股比例 | |||

| 代號 | 全名 | 產業分類 | 權重 |

| AAPL | 蘋果 | 資訊科技 Information Technology |

7.16% |

| MSFT | 微軟 | 資訊科技 Information Technology |

6.01% |

| AMZN | 亞馬遜 | 非必需消費品 Consumer Discretionary |

3.38% |

| TSLA | 特斯拉 | 非必需消費品 Consumer Discretionary |

2.14% |

| GOOGL | ALPHABET A股 | 通訊 Communication |

1.98% |

| GOOG | ALPHABET C股 | 通訊 Communication |

1.86% |

| BRK.B | 波克夏 | 金融 Financials |

1.56% |

| UNH | 聯合健康保險 | 醫療保健 Health Care |

1.45% |

| JNJ | 嬌生 | 醫療保健 Health Care |

1.31% |

| NVDA | 輝達 | 資訊科技 Information Technology |

1.20% |

|

資料更新時間:2022.7.31 |

|||

VUSD的前10大持股共佔28.05%,且第一大持股蘋果僅佔7%,持股算是非常分散,受單一個股的影響較小。

VUSD的產業組成:

| Vanguard S&P 500 UCITS ETF(VUSD)產業組成分布 | |

| 產業類型 | 比例% |

| 資訊科技Information Technology | 27.9% |

| 醫療保健Health Care | 14.3% |

| 非必需消費品Consumer Discretionary | 11.5% |

| 金融Financials | 10.6% |

| 通訊服務Communication Services | 8.4% |

| 工業Industrials | 7.8% |

| 必需消費品Consumer Staples | 6.6% |

| 能源Energy | 4.4% |

| 公用事業Utilities | 3.0% |

| 不動產Real Estate | 2.9% |

| 原物料Materials | 2.5% |

| 資料更新時間:2022.7.31 資料整理:Mr.Market市場先生 |

|

VUSD投資的產業分布蠻平均的,比重前三大為資訊科技(27.9%)、醫療保健(14.3%)、非必需消費品(11.5%),這檔ETF具有分散風險的優勢。

VUSD投資風險報酬走勢特性

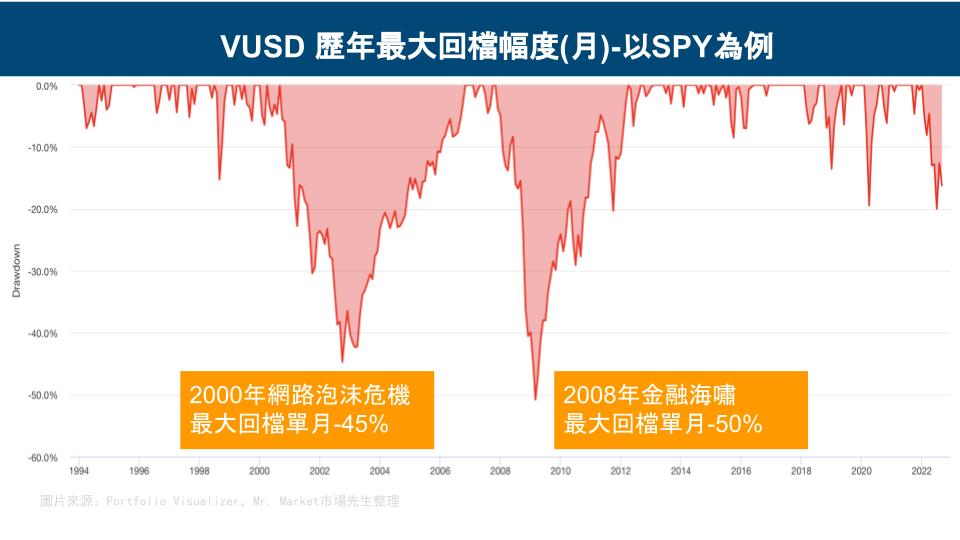

最大回檔風險:約-50%回檔

由於VUSD成立的時間較短,且它並非美股,可以分析的工具較少,故我們在分析其風險報酬走勢時,使用與它追蹤指數相同的SPY做分析,兩者都是追蹤S&P 500指數。

從下圖可以看出,美股在2009年後經歷了10多年的大多頭,是美股史上最長的牛市。然而,即使是風險較為分散的大盤,歷年來最大回檔也是高達-50%,因此如果無法接受資產有這麼大幅度下滑的,就不太適合投資這類股票型的ETF。

VUSD與類似ETF比較

VUSD追蹤指數相同的ETF:

| VUSD類似的ETF標的 | ||||

| 代號 | 註冊地 | 費用率 | 規模(百億美元) | 追蹤指數 |

| VOO | 美國 | 0.03% | 78.1 | 標普500指數 |

| SPY | 美國 | 0.09% | 37.3 | |

| IVV | 美國 | 0.03% | 30.6 | |

| CSPX | 愛爾蘭 | 0.07% | 5.4 | |

| VUSD | 愛爾蘭 | 0.07% | 3.4 | |

| 資料更新時間:2022.08 資料整理:Mr.Market市場先生 |

||||

VOO、SPY、IVV這幾檔都是相當知名追蹤美股大盤指數的ETF,規模也都相當大,高達數千億美元,遠比註冊在愛爾蘭的ETF大。

而同樣是註冊在愛爾蘭,追蹤美股大盤的ETF,除了VUSD外,還有CSPX,由iShares發行,費用率跟VUSD一樣為0.07%,規模比VUSD略大。兩者主要的差異在於CSPX是屬於累積型的ETF,也就是說股利是不配息給投資人,而是繼續投入投資組合中的,適合不想要有股利再投資困擾的投資人。

市場先生評價VUSD

- ETF費用率:0.07% 費用率不高 ★★★★

- ETF追蹤誤差:誤差小、流動性佳 ★★★★★

- ETF分散程度:投資大盤,分散程度佳 ★★★★★

- ETF重要性:可代表美股大盤的ETF ★★★★★

- 市場先生綜合評價:適合想投資美股大盤者 ★★★★★

美股大盤指數的ETF是市場上非常受歡迎的產品,因為其有極低的費用率,且分散程度高、追蹤誤差小,適合喜歡長期被動投資者。

總結:誰適合投資VUSD?

以想要投資美股大盤的人來說,透過註冊在歐洲的ETF投資上有稅務的優勢,因此VUSD不失為一個選擇。

然而,對台灣人來說,要買歐洲的ETF其實沒有那麼方便,需要透過全球性的券商如IB盈透證券或是國內複委託購買,這樣優劣處相抵銷,也許差異就在0.1%~0.2%左右,

對於投資金額不大的人(100萬美元以下),建議可以優先考慮美國的ETF較方便。

如果是高資產者,想投資美股大盤又想節稅,那麼也許VUSD可以做為資產配置的選項之一。

VUSD怎麼買?

註冊在愛爾蘭的ETF,在一般的美股券商是買不到的,僅有少數幾家可以。

目前已知台灣投資者較常用的有:

- 複委託:透過台灣券商下單歐洲ETF,費用略高一點。

- IB盈透證券:全球最大網路券商,可以投資全球範圍內的標的。

可閱讀:IB盈透證券介紹

需注意的是,複委託跟IB要求的基礎金額都比較大(例如單筆一萬美元以上),

這樣交易成本才會較低,因此不適合小額投資。

學習更多ETF教學,可閱讀:ETF完整教學懶人包

額外分享幾篇ETF文章:

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生您好,謝謝您的分享。

不曉得是否能夠再延伸探討配息版VUSD與相同標的的不配息版本VUAA的差異?

個人想到主要的差別在於不配息的版本,其配息先依扣除15%預扣稅後再直接投入到ETF中,相當於自動股息再投資DRIP。而若是配息版本,若進行股息再投資,就必須等到領到扣完15%的配息後,再透過券商或複委託下單,此時要再付出額外的交易手續費或者是複委託手續費之成本。不曉得這樣理解正不正確?