價格波動與交易成本的關係 – 如何戰勝交易成本?

這篇市場先生來談一個交易上的基礎知識,是價格波動率與交易成本的關係。

我發現很多人並不明白這個問題,會導致他們選擇錯誤的商品和策略的獲利,完全無法戰勝各種交易成本或持有成本。

這會導致投資交易非常容易虧損,即使有獲利,大部分也都拿去付手續費。

交易策略的常態波動範圍不能小於交易成本,否則高機率虧損

- 交易成本:投資或交易中一買一賣產生的成本費用。最主要是手續費與交易稅,少數時候也包含買賣交易的點差。

- 持有成本:有時候投資和交易如果拉長時間,也會產生其他成本產生,例如如果是ETF和基金會有管理費,如果是融資或者CFD槓桿可能會有利息費用支出。

一個很簡單的觀念是,任何一次的投資交易,在一買一賣之間都會產生或大或小的交易成本,主要是我們付出的手續費和稅,有些時候則是點差。

像美國股票或ETF,交易成本大約是0%~0.2%之間,

台灣股票,交易成本大約是0.5%左右,

台指期貨,交易成本大約是0.01%左右。

銀行換匯,以美元即期為例,交易成本大約是0.3%。

獲利等於交易成本,也只是損益兩平

以台股作多交易0.5%交易成本為例,這代表選擇的投資商品和策略,上漲0.5%也只是打平,然後才開始獲利。

假如沒漲沒跌,那也依然會損失0.5%交易成本。

交易成本的高低對投資成果影響很大,

但交易成本影響大或影響小?關鍵取決於價格波動幅度。

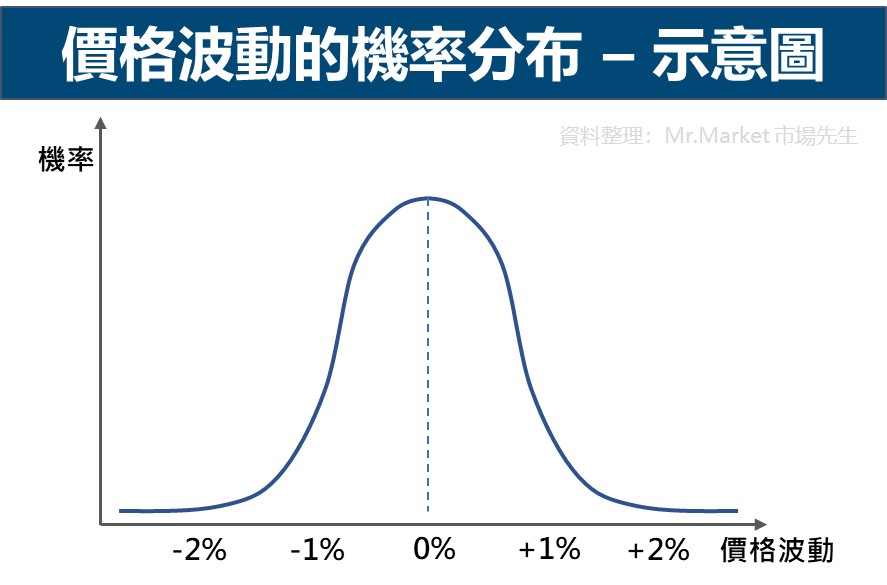

價格波動幅度與可能的損益範圍是呈正比關係

例如一段時間內價格波動幅度 最低-10%到最高+10%的波動,不使用槓桿的情況下,投資人最多就是賺到從-10%到+10%這整段,共20%的報酬,

當然這仍是理想的假設,實際上,我們不大可能剛好買最低賣最高,也不大可能中間每個轉折都賺到。

反之如果是虧損,買在最高、賣在最低,最大虧損可能是 -20%。

而如果另一項商品在另一段時間內波動是 最低 -3%到最高+3%的波動,同樣的不考慮每個轉折都交易到的情況,那最多就只能有6%的報酬,最大損失也是6%。

商品本身的波動大小,本身就影響了可能的獲利及虧損的最大幅度。

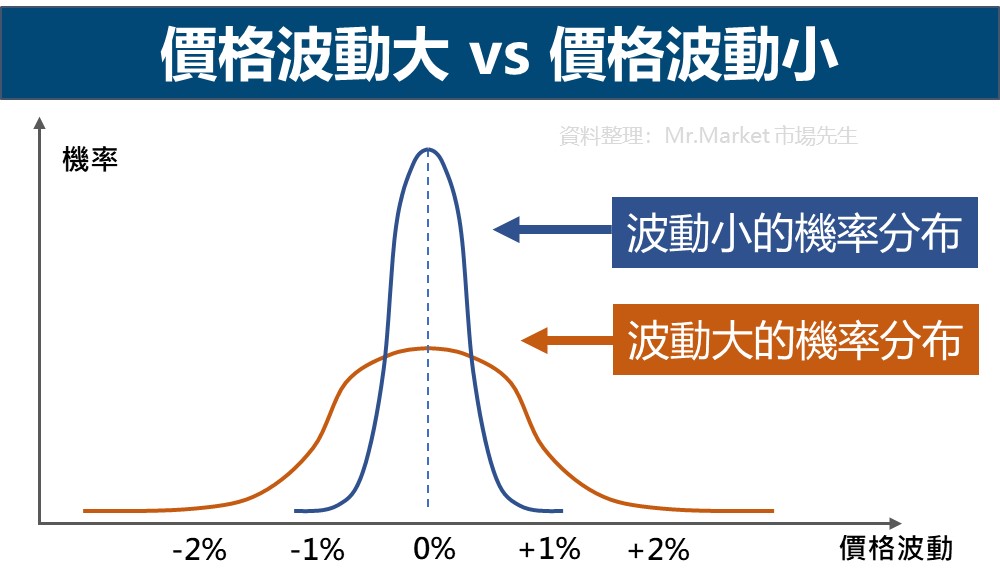

關鍵是:你能有多大獲利、能否輕易打平交易成本?取決於波動幅度

扣除交易成本後,越大的波動,潛在可能獲利的幅度就越大。越小的波動,潛在可能獲利的幅度就越小。

當然,這不是說波動大就絕對會獲利,因為波動的方向也可能跟你操作方向相反。

但最基本的,如果波動幅度原本就很小的投資商品或方法,難戰勝交易成本就非常困難。

舉個最極端的例子,假設某樣商品一天漲跌幅限制是10%,但交易成本也是10%,

如果這時投資人選擇當沖交易,那麼當天無論如何都會虧損。

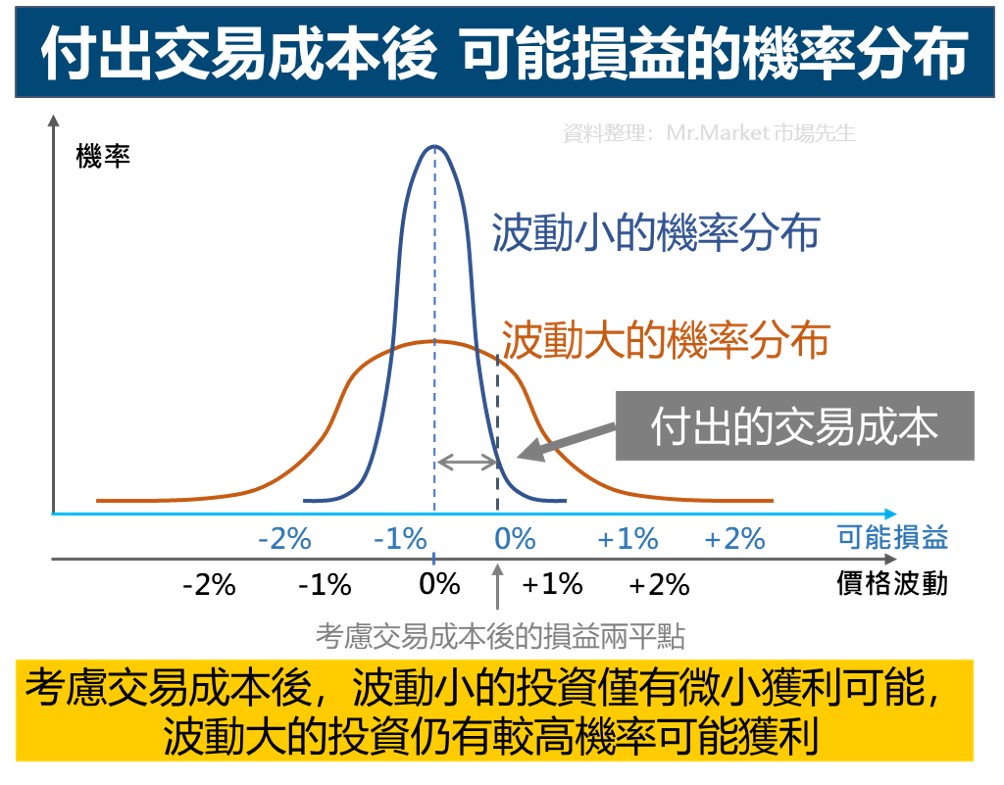

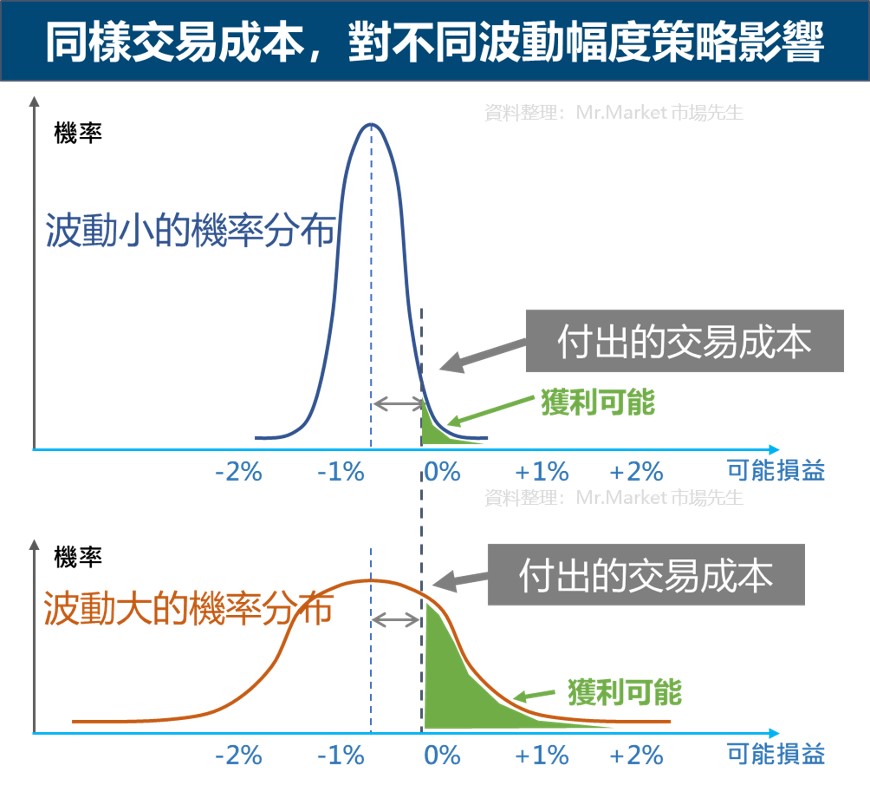

下圖是波動大小兩組投資的機率分布,在扣除交易成本後,波動小的機率分布只剩下些微的可能性獲利。反之,波動大的機率分布即使扣除交易成本,獲利機率仍比較高。

簡單來說,交易成本並不會在乎你選的商品和策略方法本身波動大或小,都需要扣除一樣的交易成本,

在此條件之下,波動大的商品或投資策略,比較能減少交易成本帶來的傷害。

不同的商品有不同的波動性

先思考一個問題:如何衡量價格波動的大小?

其實這並沒有標準答案,我們可以用價格上漲下跌幅度的平均值,也可以用標準差。關鍵在於容易衡量比較即可。

不同的商品有它常態的波動,

比方說許多個股、原物料商品,一天波動1%~3%算是很正常,

但像是中短期公債、某些外匯,一天超過1%的波動就比較少見。

以下我挑選幾種不同的商品,分別列出他們的平均波動幅度。

| 不同商品 – 平均波動幅度皆不同 | ||

| 商品 | 日平均波動 | 月平均波動 |

| 美股 – 大型股指數 | 0.80% | 3.46% |

| 美股 – 小型股指數 | 1.09% | 4.50% |

| 美股 – 科技股指數 | 1.17% | 5.25% |

| 個股 – 蘋果公司 | 1.95% | 9.61% |

| 中期債券 | 0.32% | 1.43% |

| 短期債券 | 0.06% | 0.31% |

| 黃金 | 0.80% | 1.80% |

| 原油 | 1.87% | 8.48% |

| 外匯 – 歐元美元 | 0.45% | 1.96% |

| 外匯 – 美元台幣 | 0.95% | 5.34% |

| 比特幣 | 2.55% | 18.31% |

| 以上資料皆由長期數據價格變化絕對值平均自行計算 資料整理:Mr.Market 市場先生 |

||

從上表可以看出,不同種類的商品都有不同的波動屬性,波動大或小的商品可能會有3倍甚至10倍以上的差距。

如果某一個投資工具,交易成本固定是0.3%,

那用在平均波動0.5%、3%的商品,兩者受到交易成本的影響會完全不同。

把平均波動打三折或兩折,才可能是一個策略長期的平均獲利

要注意的是,平均波動率並不等於報酬率,

投資人不可能每次方向都做對,有時可能方向不對會虧損,也不可能每次都買最低賣最高,這些平均下來都會對每筆交易的平均成效有影響。

所以即使是正期望值的策略,把該周期平均的波動打三折或兩折甚至更低,可能才是有獲利的人長期的平均績效。當然,有些策略可能長期是虧損,這就是另一個話題了。

理想的情況:平均波動幅度至少是交易成本的5倍以上

波動幅度在交易成本5倍以上我覺得已經是非常低標了,10倍以上甚至20倍以上才是比較理想的。

只有在這種情況下,交易成本對整個策略的傷害才可能降到最低。

最好交易成本低到你可以忽略它,這是最理想的情況。

思考:為什麼一般外匯交易工具,都是槓桿交易?

理由其實很簡單,因為它的波動太小。

比方說歐元美元一天波動 0.4%,即使你方向做對,且買賣到最高點和最低點,但如果你用的是銀行即期匯率換匯,交易成本就吃掉0.3%,佔去大部分的獲利。

這還是波動大的情況,有時一天波動甚至在0.1%以下。

這種條件下一般人難以短線交易,甚至可以說是出手就是虧損。普通人又不像機構法人可以用百萬美元一手為單位的交易。

因此外匯交易領域才引伸出零售槓桿交易,提供更低的交易成本,並藉由槓桿放大波動。

這裡我想說的並不是說用槓桿就是好事,而是投資人應該要理解到波動幅度與交易成本之間的關係。

不同時間週期有不同的波動性

在投資策略方法有很多種可能性,其中對波動性的影響最大的,就是平均持有時間,或者說投資交易的週期長度。

策略平均持有時間拉越長,價格可能變化的範圍就越大;

策略平均持有時間越短,價格可能變化的範圍就越小。

舉例來說,如果是股票交易,在不同的策略進出頻率之下,波動性不同:

- 極短線幾秒鐘到幾分鐘的交易:價格變動幾個點,價格波動平均可能0.5%以內甚至更低。

- 一天內當沖交易:價格波動可能平均2~4%左右。

- 波段數天到數周:價格波動可能平均5%~15%。

- 長波段數月或長期投資到數年:價格波動可能平均20%~50%甚至更高。

以上都只是舉例,不同標的商品特性不同,數字並非絕對,這裡只是想呈現時間拉長的概念。

短期策略波動範圍小,長期策略波動範圍大

在前一段落的表格也有列出日平均波動,以及月平均波動,可以發現月平均波動會遠高於日平均波動。

另要注意到波動性是有正有負,不是只代表獲利的幅度,也代表虧損的可能。

市場先生小結:

- 越長期的投資交易,選擇任何方法工具影響不大,注意持有成本不要太高即可。

- 越短期的投資交易,越要注意方法和工具本身的波動性和交易成本,要盡可能壓低交易成本,或者至少確保平均波動它遠高於交易成本。

付出同樣的交易成本,在不同波動程度的策略上,造成的結果不同

例如同樣付出 0.5%的成本,

例如某商品在短線策略之下,平均只有0.5%波動,那麼即使有賺,0.5%交易成本也會佔去很大一塊。

例如獲利 2%,在0.5%平均波動之下已經是相當高標的成果,但扣除0.5%交易成本,獲利剩下1.5%,交易成本占獲利比重25%。

但長期投資20%~50%的波動之下,0.5%的成本並沒有影響,

例如獲利20%,扣除0.5%交易成本剩下19.5%,交易成本占獲利比重僅2.5%。

下圖是同樣交易成本,對於小波動的策略(可能是商品波動小、或者屬於較短期的策略),以及對於大波動策略(可能是商品波動大、或屬於較長期的策略),

可以發現,如果波動幅度太小,扣除交易成本後,最終只有很小的可能性有獲利。

反之波動幅度大,即使是同樣的交易成本,對整體影響也比較小。

同樣的商品選擇不同的工具可以交易,交易成本不同

以買賣黃金為例,買賣工具有很多種,列出黃金的交易工具與成本如下:

| 相同商品,用不同工具的交易成本不同,以黃金為例 | ||

| 交易工具 | 交易成本 | 持有成本 |

| 實體黃金 | 1.0%~5.0% | 保險箱 |

| 黃金存摺 | 1.0%~1.5% | 無 |

| 黃金ETF | 0~0.1% |

管理費(以IAU為例 0.25%/年)

|

| 黃金期貨 | 0.008%~0.015% | 換倉成本(手續費) |

| 黃金CFDs | 0.02%~0.04% | 利息(0.00685%/天) |

| 交易成本數字可能會因為不同券商或交易所而有差異 資料整理:Mr.Market市場先生 |

||

關於黃金,更詳細可閱讀以前的介紹:黃金投資懶人包

從上述可以發現,黃金期貨的交易成本最低,其次是黃金CFDs,再其次是黃金ETF。

而黃金存摺與實體黃金,每次交易成本都超過1%。

對比一下黃金的波動性 (以下我取長期金價計算,以波動絕對值平均。日內取最高價和最低價價差幅度,跨日取收盤價變動幅度)

- 黃金平均日內高低點:1.10%

- 黃金平均單日波動:0.80%

- 黃金平均周波動:1.80%

- 黃金平均月波動:3.84%

假設長期多次操作,且都獲利,可以取得平均波動報酬 (實際上一定是有賺有賠,這裡做比較理想的假設),

交易策略是日內的情況下,只持有1日的情況下,平均獲利剛好等於平均波動幅度約0.8%,

如果用交易成本超過1%的實體黃金或黃金存摺,每次獲利0.8%甚至還無法支付每次1%以上的交易成本。

反之,成本低於0.1%的黃金ETF,甚至低於0.04%的黃金期貨或者黃金CFDs,在這周期之下交易成本占獲利的比重就很低。

拉長時間也要注意,雖然這可以降交易成本對波動率的占比,但持有成本也會隨持有時間而增加,需要考慮在內。

市場先生小結:衍生性金融商品的利與弊?

越短線的交易,或者波動越小的商品,越需要注意商品本身的交易成本。

許多人在學投資時,提到衍生性金融商品,例如期貨、選擇權,一般被認為這很危險,

其實它有危險性沒有錯,因為誤用的危險的確很大,但衍生性金融商品,其實也是交易成本最低的商品種類之一。一般來說,期貨是交易成本最低的工具類別,無論長線或短線都是如此,持有成本也僅需到期換倉重新買入。

但期貨有最低的資金門檻限制,錯誤使用也可能導致過度槓桿,務必有充足研究再使用。可閱讀:期貨入門教學懶人包

差價合約CFDs交易成本也低於一般金融商品平均,但因為涉及槓桿,且有利息成本,因此只適合中短線交易,不適合長期投資。和期貨一樣它有涉及槓桿運用,務必研究清楚再使用。

可閱讀:差價合約CFDs入門懶人包

常見錯誤範例:付出交易成本過高,或者連交易成本都無法戰勝

案例1. 有讀者問美元正2的ETF能不能用來交易?

美元指數的波動幅度其實並不大,這種情況下用ETF工具,交易成本與管理費可能會相對高,相對它的小波動來說,即使有獲利,最終交易成本和管理費會吃掉較高比例的獲利。

同樣要交易美元指數,更適合的方式應該是直接用期貨或者CFD這類衍生品交易,同樣效果但成本更低。

更何況美元正2這類期貨型ETF,它看起來是ETF,但本質仍是期貨,算是多過一手付出更昂貴的成本讓別人代替你去買期貨。如果有能力,應該自己去交易這類期貨。

案例2. 覺得美元短期升值,所以去銀行換美元現鈔?

從商品波動率的角度來看,即便認為匯率會升值,但歷史經驗來看它的日平均波動通常在1%以下。也許過一段時間這幅度會比較大,但也許大多時候一整個月平均也只有5%~6%左右的波動。

投資人也不可能剛好買最低賣最高,這還不考慮判斷錯誤的情況。

而美元現鈔的交易成本接近1.5%,非常的昂貴。即使最終投資人看對,賺到3%的波段,但也有一半付在交易成本上。

有賺就好嗎?並非如此。

其實有其他交易成本更低的工具可以選擇,也可以藉由調整周期和策略,讓自己有更充足的波動空間。

案例3. 買股票型基金,但只持有一兩周,為什麼穩定賠?

基金的平均交易成本約0.5%上下,但股票指數一兩周的波動平均下來可能也就1%~2% (平均值是1%~2%的意思,代表有時候可能0.5%,有時候可能4%,但最終平均下來是1%~2%),

前面有提到,因為你不可能每次都做對,也不可能每次都買最低賣最高。所以即使是一個長期獲利策略,把市場波動幅度打個2~3折,有可能才是最終長期平均報酬。

意思是,如果這個行為重複很多次,那麼投資人長期平均報酬可能落在0.2%~0.6%之間,扣掉0.5%交易成本,最終的確是負期望值虧損居多,即使有賺也都拿來付手續費了。

如何改善?拉長投資的週期,或者改換成別種交易成本更低的工具。

案例4. 當沖牛皮股?

有些股票很活躍,平均一天可以波動3%~6%,也有些股票非常沉穩,常常一天波動1%~2%,甚至1%都不到,這種就稱為牛皮股。

假如有個人選則要當沖交易,它大約要付出0.4%~0.5%左右的交易成本,如果不選擇活躍的股票,而是選擇牛皮股,那麼最終的結果只會是交易成本吃掉所有獲利。

那活躍的股票有比較好嗎?其實,我認為當沖交易,應該使用衍生性商品,例如期貨,交易成本可以大幅下降,這才是合理的做法。

我並不鼓勵當沖,原因是無論最終好或壞,交易成本都會吃掉你獲利大部分,只有券商確定是贏家。

可閱讀:認識當沖交易

市場先生總結:投資與交易要確保波動性夠大,足以戰勝交易成本

1. 選擇投資商品及策略的波動大小,與投資盈虧幅度的大小成正比。如果選擇的商品策略波動太小、很可能最終即使獲利,大部分獲利也都會被交易成本吃掉。

2. 每種投資商品都有它的波動大小,例如個股股價、原物料這些波動都很大,匯率、債券利率,這些波動都很小。

3. 投資策略的時間週期長短會影響價格波動大小,投資時間週期越長,波動越大,價格最終有機會落在更大範圍。反之時間越短,價格波動幅度越小,價格只會落在附近。

4. 同樣商品可能有多種不同工具可以投資交易,選擇投資工具不同,也會影響交易成本高低。

重點:你是否對自己選擇的投資商品與方法的波動幅度有充足的認識?能否減少交易成本對結果的影響?

- 了解商品特性:波動大的商品沒甚麼問題,波動小的商品則一定要搭配低交易成本的工具,或者使用較長的投資交易週期,千萬不要使用昂貴的投資工具又頻繁進出。

- 選擇對的工具:短線交易盡可能選擇低交易成本的工具,中長線則一般交易成本影響減少,但須綜合考慮持有成本,選擇合適的工具。

平時市場先生很少寫關於交易的東西,因為這東西我覺得比較像是常識,

只是前陣子發現很多人在投資時還是會忽略這問題,導致使用了一些連交易成本都打不過、穩輸的投資工具和方法。

把概念整理出來,希望對你有些啟發。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言