基金週轉率是什麼?高低代表什麼?一次看懂基金週轉率

當我們想要評估一檔基金時,如果想知道基金經理人操作的積極程度或投資風格,就可以參考基金週轉率這個數據。

基金週轉率代表了一段期間內,基金經理人買進、賣出的證券資產金額的比率。

這篇文章市場先生要和大家介紹基金週轉率是什麼、如何計算、怎麼查詢、對報酬率有什麼影響?

本文市場先生會告訴你:

基金週轉率是什麼?

基金週轉率:一段期間內基金買賣的頻率

基金週轉率(英文:Turnover Ratio或Turnover Rate),計算的是一段時間內,基金投資組合買賣更換的比例。

這段期間通常是一年(但也有按照季、月來區分的),接著計算基金經理人買進、賣出的證券資產金額,佔基金淨資產總額的比例。

轉率通常會因為基金的類型、投資目標或基金經理人本身的投資風格而有所不同,所以基金週轉率常被用來評估經理人的積極程度、投資風格,同時也代表著交易成本高低。

基金週轉率的計算公式

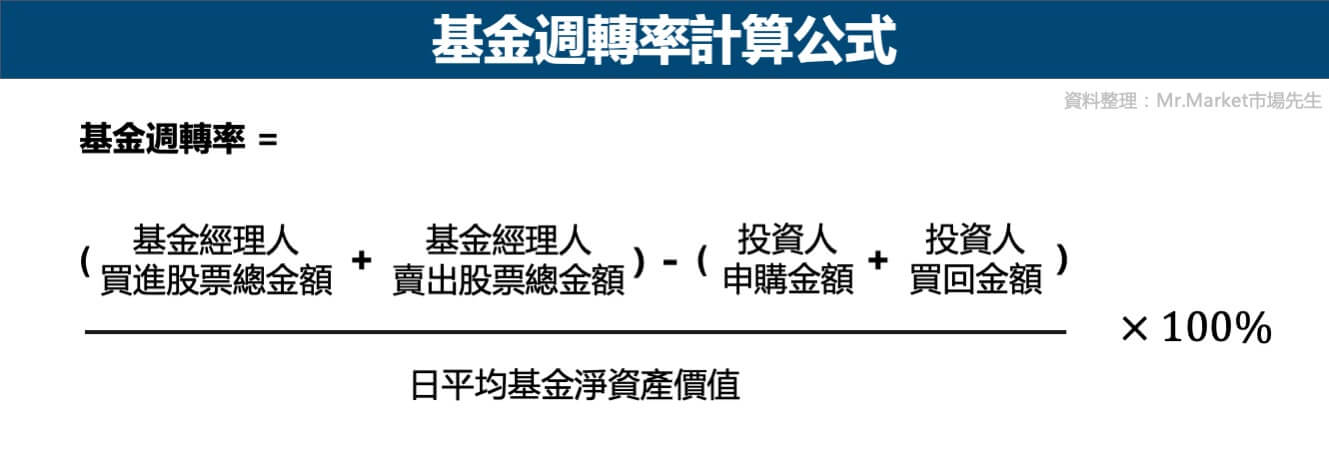

根據投信投顧公會的資料,基金週轉率的計算公式如下:

基金週轉率=【(A+B)-(C+D)】÷ E × 100%

- A:當期買入上市櫃股票、承銷中股票、存託憑證、股票型基金、追蹤股價指數表現之指數型基金與指數股票型基金及其他具有股權性質之有價證券之總金額。

- B:當期賣出上市櫃股票、存託憑證、股票型基金及追蹤股價指數表現之指數型基金與指數股票型基金及其他具有股權性質之有價證券之總金額。

- C:當期受益憑證申購金額。

- D:當期受益憑證買回金額。

- E:當期日平均基金淨資產價值。

不過投信投顧公會的基金週轉率的計算公式跟說明有一點複雜,以下市場先生用白話一點的方式再呈現一次。

在這個公式中,基金經理人買進/賣出股票的總金額,會扣除投資人的申購/買回金額。

主要是因為每當投資人額外申購的時候,基金就會多出一筆錢,基金經理人就必須拿這一筆錢去做投資買進;反過來說,當有投資人贖回時,如果基金的現金不夠,基金經理人就必須賣出股票籌款。

但是因為投資人申購/贖回而做的交易,並不是我們關注週轉率的主要原因。

投資人關注基金週轉率的主要原因,是希望了解基金經理人執行投資策略所做的操作。而投資人申購/贖回只是基金營運的一部分,跟投資策略無關,所以才要把申購/贖回的金額扣除。

這樣的計算方式能讓計算出來的數字更加貼近基金經理人的實際的操作需要。

基金週轉率計算案例

舉一個例子來說明:

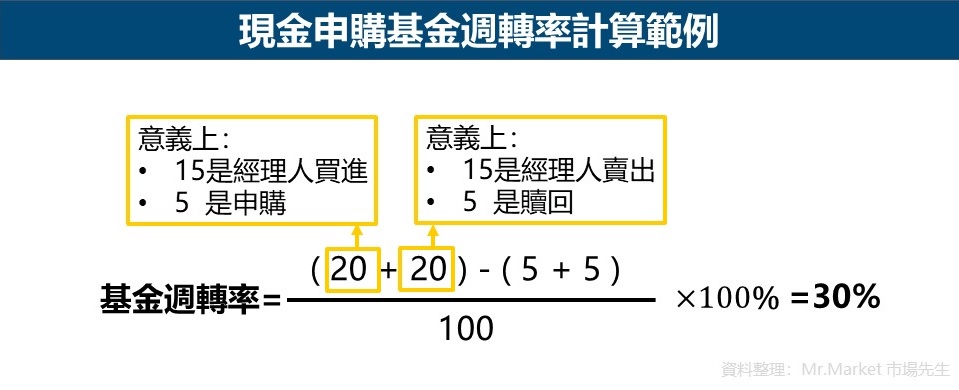

假設基金規模100億,期間內經理人買進20億,賣出20億;投資人現金申購5億,現金贖回5億,期間基金規模維持不變,週轉率會是多少呢?答案是30%。

要注意的是,經理人買進的20億,其實有5億是因為投資人申購而產生;賣出的20億也是同樣的道理。

從上面的案例中能夠看出,這樣的計算公式能大幅減少規模變動對基金週轉率的影響,因為買進賣出與申購贖回的影響相互抵銷。

市場先生提醒:

基金週轉率的公式在2017年修正過。(金管會在2017年發文給投信投顧公會)

舊有的基金週轉率公式細分為基金買入週轉率、基金賣出週轉率,兩者取最小值計算,計算公式如下:基金買入週轉率=

(當年度買入股票總金額) ÷ (全年平均基金淨資產價值)

基金賣出週轉率=

(當年度賣出股票總金額 – 受益憑證淨買回金額 及 基金收益分配金額之餘額)÷(全年平均基金淨資產價值)

基金週轉率=買入週轉率和賣出週轉率取較低的值

基金週轉率計算公式的限制

所有工具都有侷限性存在,使用工具的投資人務必要先了解侷限性之後再應用,以免產生錯誤的解讀。

基金週轉率公式的計算結果,在應用上仍然存在一些限制。

限制1. 它是有意義的估計,但不是精確的計算

對於基金週轉率很重要的一個觀念是:計算始終無法精準。

其中市場先生認為要特別留意的是:「當期日平均基金淨資產價值」這一項。對於剛上市,或是被大幅申購贖回的基金來說,這項數字與現況會有很大的差異。例如年初規模1億,年底規模變成20億,平均值以後就很難呈現基金確實的週轉比率。

因此基金週轉率僅能是個概估的觀念,而非精確的結果。

限制2. 它只代表一段時間內資產價值更換的比例

週轉率50%並不表示真的更換了一半的持股;週轉率100%也不表示真的把持股全部換過一輪。它只表示期間內更換了等同基金平均淨資產價值的多少比例而已。

就算週轉率100%,大多數的真實情況也不是真的把持股全部賣出換過一輪,可能只是某幾檔標的進出數次,總成交金額相當於全賣掉而已。

例如:以一個規模10億的股票基金為例

- 基金過去一年週轉率50%:代表基金過去一年買賣合計總成交了一半價值(5億)的持股。

- 基金過去一年週轉率100%:代表基金過去一年買賣合計總成交了全部價值(10億)的持股。

限制3. ETF初級市場「實物申購」會產生誤判

在初級市場中,ETF可以分成現金申購與實物申購。

現金申購就如同文章先前的案例,經基金理人的買進賣出,會跟申購贖回金額相減,不會產生問題,有疑慮的是實物申購。

實物申購,就是直接拿一籃子股票,跟基金公司交換受益憑證。

舉個例子來說:如果有一檔ETF只有1:1投資台積電和鴻海,投資人可以拿100萬現金去找基金公司購買,這就叫做現金申購;投資人也可以拿價值50萬的台積電股票和價值50萬的鴻海股票,去找基金公司交換,這樣的方式就叫做實物申購。

所以實物申購的時候,基金經理人收到的是股票,而不是現金,所以不需要執行買進的動作,但是卻還是產生了申購金額項目。

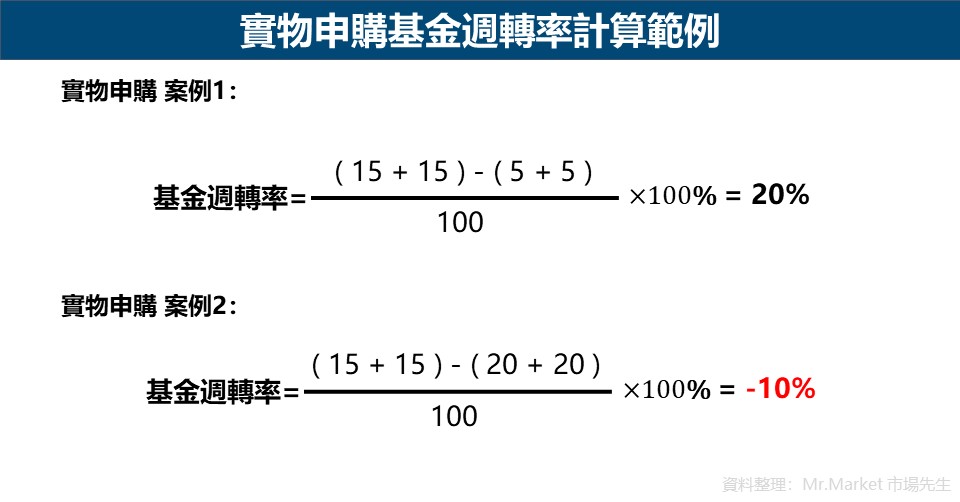

套用在基金週轉率公式中,會大幅抵銷基金經理人實際操作狀況(實物申購 案例1),甚至讓週轉率產生「負值」(實物申購 案例2)。

如果我們把現金申購案例與實物申購案例計算出的週轉率放在一起比較,更加可以看出:當投資人實物申購的規模越大,週轉率計算就越容易失真。

| 實物申購基金週轉率計算範例比較 |

|||

| 項目 | 現金申購 | 實物申購 案例1 |

實物申購 案例2 |

| 基金規模 | 100億 | 100億 | 100億 |

| 經理人買進 | 20億 | 15億 | 15億 |

| 經理人賣出 | 20億 | 15億 | 15億 |

| 投資人實物申購 | 5億 | 5億 | 20億 |

| 投資人實物贖回 | 5億 | 5億 | 20億 |

| 基金週轉率 | 30% | 20% | -10% |

| 資料整理:Mr.Market市場先生 | |||

想了解初級市場,可閱讀:什麼是初級市場?什麼是次級市場?

基金週轉率高低代表什麼?

基金週轉率本身沒有好壞之分,投資人該注意的是週轉率背後的結果。

基金週轉率的高低,不一定代表這檔基金的績效好壞。

高週轉率只是表示買賣很頻繁,付出的交易成本比較多,長期下來可能會影響基金績效;反之,低週轉率也只表示很少買賣,交易成本比較少,也並不代表績效一定好。

基金週轉率低:經理人操作穩健、長期持有、交易費用低

如果基金經理人採取比較穩健的投資風格時,基金週轉率通常會比較低。

因為這樣的風格往往是中長期投資策略,交易的頻率比較低,連帶的也使交易成本下降。

普遍上來說,交易成本越低,對基金的長期績效表現比較有幫助。當然,這不是絕對,也無法在短期看出交易成本帶來的效益。

典型的案例就是某些追蹤大盤指數的ETF(指數股票型基金),由於不需要經常更換投資標的,因此基金週轉率就會非常低,部分時期甚至低於1%。

基金週轉率高:經理人操作積極、短線進出、交易費用高

當基金經理人採取比較積極的投資風格時,基金的週轉率就會比較高。

這樣的風格可能必須追隨市場變動,積極調整投資組合,造成交易的頻率上升,也會使交易成本增加。

當然,高額交易成本不表示基金績效一定不佳,如果基金績效表現優異,報酬率也是有機會抵銷交易成本。不過投資人還是需要注意這些情況。

例如某些追求成長的基金,經理人為了績效擊敗大盤而積極換股,基金週轉率就遠比追蹤大盤指數的ETF來的高。

基金週轉率如何查詢?

週轉率通常不會寫在基金月報上,目前僅能查詢到台灣的基金週轉率。

投資人可以在投信投顧公會網站,查詢到國內基金週轉率的資料(境外基金就查不到了)。

如果查詢2017年以前的資料,可以查到買進週轉率、賣出週轉率,不過到現在已經無法單獨查買進賣出週轉,只能查到總週轉率。

結論:投資人應該儘量避開高週轉率的基金

因為交易成本對基金績效只有負面影響。

如文章前面說明的,高週轉率的基金不一定不好,只是會產生高額交易成本,除非有優良的績效可以抵銷交易成本,而最大的問題是:交易成本是實實在在的,優良績效卻不一定。

當投資人承擔高額交易成本時,無法保證獲得相應的優良績效。交易成本造成的影響,全都會從淨值上直接扣除,屬於內扣費用的一種。在不知不覺間降低投資人理應獲得的報酬。

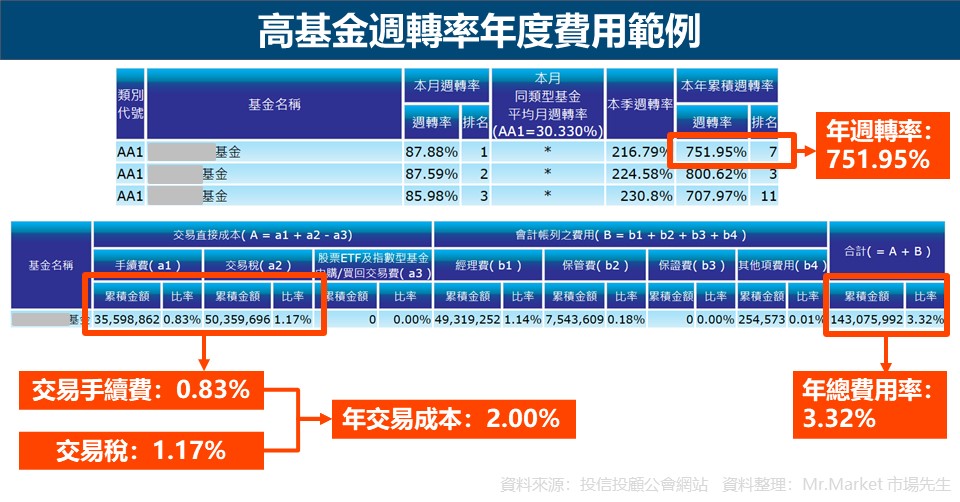

投信投顧公會網站可以查詢基金的費用率,以下以某檔台股基金為例:

年週轉率為751.95%,當年的交易手續費0.83%、交易稅1.17%,交易成本合計2.00%:

這2.00%就是額外的費用,加上經理費、保管費、雜支,才是基金的整體內扣費用(上面例子為3.32%)。

假設該基金當年原本操作報酬率20%,就要扣除3.32%之後,才是投資人實際看到的績效。

一般台股股票交易稅+手續費折扣後,交易成本估計約0.4%。

意思是,如果基金週轉率100%,估計年度手續費+交易稅大約就是0.4%左右。

如果週轉率是20%,手續費+交易稅大約就是0.08%;如果週轉率是500%,手續費+交易稅大約就是2.0%。

當然,以上只是一個投資人常用的粗略的估計法,真實數字還是依照投信投顧公會為主。

市場先生提示:

美股基金交易成本的影響相對較小。

因為美國的券商普遍對基金公司買賣股票的手續收費接近零,也沒有交易稅(資本利得稅由投資人贖回基金時承擔)。

基金週轉率快速重點整理:

1.基金週轉率(Turnover Ratio)代表一段期間內基金買賣的頻率。

2.基金週轉率常被用來評估經理人的積極程度、投資風格,同時也代表著交易成本高低。

3.基金週轉率本身沒有好壞之分,投資人該注意的是週轉率背後的結果。

4.台灣的基金週轉率可以在投信投顧公會網站查詢。

5.投資人應該儘量避開高週轉率的基金,因為交易成本(手續費與交易稅)對基金績效只有負面影響。

市場先生幫大家整理一份懶人包,包含了與基金相關的重要資訊。

要了解更多與基金有關的知識,就從這裡開始:基金投資新手教學懶人包

這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

基金理財基本知識:

4.基金有哪些分類?

編輯:Leon 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問要如何快速查出有哪些基金在過去20年間是勝過標竿指數的呢?

沒有”快速”的方法,

一來各基金對標竿並沒有對的很準,亂挑標竿的很多,

二來查詢麻煩,除非你有資料庫也只是稍微好一點而已,但目前基金資料庫並沒有免費的。

手動查詢,就是一檔一檔查。

但就投資的邏輯上,通常都是先決定你要投資什麼資產類型,才去比較相關領域基金,因為不同基金間成分差異巨大,不會放在一起看。