在台灣設立家族信託好嗎?費用門檻和稅務解析

台灣適合設立家族信託嗎?

在這篇文章會說明台灣的家族信託制度,包含優缺點、常見的四大模式與可能產生的稅務與費用,協助你判斷是否適合在台灣設立家族信託。

如果對於家族信託還沒有很熟悉,可閱讀:如何透過家族信託做財富傳承?

這篇文章為個人經驗分享及資料收集整理分享,並非無任何法律、稅務建議之意。實際法律、稅務規定,請依照相關法規為準。

本文市場先生會告訴你:

台灣適合設立家族信託嗎?

在台灣成立家族信託是可行的選擇,原因有以下幾項:

- 初步要規劃傳承的家族,台灣可作為財富傳承的起點

- 多數資產都在台灣本地,海外信託反而增加負擔

- 對於華人沒有語言文化隔閡

- 台灣信託已具備基本功能,足以照顧家庭成員

- 成本相對低廉

對於高資產人士來說,選擇在哪個國家或地區設立家族信託,不只是法律問題,更牽涉稅務安排、資產保護效果與跨世代財富傳承的整體策略。

各國的信託制度在法規、稅制、設立費用與門檻要求上都有所不同,而這些條件也會因為委託人的稅籍身份、資產分佈與規模而產生很大差異。

台灣家族信託相對適合用來處理資產主要集中在國內、家庭成員關系單純,傳承安排明確的情況,對於許多在台灣生活或擁有資產的中高資產家庭來說,可以作為財富傳承與管理的第一步。

且設立與維護費用相較海外信託低,如果預算有限但有資產安排需求的家庭,就可列為考慮。

但因為台灣信託處在萌芽階段,整體信託規劃與各項法規配套措施尚待加強,

如果你的規劃牽涉到跨國資產、資產隔離(如防債追討)、或是想設計三代以上的長期信託架構,那麼相較之下,美國、新加坡、開曼群島、澤西島等成熟信託法域會提供更靈活完整的保障。

什麼樣的人適合在台灣設立家族信託?

以下這些族群,適合優先考慮台灣信託架構:

- 資產集中在台灣,例如持有台幣資產、不動產、公司股權等

- 無跨國稅務或資產規劃需求

- 家屬多數在台灣,傾向中文溝通與服務

- 提前安排財產分配並降低繼承財產糾紛風險

- 隔離資產作用,避免資產被凍結

- 安排特定家人照顧,例如身心障礙、尚未成年子女、年紀大的父母

- 提前代管資產需求

台灣家族信託的優劣勢

台灣族信託具有以下優勢、劣勢:

| 台灣家族信託的優勢 | 台灣家族信託的劣勢 |

|---|---|

| • 成本較低 • 法規完備度逐漸提升 • 金融基礎設施健全 • 本地資產管理方便 • 語言與文化熟悉 | • 缺乏專業信託顧問市場 • 無跨國稅務協議優勢 • 跨國認可度低 • 資產保護有限 • 外國人設立限制多 • 信託法令不夠彈性、功能受限 • 信託法與繼承法衝突 • 特留分的問題 • 稅法不完整 |

以下就詳細介紹這部份內容:

台灣家族信託的優勢

優勢1. 成本較低:

相較於美國、新加坡、瑞士等地,台灣的信託設立費與每年管理費用偏低,對初階家族財富規劃者有吸引力。

優勢2. 法規完備度逐漸提升:

雖不如成熟離岸法域,但台灣已建立基本的信託法架構,可提供基本的資產管理與隔離效果,目前能執行基本的財產管理、授權投資與指定受益人給付等功能。

優勢3. 金融基礎設施健全:

台灣擁有完整的銀行與資產管理體系,能配合信託安排進行資產投資與風險控管。

台灣的信託業託能依據投資策略書(IPS)進行資產操作,但須事前約定範圍,缺乏高度彈性。無法像離岸信託一樣自動執行投資指令、靈活調整投資策略。

至於離岸信託與台灣家族信託有什麼不同,

你可以閱讀:離岸信託的優缺點分析(施工中…)

優勢4. 本地資產管理方便:

如果家族資產集中於台灣,銀行可直接管理不動產、企業股權,也因為熟悉當地稅法、產權規範,各項事務處理更流暢。

優勢5. 語言與文化熟悉:

對華人或有台灣連結的家族而言,語言文化相通,溝通與管理更有效率。

台灣家族信託的劣勢

劣勢1. 缺乏專業信託顧問市場:

台灣信託以銀行信託部為主,缺少如新加坡、瑞士常見的獨立信託顧問、專業律師與稅務顧問、家族辦公室等整體規劃團隊。

劣勢2. 無跨國稅務協議優勢:

相較於美國、瑞士、新加坡,台灣尚未與其他國家形成信託及財稅的國際稅務協定(常見的稅務協議 DTA、TIEA、CRS),在稅務透明度及協調能力較弱,對全球資產配置與跨國信託設立較不利。

- 租稅協定 DTA (英文:Double Taxation Agreement):避免雙重課稅、並釐清某項所得應該哪個國家課稅。

- 稅務資訊交易協定 TIEA :允許國與國之間針對特定納稅人進行財務資訊交換。

- 自動金融帳戶資訊交換CRS:會員會可互相交換稅務居民的金融帳戶資訊。

劣勢3. 跨國認可度低:

如果資產涉及海外地區,將較難與該國取得合理稅務待遇或資訊互通,可能會面臨重複課稅、資產轉移障礙、或不被當地稅務機關認可信託安排,不利於高資產人士做跨國資產規劃。

劣勢4. 資產保護有限:

台灣信託法理論上可以做到「資產隔離」與「不可撤銷」的資產保護效果,但在實務上有可能被認為是假信託(法院認定是形式上移轉)、債權人可主張信託無效,要求追回財產,與國際成熟法域相比之下仍有差距。

劣勢5. 外國人設立限制多:

非本地居民欲設立信託,須配合較多身份、資金來源與稅務申報要求。

劣勢6. 信託法令不夠彈性、功能受限:

台灣法律規定信託受益人至少為「已出生或胎兒」,因此家族信託普遍只能做到三、四代;但在國外常見的王朝信託(英文: Dynasty trust),可跨越多代,能確保歷代家族成員享有信託利益。

劣勢7. 信託法與繼承法衝突:

當委託人過世後,委託人地位是否能被繼承?

實務上常見2種狀況,

可繼承:繼承人可任意修改與終止信託,破壞原先的信託設計;

不可繼承:那會產生誰可以合法執行信託的問題。

劣勢8. 特留分的問題:

企業主如果指定把全部財產交給某人,會損害其他繼承人特留分,會被要求返還財產,信託計劃因此失效。

劣勢9. 稅法不完整:

未有明確規定「連續受益人」的課稅方式,這對於家族信託的設計與落實產生一定風險。

所謂連續受益人,是第二順位以後的受益人(又稱為後順位受益人),也就是當原本指定的第一順位受益人無法領取信託利益時,遞補承接信託利益的人。

不是繼承人,也不是被贈與對像,卻實際取得資產與信託利益,因此造成稅務模糊、企業族無法放心規劃、許多信託業者怕違法不敢承作。

例如,爸爸在信託中指定兒子為第一順位受益人。但兒子卻因病去世,則可能由女兒作為第二順位接續受益。

問題在於 「稅法上女兒不是原先信託契約的指定受益人」、「也不是父親直接贈與」、「父親也早已將資產轉入信託,不屬於遺產,所以無法以遺產方式主張繼承」。

所以女兒是實際取得信託利益的人,卻找不到明確的課稅身份。

在台灣設立家族信託需要多少錢?門檻高嗎?

目前在台灣,家族信託業無固定收費標準、與門檻條件,主要原因是每個企業需求與狀況不同,信託設計都是客制化,通常會先評估以下幾點:

- 信託目的與分配條件是否複雜

- 信託財產內容與結構,單純國內資產,還是涉及海外

- 資產規模大小

- 閉鎖性公司、企業治理設計

- 需搭配家族辦公室

這些都會影響是否能承作及最終報價。

市場先生團隊實際電訪某知名銀行信託部,他們曾承作的家族信託案件,委託人將台灣公司與海外工廠股權,整合至閉鎖性控股公司,再透過控股公司安排信託架構,(這個案子相對資產規模不大且信託架構簡單)

設立信託的總費用超過台幣150萬,包含某知名信託費約台幣50萬、會計師費約台幣90萬及其他未公開費(如律師費)。

這些費用還沒算到每年的信託管理維護費用、以及協助投資的經理費。

不過以上收費僅供參考,不能直接作為行情判斷依據,原因是家族信託案件極少,缺乏市場比價基準,而每個的信託規模、複雜度都不同。

如果你想了解家族信託是否適合自已,可先咨詢銀行信託部(建議直接撥電至總行信託部),說明你的資產類型與傳承需求,由對方初步評估是否承作,再進一步確認費用與設計架構。

閉鎖性公司是什麼?

閉鎖性公司是一種股權轉讓受限的公司型態,屬於非公開發行公司,主要特點是股東人數上限為50人、必須在公司章程中有明定股份不得自由轉讓、可設立特別股制度。

這種型態常被家族企業、新創公司採用,目的在於保護股權不外流、避免經營權分散或被稀釋、設計特殊股東權利,穩定控制權。

特別股是在閉鎖性公司章程中設計的特殊股份,賦予股東不同於普通股的權利,又被稱為黃金股、黃金表決權:

- 複數表決權:一股抵多票,讓企業主即使只持有1股,也能保有經營決策與主導權

- 特定事項否決權:對於重大事項(如修改章程、併購、解散)擁有否決權,任何決策都需經特別股同意才能執行

- 傳承功能:可搭配信託或公司章程,事先指定接班人並延續特別股權利,避免後代因股權起紛爭

- 權利彈性大:這類股份能依據公司需求,自由設定不同的股東權利

- 其他設計:可在盈餘分配或公司清算,優先普通股領取股利或剩餘財產

因此,特別股具備強大決策權與保護機制,是家族企業穩定經營與保有控制權的關鍵。

舉例來說,許董名下有間家族企業,預計接班計劃是由大兒子來經營、小兒子與女兒不需要參與公司經營,但要能分得公司利潤,計劃如下:

大兒子:為甲種特別股,每股表決及選舉權為普通股的1萬倍(複數表決權)、有自行或指定他人當選3席董事的權利。

小兒子與女兒:為乙種特別股,無表決及選舉權、但可分派盈餘。

許董:為黃金丙種特別股,具有否定權,在必要時能制衡大兒子。許多中大型會計事務所會提供設立閉鎖性公司的服務,有需要的人可以諮詢你身邊較熟悉的會計師。

台灣家族信託怎麼控制?管理權與受益權的安排

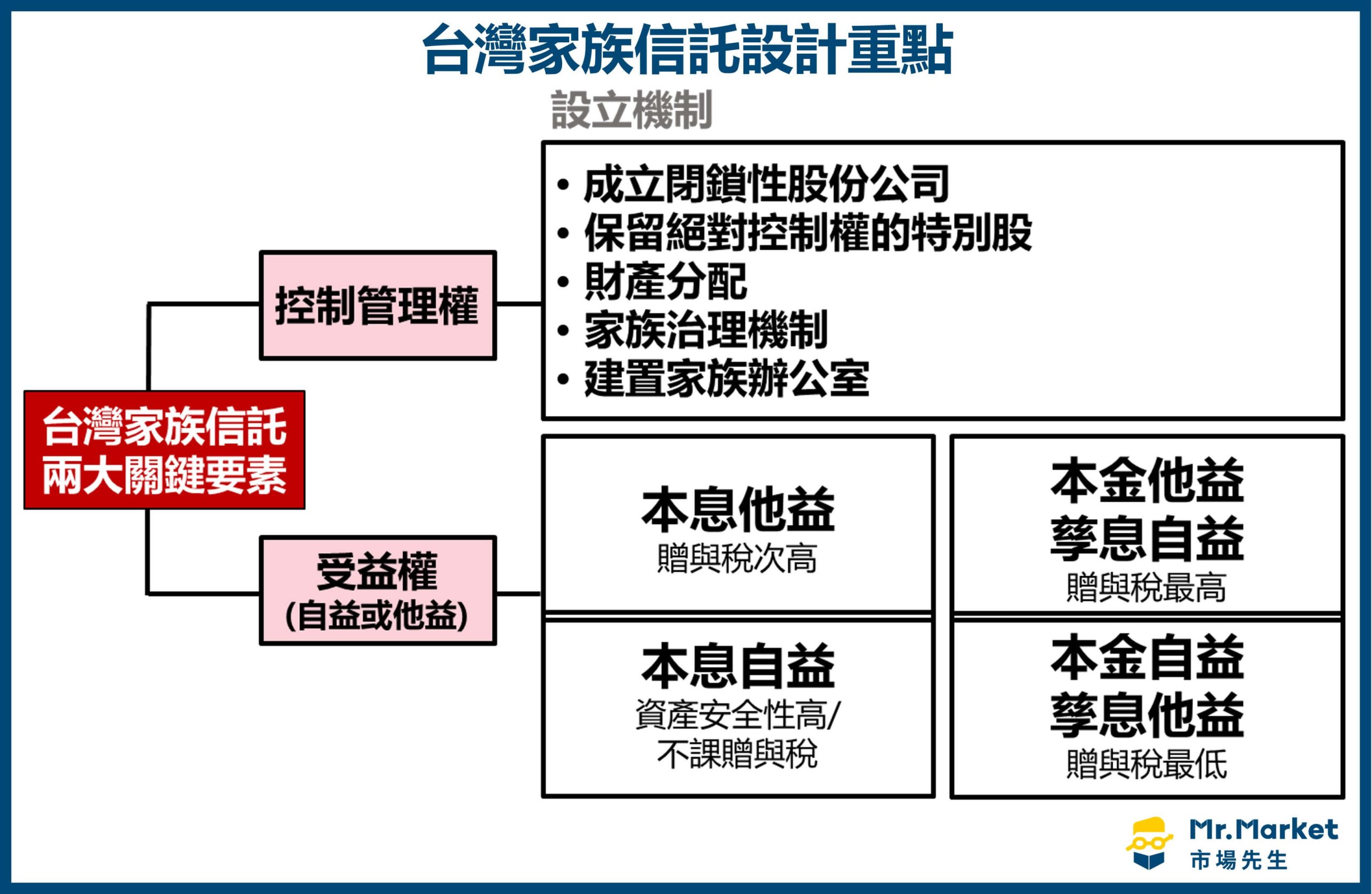

設立家族信託、規劃資產傳承時,有兩大關鍵要素必須先釐清與設計:

控制管理權

控制管理權指的是,即使資產已經轉移至信託中,委託人或接班人仍然保有影響資產運作與分配的權利,確保資產穩定管理、避免未來爭產或治理分裂。

在實務上,可以透過以下作法來安排控制管理權:

- 成立閉鎖性股份公司,並移轉資產至公司名下集中管理

- 保留絕對控制權的特別股(如設立複數表決權、否決權)

- 財產分配: 透過贈與方式將公司股份轉移給家族成員

- 家族治理(制訂家族憲章及家族理事會)

- 建置家族辦公室(聘請專業顧問團隊)

如果沒有良好的控制管理權會怎麼樣?

一個沒有良好控制的信託,可能會出現以下情況:

• 消極信託:許多華人企業主對於資產的控制欲極強,如果沒有藉由制度(如閉鎖性公司)平衡掌控與信託功能,容易讓信託形同虛設。

• 無法長期穩定運作:如果信託內部沒有設置完整的家族治理,那麼信託可能只個放錢的帳戶,缺乏主動管理與長期規劃能力。

• 銀行(受託人)權限過大:當銀行沒有受到監督,資產怎麼用、要不要投資、怎麼分配,都由它說了算,最終可能導致受益人權益受損。

• 繼承人之爭:如果沒有明確指定主要控制信託人選,當你過世後,可能會發生繼承人搶奪控制權,導致信託陷入停擺。

受益權(他益或自益)

受益權是指實際享有信託利益的權利,又分為自益信託、他益信託。

受益權的設計會直接影響稅務結果(是否課贈與稅、所得稅等),常見分配組合有4種:

- 本息自益

- 本息他益

- 本金自益、孳息他益

- 本金他益、孳息自益

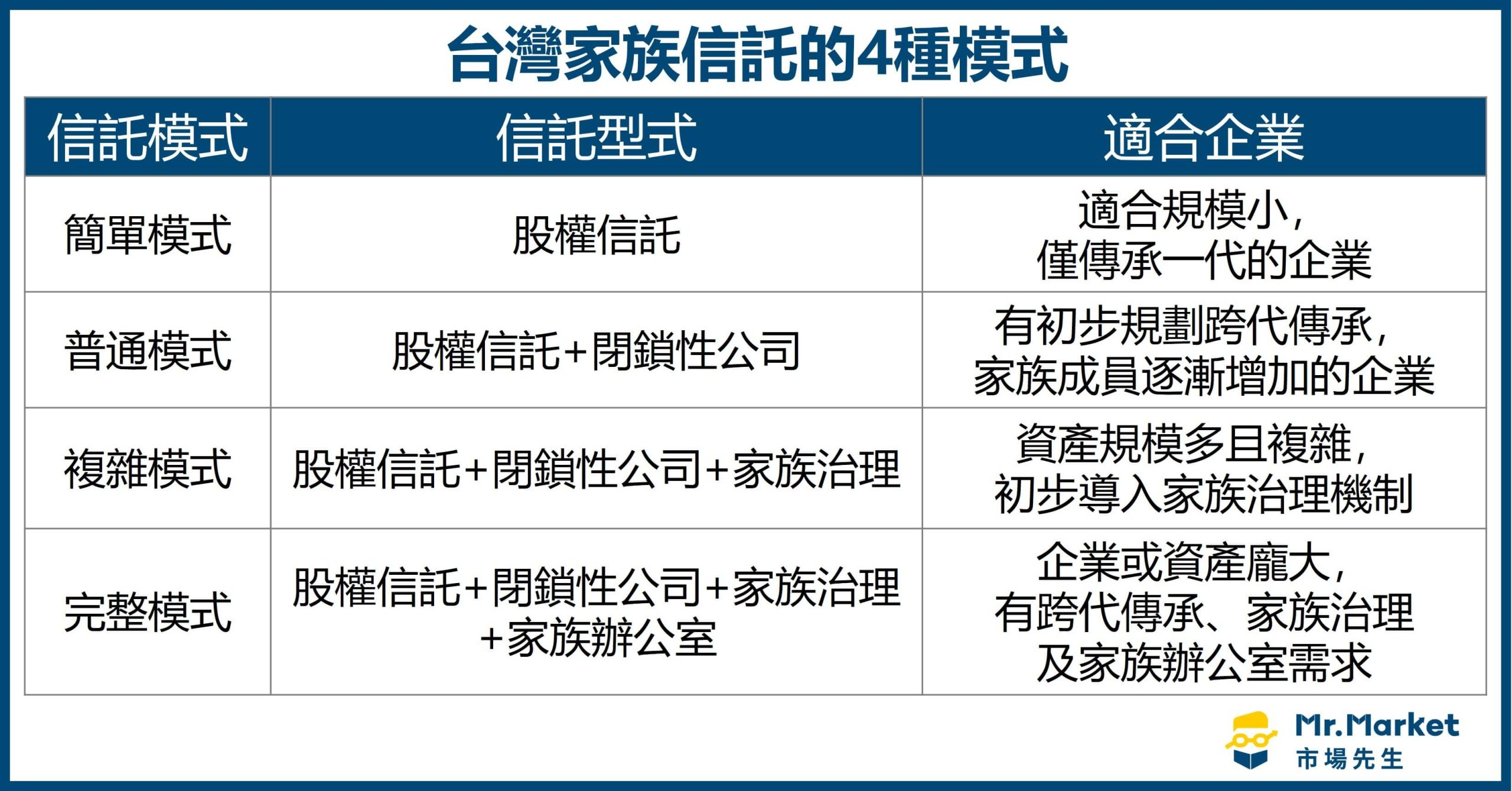

台灣家族信託的4種設立模式

為了協助企業主與信託業者更有系統規劃家族信託,台灣信託公會建置「企業傳承家族信託評估系統」,根據以下關鍵因素進行綜合評估:

- 家族企業規模大小

- 跨代傳承次數(僅傳一代或傳至三、四代)

- 信託財產總額

- 是否設立閉鎖公司作為持股與治理平台

依據不同狀況,台灣信託公會提出4種家族信託建議模式,作為設計與討論的出發點。這些模式不是法律強制規範,主要幫助客戶有個信託模型可效仿,能順利完成信託設立。

即使你目前還不是企業主身份,只要資產規模已經達到一定程度,也可以從這4種模式挑選出適合的架構來規劃信託。

| 4種信託建議模式 | 信託型式 | 適合企業 |

|---|---|---|

| 簡單模式 | 股權信託 | 適合規模小, 僅傳承一代的企業 |

| 普通模式 | 股權信託+閉鎖性公司 | 有初步規劃跨代傳承, 家族成員逐漸增加的企業 |

| 複雜模式 | 股權信託+閉鎖性公司+家族治理 | 資產規模多且複雜, 希望初步導入家族治理機制 |

| 完整模式 | 股權信託+閉鎖性公司+家族治理+家族辦公室 | 企業或資產龐大,有跨代傳承、家族治理及家族辦公室需求 |

接著來了解4種模式的優缺點:

1.簡單模式:適合規模小、僅傳承一代的企業

信託架構:股權信託

簡單模式是種資產單一傳承的信託安排,企業主(委託人)將家族企業股票及持有資產設立信託,以自已為為第一順位受益人、指定繼承人為第二順位受益人。

優點:成本效益高、設立流程快

缺點:無法延續多代傳承、缺乏家族共識,易發生糾紛、無搭配股權控管與閉鎖性公司,恐有股權分散風險。

2.普通模式:有初步規劃跨代傳承、家族成員逐漸增加的企業

信託架構:閉鎖性公司+股權信託

企業主出資設立閉鎖性公司(委託人),將所持股權轉讓給該公司並限制股東股權轉讓,再將閉鎖性公司全部股權移轉給信託,具有基本股權控管功能。

實務上,台灣信託業大多數以成立閉鎖性公司來辦理家族信託,如果單一企業可直接變更閉鎖性公司、多家企業則額外成立閉鎖性控股公司。

另外,還會在公司章程上加入特別股(黃金股)的設計,讓家族企業能穩定經營權、永續傳承。

優點:確保後代子孫掌握公司所有權,同時避免不孝子孫處分公司資產,也能保有信託利益分配權及保障企業永續傳承。

缺點:雖然只多一家閉鎖性公司,但會牽涉整體家族企業架構重組、增加成本。而限制股權轉讓無法真正解決家族內部糾紛。

3.複雜模式:資產規模多且複雜,希望初步導入家族治理機制

信託架構:閉鎖性公司+股權信託+家族治理

延伸普通模式再加上家族治理機制。

優點:同樣享有普通模式優點之外,還能強化家族成員之間的溝通協調,確保企業經營權穩定與家族和諧。

缺點:包含普通模式缺點之外,家族治理機制推行門檻高、增加管理負擔、花費時間長,最怕是會流於形式,不如預期效果。

家族治理機制是什麼?

家族治理(英文:family governance),是指透過制度化標準,解決家族成員與企業經營之間潛在衝突與傳承風險,以維持家族價值與企業永續發展。

家族治理的核心內容包括家族憲章及家族理事會,兩者功能及目的如下:

家族憲章(英文:family constitution):由家族成員共同討論、制定一套非法律約束的治理共識與行為準則,讓成員有章可循。規範內容包括成員權利與義務、股權處分限制、分紅與資產分配及接班的教育制度等。

家族理事會(英文:family councils):由家族代表組成的決策協調平台,維護家族憲章落實、負責溝通與協調。

簡單來說,家族所有成員都要依照家族憲章行事(類似憲法),如果需要溝通協調就可召開家族理事會來解決(類似國會)。

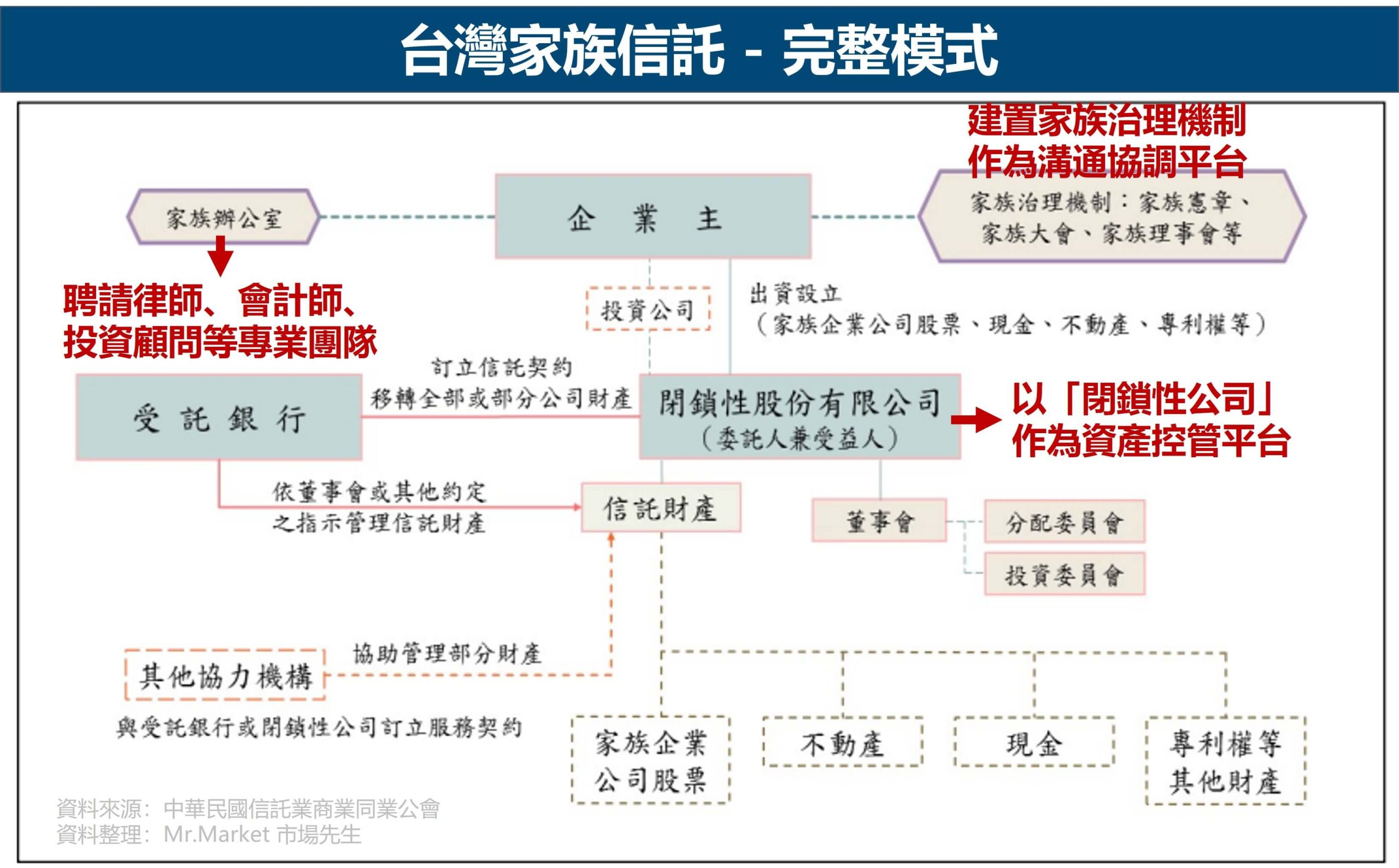

4.完整模式:企業或資產龐大,有跨代傳承、家族治理及建置家族辦公室需求

信託架構:閉鎖性公司+股權信託+家族治理+家族辦公室

延伸複雜模式再加上家族辦公室的專業顧問諮詢。

優點:同樣享有複雜模式優點之外,還提供全面性的傳承規劃,確保家族企業的永續經營與價值延續。

缺點:包含複雜模式缺點之外,要完整導入家族信託與家族治理的時間至少要2年以上、設立家族辦公室成本動輒百萬甚至千萬,如果沒有有效監督,反而可能成為新衝突來源。

額外補充:

四種信託模式都屬於「生前信託」,特別針對企業傳承過渡期的信託規劃,企業主能靈活調整受益人、資產及決策權配置,但如果是需要過世後才啟動某些信託,那就要另外搭配遺囑信託。

另外,台灣信託法裡沒有「可撤銷信託、不可撤銷信託」相關規定,意思是說委託人能隨意變更信託契約的權利,但如果想要設立類似不可撤銷信託,在實務上會用民法來補強,像是在信託契約中明示「拋棄修約、變更的權利」。

台灣家族信託會課哪些稅?

家族信託涉及3大稅負,贈與稅、所得稅、遺產稅。

實際是否課稅、何時要繳稅,會根據信託型態(自益或他益)、信託條件與資產類型而異,

以下介紹在信託4個關鍵階段,可能會產生的各種稅務:

- 家族設信設立當下:是否課贈與稅

- 資產轉移至信託名下時:贈與稅、契稅、土地增值稅

- 信託財產分配利益時:是否列為所得稅、贈與稅

- 委託人過世時:是否被課遺產稅

階段1. 家族設信設立當下:是否課贈與稅

這裡要考慮的是,受益人是誰?委託人有沒有放棄控制權?

自益信託:受益人為自已,不需課贈與稅

自益信託,意思是信託財產未來領錢、使用資產的對象還是你自已。在這過程中沒有發生贈與事實,因此不需課贈與稅。

他益信託:受益人為他人,可能會課贈與稅

他益信託,是指信託財產利益不是給委託人本人,而是讓別人受益,如配偶、子女、孫子女、其他人或機構。

在他益信託中只要「贈與他人行為完成」就會課徵贈與稅,確實的贈與行為需達到2個條件,受益人已確定且委託人沒有保留變更、撤回或分配的權利。

因此,在信託契約中有明定特別受益人或是沒有寫出特定受益人,但有明定受益人範圍(如子女年滿25歲),且委託人無權變更或撤回受益人權利,認定為已贈送,課贈與稅。

在台灣贈與稅率為10~20%,超過每年免稅額(244萬)會課贈與稅,在實務上,信託會設計「分年給付+保留變更權利」,達到不立即課稅的節稅效果。

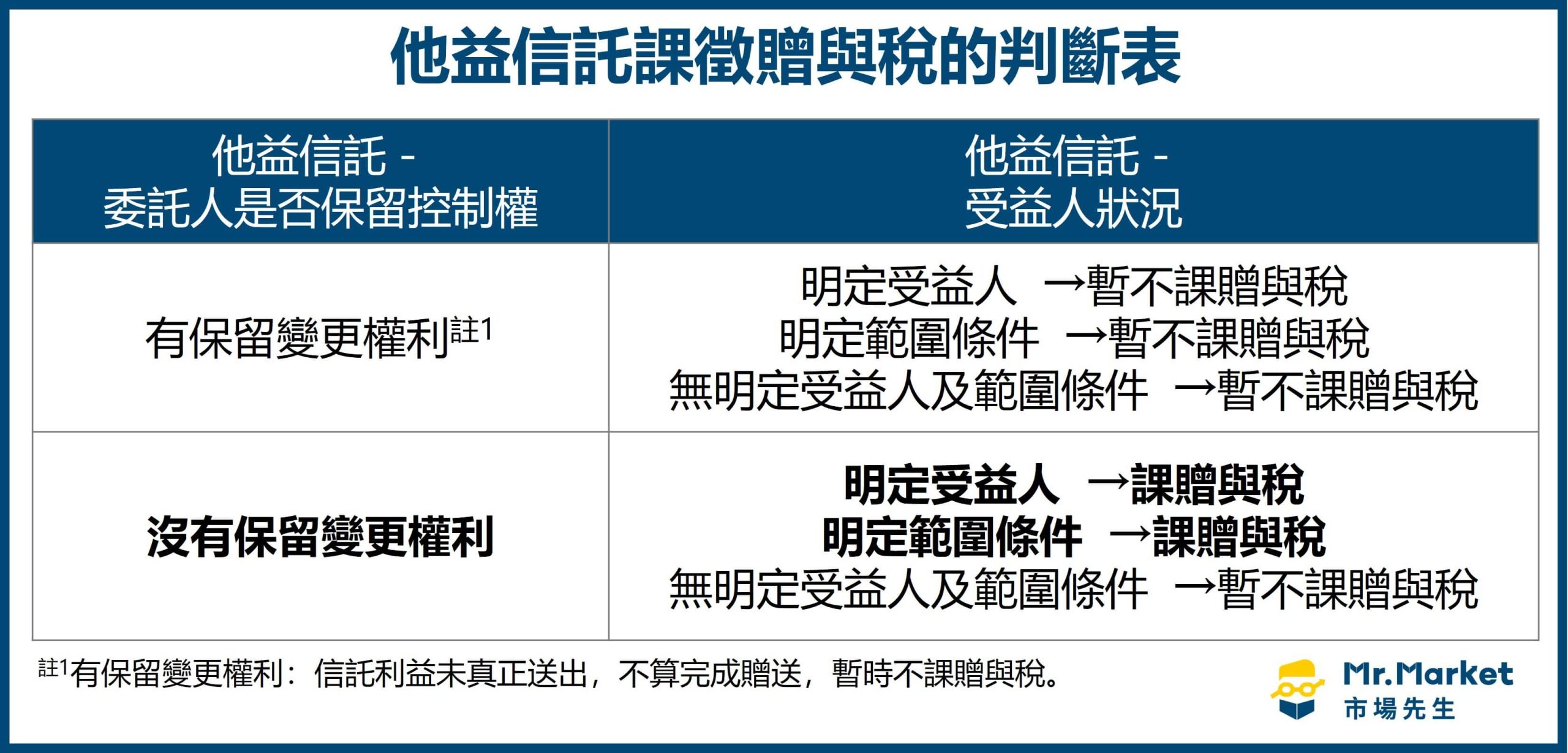

以下是他益信託課徵贈與稅的判斷表 :

| 他益信託- 委託人是否保留控制權 | 他益信託- 受益人狀況 |

|---|---|

| 有保留變更權利註1 | 明定受益人→暫不課贈與稅 明定範圍條件→暫不課贈與稅 無明定受益人及範圍條件→暫不課贈與稅 |

| 沒有保留變更權利 | 明定受益人→課贈與稅 明定範圍條件→課贈與稅 無明定受益人及範圍條件→暫不課贈與稅 |

資料整理:Mr.Market 市場先生

階段2. 資產轉移至信託名下時:贈與稅、契稅、土地增值稅

資產過戶至信託名下,依據不同資產課徵不同務負:

- 贈與稅:現金、股票、基金等金融資產

- 契稅與土地增值稅:房屋、土地

以上是可能會產生的稅負,實際還要考量移轉型態(自益或他益)。

階段3. 信託財產分配利益時:是否列為所得稅、贈與稅

在信託期間,當信託財產分配利益時,會根據自益或他益信託來課徵贈與稅及所得稅,實際狀況有4種:

| 信託模式 | 稅務 |

|---|---|

| 本息他益 | 可能課徵贈與稅註1 |

| 本息自益 | 所得稅 |

| 本金他益 孳息註2自益 | 本金他益: 可能課徵贈與稅註1 孳息自益: 所得稅 |

| 本金自益 孳息註2他益 | 本金自益: 所得稅 孳息他益: 可能課徵贈與稅註1 |

註2孳息包含股息、利息、租金等收益。

資料整理:Mr.Market 市場先生

由於個人所得稅需合併各類所得計算,牽涉金額與情形複雜,在此就不深入討論所得稅部分,以下僅就「贈與稅」進行三種信託模式的稅務比較:

具有稅務效益的是「本金自益、孳息他益」、其次是「本息他益」、「本金他益、孳息自益」。

3種信託模式贈與稅分別為:

• 本息他益:15,296,000元

=(100,000,000-2,440,000)×20%-4,216,000• 本金自益、孳息他益:12,151,941元

=(84,279,706-2,440,000)×20%-4,216,000• 本金自益、孳息他益:1,328,029元

=(15,720,294-2,440,000)×10%贈與稅率為10~20%、免稅額為244萬、累進差額為0~421.6萬元,詳細內容可查看:最新贈與稅整理。

三種信託模式的稅務比較內容如下:

假設情境,許董擁有自家股票5,000萬股,預計用10年逐步傳承給三位子女,

本金:信託財產會計師鑑價每股2元,股票市值為1億元

利息:郵政儲金固定利率為1.725%,折現值為84,279,706元,孳息值為15,720,294元

本息他益:贈與總額-股票市值為1億元

本息他益與一般贈與相同,差別在委託人能明確規定各子女取得比例,而子女只能在信託結束後才能真正取得資產。這樣的方式能解決日後的財產糾紛,同時確保在信託期間有穩定收益。

贈與總額:股票市值為1億元

本金他益、孳息自益:贈與總額-股票現值84,279,706元

企業主選擇孳息自益的模式來保障自身生活,並透過本金他益規定子女取得的股份比例,避免日後的財產糾紛。

這個模式只有本金會課贈與稅,贈與總額計算如下:

以股票市值按郵政儲金一年期定期固定利率為1.725%,信託期間為10年,複利折算現值為84,279,706元 (=100000000/(1+0.01725)^10)

本金自益、孳息他益:贈與總額-孳息金額15,720,294元

這樣的信託模式,企業主保留股權的控制權,保障企業穩定,也能讓子女享有不間斷的收入。

這個模式只有孳息會課贈與稅,贈與總額計算如下:

以信託金額市價減折現後本金,孳息金額為15,720,294元(=100000000-84,279,706)

階段4. 委託人過世時:是否被課遺產稅

是否會被課遺產稅,關鍵在於委託人是否保留變更權利。

- 信託模式為自益、或是他益且保有變更分配權利→ 認定資產仍為委託人持有,課遺產稅。

- 信託模式為他益且不保有變更分配權利→ 認定資產為信託財產,不屬於遺產,不課遺產稅。

如果我想設立台灣家族信託,下一步該怎麼做?

設立家族信託要考量、注意的細節很多,不需要追求一次到位。

你可以從釐清目的、整理資產開始,搭配銀行信託部的協助,逐步規劃出適合自已的信託架構,以下是常見的執行步驟:

第一步:整理信託目標與資產

- 信託目的是什麼? (財富傳承、照顧特定家人、分批給付、稅務安排)

- 你打算把哪些資產放進信託? (不動產、現金、股權、金融商品)

以上內容建議用筆記列出資產項目與分配想法,之後與銀行信託顧問討論會更有效率。

第二步:諮詢並進行初步信託架構設計

找到信託銀行與專業顧問,根據你的需求與資產狀況,討論可行的信託模式、試算費用與未來管理方式,建立初步的信託架構。

目前在台灣只有銀行能承作家族信託,擔任信託受託人,建議可以:

- 聯絡熟悉銀行,初步諮詢家族信託方案, (可設立的信託模式、架構限制)

- 估算設立與每年維護費用 (是否是在自已預算內)

- 可透過律師、會計師協助規劃稅務與法律

這個步驟是最繁瑣,但也是最重要的,記得要多比較幾家銀行,以了解信託架構差異及手續費,是否符合自已的期待。

第三步:與家人溝通

建議在正式設立家族信託之前,向家族成員說明你的安排與用意,避免日後出現誤解與爭議。

第四步:啟動信託設立流程

確認方案後,就可以進行正式流程,包含以下幾個大方向:

- 與銀行簽署信託契約

- 移轉資產至信託

- 根據需求設計投資、分配與管理機制

- 持續追蹤信託執行狀況,如有變化可隨時修訂契約

最後,提醒一下,

信託是一種可以調整的管理資產工具,只要方向對了,後續再逐步優化架構與內容,重點是要先踏出第一步,透過進一步諮詢,找到合適的夥伴(銀行、律師、會計師)來執行。

這篇文章主要介紹台灣的家族信託制度與適用狀況,如果你還想了解其他國家的信託架構,歡迎留言給市場先生,我會再深入研究後與大家分享。

高資產人士的稅務與財富傳承規劃:

遺產規劃與家族財富傳承

設立遺囑:

信託:

- 信託最大功能

- 離岸信託 (施工中…)

- 家族信託

- 在台灣設立家族信託好嗎?

- 遺囑信託最大功能是…

家族財富傳承:

全球性評審機構:

- 三大專業評比機構: Chambers HNW、ePrivateClient、STEP介紹 (施工中…)

編輯:Sammi 主編:市場先生這篇文章為個人經驗分享及資料收集整理分享,並非無任何法律、稅務建議之意。實際法律、稅務規定,請依照相關法規為準。

一般留言