定期定額投資》不判斷買點能夠獲利嗎?歷史回測14年定期定額投資數據

定期定額是個很多人會選擇的方法,

但是,你真的了解定期定額嗎?

市場先生時常收到這一類讀者的提問:

「想要定期定額,但現在價格感覺很高,是不是要再等等看低點?」

「最近感覺股市波動很大,想定期定額的話是不是要再觀望看看?」

「如果定期定額進場後開始大跌,可以先停止扣款等空頭過去?」

上面這些話,乍聽之下好像有點道理,

畢竟投資人擔心買在高點、想要買在低點,這聽起來很正常。

但實際上在提出這些問題時,投資人已經不知不覺陷入了思考盲點,無法發揮定期定額投資真正的優勢 。

以下市場先生來詳談投資人時常遇到的定期定額迷思。

你有辦法預測最佳買賣點嗎?

在談定期定額之前,要先思考一個重要的前提:『你有辦法預測最佳買賣點嗎?』

對於最佳的買賣點,市場先生常看到的有2個迷思:

迷思1. 把相對過去高點,當成相對未來的高點

投資人常常會說:

「現在是高點,是不是要等低點再進場開始定期定額?」

其實,這類問句本身就有盲點,因為投資人以為自己知道「高點」在哪。

當股價上漲創新高時,就會有許多人擔心股價過於昂貴。

但其實當下股價只是相對過去昂貴,而不一定是相對未來昂貴。

從2012年開始,身邊都有朋友或讀者持續在問同樣的問題,

而後來的故事大家也知道了 – 市場必定有波動,但長期而言持續往上升。

這就像在爬山時,如果看向山腳,人們會覺得自己已經爬了很高,有些人看到山腳已經很遠,甚至以為自己已經在山頂上、就快要下山。而實際上,自己可能仍在山腰上而已。

尤其在長期投資裡面,時間的尺度又更長,實際上我們是很難得知哪裡才是真正的高點。

迷思2. 覺得自己能在低點進場

近年的相對低點,發生在2020年初COVID-19疫情爆發的時候。

當時整體股價指數在當時都出現20%~30%左右的回檔,

從事後回頭看,出現這些千載難逢的低點時,似乎是個低點進場的機會?

但實際情況是,當時新聞傳出各種壞消息,許多股票都在大跌,甚至出現多次熔斷,

這時你真的敢勇於逆勢進場嗎?進場時敢買多少?

而這些機會也稍縱即逝,沒幾個月後就大幅反彈,不再有撿便宜的機會。

覺得自己能在低點進場,很多時候高估了低點出現的頻率,也高估了自己當下的執行能力。

現實是:買賣時機點難以預測

其實投資是一個時間長達10年、20年,甚至更長期的計畫,

要在這麼長的時間點,每次都選擇好的時機點,也許某些人辦的到,但對絕大多數的人來說,判斷買點相當不容易。

難道一定要選擇時機點才能得到報酬嗎? 其實不一定。

我們並不是無法判斷買賣點就無法投資,

無論是拉長時間長期投資,或是定期定額分散進場時機點,都是可以減少投資不確定性的方法。

定期定額的優點:分散投資,不必選時機點

定期定額就是「不選擇時機點,也能夠獲得合理報酬」的投資方法

定期定額的方法是無論市場漲跌,你都能保持紀律投入,分散在不同投入的時間點,而是投資在平均成本。

實際上想要每次都買在低點對一般人過於困難,而我們又時常擔心買在高點。透過定期定額就可以克服這個困難,雖然不是買在最低,但也不必擔心買在高點,拉長時間後我們必然是買在均價。

定期定額的關鍵:必須要選擇一個長期向上的標的

定期定額投資就一定賺錢嗎?這是個迷思,不是說定期定額就無敵了,關鍵還是看你定期定額買什麼。

尤其投資新手在不擅長選股的情況下,很容易不小心挑到長期向下的標的。

長期向上標的最簡單的方式,就是一定程度的分散投資整個市場,無論是股市或債市,縱使短期有起伏,但就歷史經驗來看,長期都是向上的。

採用定期定額,不用判斷進場買點,真的能獲利嗎?

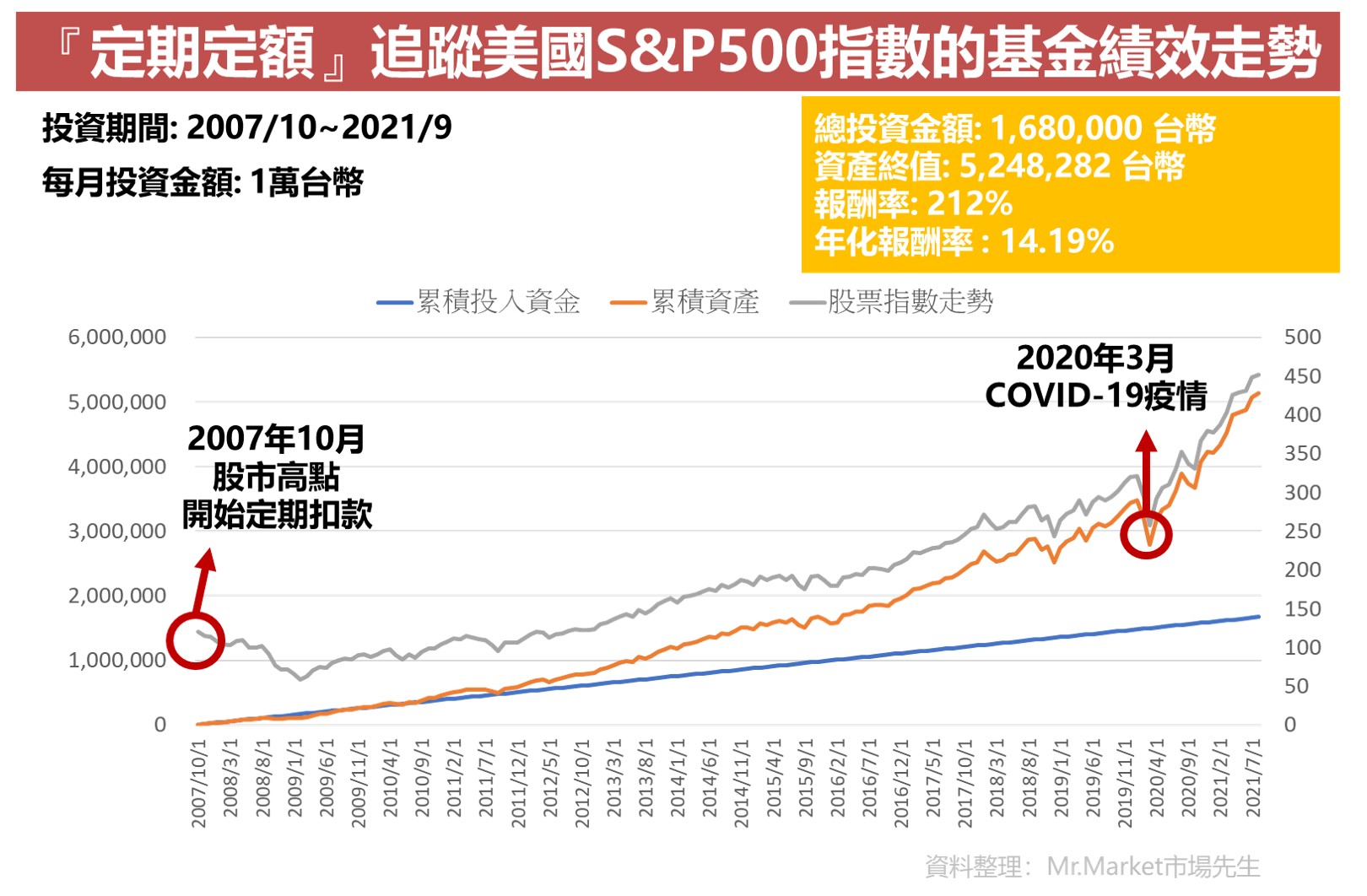

我們以美國S&P500指數為例,為了盡量保守評估,我們選一個「最差的時機進場」開始定期定額計畫。

假設選擇在2007年10月,當時正好是金融海嘯大跌的前夕,

剛好遇到股市的高點才開始實施定期定額計畫,每月初投入台幣10,000元,持續14年不間斷一直到撰文當下(2021/9月初),最後總報酬率的狀況會是如何?

這個14年的定期定額計畫,

- 總投入金額:1,680,000 元

- 結束日金額:5,248,282 元

- 總報酬(金額):3,568,282 元

- 總報酬(%):212%

- 報酬率IRR(%):14.19%

市場先生貼心提醒:歷史報酬不等於未來報酬

長期的定期定額計畫試算 |

|

| 開始投資日期 | 2007.10 |

| 結束投資日期 | 2021.09 |

| 每月投入金額 | 10,000 |

| 總投入金額 | 1,680,000 |

| 結束日金額 | 5,248,282 |

| 總報酬金額 | 3,568,282 |

| 報酬IRR(%) | 14.19 % |

| 資料整理:Mr.Market市場先生 |

|

很多人都會想等到低點才開始進場,

但上面的例子說明,定期定額其實受進場點影響很小。

也許有人會有疑問:

這報酬結果不錯,是不是因為出場時剛好是股市高點?

這裡也幫大家試算,萬一如果你「很不幸」出場在低點,結果會如何呢?

假設2007年10月高點進場開始定期定額、在Covid-19 2020年3月底低點出場:

- 總投入金額:1,500,000 元

- 結束日金額:2,791,731 元

- 總報酬(金額):1,291,731

- 總報酬(%):86.1%

- 報酬率IRR(%):9.17%

從上面的試算案例,我們可以得到一個心得:

選擇一個長期向上的標的,採用定期定額的方法,

縱使開始投入的時機點在股市高點,過程中完全沒有判斷進場時機和價格高低點,最後依舊能獲得不錯的報酬。

定期定額最大的困難是人性,3種常見狀況迫使無法紀律執行

定期定額最大的困難是人性,迫使定期定額無法有紀律執行,有幾種常見的狀況:

1.最近價格比較高,想先停扣

在2012年、2013年、2014年…當時股價也都曾位在過去歷史的高點,人們也覺得想等到便宜才開始或繼續投入。

如果轉換成長期投資思維,現在回頭來看,大家還會認為當時是股市高點嗎?

當我們無法預測股價高低,就應該盡可能避免透過預測高低點去進行投資。

2.一開始標的沒選好,想換標的

任何投資時有一個大原則:「在進場前就想好出場的依據。」

這樣才不會等遇到特殊狀況時手忙腳亂。

如果一開始,選擇的標的或投資產業過於集中,自己又不夠熟悉,經過短期市場震盪後投資者就很容易想落荒而逃。

新手建議初期分散投資為主,等自己分析判斷能力充足以後再撥出部分資金集中投資。

3.大跌恐慌,急著賣出

有的投資人看到市場下跌時會恐慌,即便手上標的沒什麼跌,但看到新聞媒體資訊或別人的意見,也可能急著賣出。

人們往往打算等過了低檔再繼續投資,不按時扣款,但這樣的舉動反而失去定期定額的優勢,讓原先打算買在長期平均成本的計畫斷了線。

最後,定期定額計畫該怎麼執行呢?

最簡單的方式是自己定期手動操作,不過手動執行有時候難免會比較缺乏執行的紀律。

目前各大金融機構提供的投資管道,許多有提供定期定額的功能,例如:券商、理財機器人、共同基金等,設定後就會自動扣款執行,可以幫助投資人排除人性干擾,維持紀律。

詳細可以參考下面兩篇介紹:

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

最後,

分享其他定期定額觀念:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

從圖中可以看到,在股價高點定期定額進場,前3年是沒有獲利的,前5年的績效也是差得可憐,要到12年後才開始貼近股票指數。也就是說,如果你3~5年內有資金需求,定期定額的績效有可能是很差的。

如果有做過回測就知道,擇時進場的績效是大於定期定額的,簡單的以年線作為指標進場,績效都好過定期定額。

所以回到一開始的問題,「想要定期定額,但現在價格感覺很高,是不是要再等等看低點?」答案當然是肯定的,既然已經知道現在是高點了,當然要避開。如果連不懂股票的人都覺得股價很高了,那絕對不是進場的好時機。耐心等待股價低的時候再進場,以回測結果來看績效是比較好的。

這問題蠻有趣的 到底抓時機點會不會比較好?

之後有空來做一個回測。