名目利率/實質利率 意思有什麼不一樣?哪個比較重要?

利率是整個金融業非常重要的部分,能幫助投資人根據自身的需求和風險狀況來選擇合適的工具,當人們在談論利率時,通常是指名目利率、實質利率這兩種,其中也必須考量到通貨膨脹的影響。

這篇文章市場先生介紹名目利率、實質利率兩者的差異,以及對投資人來說哪個比較重要。

本文市場先生會告訴你:

名目利率是什麼意思?

名目利率(Nominal Interest Rate):未考慮通膨因素的利率,也就是基準利率、牌告利率、借款利率

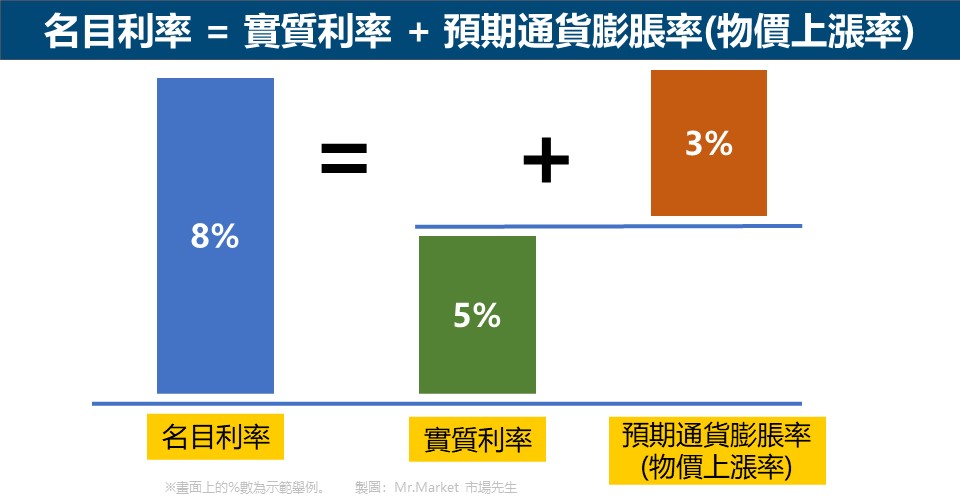

名目利率計算公式 = 實質利率 + 預期通貨膨脹率(物價上漲率)

名目利率是指名義上看得到的利率(基準利率),

例如銀行的定存利率、債券票面利率,期滿之後可以領到的利率,我們日常生活中接觸的利率都是名目利率。

舉例來說:

你在銀行帳戶中存入了100元,銀行提供5%的年利率,那麼1年後帳戶將有105元 (100 + 0.05 × 100),

這個5%年利率就是牌告利率、名目利率。

但是名目利率的計算沒有扣除掉物價上漲率(通貨膨脹率),也就是說這個利息與實際的購買力是無關的。

一年之後名目利率得到5%報酬,並不代表你的實際購買力也增加5%。

按前面的例子來看,假設存款當年的雞腿便當物價普遍是100元,定存後你領回了105元,但1年後的雞腿便當也漲到了110元(物價上漲了)。

代表你領到的利息,其實已不能購買雞腿便當,也就是利息不等於購買力。

根據費雪方程式指出,名目利率要扣除掉物價上漲率之後,才是真正的利率(實質利率)。

費雪方程式是20世紀初美國經濟學家-費雪所提出的,

費雪方程式認為 名目利率 = 實質利率+預期通貨膨脹率

因此名目利率不僅會決定實質利率,也決定了物價上漲率,而且名目利率會隨著預期的通貨膨脹做調整。

有效利率 vs 名目利率?

名目利率(Nominal Interest Rate):單利計算的利率,通常期間為一年。

有效利率(Effective Rate):考慮利息可能一年多次,名目利率經過幾次複利後,所得到的年化報酬率,才是真實的報酬率。

名目利率是指一年計息一次的年利率,以單利計算,一般的金融機構都是標示名目利率。

如果計算時想要考慮複利因素,那麼就要使用有效利率,這是指每年經過一定次數的複利後,將實際上所產生的利息除以本金的等值利率。

有效利率計算公式 = ( 1 + ( 名目利率÷計息次數 ))^計息次數

例如計息頻率是每月一次,一年就是12次。一季一次就是4次,以此類推。

舉例來說,假設某一國家有個定存,名目利率是5%,一年計息一次,看起來100元一年後會變成105元。

但如果每月計息一次,也就是一年計息12次呢?實際上每個月的報酬就是 5%÷12 = 0.4167%

實際一年後得到的報酬則是 100 × ( 1 + ( 5%÷12 ))^12 = 105.11元。

在這案例中,名目利率是5%,有效利率是 5.11%。而投資人雖然是存入一個利率5%的定存,但受到計息頻率的複利影響,最終一年後得到的是 5.11%的總報酬。

計息頻率不同時,應該用有效利率來評估成果好壞,而不是看名目利率

名目利率只反應出年化的報酬,

而有效利率則可以考慮到計息次數一年不只一次時,加入複利因素看出資金的實際時間價值,算出最終實際的成果。

在做一些利息計算時,有效利率被認為是一種更準確的利息衡量標準,

你會發現,一年計息一次的5.1%的名目利率,最後報酬可能還略低於一個月計息一次的5%名目利率,

這種情況下不能直接比較名目利率高低來判斷好壞,而是根據了名目利率、複利期數來計算有效利率。

不同的有效利率因為都已經考慮複利的影響,可以直接比較。

實質利率是什麼意思?

實質利率(Real Interest Rate):代表計算了通貨膨脹率的實際收益,實際的購買力

實質利率計算公式 = 名目利率 - 預期通貨膨脹率

費雪方程式指出,實質利率就是名目利率(即一般的牌告利率、借款利率)減去通貨膨脹率,可以真實反應貨幣的實質購買力。

通貨膨脹率通常會用消費者物價指數CPI、生產者物價指數PPI這類數值去評估。

舉例來說:

在銀行帳戶中存入了100元,銀行提供3%的年利率,那麼1年後帳戶將有103元 (100 + 0.03 × 100),也就是我們賺到了3元的利息(名目利率計算出的利息)。

但是如果通貨膨脹率為每年2%,事實上我們的購買力只增加1元 ( 100 × (3% – 2%) = 1 ),

(市場先生提示:這時要說「購買力增加1元」,而不是「賺到1元」。因為實際帳面上仍是賺了3元)

計算出實質利率,才是真實的消費購買力。

如果將銀行牌告一年定存的利率,減去CPI年增率,就可以計算出實質的一年定存利率。

實質利率小於零,等同所有東西都變相漲價

- 實質利率 < 0 = 名目利率 < 通貨膨脹率

- 實質利率 > 0 = 名目利率 > 通貨膨脹率

費雪方程式認為,若是實質利率 < 0,就是名目利率比通貨膨脹小,

一般是代表民眾的購買力下降,同樣100元的購買力縮水不如從前,

當人們購買力減少,相當於口袋裡的錢變少(數字沒變少,但購買力變少),也容易減少消費,造成一國經濟導致停滯或衰退的影響。

央行一般會盡可能讓利率水準高於通膨,避免陷入實質負利率

廣義來說,利率可以指的東西很多,可以是銀行定存利率,商業投資的報酬率,貸款利率等數字。

不過在經濟的計算上,一般我們都會以央行的短期目標利率或者中短期國債的利率,來當作無風險利率。

以全球來說,最重要的就是聯準會Fed的聯邦基金利率,

一般來說會這利率大多都會隨通膨調整,通膨上升時會升息,通膨下降時會降息,避免陷入實質負利率的情況,

但也並非完全絕對一致,通膨只是其中一項考量因素。

下圖可以看到,美國基準利率(藍色線),及通膨年增率CPI(紅色線),你會發現大多時候藍線都會維持在紅線的上方,

也就是利率政策會盡可能保持高於通膨。

但這並不是絕對,也有少部分的時期,藍線會低於紅線,

畢竟利率政策並不是只拿來處理通膨問題,也需要考慮當下的其他各種經濟因素影響。

名目利率與實質利率有什麼不一樣?

名目利率、實質利率最大的差異,就是有沒有計算通貨膨脹,

名目利率是不考慮通貨膨脹影響的結果,

而實質利率則考慮受到通貨膨脹的影響後的結果。

除此之外,名目利率大多也不會是負值,通常最多只能下降到0%,但實質利率扣除通膨後可以為負值。

例如:如果市場上的名目利率是2%,而通貨膨脹率是 8%,那麼實際上投資人的實際利率為負值,代表即使有投資報酬,購買力仍是下降的。

| 名目利率 vs 實質利率差異比較 | ||

| 比較 | 名目利率 (Nominal Interest Rate) |

實質利率 (Real Interest Rate) |

| 公式 | 名目利率 = 實質利率 + 通貨膨脹 | 實質利率 = 名目利率 – 通貨膨脹 |

| 通貨膨脹影響 | 不考慮通貨膨脹的影響。 | 通貨膨脹 > 名目利率 = 實質利率為負 通貨膨脹 < 名目利率 = 實質利率為正 |

| 定義 | 不考慮通貨膨脹的利率,是市場上的牌告利率,銀行利率、貸款利息…等,都是名目利率。 | 考慮通貨膨脹的利率,代表實際的購買力。 但不影響真實帳面上的數字。 |

| 具體意義 | 名目利率主要是告訴我們市場正在發生什麼變化,但這些利率並不是投資人購買力的實際成長。 | 實質利率將告訴投資人,計算了通貨膨脹率之後,購買力的實際成長。 |

| 投資產品 | 債券通常以名目利率報價,這種利率通常被稱為票面利率,固定收益投資的利率是發行人承諾的利率,印在票面上,債券持有人將贖回。 | 如果想要實質利率較高的商品,意味要選受到通貨膨脹影響較少的商品。 像是抗通膨債券TIPS就是一個選擇,或者可以使用共同基金投資於與浮動利率掛鉤的債券、抵押貸款和貸款,並根據當前利率進行調整。 |

| 舉例說明 | 假設1,000元投資的存款利率為每年1%,這就是名目利率(牌告利率)。 | 假設1,000元投資的存款利率為每年1%、通貨膨脹率為3%,投資人將獲得的實際報酬率為: 1% – 3% = -2%,這個即為實質利率。 從這個例子來看,考慮通貨膨脹率後的報酬是負值。 |

| 資料整理:Mr.Market 市場先生 | ||

名目利率/實質利率對投資人來說,哪個比較重要?

名目利率是市場上用來確定投資報酬、借貸成本的利率,所有的金融機構、銀行、公司等都會引用名目利率,但是它並非實際可賺到報酬的率利率。

在實際生活中,實質利率其實比名目利率更值得關心,

實質利率可以計算出在某段時間內從其投資中獲得的實際報酬(考慮實際購買力成長,而不僅是帳面數字成長),

也使借款人了解在接受貸款時必須承擔的實際成本。

簡單來說,其實投資人要同時關心名目利率、實質利率,

但以重要性來說,要算出實際的報酬要以計算了通貨膨脹率的實質利率為主。

舉例來說:

如果有個債券的名目利率為6%,但是通貨膨脹率為5%,那麼債券的實質利率(實際收益率),僅為 1%。

反過來說,假設債券投資人預期實質報酬率為4% (購買力成長4%),目前市場顯示的預期通貨膨脹率為3%,那麼投資人應該要找的是名目利率為7%(4%+3%)的債券來投資,他的資產才能符合自己目標的購買力增長。

至於投資後能否真的得到7%報酬,這涉及風險不確定性,這就是另一個問題了。

快速重點整理:名目利率/實質利率是什麼?

1. 名目利率是指未考慮通膨的利率,也就是基準利率、牌告利率、借款利率;

2. 有效利率,是在一年多次配息的情況下,考慮複利之下

3. 實質利率是計算了通貨膨脹率的實際收益,代表實際的購買力。

4. 投資人要同時關心名目利率、實質利率,但以重要性來說,要算出實際的報酬要以有考慮通貨膨脹率的實質利率為主。

市場先生心得:

理解名目利率和實質利率觀念,可以幫我們對購買力增長有正確的認識,

畢竟投資就是犧牲當下的購買力,去換取未來更高的購買力,如果忽略了通貨膨脹,得到的就不是真實的購買力成長。

也是提醒我們,如果投資報酬過低時,自己的資產價值其實會持續的被通膨侵蝕,

例如我們錢只放銀行定存,得到1%的報酬,但通膨率卻有4%,這代表實質利率每年減損3%。如果總資產只有100萬,減損3%看起來也就3萬,並不多,

但如果經過數年積累,資產價值5000萬元,減損3%購買力,就相當於每年減少150萬元的購買力,十分驚人。這邊市場先生要提醒的是:

實質利率算出來的報酬,並非真正的購買力變化,因為通膨率只是一個平均值一般我們會用消費者物價指數CPI或者生產者物價指數PPI,來衡量通貨膨脹,

像是CPI消費者物價指數,是透過去衡量各種常見生活消費的價格去平均計算出來的。要注意的是,通膨是一個平均值的概念,但實際上不同東西漲幅不同,

簡單舉例,如果去年通膨3%,但你去年的每個生活消費,都同樣漲3%嗎?不一定對吧。例如過去20年來,整體美國通膨約造成物價上升60%~70%,

但健康醫療、大學教育學費的物價漲幅,很可能是超過100%甚至更高。衣著、通訊、娛樂類的消費則是遠低於平均通膨。所以我們真正的購買力,到底會受到多少影響呢?這取決於你最終需要哪一些消費,及這些消費分別受通膨的影響。

所以計算實質利率時,用的通膨率是一個總平均直,至於真正對個人購買力的影響,是沒辦法精準評估的。名目利率最終會影響帳戶裡確切的數字有多少,

而實質利率則是影響這些錢的購買力,但它是依然不精準、抽象的數字,僅僅是個估計值,而非精準的購買力變化。我認為其實也無須精準評估,重要的是理解它的精神,畢竟即使通膨率並不精準,但有考慮通膨,還是會比沒考慮通膨率更能接近真正的購買力變化。

只要能幫助我們做相對正確的評估,這樣就足夠了。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

延伸閱讀:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言