綜合所得稅怎麼算?所得稅級距多少?2025最完整的綜所稅懶人包

最後更新:2025/4/29

每年5月都要繳綜所稅,到底誰需要繳稅,該怎麼樣才能節稅免稅呢?

這篇文章市場先生介紹綜合所得稅,包含透過免稅與扣除額節稅、稅率級距、累進稅率計算、申報試算方式說明,分為以下幾個部分:

【本文為個人經驗分享及資料收集整理分享,並非無任何稅務建議之意。實際稅務規定,請依照國稅局官方資訊為準。】

本文市場先生會告訴你:

綜合所得稅是什麼?誰需要繳稅?

綜合所得稅也可以簡稱為所得稅、綜所稅,顧名思義就是針對你的綜合所得來課的稅。

台灣的綜合所得稅採屬地主義,意思是說繳稅的人不分國籍,只要在我國境內發生的所得都必須要課稅。

根據國稅局的定義,綜合所得稅是國家對個人在一定期間內(通常為一年)的淨所得課徵的稅,這個總額還會再依法扣除減免一些項目,並使用累進稅率,所得較高的人會課較重的稅、所得較低的人課較低的稅。

想快速了解2025年的綜所稅新制,跟以往有哪些調整,可閱讀:綜所稅新制有哪些

誰需要繳稅(居住vs.非居住者)?

- 居住者要在每年5月申報

- 非居住者在所得發生時,直接從所得源頭按一定比率扣繳

所得稅就是指個人有所得要課徵的稅,居住者跟非居住者都要繳稅,根據國稅局的資料,整理如下:

居住者的定義:

- 個人於一課稅年度內在中華民國境內設有戶籍,且居住合計滿31天。

- 個人於一課稅年度內在中華民國境內居住合計在1天以上未滿31天,其生活及經濟重心在中華民國境內。

你是中華民國境內居住的個人、有中華民國來源所得,就必須在每年5/1~5/31(或依法展延結算申報截止日)止,填寫結算申報書,向國稅局申報上一個年度的綜合所得稅。

那什麼叫生活及經濟重心在中華民國境內?根據國稅局的定義為:

- 有全民健康保險、勞工保險、國民年金保險或農民健康保險等社會福利。

- 配偶或未成年子女居住在中華民國境內。

- 在中華民國境內經營事業、執行業務、管理財產、受僱提供勞務或擔任董事、監察人或經理人。

- 其他生活情況及經濟利益足資認定生活及經濟重心在中華民國境內。

非居住者的定義:

- 在我國境內沒有住所,但是於一課稅年度內在我國境內居留合計滿183天以上的人

- 不屬於前面介紹的居住者的,就稱為「非中華民國境內居住之個人」

你不是中華民國境內居住的個人,但有我國來源的所得,應納稅額應該由扣繳義務人就源扣繳(指所得發生時,直接從所得源頭按一定比率扣繳),那不屬於扣繳範圍的所得,會按規定的扣繳率申報納稅。

誰需要繳稅(年滿18歲需單獨報稅)?

今年(114年)申報113年所得稅時,年滿18歲、有所得收入、非學生/身心障礙/無謀生能力身份就要單獨申報綜所稅。

不過有例外情況:

- 96年出生(剛滿18歲),可選單獨申報或是與扶養人合併申報

- 95年前出生(19歲以上),因就學、身心障礙/無謀生能力身份,可由扶養人合併申報

這是今年個人所得稅申報新制度,因為民法將成年年齡下修為18歲(原為20歲),

所以在申報所得稅前,先計算實際年齡是否達成年標準、接著判斷是否符合例外情況的身份,避免多報免稅額、扣除額而被追繳補稅。

對身心障礙/無謀生能力身份認定不清楚,或是其他問題,可以至國稅局詢問。

市場先生補充:

1. 累進稅率意思就是「收入越高稅率越高」,每超過一定的金額稅率就會向上增加,

例如大多數人收入可能適用的是5%、12%、20%稅率,但收入超出一定金額以後,超出部分可能高達30%~40%稅率。2. 國外所得不在「綜合所得稅」的計算範圍中,包含國外的投資(從國內買境外基金、境外投資標的,也都算是國外投資)、境外的收入,都屬於此類。

有另一個稅叫做「個人基本稅額」,會把國外所得與國內所得都納進來、考慮免稅額後,計算出應繳稅額,基本所得稅和綜合所得稅,會擇高的那個去繳交或補差額。一般經驗上,國外收入加上國內收入如果沒有超過台幣一千萬以上,都還不用考慮個人基本稅額的問題。

可閱讀:海外收入所得稅要怎麼計算?

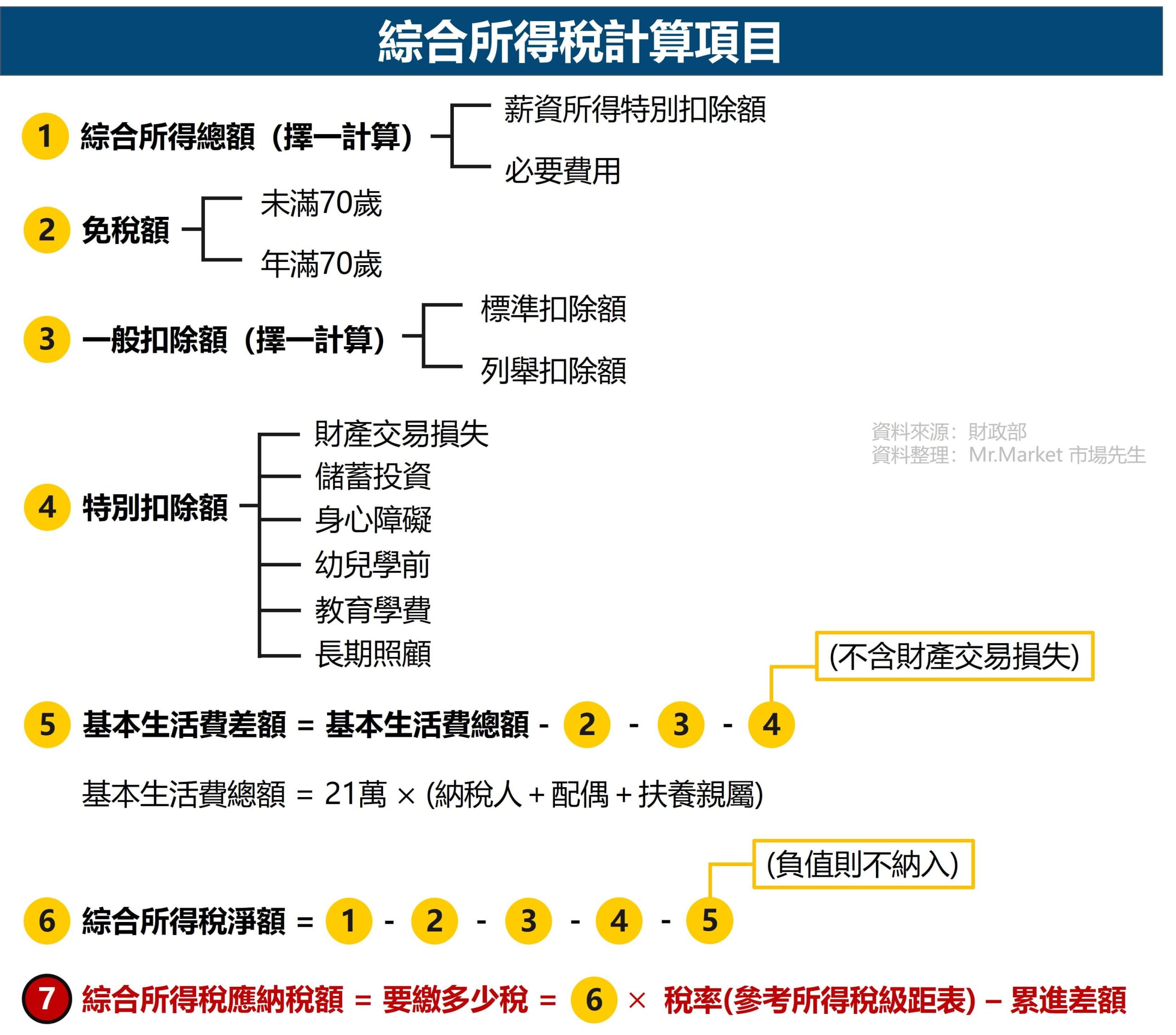

綜合所得稅計算項目有哪些?

在綜所稅計算上,有很多不同名詞,剛開始繳稅很容易搞混,不過就跟讀財報一樣,多看幾次就能理解了。

應納稅額 = 綜合所得淨額 × 稅率 – 累進差額

綜合所得淨額 = 綜合所得總額 – 免稅額 – 扣除額(一般扣除額/特別扣除額) – 基本生活費差額

以下分別說明每一個細項。

1. 綜合所得總額

包括營利、執行業務、薪資所得、利息、租賃、權利金、自力耕作漁牧林礦、財產交易、競技競賽及機會中獎之獎金或給與、退職所得、其他所得。

以常見的薪資所得特別扣除額來說,根據國稅局的定義,是指納稅義務人、配偶或申報受扶養親屬,各有薪資收入採定額扣除者,每人每年可以扣除薪資所得特別扣除額。

目前的薪資所得扣除額為21.8萬/人,但如果申報的薪資所得沒有超過21.8萬元,那麼只可以扣除申報的薪資所得額(例如某人113年度薪資所得有5萬元,他的薪資所得特別扣除額就只能扣5萬元,而不是21.8萬元)。

至於沒有薪資所得的人,就不能扣除薪資所得特別扣除額。

大多數人的所得都是薪資所得,比較單純,某些執行業務工作者,則根據行業類型會有不同的稅率與減免,如果你收入屬於此類可閱讀:執行業務所得是什麼?

另外,投資股票的股利收入,如果屬於國內投資部分,一般是會合併到個人綜合所得並有一點免稅額,但如果你股利收入過高,也可以選擇不併入(稱為分離課稅)用單獨的稅率計算,可閱讀:股利所得稅怎麼算?存股族節稅方法

納稅義務人本人、配偶和申報受扶養的親屬,全年所得為這些類別的合計,計算出的數字就是綜合所得總額。

2. 免稅額

免稅額就是不用繳稅的額度,每個人都有免稅額度,每個人的免稅額為9.7萬元,而70歲以上的人,免稅額則為14.55萬元。

3. 一般扣除額

一般扣除額又分為標準扣除額、列舉扣除額,這是2擇1填報,不可同時併用。

- 標準扣除額:不須出具證明,不論所得高低,都只能按固定金額扣除。

- 列舉扣除額:必須檢附證明文件,所以平常要將收據等憑證收集保存。因為要檢附相關證明,所以有些列舉扣除項目沒有金額的限制,例如醫藥生育費、災害損失等。

列舉扣除額就是指自己收集收據,在限額範圍內來申報扣除這些特定費用,以下列出列舉扣除額項目:

簡單來說,如果你有夠多的單據是可以證明扣除的,總金額也超過標準扣除額,就用列舉扣除並自行填寫申報並提供單據給國稅局,沒有的話大多情況都是用標準扣除額。

4. 特別扣除額

特別扣除額是指如果符合特殊條件,可特別扣除的項目。

特別扣除額中的長期照顧特別扣除額是108年7月底修正增訂的,如果申報的配偶或受扶養親屬有符合特定身心失能條件的話,每人每年可扣除12萬元。不過幼兒學前特別扣除額、長期照顧特別扣除額設有排富條款,符合下列任一種情形則不得扣除:

- 適用稅率在20%以上

- 股利所得按28%稅率分開計算應納稅額

- 基本所得額超過750萬元

以下列出特別扣除額項目:

- 財產交易損失扣除額

- 儲蓄投資特別扣除額(27萬/人),有金融機構存款利息、儲蓄投資等收益,每申報戶為單位

- 身心障礙特別扣除額(21.8萬/人),要有身心障礙證明。

- 教育學費特別扣除額(2.5萬/人),子女就讀教育部認可的國內外大專院校

- 幼兒學前特別扣除額(15~22.5萬/人),育有學齡前幼兒

- 長期照顧特別扣除額(12萬/人),符合身心失能條件

針對扣除額中的詳細規範,可參考財政部稅務入口網站。

基本生活費差額

基本生活費總額 = 21萬×(納稅義務人+配偶+受扶養親屬人數)

基本生活費差額 = 基本生活費總額 – 免稅額 – 一般扣除額 – 儲蓄投資 – 身心障礙 – 教育學費 – 幼兒學前 – 長期照顧特別扣除額

基本生活費是指納稅人為了維持基本生活所需的費用,這是不需課稅的,113年每人基本生活所需的費用為21萬元(適用於2025年5月報稅),也是在報稅時可扣除的項目。

109年為18.2萬元,110年度調高到19.7萬元,111年度調高到19.6萬元,112年度再調高到20.2萬元,113年度再調高到21萬元。

套入公式後,如果基本生活費差額的計算為負值,就不需納入綜合所得稅淨額的公式來計算。

綜合所得稅淨額

綜合所得淨額公式 = 綜合所得總額 – 免稅額 – 一般扣除額 – 特別扣除額 – 基本生活費差額(負值則不納入)

綜合所得稅應納稅額

綜合所得稅應納稅額 = 綜合所得淨額 × 稅率 – 累進差額

由於需要較多的計算跟解釋,在下一段會完整說明,請繼續往下看。

綜合所得稅怎麼算?累進差額是什麼?

綜合所得稅應納稅額 = 綜合所得淨額 × 稅率 – 累進差額

綜所稅採用的是累進稅率,意思就是依照所得的級距會有不同的稅率,所得越高的人要繳的稅率就越高。

但是要特別注意,所得稅是課徵去年的所得,假設是114年報稅,就是申報113年1~12月的所得。

要知道自己該繳多少稅,就要先算出所得淨額,再對應課稅級距、乘上稅率並減掉累進差額,就是要繳稅的金額。

2025年綜合所得稅率級距表

| 2025綜合所得稅率級距表 | ||

| 綜合所得淨額 | 稅率 | 累進差額 |

| 0~590,000 | 5% | 0 |

| 590,001~1,330,000 | 12% | 41,300 |

| 1,330,001~2,660,000 | 20% | 147,700 |

| 2,660,001~4,980,000 | 30% | 413,700 |

| 4,980,001~以上 | 40% | 911,700 |

| 資料來源:國稅局 單位:新台幣 資料整理:Mr.Market市場先生 |

||

綜合所得稅計算案例

有個常見的誤解是,以為收入超過一定金額,就會被按照特定級距算,例如所得淨額如果是300萬,因為超過252萬,就所有收入要用30%稅率去算,這個理解是錯誤的。

實際狀況是,假如你所得淨額是300萬,並不是300萬都用30%去算,以下以2025年綜所稅率級距表為例:

1. 其中59萬稅率是5%

59萬×5%=29,500

2. 59萬~133萬稅率是12%

- 133萬-59萬=74萬

- 74萬×12%=88,800

3. 133萬~266萬稅率是20%

- 266萬-133萬=133萬

- 133萬×20%=266,000

4. 266萬~300萬稅率是30%

- 300萬-59萬-74萬-133萬=34萬

- 34萬×30%=102,000

5. 應納稅額 = 29,500+88,800+266,000+102,000=486,300元

累進差額怎麼來的?

很多人第一次看累進差額會不懂它的意思。由上述案例我們可以知道,所得淨額是300萬並不是300萬全部都用30%去算,只有超出266萬的部分(34萬)是用30%稅率,其他的則是以此類推用更低稅率去算。

而累進差額的由來,其實是一種快速計算的方式,因為不同收入的人要不同稅率一個個級距去乘,計算會很麻煩,因此直接乘上最高的那個稅率,再扣掉多收的部分(就是累進差額),這樣即使級距很多,也能可以快速算出要收多少稅。

繼上述300萬為例,如果用累進差額計算:

應納稅額 = 綜合所得淨額 × 稅率 – 累進差額 = 300萬×30% – 413,700 =486,300元

結果跟分段計算是一樣的,但計算上簡單很多。

免稅額 / 標準扣除額 / 列舉扣除額 / 特別扣除額 金額總整理

計算的最後附上各項稅額的金額的細節項目,以及他們的金額上限。有些需要附上憑證,申報時記得要把憑證也寄回給國稅局。

| 免稅額與各項扣除額整理 | |

| 綜合所得總額 |

• 有薪資收入: 薪資所得特別扣除額(21.7萬/人) |

| 免稅額 |

• 一般:9.7萬/人 |

| 標準扣除額 |

• 單身:13.1萬 |

| 列舉扣除額 |

• 捐贈 |

| 特別扣除額 |

共同報稅的納稅義務人、配偶、受扶養親屬符合下列條件可適用特別扣除額: |

| 資料來源:國稅局 單位:新台幣 資料整理:Mr.Market市場先生 |

|

綜合所得稅該怎麼節稅、免稅?

節稅關鍵:多加運用扣除額

該如何節稅或免稅,其實最大的關鍵在於要善用免稅額、扣除額的部分,像是免稅額中每人有9.7萬免稅額、70歲以上有14.55萬免稅額,因此若有可以納入的親屬就能運用,但也要注意扶養親屬若有收入也會計算到納稅義務人的收入中。

另外,在一般扣除額中有(標準/列舉)2擇1可選擇扣除,要選擇何種扣除額申報比較能節稅?

可以判斷一下在申報年度內(例如114年報稅就要看113年度的),所支付的醫藥及生育費、人身保險費、自用住宅購屋借款利息支出或房屋租金支出、捐贈及災害損失等列舉扣除項目的金額總合,有沒有超過標準扣除額的額度(單身13.1萬、有配偶26.2萬)。

如果有的話就要選擇用列舉扣除額、檢附證明文件申報,才能達到節稅的目的。

針對各種細項的節稅及注意事項,列舉如下:

(持續更新補充中,如果你有想知道的也可以於文章下方留言告訴我):

綜合所得稅該怎麼報稅(試算、查詢與申報)?

報稅可以用人工申報,就是到家裡附近的國稅局申報,或是下載財政部的報稅軟體,用自然人憑證、健保卡、查詢碼、金融憑證、台灣行動身份識別登入,就能看到去年一整年的所得資料,非常方便。

該繳多少稅也不用自己計算,報稅軟體都幫你算好了,近年報稅軟體介面也進化很多,上面資訊都很清晰的呈現,所以只要大概了解各個專有名詞代表什麼、扣除額選擇是否有利於自己就好。

如果要使用網路報稅,可在報稅期間到綜所稅結算申報專區,可以試算查詢與申報綜合所得稅。

最後提醒:綜合所得稅的報稅時間為每年的5月1號到5月31號(2025年延長到6/30),如果不小心超過報稅期限就必須加計利息,必須特別留意。

綜合所得稅常見問題Q&A

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言