REET ETF分析評價iShares Global REIT ETF (iShares全球不動產投資信託ETF)

本文市場先生介紹iShares Global REIT ETF (代號:REET)這檔不動產ETF,

這是一檔分散投資全球的不動產型ETF,不過追蹤誤差較大,且不包含一些通訊類(電塔、基地台等不動產)的成分股。

若對ETF不了解可先閱讀:什麼是ETF?

REET是什麼?REET ETF基本資料介紹

REET是由美國iShares(安碩)公司發行,這檔ETF成立於2014年,

直接分散投資全球各地的REITs,

目前除了這檔ETF以外,其他知名的REITs相關ETF,都僅有投資美國,或者投資美國外的選項。

REET追蹤富時EPRA/NAREIT全球不動產投資信託指數,

該指數包含了全球已開發、新興市場的不動產股票,也就是全球都有分散涵蓋進去,

不過要注意FTSE指數的不動產類成分股,和其他指數成分股略有差異,

例如:AMT(美國電塔公司)、CCI(冠城集團)這些電塔或基地台類不動產並沒有在成分股內。

REITs是不動產信託證券的意思,美國規定REITs當年度90%的收益都需配息給股東,因此這類型股票相當受投資人歡迎,具有在牛市期間提供超額收益的能力。

REITs的特性跟股市類似,但並不完全相同,波動性則比股市再更大一些。

若對REITs不了解,可先閱讀:

不動產投資信託(REITs)是什麼?怎麼買?投資要注意哪些風險?

REET ETF的內扣費用率(expense ratio 支出比率)為0.14%,

同類中屬於費用率不高的ETF。

iShares Global REIT ETF (REET)介紹 |

|

| ETF代號 | REET |

| ETF全名 | iShares Global REIT ETF |

| ETF追蹤指數 | 富時EPRA/NAREIT全球不動產投資信託指數 (FTSE EPRA/NAREIT Global REIT Index) |

| ETF費用率 | 0.14% |

| ETF發行時間 | 2014/7/8 |

| 投資標的類型 | 不動產 |

| 配息 | 無 |

| 官網連結 | 點此 |

| 資料最後更新為2020.10 數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

REET內扣費用(Expense ratio):0.14%

REET總計支出比率0.14%。

從費用來看已經算低費用率的一群。

REET追蹤誤差如何?

從官網上的資料可以查到追蹤誤差,

這邊把REET的年化報酬率列出1年、3年、5年,(尚未有10年的資料),

並以下表的5年期報酬來看,追蹤誤差為0.85%,誤差非常大,

較費用率0.14%高出許多,也比,推測是匯率、投資多國的流動性等因素造成誤差極大。

雖然其他REITs類ETF也都有誤差較大的現象,但這檔誤差仍比別人高很多。

ETF與指數的年化報酬率 |

||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| REET ETF | -10.59% | 1.75% | 3.77% | – |

| Benchmark | -11.35% | 0.84% | 2.92% | – |

| 來源:ishares 資料日期:2021/2/2 整理:Mr.Market市場先生 | ||||

REET ETF優點:

- 一檔ETF可以投資全球不動產市場。

- 費用率不高。

REET ETF缺點:

- 不動產市場會受許多因素影響,例如利率、就業率、經濟因素等,波動較股票大。

- 因追蹤FTSE指數,成分股和一般REITs有差異,沒有許多通訊類(基地台、電塔類不動產)的成分股。

- 追蹤誤差極大、比同類ETF也都誤差大很多,可能是匯率、流動性等因素影響。

REET ETF最新股價走勢

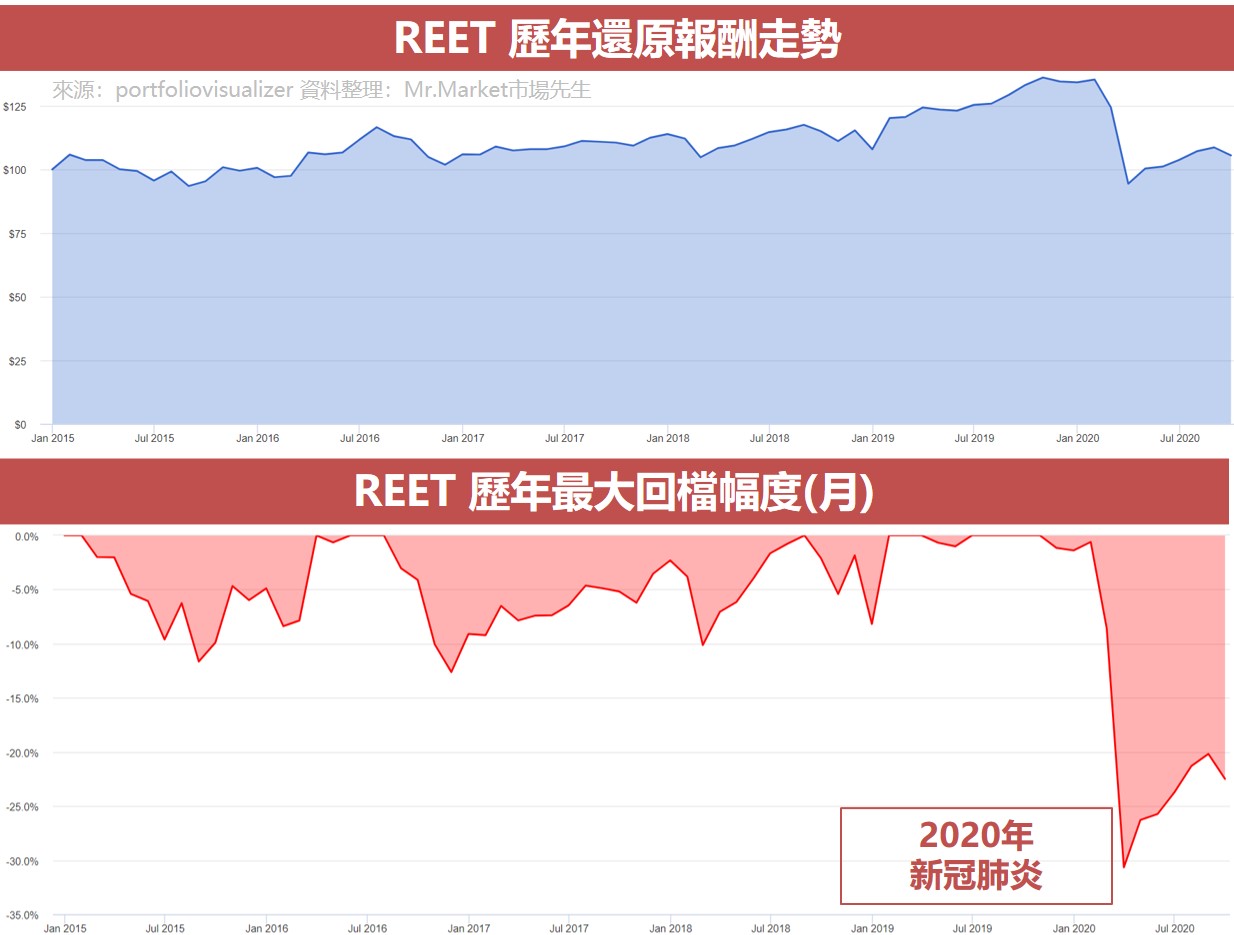

REET投資風險報酬走勢特性

最大回檔風險:約-30%回檔以內

REET是2014年發行的,也沒有追蹤類似指數的ETF可回測風險,

因此直接從發行後至今的風險回測(Backtesting)。

從回檔風險可以看到從2014年發行至今,受到2020年3月疫情影響,

REET也隨著股市一起大跌,跌幅將近-30%。

REET ETF前10大投資國家

| 投資國家 | 投資比例 |

| 美國 | 65.81% |

| 日本 | 9.33% |

| 英國 | 5.23% |

| 澳洲 | 4.13% |

| 新加坡 | 3.70% |

| 加拿大 | 3.24% |

| 法國 | 1.93% |

| 香港 | 1.67% |

| 比利時 | 1.47% |

| 其他 | 2.81% |

| 資料最後更新為2020.10 數據請以官網最新資訊為準 整理:Mr.Market市場先生 |

|

REET ETF投資全球的不動產市場,前10大投資國家中,

最多的是美國65.81%,佔了一半以上,

其次則為日本、英國、澳洲、新加坡、加拿大等國家。

iShares Global REIT ETF (REET)成分股與持股比例 |

||||

| 代號 | 全名 | 國家 | 產業分類 | 權重% |

| PLD | 普洛斯ProLogis | 日本 | 工業不動產投資信託Industrial REITs | 5.97% |

| DLR | DIGITAL REALTY TRUST REIT | 美國 | 辦公室不動產投資信託Office REIT | 3.17% |

| PSA | PUBLIC STORAGE REIT | 美國 | 工業不動產投資信託Industrial REITs | 2.69% |

| SPG | 賽門房地產集團 SIMON PROPERTY GROUP REIT |

美國 | 零售不動產投資信託Retail REITs | 2.47% |

| WELL | WELLTOWER | 美國 | 醫療安養不動產投資信託 Healthcare Facilities REITs |

2.02% |

| AVB | 艾芙隆海灣社區公司 VALONBAY COMMUNITIES REIT |

美國 | 住宅不動產投資信託Residential REITs | 1.83% |

| EQR | EQUITY RESIDENTIAL REIT | 美國 | 住宅不動產投資信託Residential REITs | 1.79% |

| ARE | 亞歷山大房地產投資信託公司 ALEXANDRIA REAL ESTATE EQUITIES RE |

美國 | 辦公室不動產投資信託Office REIT | 1.75% |

| O | REALTY INCOME REIT | 美國 | 零售不動產投資信託Retail REITs | 1.68% |

| 0823 | 領展房地產投資信託基金 LINK REAL ESTATE INVESTMENT TRUST |

香港 | 零售不動產投資信託Retail REITs | 1.42% |

| 資料更新時間:2021.01 整理:Mr.Market市場先生 | ||||

REET的前10大持股佔比約24.79%左右,

最大的成分股各為:日本的普洛斯ProLogis、DIGITAL REALTY TRUST REIT、PUBLIC STORAGE REIT,最大的持股佔比為5.97%。

市場先生提示:一個較大的差異在於,由於FTSE指數編製因素,並沒有持有AMT(美國電塔公司)、CCI(冠城國際 – 基地台出租)、CSGP 、SBAC等公司,這些多屬於通訊類的REITs並沒有被涵蓋在內,也因此USRT的績效會和其他ETF有較大差異。

另一檔FTSE指數的USRT ETF也有類似的問題。

REET與類似ETF比較

REET類似相關ETF:

iShares Global REIT ETF (REET)相關ETF |

||

| 代號 | 費用率 | 追蹤指數/主要特性 |

| VNQI | 0.12% | S&P Global ex-U.S. Property Index |

| RWS | 0.59% | Dow Jones Global ex-U.S. Select Real Estate Securities Index |

| VNQ | 0.12% | MSCI US Investable Market Real Estate 25/50 Transition Index |

| USRT | 0.08% | FTSE NAREIT Equity REITS Index |

| SCHH | 0.07% | Dow Jones U.S. Select REIT Index |

| REET | 0.14% | FTSE EPRA/NAREIT Global REIT Index |

| 整理:Mr.Market市場先生 | ||

房地產REITs ETF中,VNQI、RWS投資非美國市場,

而VNQ、SCHH、USRT只投資美國市場,REET則是全球型不動產市場。

非美國市場中,VNQI較RWS費用率低,但RWS的流動性與規模較佳。

至於美國不動產市場中,VNQ規模最大、費用率偏低,

而SCHH是美國不動產REITs ETF費用率最低的。

REET則是一半以上投資美國市場,剩下的投資於日本、英國、澳洲等國家的不動產。

以追蹤指數來說,REET ETF其實會和同樣是追蹤FTSE富時指數的USRT更加相似,同樣都沒有AMT、CCI等成分股,不過USRT ETF只有投資於美國地區。

市場先生ETF綜合評價 – REET

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.14%費用率不算太高 ★★★★

- ETF追蹤誤差:誤差極大、流動性中等 ★

- ETF風險特性:REITs的波動性會較一般股票大,無貨幣避險 ★★★

- ETF重要性:一檔就分散投資全球不動產市場,不過成分股少了電塔、基地台類 ★★★

- 市場先生綜合評價:投資全球不動產的ETF(但缺通訊類,且誤差大) ★

總結:誰適合投資REET ETF?

REET ETF適合對象:想用一檔ETF就能投資全球REITs的人,市場先生會建議用其他的ETF組合來取代(例如 VNQ+VNQI)。

市場先生提示:

REET這一檔ETF的確是能投資全球REIT s的話,

投資國家以美國佔6成左右,剩下則為全球其他已開發及新興市場國家。不過考慮到FTSE指數在成分股上的問題,會遺漏掉像AMT或CCI這些超大型REITs公司,對此我的看法是再略為分散一點並沒有不好。

另外追蹤誤差極大,也是一個比較失敗的地方,算是我看過少數誤差極大的ETF。

其他投資於非美國的如VNQI ETF,雖然也有不小的誤差,但仍是比REET ETF來的小。這類國際型REITs都沒有進行貨幣避險,我覺得是另一個問題,

不過也沒得選,因為目前並不存在其他有外幣避險的REITs類ETF。想達到分散投資全球REITs,可以用組合的方式,

例如也可以用VNQ+VNQI來達成全球分散,比例大約5:5或6:4,依然可以持有全球的REITs。

當然,除了 VNQ ETF 和 VNQI ETF 這兩檔選擇以外,也可以用其他類似ETF代替。

REET ETF 怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

編輯:Joy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言