黃金ETF是什麼?有哪些標的?最完整的黃金ETF投資教學

因為黃金有避險的特性,因此很多人都喜歡買黃金,用來規避惡性通貨膨脹發生時,本國貨幣購買力下降的風險;也因為黃金具有與其他資產的相關性較低的資產特性,也是很多人在資產配置裡會搭配的種類。

黃金投資的管道有很多,這篇文章市場先生介紹黃金ETF是什麼,它和直接買金條、黃金期貨的差異,以及有哪些美股黃金ETF種類。

本文市場先生會告訴你:

黃金ETF是什麼?

黃金ETF意思就是追蹤黃金相關指數的ETF,包括黃金價格指數、或者金礦公司股價指數

黃金ETF是一種在交易所交易的基金,是實體黃金的替代品,屬於商品原物料型ETF,

因為直接購買實體黃金不好攜帶、流動性差、交易成本高,

所以投資人透過投資黃金ETF,就等於購買到一籃子的黃金,漲跌都與直接買進黃金非常接近,且流動性增加、更容易變現、交易成本更低。

以前市場先生有分享過關於黃金投資的方法,其中黃金ETF就是最適合一般人的方法之一,比起其他管道,黃金ETF方便性很高、交易成本低、持有成本也低,

可閱讀:黃金怎麼買?5種購買管道比較

黃金ETF不同於黃金存摺,並不是幫你實際上購買實體黃金,而是藉由基金(ETF)去持有一些實體黃金或黃金期貨等衍生品,追蹤黃金相關的指數。即使把黃金ETF贖回,你也不會拿到任何的實體黃金,單純是現金交易。

黃金ETF種類有哪些?

黃金ETF常見的種類主要有以下幾種:

一般我們談到黃金ETF,主要指的都是追蹤金價的ETF,

但黃金相關的ETF其實也包括金礦公司ETF及一些槓桿型和反向型ETF,這些並不建議一般人去使用。

1. 黃金價格ETF(Gold price ETF):

這是最重要的一種黃金ETF,會追蹤金條的價格,有些ETF是實際買金條,有些ETF則是買黃金期貨,但目標都一樣,就是追蹤金價,讓ETF的淨值表現與目前金價走勢相同。

投資人實際上並不擁有金塊,但由於這種ETF是追蹤黃金的「價格」,所以當金價上漲時,這樣的ETF價格也會上漲,金價下跌時ETF也會下跌。

2. 金礦公司ETF (Gold miner ETFs):

金礦公司ETF不投資金塊或黃金期貨,而是購買黃金開採公司的股票,這些股票的價格往往會隨著黃金價格而變動,但由於黃金礦工ETF實際上並不持有任何黃金,它們不會準確地追蹤黃金價格。

金礦公司的波動性比金價又更大更劇烈許多,常常大起大落,一般更多被用在波段交易,較少長期持有。

除非有相當的專業,否則不建議操作這類原物料類型的公司。

3. 反向黃金ETF (Inverse gold ETFs):

反向黃金ETF就是黃金的反向ETF,又稱黃金空頭ETF,運用股指期貨、互換合約等槓桿投資工具,目的是與目標指數呈現反向收益的倍數(例如-1倍、-2倍、-3倍),會與黃金的市場價格呈相反方向移動,假設你投資1000美金的反向黃金ETF股票,當金價下跌5%,你的ETF大約就會增加5%價值,達到1050美金。

4. 槓桿黃金ETF (Leveraged gold ETFs):

槓桿黃金ETF就是黃金的槓桿ETF,簡單來說,就是搭配了槓桿的黃金ETF,主要是放大黃金價格的變動,例如2倍槓桿黃金ETF上漲1%的話,你就會獲得2%的收益,特色是漲幅大、放大盈虧機會,但同時也放大了你的交易成本。

一般投資新手建議先不要碰反向及槓桿黃金ETF,這兩種ETF持有及交易成本都比較高。

黃金ETF跟直接買黃金、黃金期貨差在哪?

黃金ETF vs. 實體黃金

如果你想要購買黃金,最直接的方法是去買金條、實體黃金,但是這可能會很昂貴,而且還有儲存成本、防止被偷的因素要考慮進去,再加上它的流動性較低,出售難度大、成本高。

使用黃金ETF,並沒有購買實體黃金,是一種更具流動性和成本效益的方式。

市場先生提示:同樣是黃金ETF本身也有區分,目前使用在美國投信公司(如SPDR、iShares等公司)發行的黃金ETF,例如GLD、IAU、SGOL、GLDM等等ETF,交易成本及管理費都比較低,約落在0.17%/年~0.4%/年之間。台灣也有基金公司發行黃金ETF,但管理費仍很貴,超過1%/年,不建議使用。

|

黃金ETF vs. 實體黃金 |

||

| 比較 | 黃金ETF | 實體黃金 |

| 單次買賣成本(估) | 透過國內外券商買進ETF的交易成本:

美股黃金ETF的IAU為例,大約0~0.1% 台股黃金ETF的00635U為例,大約0.25% |

• 銀樓金條:約1%~5% • 銀樓金飾:約10% • 銀行金條:約3% • 銀行金幣:約7% |

| 持有成本 | 美股黃金ETF的IAU為例,管理費(0.25%/年)

台股黃金ETF的00635U為例,管理費(1.15%/年) |

無 |

| 優點 | 價差低、買賣方便流動性佳、適合長期持有 高 |

看的到、摸的到、可以帶著走 |

| 缺點 | 有管理費、要選擇標的, 台灣的黃金ETF持有成本與交易成本較貴, 國外的費用便宜很多 |

交易成本太高、保管不易、單價高 |

| 資料整理:Mr.Market 市場先生 | ||

如果想長期持有黃金,除了黃金ETF以外,另一個選項是黃金存摺,

雖然交易成本略比ETF高,但沒有管理費,比實體黃金好的多,

可閱讀:黃金存摺是什麼?

黃金ETFvs.黃金期貨

黃金ETF與黃金期貨都是買賣黃金,但交易單位有很大的不同,

黃金ETF的交易單位可能是幾百美元,

黃金期貨的交易單位則可能是十萬美元甚至更多(但交易成本通常也較低),

所以高資產的人會去交易黃金期貨,一般人比較會去交易黃金ETF。

如果要短線交易,

黃金ETF與黃金期貨雖然可以很容易做多或做空,但黃金期貨做空會比ETF相對容易一些、成本也更低。

黃金期貨的特色是採用保證金交易,在黃金投資中適合短線頻繁操作的類別,但要注意避免槓桿太大問題,建議可以先搞懂什麼是保證金交易、什麼是期貨再開始交易。

黃金ETF vs 黃金期貨差異 |

||

| 比較 | 黃金ETF | 黃金期貨 |

| 交易單位 | 百美元 | 十萬美元甚至更多 |

| 單次買賣成本(估) | 美股黃金ETF的GLD為例,大約0~0.1% 台股黃金ETF的00635U為例,大約0.25% |

大約0.08%~0.15% |

| 持有成本 | 美股黃金ETF的GLD為例,管理費(0.4%/年) 台股黃金ETF的00635U為例,管理費(1.15%/年) |

換倉成本(大約3個月要換一次) |

| 優點 | 價差低、買賣方便流動性佳、適合長期持有 高 |

買賣交易成本極低、適合短期操作、多空都能操作、可以使用槓桿、無管理費 |

| 缺點 | 有管理費、要選擇標的,台灣的黃金ETF持有成本與交易成本較高 | 不適合長期持有、槓桿交易波動大比較適合老手操作、會到期需換倉 |

| 資料時間:2022/03 資料整理:Mr.Market 市場先生 | ||

除了黃金ETF、實體黃金、黃金期貨之外,黃金的購買管道還有很多種,

詳細可閱讀:黃金投資完整懶人包:黃金存摺/黃金ETF/黃金期貨/黃金現貨/金條金飾

黃金ETF值得投資嗎?

黃金ETF適合的人:想做資產配置、長期投資的人

黃金能對抗通膨與保值作用

一般常聽到的「黃金抗通膨」,如果指的是一般通膨,有兩種不同的說法,有的人認為抗,有的人認為不抗。

但如果指的是惡性通膨(例如2022年3月俄羅斯盧布在短時間內大幅貶值),那黃金的確有抗惡性通膨的作用。更好的說法應該是「保值」,當貨幣價值下降時,黃金相對保值。

市場先生自己的看法,我認為黃金是能抗通膨的,

詳細的分析說明可以看這篇:黃金能抗通膨嗎?

黃金ETF的優缺點是什麼?

如果是想做資產配置、長期投資的人,可以考慮投資黃金ETF,在投資之前,可以先了解它的優缺點:

黄金ETF的優點

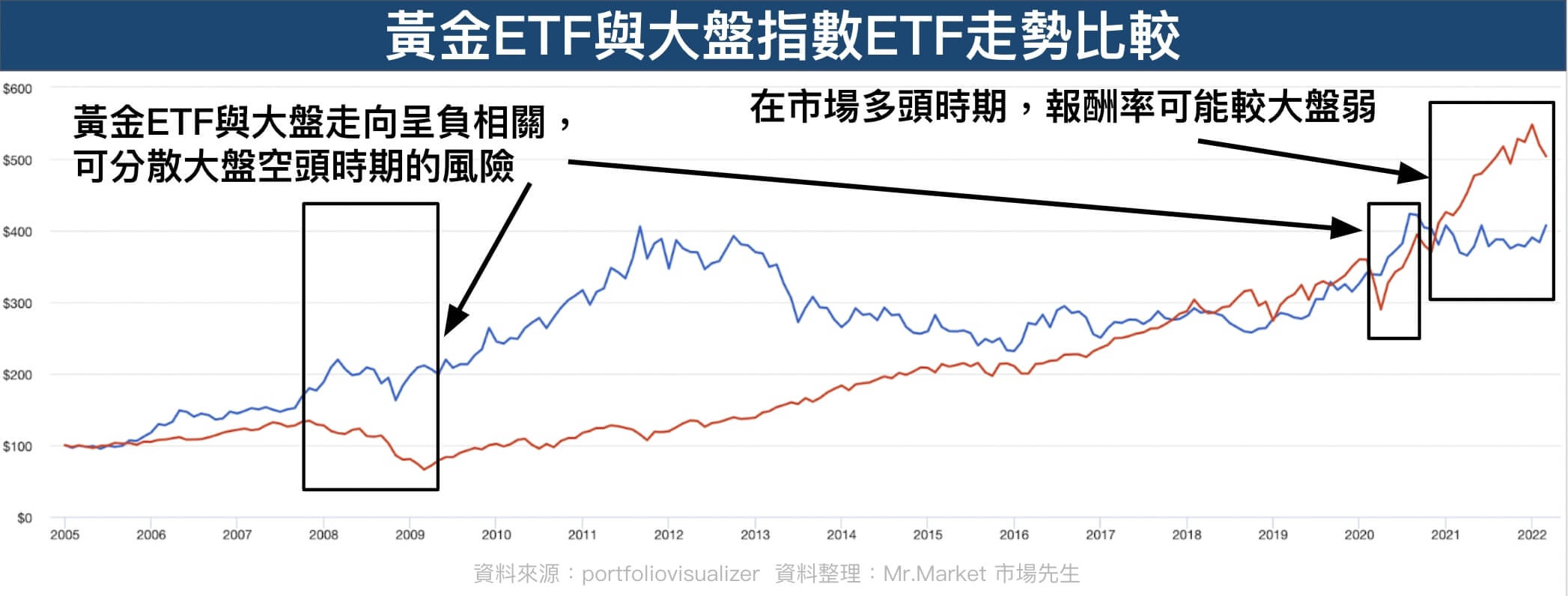

- 可以用來分散你的投資組合,或對沖市場的負面波動

- 流動性高,意味購買和出售它們比擁有實體黃金容易

- 用小錢就可以投資黃金ETF

- 可以投資到金條、黃金開採公司的股票

黃金ETF具有與債券相同的防禦性資產特性,許多投資人會用它來對沖經濟、政治動盪、貨幣貶值的影響。

另外,與其他投資相比,它們的流動性相對較高,在證券交易所就可以進行交易,用小錢就可以買到,而且黃金ETF種類不限於投資金條,甚至也可以開採到黃金開採公司的股票。

黄金ETF的缺點

- 有管理費

- 必須選擇標的

- 在市場多頭時期報酬較弱

購買黃金ETF仍必須支付管理費,如果是槓桿或是反向類型的ETF,管理費通常較高,另外要注意,雖然黃金可以用來做為避險與抗通膨的工具,但在市場多頭時期,報酬率與大盤ETF相比,報酬率較弱。

市場先生個人建議:在資產配置中,黃金是可配、可不配。比起股票債券,黃金其實又再比較次要,它是一個多樣化的選擇。無論如何,黃金的配置比例一般10%~15%就算高了,最多不建議超過25%。

在資產配置中,一般會選擇追蹤金價指數的ETF,並不會使用金礦公司ETF。

黃金ETF有哪些標的?

底下以美股為例,從金礦公司ETF、黃金價格ETF、反向黃金ETF、槓桿黃金ETF中,各挑出規模較大的幾檔ETF來介紹。

黃金ETF簡介 (資料日期:2022/3/15)

追蹤黃金金價指數的ETF (台灣的ETF管理費貴很多,就不列了):

黃金ETF簡介 |

||||

| ETF | 費用率 | 規模(百萬美元) | 追蹤標的 | 特性 |

| GLD | 0.40% | 63,167.10 | 黃金價格 | 屬於黃金價格ETF,追蹤金塊的價格。 |

| IAU | 0.25% | 30,588.41 | 黃金金條現貨價格 | |

| GLDM | 0.18% | 4,566.92 | LBMA黃金價格(下午定價) | |

| SGOL | 0.17% | 4,744,061 | 倫敦黃金價格(下午定價) | |

| BAR | 0.17% | 1,059.40 | 黃金價格 | |

| 資料時間:2022/03 資料整理:Mr.Market 市場先生 | ||||

除了追蹤金價的ETF,也有一些其他黃金ETF,追蹤金礦公司或者反向、槓桿的ETF,

這些ETF新手都不建議使用:

黃金衍生的ETF簡介 (不直接買賣黃金) |

||||

| ETF | 費用率 | 規模(百萬美元) | 追蹤標的 | 特性 |

| GDX | 0.51% | 13,900.00 | 追蹤AMEX Gold Miners index,包含開採黃金、白銀的採礦業公司。 | 屬於金礦公司ETF,追蹤股市中金礦開採公司的股票價格。 |

| GDXJ | 0.52% | 4,600.00 | 追蹤Market Vectors Junior Gold Miners Index的績效表現,至少80%以上的資產投資在黃金開採的公司。 | 屬於金礦公司ETF,追蹤股市中金礦開採公司的股票價格。 |

| UGL | 1.35% | 300.71 | 追蹤Bloomberg Gold Subindex,追求達到指數二倍的投資表現。 | 屬於槓桿黃金ETF,二倍做多黃金ETF。 |

| DUST | 1.04% | 87.55 | 追蹤NYSE Arca Gold Miners Index,追求達到指數反向二倍的投資表現。 | 屬於反向黃金ETF,二倍做空黃金ETF。 |

| 資料時間:2022/03 資料整理:Mr.Market 市場先生 | ||||

黃金ETF推薦怎麼買?

台灣券商可以買台灣的黃金ETF,但是台灣的黃金ETF管理費太高,

使用複委託或海外券商購買美股黃金ETF,或是直接用美股券商來買會是比較建議的購買方式。

黃金ETF是商品型ETF的其中一種,購買方式都和ETF一樣,

買黃金ETF推薦方法1:用台灣券商複委託買

如果要透過台灣券商購買美股ETF,可使用有提供複委託的券商,所謂複委託就是透過國內的券商去海外幫你下單買進股票或ETF。

複委託費用比海外券商貴、且有低消限制,但比較適合不想匯錢到國外的人。

小資族使用複委託比較有優勢的券商:

- 永豐證券:大戶投

- 元大證券:投資先生

- 國泰證券:e櫃台

- 中信證券:亮點

詳細可閱讀:複委託是什麼?各券商複委託手續費比較

買黃金ETF推薦方法2:用海外券商買

底下主要以美股券商為例,介紹買美股黃金ETF的方式,較常見的主要有以下幾家券商:

- Firstrade(第一證券):免手續費、有中文、介面操作容易

- InteractiveBrokers(IB 盈透證券):每股手續費0.005美元、有中文(簡體)、介面操作較複雜

- 嘉信證券(Charles Schwab):免手續費、有中文、介面操作較複雜

詳細可閱讀:美股開戶教學 》推薦比較TOP5 美股開戶券商

快速重點整理:投資黃金ETF好嗎?

市場先生建議,黃金ETF適合長期持有、做資產配置的人,因此原本手上就有美股券商的人,可以直接買黃金ETF,用小錢就可以投資黃金,而且流動性高,具有避險的作用。

如果想更了解黃金、黃金ETF,可閱讀:

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

關於不同金融商品的投資買賣管道可閱讀:

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言