股票分割是什麼?0050拆分股價會漲?最完整的股票分割懶人包

近日(2025.4.24),0050分割案通過1拆4;

而美股有許多股票都曾進行過股票分割,像是輝達(NVDA)、蘋果(AAPL)、特斯拉(TSLA)等,亞馬遜(AMZN)也於2022年首度宣布進行分拆股票。

為什麼企業要進行股票分割?股票分割後又會產生什麼影響?

這篇文章市場先生介紹股票分割,分為以下幾個部分:

本文市場先生會告訴你:

股票分割是什麼?

股票分割意思是公司借著分割股票,讓股數增加、股價變低,但總市值不變。

股票分割 (英文:Stock Split) ,中文也稱為 股票分拆 或 股票拆分、股票分股 都是相同的意思,是指一間公司將其現有的每股股票,分割成多股,來降低股票價格,

這樣可以使流通在外的股數比例增加,但股本的總價值不變。

例如有一檔股票當下的股價是1000美元,如果把1股分割成4股,每股250美元,這樣股價就便宜多了。

原本某些人可能想投資,但覺得一單位就要1000美元過於昂貴,變成一單位250美元後相對低單價、容易買賣交易。

公司進行股票分割的目的,是為了降低單一股票的價格,

畢竟隨著股價上漲,股價越昂貴、參與的人就越少,低股價才讓更廣大投資人購買,確保股票流動性良好。

流通在外股數指一間公司在公開市場上所有流通的股數,

如果公司進行股票分割,流通股數量會增加(提高流動性);

如果進行反向股票分割,流通股數量會減少。詳細可閱讀:總股數(額定股本)、流通在外股數是什麼意思?

最常見的是美國藍籌股公司(大型股)進行股票分割,藍籌股通常代表歷史悠久、有極高市場聲譽的公司,

這些股票是許多知名指數組成的成分股之一,像是美國的道瓊工業指數、那斯達克100指數、標準普爾500指數、英國的富時指數…等等,

其中成分股像是:輝達(NVDA)、蘋果(AAPL)、特斯拉(TSLA)就屬於藍籌公司。

這些公司的價值由於收購、新產品發佈或股票回購而成長,在某些時候,股票的市場價格變得太貴,投資者無法承受,就會影響市場的流動性,

因為能夠購買股票的人越來越少,所以公司就會進行股票分割,降低股價來吸引投資人。

在台灣可能感受不大,但在美國是存在單價高昂的股票,

例如最知名的股神巴菲特的波克夏公司A股(BRK.A),它從來都不分割股票,在撰文當下1股BRK.A股價超過60萬美元,大多數人連一股都買不起 (波克夏有小單位的B股,BRK.B,目前一股約400美元左右)。

市場先生補充:0050分割拆股,意義與個股股票分割完全不同

例如2025年4月24日0050ETF已通過分割1拆4,有看到網友在討論股票分割的特性。

其實ETF分割拆股,和上面提到的個股分割拆股,意義完全不同。

前面提到,企業股票分割,根據一些統計數據顯示,在分割前後有上漲或下跌的可能,主要是反應人們預期心理。

一家公司通常也是處於某些趨勢,例如股價快速上漲,才會容易發生分割,例如TSLA特斯拉過去多次頻繁分割,就是一個例子。

但ETF分割,因為ETF本身是基金,背後是一籃子企業股票,因此ETF本身的真實價值(淨值)並不會因為拆分而上升,拆分本身也並沒有反應ETF任何特性,ETF也不像某些個股分割是為了被納入到瓊指數。

所以除非ETF背後一籃子股票整體價格也都跟著反應,否則ETF拆分邏輯上並不存在任何影響價值的理由。

即使群眾有預期心理、在拆分時有很多買盤湧入ETF也沒用,因為這時ETF發生的上漲其實是溢價,即便價格漲,淨值也不會漲,而ETF溢價最終會被套利,錯誤的價格只會被打回原形。

簡單來說,ETF分割拆股前後價值不會變,分割並不會對ETF帶來什麼價格趨勢,也不要認為會有什麼市場預期心理。

當然,如果你是有能力做ETF套利的人,屆時就可以觀察ETF是否發生溢價。

雖然在ETF與股票拆分的意義不同,但是價格變便宜,讓人更好入手是相同的。

現在0050股價約16.2萬,如果把1張分割成4張,每張約4萬元,這樣股價就便宜多了、容易買賣交易。

要如何進行股票分割?

常見的股票分割類型有2比1、3比1、3比2分割,也有10比1等,

分割後股價變低、股本總市值不變,只是股數變多了。

- 2比1的股票分割:分割後,股東每持有1股股票,就獲得2股股票。

- 3比1的股票分割:分割後,股東每持有1股股票,就獲得3股股票。

- 3比2的股票分割:分割後,股東每持有2股股票,就獲得3股股票。

以輝達Nvidia股票分割為例:

輝達Nvidia在2024/6/7進行進行10比1的股票分割,分割前你有30股、每股1,200美元,總價值為36,000美元。

進行1拆10分割後:1,200美元的股票會變成120美元的股票,你現在擁有300股、每股120美元,所以總投資仍為36,000美元。

此時市場上所有的1股也都會變成10股。

在這之前,輝達股票已經拆分過5次,2021年時Nvidia股票拆分1股拆4股(以4比1的比例進行股票分割),1股股價由760美元變為190美元。

反向股票分割是什麼?

傳統的股票分割被稱為正向股票分割,例如1股股票拆分成2股,而反向股票分割則與正向股票分割相反,例如2股股票反向拆分變成1股。

發行反向股票分割的公司,會減少其流通股的數量來提高股價,但同樣的股本總價值也保持不變。

那麼公司為什麼要進行反向股票分割呢?可能會有幾個原因:

- 股票有下市危機時:如果一家公司的股價下降到一個水準,有可能會因為沒有達到上市所需的最低價格而被交易所除名,那麼公司就會進行反向股票分割來提高股價。

- 讓股價看起來更有吸引力:透過反向股票分割來提高股價,使其對投資人更有吸引力,因為有些投資人可能認為如果它的股價較高,就更有價值。

簡單來說,反向股票分割的目的,是減少股東擁有的股票總數;而正向股票分割,則是增加股東擁有的股票總數。

股票反向分割比較少見,也不存在明顯的好處,因此不需要特別關注它。

股票分割優缺點

股票分割可以帶給公司與投資人不同的好處,但仍有一些股票分割缺點要注意。

拆股好處:

1. 提高流動性:股價過高會減少股票的交易量,較低的股價可以增加流通股數量、增加流動性,這種增加的流動性會縮小買入價和賣出價間的價差,使投資人在交易時能夠獲得更好的價格。

2. 使投資組合再平衡更簡單:當每隻股票的價格較低時,投資組合經理會更容易出售股票以購買新股票,每筆交易都涉及較小比例的投資組合。

3. 降低投資門檻:1股股價格變便宜,代表有更多小資投資人能夠輕易參與,吸引散戶投資。

拆股壞處:

1. 會增加波動性:股票分割出現的新股價會增加市場的波動性,許多投資人會因為便宜決定購買這檔股票,導致散戶參與者變多、看法更加多元與混亂,也會增加股票的波動性。

2. 反向分割並非一定增加股價:當股票有下市危機時,公司也會進行反向股票分割(例如2股併1股)。雖然投資人可能會看到反向分割後每股價格上漲,但分割後股票價值可能並不會成長。

股票分割的影響

股票分割不會對公司價值和股東權益產生影響,對持有該股票投資者的影響只是股價和股數發生變化,但總價值並不會因此改變。

無論股票分割或者反向分割,絕大多數的報價、線圖、看盤軟體、券商的部位,其實都會自動完成調整,

除了最新價格變成分割後的價格,也會自動根據最新分割的結果,回溯調整過去的股價,

所以我們當下看到的股價,包括歷史股價,都是已經經過調整後的數字,而非當時實際的股價。

因此投資人如果單純做交易,其實不需要去擔心股票分割的影響,

主要問題會發生在使用歷史資訊分析時,需要注意該資訊是否有經過分割的調整:

1. 雖然大多數股價線圖與報價都會自動回溯調整,但可能有少數線圖軟體沒對歷史股價自動回溯調整,觀察這些線圖時就需要注意,中間會有一些巨大的價格跳動。這類的線圖雖然忠實呈現歷史,但並不能拿來分析使用。

2. 許多較舊的非線圖的數字,包括分析師報告、新聞報導,上面的歷史數字並不會隨著股票分割而調整。

例如Amazon在2022年6月做股票分割,1股分割20股,價格從約2400美元左右調整到120美元左右,但如果你去查一些更早期的報導、分析師報告、目標價,看到的都還是數千美元時期的數字。

股票分割後股票一定會漲嗎?以蘋果(AAPL)為例

當一家公司的股價過高,可能就會選擇進行股票分割,讓新投資人能用較低的價格來購買股票、增加流動性。

剛分割的股票往往會受到投資人注意,所以價格可能會上漲,但是一段時間後,股價仍是上漲的嗎?

大多數我們看到的股價線圖,在分割後都會把以前的股價也一併進行調整,讓整個線圖更平滑,以下我挑一張分割後沒有被調整的股價走勢圖來當範例。

以蘋果(AAPL)為例,蘋果(AAPL)在2020年8月進行了第5次的股票分割計劃,

歷年來進行的分割日期與拆分比例為:

- 1987年6月:2比1的股票分割

- 2000年6月:2比1的股票分割

- 2005年2月:2比1的股票分割

- 2014年6月:7比1的股票分割

- 2020年8月:4比1的股票分割

從下圖可以看到,只要股價漲很高時,蘋果公司就會開始分割股票(下圖中有標示的地方、價格大幅波動),

記得:分割當下,股票的總市值是不變的,投資人手中擁有的價值也不會變,當然,分割後股價依然會有漲跌。

在股票分割當日通常股價會漲,但長期來看其實股票分割對股價的影響,

不如其他基本面因素的影響,例如公司獲利、管理決策和競爭前景,所以也無需特別關注分割。

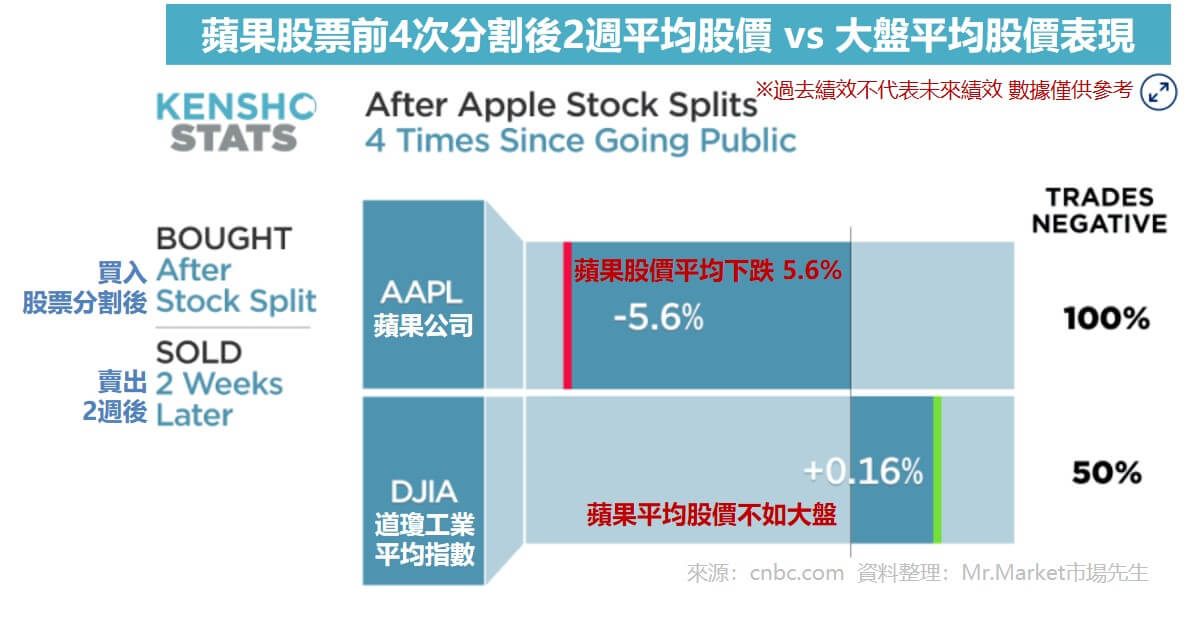

下圖是美國的《CNBC》,在2020年進行蘋果(AAPL)的股票分割分析,

研究的項目是將前4次(1987年、2000年、2005年、2014年)的股票分割之後過2週,

來看看蘋果股價是漲還是跌,沒想到平均起來下跌了-5.6%,表現不如大盤,它是跟道瓊指數比,同期道瓊指數平均上漲 +0.16%。

提醒:過去績效不代表未來績效,數據僅供參考。

這僅是蘋果公司的統計,也不代表適用所有股票。此外,這個例子也並沒有考慮到在分割前上漲的漲幅。

實際上,股票分割並不影響企業的本質,更多時候是人們對於分割有預期(例如覺得分割後會有更多散戶參與買進,導致分割前股價推升等等)。

市場先生提醒,其實股票分割最終的目的,

是增加流通股數量,讓股價變低、降低股票對新投資人的入手門檻,

而持股總市值完全不會改變,所以股票分割長期來說不會影響未來股價是否上漲,

公司股價是否能持續上漲,仍必須考慮公司的基本面、獲利前景。

股票分割後被列入道瓊指數?

大部分股票分割,是因為單一股股價過高,為了讓股票更有流動性、更多參與者而分割。

不過也有另一個原因,是某些大型股藉由股票分割,讓股票被納入某些指數,例如道瓊工業指數,

道瓊指數是美國三大指數之一,也是最古老的指數之一,列入成分股後可以讓企業股票被更多基金、機構關注與投資,可能讓股價有更好的估值。

不同於現代的一些指數,道瓊工業指數編製規則如下:

1. 道瓊工業指數不是量化規則,它是主觀選擇有好的名聲、許多人關注、長期成長的公司,才會考慮納入成分股。(換句話說,追蹤道瓊指數的ETF也不是被動投資,而是主動策略)

2. 道瓊工業指數是股價加權,換句話說是不管市值大小,股價100美元的公司比10美元的公司持股權重高10倍。

3. 在判斷納入和移除成分股時,指數編制委員會會考慮股價高低,會避免目前成分股股價高低差超過10倍。

目前道瓊工業指數成分股,股價最高和最低是468美元到48.6美元左右。

換句話說,如果公司規模大、成長高且知名,但價格低於或高於這個範圍,甚至只是接近高低區間,大概就不會被納入成分股。

例如在2022年3月底時,此時Google 股價約2800美元,Tesla股價約1090美元、Amazon股價約3300多元,都不在48~468美元之間,

因此即使公司相當知名、規模大,也無法被列入道瓊工業指數成分股中。

- Google在2022年初時宣布,預計在2022年7月份股票分割,1股分割成20股,人們預期股價在分割後會落入道瓊指數的範圍之間。

- Amazon在2022年3月初左右宣布,預計經過5月份股東會通過後,最快於6月執行1股分割成20股。

- TSLA也在2022年3月底時宣布,即將於股東會時宣布股票分割,目前尚未宣布拆分成幾股,但也有可能是希望被列入道瓊工業指數成分股中,這點有待觀察。

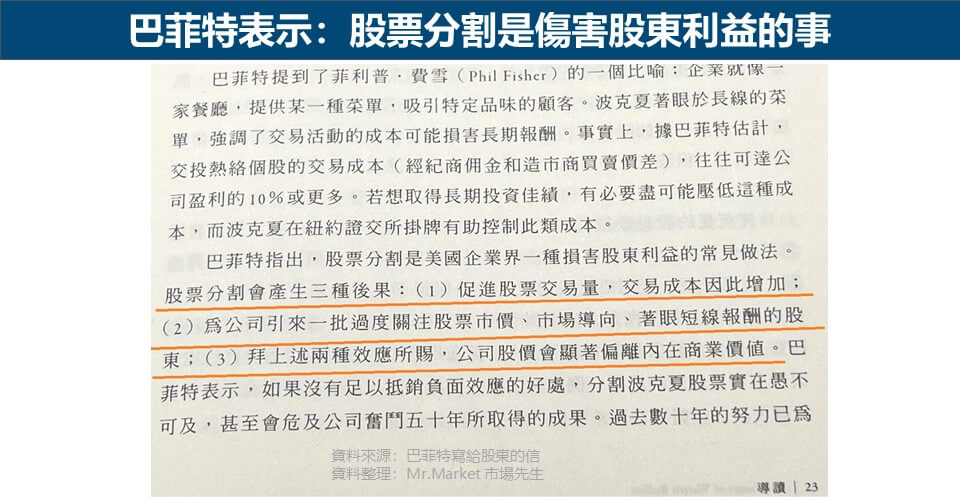

巴菲特表示:股票分割是傷害股東利益的事

巴菲特表示:股票分割是很愚蠢的事情。

理由有幾項:

1.股票分割會讓交易成本增加(美國交易手續費,除裡免手續費券商以外,通常是按股收費,所以分割後股數越多,費用越高。但像是台灣是按總價值的百分比收費,那就沒差)。

2.降低股價,為公司引來一批只看市價、著眼短線的人。

3.因為上述兩項,所以股價可能會因為人的行為,偏離市場價值。(白話的說,就是吸引更多散戶進入,可能導致上漲,而上漲後會偏離企業內在價值)。

總之,股票分割,在制度層面,其實並不會讓股票的總價值增加,

但這事件,可能會影響人的行為、改變參與者,導致在價格供需上發生變化,讓企業價值不變的情況下,價格卻變得更昂貴、且交易成本更高。

巴菲特在這裡,並不是說所有公司都不該分割股票,

他想表達的是自己不願意分割波克夏公司的股票,因為這會導致價格與企業價值發生沒意義的偏離。

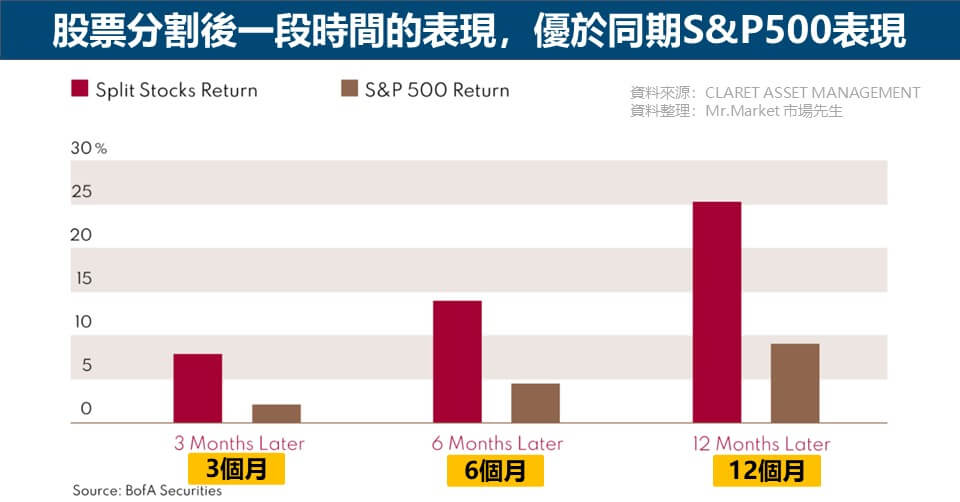

股票分割後一段時間的表現,優於同期S&P500表現

驗證一下巴菲特的說法,

我去找了一下相關的研究統計,

一份統計 1981-2008年股票分割的數據顯示,分割後的股票,在分割後一段時間(3個月、6個月、12個月)的表現,的確有優於同期S&P500表現的情況。

當然,統計上有這特徵,並不代表所有股票分割後都一定會漲,也有看到分割後下跌的例子(下方以AAPL為例子)。

不過我覺得股票分割後一段時間,即使有超額報酬的狀況,這應該不單純是股票分割的影響,也有動能的成分在內,

因為短期漲很多的公司(動能比較強),的確選擇股票分割的可能性也比較大,至少理由比較充分。

快速重點整理:股票分割是什麼意思?

- 股票分割(Stock Split)是指一間公司將其現有的每股股票,分割成多股來降低股票價格,這樣可以使流通在外的股數比例增加,但股本的總價值不變。

- 股票分割最終的目的,其實是增加流通股數量,讓股價變低、降低股票對新投資人的入手門檻,讓股票保持良好的流動性,而持股總市值完全不會改變,所以股票分割長期來說不會影響未來股價是否上漲,公司股價是否能持續上漲,仍必須考慮公司的基本面、獲利前景。

市場先生總結:

- 股票分割在制度上不會對企業市值產生影響。但股票分割會影響人的行為,可能會讓散戶參與者增加、導致價格上升偏離價值。

- 對巴菲特來說,他從不考慮分割波克夏股票,因為不願讓波克夏股價發生偏離企業價值的情況。

- 不過對另一些人來說,股票分割,也許也是某些投資因子或訊號。

- 從不同角度解讀,也許較頻繁股票分割的公司(例如TSLA),也真的比較擅長炒股吧…?(正面解讀,是有助於企業融資)

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

美股教學系列文章:

5.股票網站推薦哪個?超過10個最實用的美股投資工具網站攻略

編輯:Sammi 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言