SPLG 值得投資嗎?市場先生完整解析SPLG / SPDR投資組合標普500 ETF

本文市場先生介紹SPDR Portfolio S&P 500 ETF (代號: SPLG)這檔ETF,這檔ETF早年是追蹤美國大型股,後來經修改後追蹤S&P500指數。

若對ETF不了解可先閱讀:什麼是ETF?

本文市場先生會告訴你:

SPLG基本資料介紹

SPLG由SPDR公司發行(STATE STREET,美國道富集團),

這檔ETF成立於2005年,目前追蹤S&P500指數,目前規模126億美元,

主要的成分股包含微軟、蘋果、AMAZON、FB、Google、嬌生、VISA、寶僑等知名企業,成分股總數約500檔左右。

SPLG原本的名稱為SPDR Portfolio Large Cap ETF,追蹤的指數是SSGA Large Cap Index,也就是追蹤美國大型股,但並不限於S&P500。

但SPLG在2019年底改名為SPDR Portfolio S&P 500 ETF,追蹤指數也變更為S&P 500 Index,美股代號則不變,加入追蹤S&P500指數的行列。

因此在觀察這檔ETF歷史數據時,2019以前的資料與指數有落差是正常的。

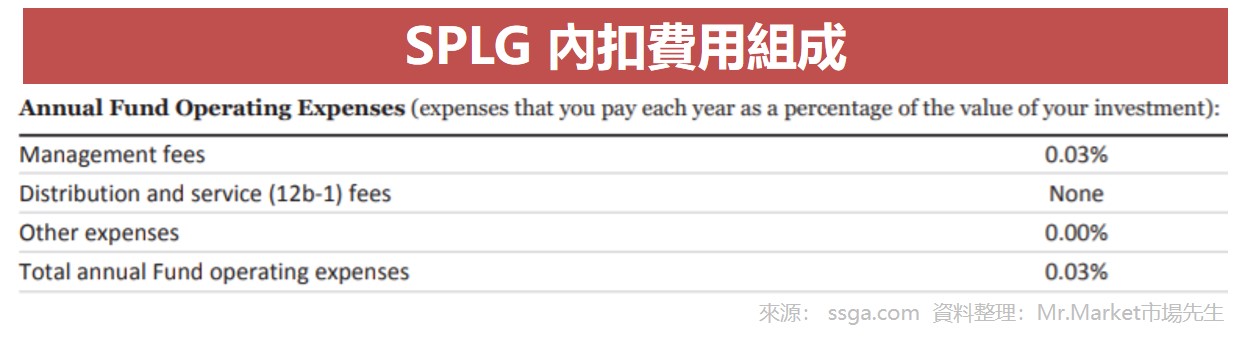

ETF的內扣費用率(expense ratio 支出比率)為0.03%,與SPDR公司另一檔追蹤同指數的SPY費用率為0.09%相比,

可以看出這檔ETF的費用率相當低。

SPY與SPLG兩檔ETF都是同一家公司發行,也一樣追蹤S&P500指數,但費用率不同。

SPY算是美國最早也最知名的ETF,差別在於早年SPY由於是早在1993就發行,因此它的一些ETF架構與近年的ETF不同,

SPY採用的是完全複製法,SPLG則是最佳化複製法,一些細節差異讓SPY在費用上始終難以降下來,

但其他基金公司的新的ETF費用又更有競爭力的情況下,SPLG算激烈競爭下所做出的妥協結果,

畢竟SPDR也不能將SPY解散掉,因此發行另一檔費用更低的追蹤S&P500指數的ETF,就成為了最佳解,

投資人選擇SPLG,或者其他費用率低的相似ETF,如IVV、VOO,成效都不會差太多,但都會優於SPY。

|

SPDR Portfolio S&P 500 ETF (SPLG)介紹 |

|

| ETF代號 | SPLG |

| ETF全名 | SPDR Portfolio S&P 500 ETF |

| ETF追蹤指數 | S&P標普500指數 (S&P 500 Index) |

| ETF費用率 | 0.03% |

| ETF發行時間 | 2005/11/8 |

| 投資標的類型 | 大型股股票 |

| 投資區域 | 美國 |

| 持股數量 | 504 |

| 前10大持股佔比 | 26.73% |

| 配息 | 有(季配息) |

| 官網連結 | 點此 |

| 資料最後更新為2022.05數據請以官網最新資訊為準 資料整理:Mr.Market市場先生 |

|

SPLG內扣費用(Expense ratio):0.03%

SPLG費用率0.03%,沒有其他開銷支出,是追蹤S&P500指數費用相當低的ETF。

SPLG的追蹤誤差如何?

從官網上的資料可以看到,SPLG長年下來(例如底下表格的3年及5年期數據),

追蹤誤差為0.05%,誤差相當小。

要注意的是,SPLG改為追蹤S&P500是在2019年,因此像是10年的數據追蹤誤差就比較大,但實際上當時追蹤的指數不同,不能拿來直接比較。

|

ETF與指數的年化報酬率 |

||||

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

| SPLG ETF | 0.17% | 13.78% | 13.66% | 13.55% |

| S&P 500 Index | 0.21% | 13.83% | 13.71% | 13.64% |

| 來源:ssga.com 資料日期:2022/5/29 整理:Mr.Market市場先生 | ||||

SPLG配息頻率:季配息(3/6/9/12月)

配息與殖利率都不是評估此ETF評估的重要指標。

SPLG優點:

- SPLG適合長期持有。

- 與同類型ETF相比,費用率相當低,屬於最低的一群。

SPLG缺點:

- 無明顯缺點,硬要說的話就是出的晚,同類其他替代品選項多。

SPLG最新股價走勢

SPLG成分股組成與特性分析

SPLG的前15大成分股組成產業與權重資料:

|

SPDR Portfolio S&P 500 ETF (SPLG)成分股與持股比例 |

|||

| 代號 | 全名 | 產業分類 | 權重% |

| AAPL | 蘋果 | 資訊科技Information Technology | 6.65% |

| MSFT | 微軟 | 資訊科技Information Technology | 5.75% |

| AMZN | AMAZON | 非必需消費品Consumer Discretionary | 2.81% |

| GOOGL | ALPHABET A股 | 通訊Communication | 2.04% |

| GOOG | ALPHABET C股 | 通訊Communication | 1.89% |

| TSLA | Tesla | 周期型消費Consumer Cyclical | 1.83% |

| BRK.B | 波克夏 | 金融Financials | 1.69% |

| JNJ | 嬌生 | 醫療保健Health Care | 1.40% |

| UNH | 聯合健康保險 | 醫療保健Health Care | 1.35% |

| FB | 通訊Communication | 1.32% | |

| NVDA | 輝達 | 資訊科技Information Technology | 1.21% |

| XOM | 埃克森美孚 | 能源Energy | 1.09% |

| PG | 寶鹼P&G | 必需性消費Consumer Staples | 1.09% |

| JPM | JPMORGAN | 金融Financials | 1.04% |

| V | VISA | 資訊科技Information Technology | 0.96% |

| 資料更新時間:2022. 05 整理:Mr.Market市場先生 | |||

從持股中可以觀察到,大多都屬於美國大型股。

其中,前10大持股佔比約26.73%左右。

最大的成分股各為:APPLE、微軟、AMAZON,最大的持股佔比僅約6%多,

並不算非常集中,受單一個股影響問題較小。

SPLG的產業組成:

|

SPDR Portfolio S&P 500 ETF (SPLG)產業組成分布 |

|

| 產業類型 | 比例% |

| 資訊科技Information Technology | 26.86% |

| 醫療保健Health Care | 14.59% |

| 金融Financials | 11.28% |

| 非必需消費品Consumer Discretionary | 10.65% |

| 通訊服務Communication Services | 8.71% |

| 工業Industrials | 7.80% |

| 必需消費品Consumer Staples | 6.59% |

| 能源Energy | 4.89% |

| 公用事業Utilities | 3.03% |

| 原物料Materials | 2.82% |

| 不動產Real Estate | 2.78% |

| 資料更新時間:2022. 05 整理:Mr.Market 市場先生 | |

SPLG的產業分布中,佔最大比例的行業為資訊科技類股,

其次是醫療保健、金融、非必需消費品等產業。

SPLG的產業組成分佈相當廣泛,並沒有集中在某一特定產業的現象,

具有分散投資的效果。

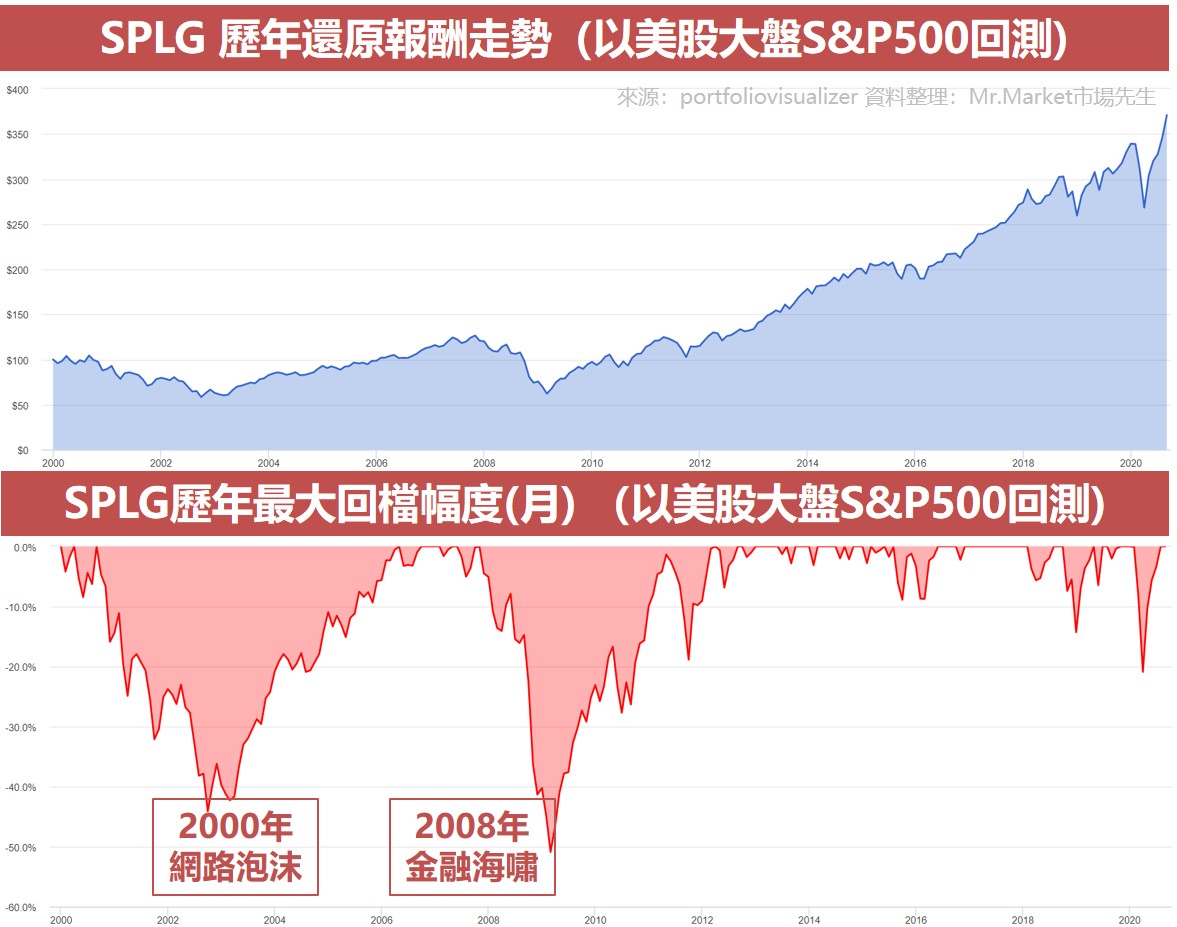

SPLG投資風險報酬走勢特性

最大回檔風險:約-50%回檔

這邊以美股大盤S&P500指數回測,可以看到包含2000-2002年網路泡沫、2008年金融海嘯,

都歷經了約-50%的回檔,從這邊可以發現長期投資會遇到大幅波動的狀況,

如果你投資時只能承受10%~20%的波動,建議投入股票類資產的資金比重不宜太高。

關於S&P500指數可閱讀:認識S&P500指數?

SPLG 和 SPY有什麼不同?

美國道富集團於1993年推出的SPY,追蹤S&P500指數,費用率為0.09%,是歷史最悠久的ETF,

那為什麼道富集團要推出一檔追蹤同樣指數、費用率更低的SPLG呢?

有很大的可能是SPY因為缺乏借券、股息再投資的靈活性,

這些因素導致SPY的管理費持續高於競爭對手iShares公司的IVV及Vanguard公司的VOO,它們費用率都逐年在下降,目前僅0.03%。

當然,相比之下SPY規模更大、歷史更悠久,SPY比較吸引短期投資者,因為他們更關心流動性而非費用率,SPY的選擇權等衍生品也相對更有流動性。

SPLG於2019年改為追蹤S&P500,費用率僅0.03%,主要可以提供給長期持有的投資人使用,

這讓SPDR道富公司也擁有了一檔低費率的S&P500指數ETF,在競爭上避免SPY的早期優勢逐漸衰退,寧可自己打自己,也不要坐以待斃。

雖然SPLG這檔ETF的流動性不及SPY,但更適合關心費用率的投資人。

對投資人應該如何選擇呢?除非你有流動性疑慮,否則SPLG、IVV、VOO,都勝過SPY,

但勝過的也不多,大概就小數點後1~2位數,長期線圖上其實看不出太大差異 (但要注意僅能比較2019年之後,在那之前追蹤的指數不同)。

SPLG因為出發的晚,目前規模還很小,我覺得對投資人來說並不是比較優勢的選擇,只是多一個選項而已。

SPLG與類似ETF比較

SPLG追蹤相同指數ETF:

|

SPDR Portfolio S&P 500 ETF (SPLG)類似ETF標的 |

|||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| SPLG | 0.03% | 1.4 | S&P500 |

| SPY | 0.0945% | 35.8 | S&P500 |

| IVV | 0.03% | 29.5 | S&P500 |

| VOO | 0.03% | 26.1 | S&P500 |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market市場先生 | |||

追蹤S&P500指數的ETF有許多,像是SPY、SPLG、IVV、VOO這幾檔,

而SPY的費用率是最高的,它因為成立的早,目前仍是世界上規模最大的ETF,但前面提到,它的費用率很難再往下降。

SPLG的費用率0.03%,就和IVV、VOO的費用率一樣,

比較起來差不多,選哪檔其實沒什麼差異,但規模其實連帶影響穩定性,IVV和VOO的規模都比SPLG大的多,但都到了百億美元級別其實差異也沒那麼大了。

以前有寫過一篇評論可閱讀:投資美國市場最重要的4大類股票型ETF

SPLG類似相關ETF:

| SPDR Portfolio S&P 500 ETF (SPLG)相關ETF | |||

| 代號 | 費用率 | 規模 (百億美元) |

追蹤指數 |

| VTI | 0.03% | 25.8 | 全美國市場ETF |

| ITOT | 0.03% | 4 | 全美國市場ETF |

| IWV | 0.20% | 1 | 全美國市場ETF |

| 資料最後更新為2022.9 數據請以官網最新資訊為準 整理:Mr.Market市場先生 | |||

SPLG追蹤的S&P500指數只涵蓋了大型股,

而VTI、ITOT、IWV涵蓋範圍更大的全美國市場,

除了大型股以外也涵蓋了中小型股,

但由於是市值加權,大型股前500檔就佔了80%,

中小型股2500~3500檔加起來也只佔20%市值,就顯得可有可無。

市場先生評價SPLG

(評分最高5★,最低1★,星星只代表程度高低,在分散程度上不一定代表好壞)

- ETF費用率:0.03% 和其他S&P500指數相比較高 ★★★★★

- ETF追蹤誤差:誤差極小、流動性佳 ★★★★★

- ETF分散程度:個股與產業皆分散 ★★★★★

- ETF重要性:S&P500為資產配置極重要的一項★★★★★

- 市場先生綜合評價:規模大、流動性佳的ETF ★★★★★

SPLG和SPY同樣追蹤S&P500指數,但費用率更低,想長期投資的人可考慮SPLG,當然,IVV和VOO其實也一樣。

總結:誰適合投資SPLG?

SPLG ETF適合對象:想長期投資,用低費用追蹤美股大型股指數的人。

SPLG雖然流動性沒有SPY大,但是追蹤相同指數、費用率更低僅0.03%,可做為取代SPY的選項。

SPLG、IVV、VOO,我並不認為他們未來表現會有太大差異,

不過如果你在意規模,也許IVV和VOO相較之下會更好一些。

SPLG怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

編輯:Joy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言