房地產崩盤歷史回顧:20世紀以來全球4次重大的房地產危機

由於台灣的房價經歷了很長一段時間的上漲趨勢,造成許多人都擁有「房價只漲不跌」的迷思。

國際貨幣基金組織(IMF)發表的報告指出,房地產泡沫發生的頻率可能較股市泡沫來的低,但是它持續的時間往往是2倍之久。

全球房地產市場在歷史上曾發生過很多次崩盤事件,且每一次帶來的影響都十分重大,

本文市場先生挑選20世紀以來,全球4次影響巨大的房地產崩盤事件做為代表,希望從這些歷史事件中,能帶給我們學習跟啟發。

本文市場先生會告訴你:

房地產崩盤怎麼定義?

房地產崩盤(Housing Crash)是指房地產的價格急遽下跌,這通常會發生在房地產泡沫(Housing Bubble)後,也就是房地產價格飆升後的急遽下跌。

造成房地產崩盤的原因包含:經濟放緩、利率上升、信貸標準緊縮等。

至於房價要跌多少才算崩盤,市場上並沒有一個明確的定義,一般認為,房價只要跌20%以上就算是非常大的跌幅。

房地產如果崩盤經常也會引發金融債務危機

我們試想一下,假設我們買了一棟1,000萬的房子,付了頭期款200萬,跟銀行貸款800萬,如果房價跌了20%,跌到800萬以下,那麼就算我們把房子賣掉,還是一毛錢都拿不回來,直接不還貸款放棄房子可能損失還小一點。

如果以上的狀況大量出現,進一步擴大導致人們失去信心與大量拋售,很可能會讓銀行債務違約暴增,就可能引發金融危機。

因此全球各國的政府,都會盡可能在危機發生前或發生後,透過政策去影響干預來避免房地產崩盤暴跌的情況,或至少讓危機的發生過程變的和緩、減少房地產崩盤帶來的衝擊。

全球歷史上4次重大的房地產崩盤

| 歷史上4次重大的房地產崩盤 | ||||

| 發生時間 | 事件 | 最大跌幅 | 高點至低點持續時間 | 高點漲回下次高點花費時間 |

| 1926 | 美國佛羅里達房地產泡沫 | – | – | – |

| 1991 | 日本房地產泡沫 | 45% | 20y | 尚未漲回前高 |

| 1997 | 東南亞房地產泡沫 | 65% | 6y | 13.5y |

| 2008 | 美國次貸危機 | 20% | 2y | 6.5y |

| 說明:1997東南亞房地產泡沫數字以香港為例 資料整理:Mr. Market 市場先生 |

||||

房地產崩盤1:1926年美國佛羅里達州房地產泡沫

- 開始時間:1926年

- 結束時間:無相關資料

- 漲回前高時間:無相關資料

- 最大跌幅:無相關資料

- 後續影響:1929年經濟大蕭條

發生緣起:經濟繁榮、投機者炒房、貸款條件寬鬆

1920年代是美國「咆哮的二十年代」,當時經濟繁榮,股市跟房市一片看好,投機風氣相當旺盛,大家都覺得賺錢太容易了。

佛羅里達州位於美國東南部,因為地理位置較為偏僻,在第一次大戰(1914~1918)前,土地及房價一直都比美國其他地方低許多。

一戰結束後,佛羅里達州因為溫暖的氣候,成為美國人冬天熱門的度假勝地,許多有錢人喜歡到這裡來度假,於是它逐漸繁榮起來,房地產需求也隨之增加。

圖:1920年代邁阿密的榮景,擠滿了大量來度假的民眾

圖片來源:MARKETPLACE

從1923年到1926年間,佛羅里達州的地價出現了驚人的增長幅度,舉例來說,棕梠灘上的一塊地,在1923年價值80萬美元,到了隔年直接漲到150萬美元,更誇張的是,到1925年直接成長5倍到400萬美元。

在1925年當時,整個邁阿密市出現2000多家地產公司,平均每三個市民就有一個專做房地產買賣,美國人爭相到佛羅里達州投資,希望能藉此致富。

推這個泡沫一把的,是銀行寬鬆的貸款政策,當時房價不斷攀高,銀行放款也非常好做,核貸不注重借款人的還款能力,買房只要10%的頭期款,其他90%都可以由銀行貸款支付。因此,造成了許多投機客大量使用槓桿,輕鬆買賣房子就可以獲利幾十倍。

泡沫破裂:1926年毀滅性的颶風

1926年9月,一場毀滅性的颶風襲擊佛羅里達州,颶風引起了海嘯,摧毀了超過13,000棟房屋,共有415人喪生。

自此,房價開始發生崩盤,邁阿密的房市交易量從1925年的10.7億美元遽跌到1926年只剩下1.4億美元,房子賣不出去後,許多投機者開始繳不出房貸,只能大量拋售或違約,導致房地產價格暴跌,這個持續三年多的泡沫終於破裂。

造成影響:1929年經濟大蕭條

佛羅里達房地產泡沫破裂後,大量的房地產相關企業倒閉,銀行也爆出巨額的壞帳,最終延燒到了整個美國,引發金融危機,華爾街瘋狂的股市跟著崩潰,導致了著名的1929年經濟大蕭條。

這是美國史上最嚴重的經濟危機,並持續了10年之久,股市從1929年高點往下跌後,一直到25年後才漲回原本的高點。

房地產崩盤2:1991年日本房地產泡沫

- 開始時間:1991年Q1

- 結束時間:2010年Q1

- 漲回前高時間:尚未漲回前高

- 最大跌幅:約45%

- 後續影響:日本失落的20年

發生緣起:經濟繁榮、日圓升值、寬鬆的貨幣政策

從二次大戰(1939~1945)後,日本的經濟逐漸復甦,1960年代,日本經濟每年以高速成長,到了1980年代,日本已經成為亞洲第一強國以及僅次於美國的世界第二強國,外匯存底超過4,000億美元,佔全球的50%。

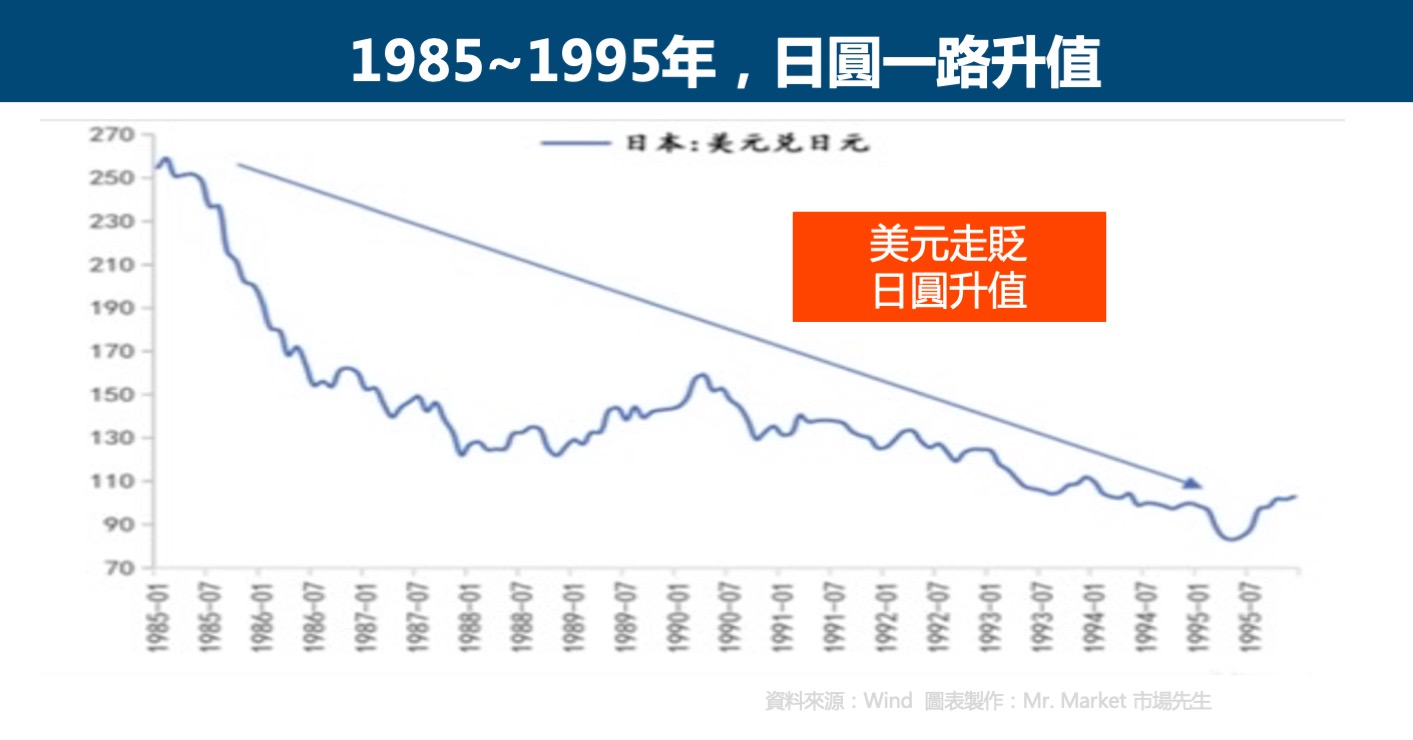

1985年起日圓的快速升值是加速房地產泡沫的主因之一,日圓每年保持5%以上的升值水準,吸引了國際熱錢湧入,因為光是匯率每年至少就有5%以上的收益,這些熱錢投入了日本的股市和房市,加速泡沫的增長。

而日圓升值的背後主因來自於美國對外匯市場的干預。

1978年,第二次石油危機爆發,導致了嚴重的通貨膨脹。為了對抗通膨。當時的聯準會在1979年連續三次升息,採取緊縮的貨幣政策,美國聯邦基金利率來到20%左右的高水平。

高利率吸引了大量海外資金投入美元,導致美元大幅升值,不利美國出口。

1985年,美、日、德、法、英等五個國家在紐約舉行會議,決定聯合干預外匯市場,讓美元兌主要貨幣逐步的下跌貶值,以解決美國大量的貿易逆差,這就是歷史著名的「廣場協議」。

在廣場協議簽訂後,日圓開始大幅升值 (相對的是美元貶值),日本政府為了刺激內需,從1986年1月起,連續5次調降利率,將貼現率一路從5%下調到2.5%,是當時主要國家中利率最低,這也促使了大量資金湧入股市及房市,股價扶搖直上,房價也一飛沖天。

到了1990年,日本主要6大城市中心的地價指數比1985年上漲了約90%,普通的日本人根本買不起自己的住房。

泡沫破裂:緊縮貨幣政策、政府打壓房地產

隨著股市及房市快速的上漲,通貨膨脹壓力也隨之而來,日本央行開始感到情況不妙,於是從1989年3月起,日本央行轉為採取緊縮的貨幣政策,把利率從2.5%低點快速漲到6%,同時,貨幣的供應也快速下滑。

此外,為了打房,日本政府發布了行政指導,要求房地產貸款增長速度不能超過整體貸款增長速度,於是,日本各金融機構的房貸增長速度從1987年的36.6%下降到1988年的10.2%,到了1991年,日本的商業銀行幾乎停止了房地產的貸款。

這些對房市極為不利的政策出來之後,股市率先反應,1990/1/12,日本股市暴跌70%,幾乎所有銀行和企業都產生巨大的虧損。

接下來這把火燒到房市,公司破產導致大量的不動產湧入市場,房市開始出現供過於求的狀況,房價從1991年Q1後迅速下跌。此外,隨著日圓匯率套利的空間愈來愈小,國際熱錢竄逃,導致房價一去不復返。

造成影響:日本失落的20年

日本在1991年房地產泡沫破滅後,進入了失落的20年。從1992年起至2014年間,日本GDP成長率平均只有0.8%,在泡沫前10年平均有4.6%。

除了經濟停滯不前外,日本也陷入了長期的通貨緊縮,1992年起至2014年間,日本CPI成長率平均只有0.2%,在泡沫前10年平均為1.9%。

住宅價格從1991年一路跌到2009年,共跌了超過45%,相當於資產腰斬,房價一直到2010年才止跌,稍見回暖,但至今離當初的高點都還有很大距離,

也就是說,如果在1991年的高點買了一棟房子,過了30幾年,房價都還是比當初跌30%,跟我們對房地產長期只漲不跌的刻板印象差很大。

房地產崩盤3:1997年東南亞房地產泡沫

- 開始時間:1997年Q3

- 結束時間:2003年Q3 (以香港為例)

- 漲回前高時間:2011年Q1,共花費13.5年 (以香港為例)

- 最大跌幅:65% (以香港為例)

- 後續影響:1997年亞洲金融風暴

發生緣起:經濟繁榮、金融自由化、實施固定匯率制

二次世界大戰後,亞洲國家如日本、韓國、台灣、印尼、馬來西亞、泰國等國家經濟發展快速,每年維持10%左右的高成長率,一度被稱為「亞洲奇蹟」。

到了1980年代,東南亞各國受到已開發國家的影響,紛紛實施金融自由化的改革政策,取消金融管制,也就是允許外資可以自由進出,因此,大量國際資本流入東南亞。

東南亞國家大多是實施「固定匯率制」,也就是把本國貨幣直接跟美元掛鈎,在這樣的前提下,給國際投機的資本提供了良好的條件,不必擔心匯率上的波動。

由於這些國際熱錢的注入,加上投機風氣盛行,使得亞洲許多國家的房價都出現暴漲的狀況,1988~1991年,印尼的房價上漲了4倍,1988~1992年,馬來西亞、菲律賓和泰國的房價上漲了約3倍。

泡沫破裂:國際資本流出、改用浮動匯率制,貨幣大幅貶值

由於東南亞國家的貨幣大多與美元掛鈎,在1985年簽訂「廣場協議」後,美國為了救自己的出口,美元對主要貨幣開始貶值,東南亞國家的貨幣也隨之貶值,因此大大有利出口。

然而,1995年以後,美國經濟進入黃金時期,經濟成長快速、通貨膨脹率低,美元開始升值。同樣的,這波美元的升值帶動了東南亞各國貨幣的升值,結果卻造成這些國家的出口受到阻礙,進口則大量增加,產生了大額的貿易逆差。

在這樣的前提下,東南亞國家仍沒有及時做出調整,引起投機者拋售本幣、搶購外幣。

最後,巨大的流出壓力迫使各國央行放棄固定匯率制,改用浮動匯率制,讓本幣貶值,這也是亞洲金融風暴發生的主因之一。

1997年亞洲金融危機爆發後,東南亞各國貨幣的匯率大幅貶值,股市跟房市的泡沫迅速崩潰。

- 泰國:泰銖貶值1倍以上,1997下半年房價下跌30%。

- 馬來西亞:令吉貶值近50%,1997下半年房市平均交易量下跌37%。

- 香港:1997~1998年,房價1年內下跌超過40%。

造成影響:1997年亞洲金融風暴

1996年這一波東南亞的房地產泡沫跟亞洲金融風暴可以說是密不可分的。這次金融風暴重創了亞洲經濟,從此之後,除了日、韓等國家外,多數的東南亞國家經濟仍然停滯在中等收入的階段。

在房價方面,各國也是經歷了一段相當長時間的低潮期。

以香港為例,1997年金融風暴後,香港住宅房價連跌6年,跌幅高達65%,一直到2003年才止跌回升。

不過香港房價反彈後爬升快速,到2011年就回到1997年的高點,後續還不斷創新高,目前的房價指數已是1997年的2倍多。

房地產崩盤4:2008年美國次貸危機

- 開始時間:2007年Q1

- 結束時間:2009年Q1

- 漲回前高時間:2013年Q3(共花費6.5年)

- 最大跌幅:20%

- 後續影響:2008年全球金融海嘯

發生緣起:對房市過度樂觀、寬鬆的貸款政策、金融資產證券化

在1990年代,美國房市的景氣樂觀,多數人都相信房價只漲不跌,於是連買不起房子的人都借錢買房。

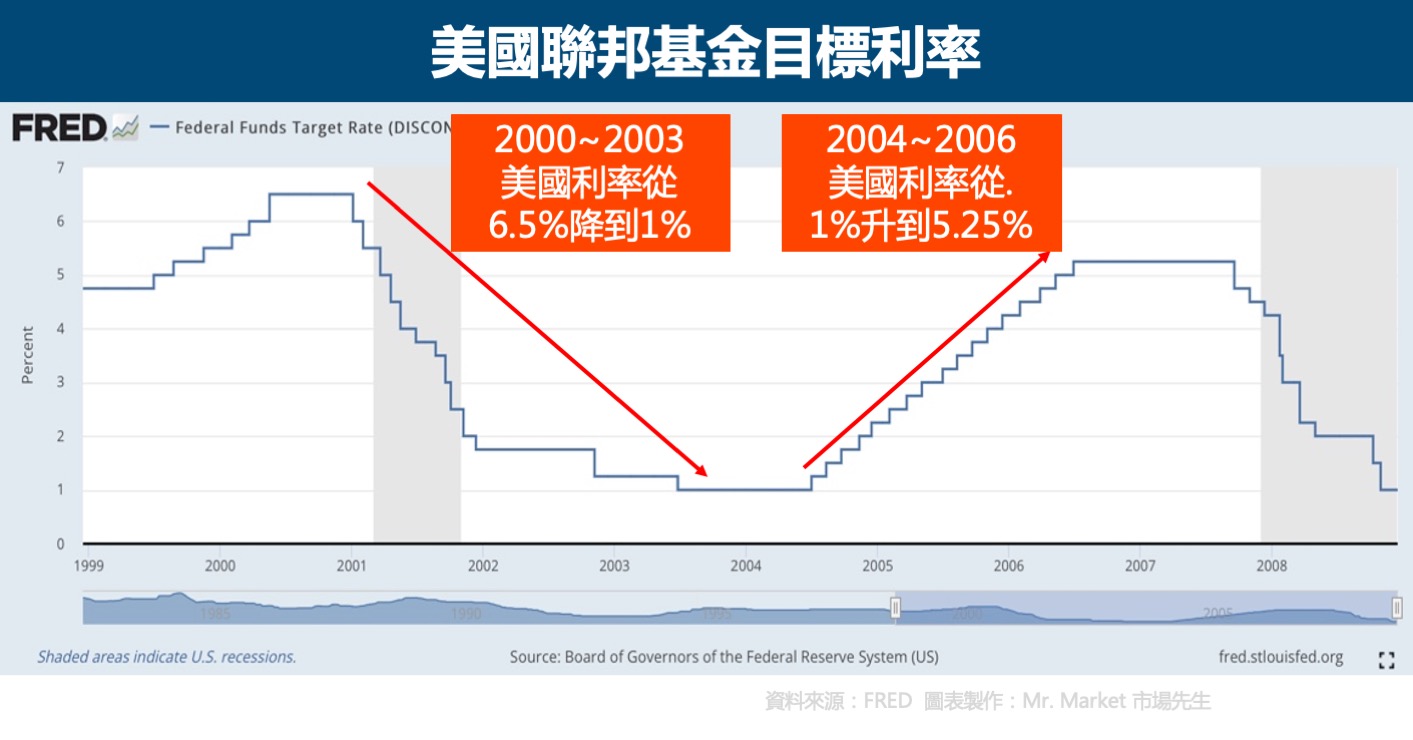

2000年網路泡沫危機發生後,聯準會為了救市採取寬鬆的貨幣政策,聯邦基金利率從2000年的6.5%一路調降,到2003年6月只剩下1%,低利率的結果造成房價螺旋式的上升。

當時市場上對房市的信心滿滿,加上貸款政策寬鬆,有些貸款機構甚至連申請人的身份資格都不檢查,造成有些信用紀錄不佳或沒有信用紀錄的人也能借錢買房。

在美國除了跟銀行貸款外,還可以跟次級抵押貸款公司(簡稱次貸公司)貸款,例如有名的房利美跟房地美。這些次貸公司從銀行或金融機構那邊購買房貸債權,把這些貸款證券化,然後再賣給投資銀行或投資人以獲得資金,這就是所謂的MBS(不動產抵押貸款證券)。

金融資產的證券化在1980及1990年代非常流行,且不只有不動產才能證券化,其他如車貸、信貸也能證券化。最後更衍生出把所有證券化債券都打包再一起,稱為CDO(擔保債務憑證)。

MBS跟CDO這樣的金融商品經過層層包裝,一般人都難以理解,再加上當時的評級機構造假,給予這樣的金融商品非常安全的評級,誤導投資人,讓許多投資人爭相購買,埋下了之後危機發生的種子。

2006年,美國10大城市的房價漲至歷史新高,10年房價漲了近3倍,抵押貸款的發放規模也高達25,200億美元。

泡沫破裂:利息升高、房價下跌、民眾無力償還貸款

從2004年6月起,美聯儲進入升息循環,二年內連續17次升息,將聯邦基金利率從1%調高至2006年已達5.25%,再加上當時的房市開始產生供過於求的狀況,房價終於從2007年1月開始下跌。

房價下跌加上貸款利率上升,許多借款人開始無力償還貸款,造成債務違約,或是因為房價下跌乾脆不繳貸款,於是那些次貸公司因債務違約也紛紛申請破產,2007~2008年金融海嘯全面爆發。

造成影響:2008年全球金融海嘯,大型金融機構倒閉

2008年金融海嘯造成的影響是全球性的,全球主要國家的股市幾乎都腰斬,金融業受傷尤其慘重。

著名的投資銀行貝爾斯登和雷曼兄弟在2008年相繼倒閉,美林證券也被美國銀行收購,花旗銀行則是受政府注資拯救。

更多2008年次貸危機細節可閱讀:2008年金融海嘯懶人包

歷史上房地產崩盤帶來的啟示

從歷次的房地產崩盤經驗來看,我們可以歸納出以下幾個共通點。

1. 歷史上重大的經濟危機多跟房地產有關

由於房地產跟個人財富、經濟成長及投資消費都有很直接的相關,如果房地產發生危機,對經濟通常會造成很重大的影響。

歷史上的房地產崩盤多數也與重大的經濟危機相關,例如1926美國佛羅里達房地產泡沫與1929年經濟大蕭條、1991年日本房地產泡沫後帶來失落的20年、1997年東南亞房地產泡沫與亞洲金融危機、2008年美國次貸危機與全球金融海嘯。

2. 低利率、寬鬆貸款政策助長房產泡沫

歷次房產泡沫發生的背景都是驚人的相似,在持續降息及長期低利率的環境下,流動性過剩,助長了對房地產的投資需求。

此外,寬鬆貨幣政策、便宜的貸款更是火上澆油,如果政策愈寬鬆失控,後果愈不可收拾。

所以各國中央銀行對利率的控管、政府的貸款政策及對銀行或貸款機構的監管,對於預防房地產危機至關重要。

當然,任何的寬鬆政策背後,其實也可能是因為為了挽救先前的經濟衰退,也因此景氣有周期性、周而復始。

3. 歷來幾次房地產危機觸發,都與升息、緊縮貨幣政策有關

歷次的房地產危機的觸發時機點,都跟央行升息,採取緊縮的貨幣政策有關。

緊縮的貨幣政策就像是戳破泡沫的針一樣,需要非常謹慎的使用,因為一不小心就可能讓價格快速崩塌。

而一旦升息到一定的程度,借款人開始無法償還貸款,就很容易發生拋售房子或是債務違約的危機。

因此,不只政府的貨幣政策扮演非常關鍵的角色,金融機構對於借款人還款能力的評估也相當重要。

4. 房價崩盤後,需要很長一段時間才能回復,或甚至無法回復

歷次的危機告訴我們,房價絕對不是只漲不跌,而且一但泡沫破裂後,通常需要很長一段時間才能回復,甚至可能在許多人有生之年根本無法回復。

舉例來說,

香港的房價在1997年金融風暴暴跌後,花了13.5年才回到當初的高點。

美國的房價在2008年金融海嘯後,花了6.5年才回到2007的高點。

日本的房價在1991年房地產泡沫後,至今仍未漲回當初的高點。

全球房地產泡沫指數

瑞士銀行全球房地產泡沫指數(UBS Global Real Estate Bubble Index)主要追蹤全球主要金融中心的房地產泡沫風險,每年都會發布報告,想了解的讀者可以上瑞銀的官網查看。

根據2022年度瑞銀全球房地產泡沫指數報告,房地產泡沫化風險最高的城市前三名分別是:加拿大多倫多、德國法蘭克福、瑞士蘇黎世。

快速總結:為什麼房地產會崩盤?遇上時該怎麼辦?

放眼全世界,沒有一個國家的房價是只漲不跌的,房價的跌幅有大有小,比較嚴重的跌到腰斬以上都有,房子瞬間會變成個人的「負資產」。

也許這種崩跌有生之年我們不會遇到,但遇到的可能性並不是零,這篇文章上面整理的例子就是前車之鑑。

我們可以觀察到,

房價的崩盤通常與人為炒作過高、泡沫最終破裂有關,在大幅崩盤之前,也一定存在持續大漲的炒作過程,

所以當房價不理性的飆高時,我們應該要保持警覺,而不是跟著市場起舞。

然而,我們並無法預測房地產危機何時會到來,也不需要因為害怕危機到來就不敢持有房產。

比較好的做法仍然是透過資產配置分散自己的風險,不把過多的比例全部投入房地產中,

也記得不要利用過多槓桿去買超出自己能力範圍的房子,因為房地產是流動性比較差的商品,危機來的時候很難立刻拋售變現。

最後,投資人應該怎麼去思考判斷房地產的市況是否過熱?

市場先生建議,想觀察對於不動產的價格變化,可以先從關注全球及本國的貨幣政策,因為這是影響房價以及房地產景氣循環的核心關鍵因素之一,

包括升息、降息,了解這些決策背後的原因及影響,會對你了解房地產未來價格變化有所幫助。

可閱讀:認識央行貨幣政策

最後額外分享幾篇文章:

2. 2008年金融海嘯懶人包

4. 不再擔心崩盤的投資方法?

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

good