創投基金是什麼?如何運作?全球創投基金排名 TOP 10

創投基金是屬於私募基金的一種,為一些新創公司或未上市公司提供投資,對新創企業的發展扮演了重要的角色。

然而,一般人比較少接觸到創投基金,也很好奇創投到底是怎麼賺錢的?

本篇文章,市場先生會整理關於創投基金重要的基本知識並告訴你全球前10大創投基金有哪些。

本文市場先生會告訴你:

創投基金是什麼?

創投基金的全名是創業投資基金(英文Venture Capital, 簡稱VC),是專門投資新創公司或未上市公司的私募基金。

所謂的私募基金,是向特定投資人私下募集資金來投資特定標的,資金門檻高,通常是給高資產人士或機構法人才能認購。

所以簡單來說,創投基金就是私下跟高資產投資人募集資金後,用來投資新創或未上市公司,期待在這些公司上市或被收購後能獲得豐厚的報酬。

創投基金的流動性非常低,風險性比一般的基金高出很多,在投資的資產屬性上和傳統資產不同,歸類在另類資產。

創投基金如何運作?

創投基金的團隊通常是由具備財務、營運、技術、行銷等各方面專業知識的團隊組成。

他們不但要有精準的眼光找出有潛力的投資標的,在投資後多數還會提供營運上的協助,希望能加速這些公司的發展。

在找出有潛力的新創公司後,創投基金一般會投入資金或提供技術,以獲得一定的股權,而且大多還會介入營運,最終目的希望這些公司能夠公開上市(IPO)或是被其他公司收購後可以獲利「退場」,這個過程通常需要數年甚至更長的時間。

新創企業因為還在發展初期,通常具有巨大的成長潛力,但也伴隨著極高的風險。

如果有成功達到退場的目標,創投的獲利通常是數倍甚至數十倍。但也有更多時候投資是賠錢出場,或甚至是血本無歸。

創投基金主要靠這些成功退場的投資賺錢,一個成功案子的獲利就可以彌補數個不成功案子的損失。

只要加總起來的獲利大於0,創投基金就能賺錢。所以創投基金在投資時,會想辦法提高案子的「勝率」及「獲利率」,換句話說創投基金是用期望值思考評估投資,而不是單純考慮機率。

哈佛商學院教授Georges Doriots被稱作是「創投之父」,他在1946年創辦了美國研發公司(ARD),並募集了350萬美元的基金,用於投資二戰期間開發技術的公司。他的第一筆投資是一家使用X射線技術治療癌症的公司,後來這家公司在1955年上市,Doriots投資的金額翻了9倍,從20萬美元變成了180萬美元。

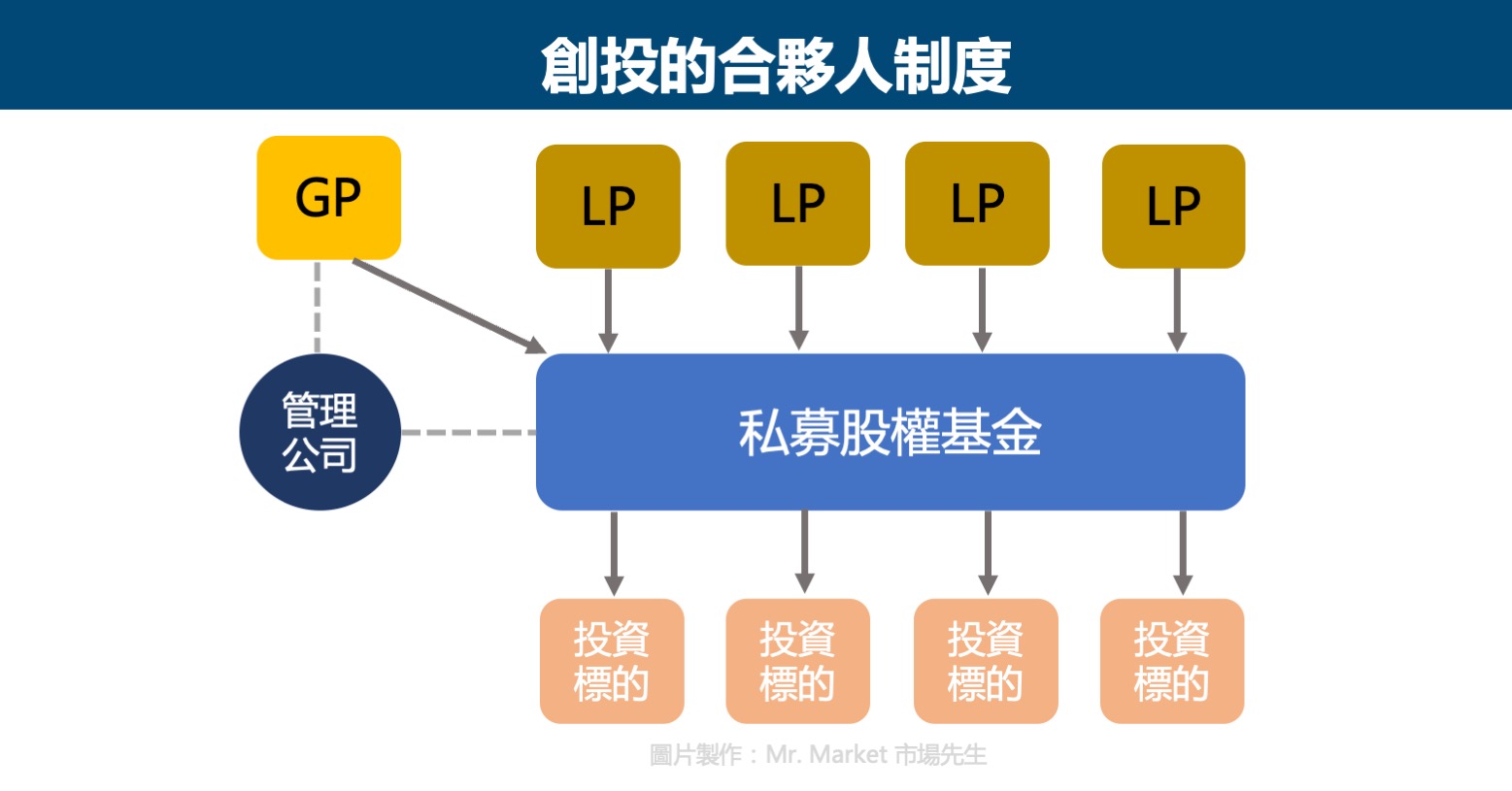

創投的合夥人制度

創投通常是採用合夥人制度,主要包含2種合夥人。

- 普通合夥人(General Partners, 簡稱GP):主要負責管理創投基金。

- 有限合夥人(Limited Partners, 簡稱LP):主要負責提供資金,可能有多位LP。

創投的GP從LP那邊拿到資金後,會把這些錢拿去投資合適的標的,然後每年收取投資金額的2%左右做為管理費。

在分配利潤時,創投基金通常會設定年化報酬率5%~10%的「優先報酬率」給LP。

也就是說,當創投基金存續期間到期的時候,會處分相關資產,然後優先讓LP取得「全部投資額+優先報酬率」的回報。

如果還有剩餘的利潤,通常則會依80% / 20%法則分配給LP跟GP,LP獲得利潤的80%,GP獲得利潤的20%。例如LP拿回投資額跟優先報酬率後,還剩下100萬美元,那麼LP可以再分配到80萬美元,GP可以分配到20萬美元。

這個機制是用來保障LP能拿到基本的獲利,同時鼓勵GP提高獲利,自己才能賺的更多。

上述是業界一般的創投分潤制度標準,

當然,由於LP只出錢,並不涉及日常營運事務,所有事情都由GP全權管理,因此和大多數企業及基金一樣,也有潛在的代理人問題,

因此合理的獎勵設計避免鼓勵做出過度冒險決策、GP也參與一定比例出資、第三方審計監察等等方式,都是這類創投基金可能的配套,

關於設立及參與創投要注意的細節問題,未來有更多研究後再來整理文章。

創投基金對新創公司的優缺點

對於新創公司來說,因為初期通常沒有足夠的現金流,因此創投的投資對於公司是有很大幫助。

然而,創投的介入也會有一定的風險,帶來的優點及缺點如下。

| 創投基金對新創的優缺點 | |

| 優點 | 缺點 |

| 為公司早期提供營運所需要的資金 | 創投通常會傾向要求大量的股權 |

| 獲得創投的資金不需要資產抵押 | 投資者要求快速的回報,公司可能會失去創造性 |

| 創投可以替新創公司提供營運指導跟人脈資源 | 創投可能會向公司施壓,要求其退出投資,而不是追求長期增長 |

| 資料整理:Mr. Market市場先生 | |

創投基金對投資人的優缺點

對於投資人來說,投資創投基金的優缺點如下。

| 創投基金對投資人的優缺點 | |

| 優點 | 缺點 |

| 若成功出場獲利可能巨大 | 投資期間長,一般為5年以上,且風險高、失敗率高 |

| 投資標的靈活,可以迎合不同資產投資人的需求 | 資產規模門檻高,高資產客戶或機構法人才能投資 |

| 不需要對外公開,保密性佳 | 透明度較低,無法追蹤基金經理人過去的績效 |

| 資料整理:Mr. Market市場先生 | |

市場先生提示:創投基金大多是提供給高資產人士的私募基金

目前普通投資人其實並沒有太多參與創投基金的管道,而且這類基金很多,可以想成一家家的私人公司,投資人能力不足的話難以辨識其中風險,

考慮到透明度低、資金鎖定期較久等問題,如果財力不夠雄厚,並不適合這種投資方式。

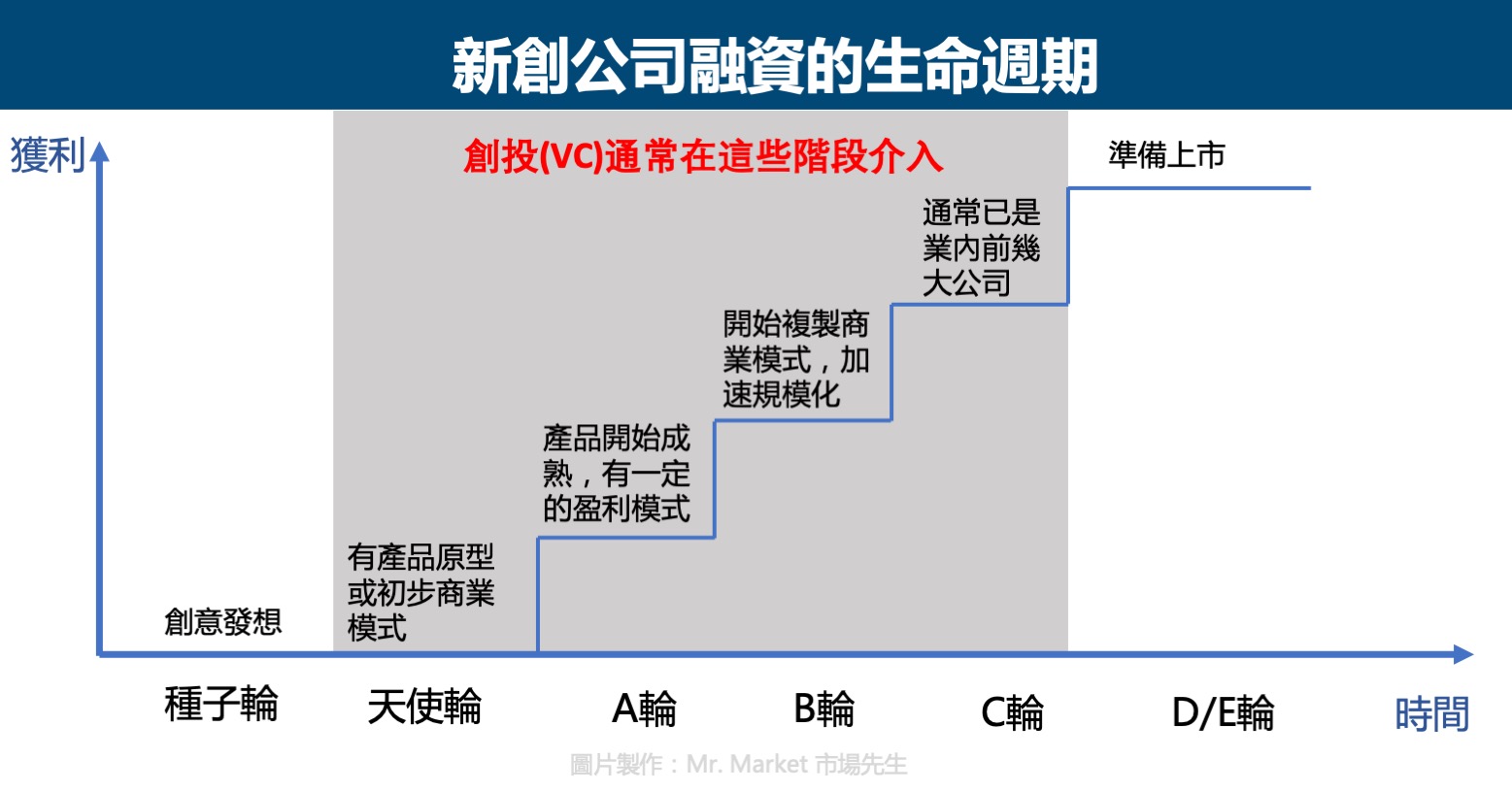

新創公司的融資生命週期

講到新創公司時,我們會常聽到「種子輪、天使輪、A輪、B輪、C輪」這些專有名詞,以下市場先生用一張圖讓你了解每一輪代表的意義是什麼,以及創投通常是在什麼階段介入的。

- 種子輪(Seed round):在這個階段,創業的想法才剛剛萌芽,創業者覺得自己有個很棒的想法,於是可能自己出資或找身邊親朋好友投資,也就是俗稱的3F(Family 家人、Friend 朋友、Fool 傻子),意思是在創業初期風險這麼高的階段,只有家人好友或是傻子才會投資。

- 天使輪(Angel round):在這個階段,產品已經有了原型,也具備了初步的商業模式,甚至已經開始累積一些核心用戶。這個時期風險還很高,所以稱投資人為「天使投資人」,就像天使一般為新創提供資金。天使投資人大多是有錢的企業家、或是VC等。

- A輪(A round):到這個階段,公司產品已經開始成熟,在行業內有一定的口碑,並且具有一定的盈利模式。此時,主要的投資人將由天使Angel轉為VC,跟Angel不同的是,VC的錢主要來自背後的金主,而Angel的錢主要來自個人。

- B輪(B round):進入B輪後,公司的商業模式已經確認可行,因此開始大量複製,加速規模化,例如將當地的商業模式拓展到海外市場。這階段的投資人仍以VC為主,而有些早期的私募股權基金(Private Equity, 簡稱PE)也會加入。

- C輪(C round):到了C輪,公司通常已經是業界前幾大的公司,具有一定的影響力,這個階段已經要開始為上市(IPO)做準備,因此發起C輪募資。這階段的投資人會漸漸由VC轉向PE。

- D/E輪(D/E round):一般來說,進入到C輪就差不多要上市了,如果把錢燒完了還沒上市,就要進入D輪募資。相同的,如果D輪的錢再燒完還是沒有上市,就會進入E輪募資,以此類推。

從上面可以看出,VC一般是在天使輪至C輪這之間的階段介入的,C輪之後通常會由PE接手。

而創投基金(VC)和私募股權基金(PE)之間其實並不見得有明確的界線,

以紅杉資本為例,它在種子輪投資Airbnb公司、在A輪參與過Whatsapp、B輪參與過Github、在D輪投入過Zoom、在E輪投入Snowflake。

實際上都是投資,只是承擔的風險不同,端看各基金策略,及許多時候是根據時機而定。

全球創投基金排名 TOP 10

以下依管理資產規模排名,列出全球前10大的創投基金公司,可以看到主要的創投公司都集中在北美,規模數字則處於浮動。

不過這些只能當參考,因為投資門檻高,沒有個幾百萬美元閒錢無法參與,因此一般人不大會接觸到這些基金。

| 全球創投基金公司規模排名Top 10 | |||

| 排名 | 創投基金公司 | 規模($百萬美元) | 地區 |

| 1 | Andreessen Horowitz | $35,850 | 北美 |

| 2 | Sequoia Capital 紅杉資本 | $28,345 | 北美 |

| 3 | Dragoneer Investment Group | $24,939 | 北美 |

| 4 | New Enterprise Associates | $17,792 | 北美 |

| 5 | Deerfield Management | $16,230 | 北美 |

| 6 | Greenspring Associates | $15,291 | 北美 |

| 7 | Khosla Ventures | $14,000 | 北美 |

| 8 | Legend Capital | $9,457 | 亞洲 |

| 9 | Lightspeed Venture Partners | $7,783 | 北美 |

| 10 | Industry Ventures | $6,846 | 北美 |

| 資料來源:swfinstitue 資料日期:2022/11 資料整理:Mr. Market 市場先生 | |||

市場先生提示:知名創投也會犯錯?

以有50年歷史的紅杉資本為例,近幾年比較知名的失敗投資包括FTX(損失約2.1億美元)、The Wing(0.75億美元)等等。

此外也有些錯誤並不是虧損,而是沒有參與到一些機會。

當然,過去紅杉資本的成功投資,如Whatsapp、Qualtrics、Youtube、GitHub、Airbnb、Google、Zoom、Dropbox等等,其實也足以彌補大多數的失敗。

對創投來說,一次千倍或萬倍的獲利,足以抵過數百次的失敗仍有餘。

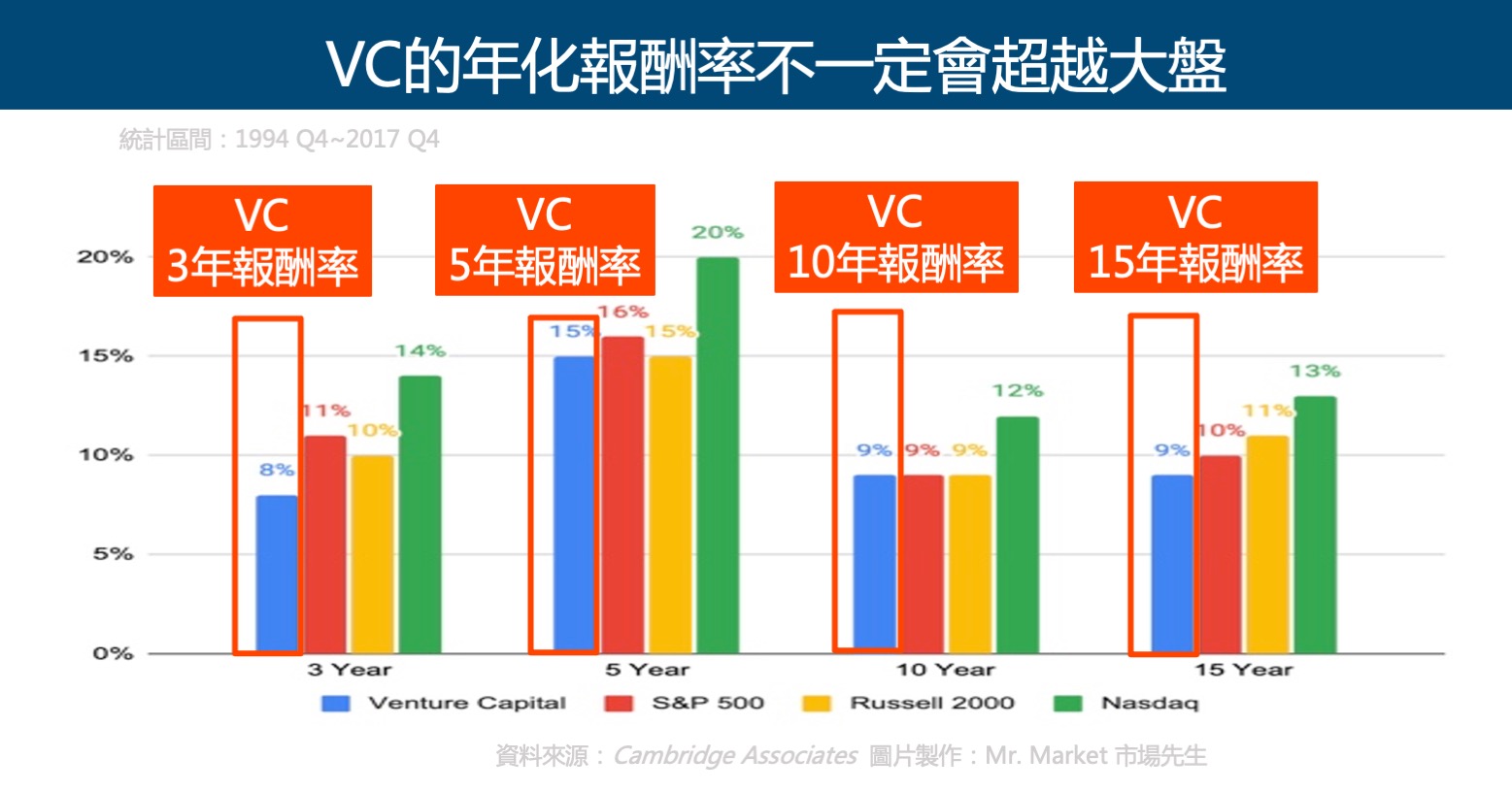

創投基金的報酬率

投資人最關心的是,如果創投資金門檻這麼高,承受的風險又這麼大,那麼報酬率是不是也很驚人呢?

Cambridge Associate針對美國的VC報酬率做了統計,並把它跟大盤指數(S&P 500)還有小型成長股指數(Russell 2000)做比較。

結果發現,在1994至2017這23年間,不管是比較3年、5年、10年或是15年報酬率,VC的年化報酬率在多數時候都不如S&P 500及Russell 2000。

但這裡要注意的是,這個對VC的統計是一個整體平均值,

個別基金好壞可能落差很大,可能有些基金賺很多,幾家平庸的基金就會讓整體平均落後。

根據Cambridge Associate的統計,排名前25%的創投基金在上述統計區間的10年平均年化報酬率介於15%~27%,比同期的S&P 500的9%要高的許多。

而我們常看到某某創投投資成功賺了幾十倍這種新聞時,也要注意「倖存者偏差」的問題,也就是說,我們看到新聞報導的往往是成功的案例,但背後有成千上百個失敗的案例是我們沒有看到的,那些才是最大的風險。

創投基金有一半以上會賠錢出場

根據創投公司Correlation Ventures針對2009至2018年美國創投的獲利統計,創投基金有51%是賠錢出場,而獲利10倍以上者僅佔不到4%。

- 賠錢出場:51%

- 獲利1~3倍:31%

- 獲利3~5倍:9%

- 獲利5~10倍:6%

- 獲利10倍以上:<4%

創投基金常見問答Q&A

以下是關於創投基金常見的問答。

快速總結:什麼是創投基金

- 創投基金的全名是創業投資基金(簡稱VC),是私下跟高資產投資人募集資金後,用來投資新創或未上市公司,期待在這些公司上市或被收購後能獲得豐厚的報酬。

- 創投基金在找出有潛力的新創公司後,一般會投入資金或提供技術,以獲得一定的股權,而且大多還會介入營運,最終目的希望這些公司能夠公開上市(IPO)或是被其他公司收購後可以獲利「退場」,這個過程通常需要數年甚至更長的時間。

- 創投基金投資門檻高且不公開招募,一般人較難接觸到,通常是靠轉介紹。

- 以過去的數據來看,美國創投基金的平均年化報酬率多數時候落後大盤,但其中好的基金跟差的基金可能落差很大。

- 根據統計,約有一半以上的創投基金最後賠錢出場,只有不到4%能獲利10倍以上出場。

市場先生心得1:新創事業是否要拿創投的資金?還是不拿比較好?

創投基金其實離我們一般人相當遙遠,因為即使是相當小規模的創投基金,基礎投資單位金額也是數十萬美元起跳。

作為一種投資選項,它的門檻極高且資訊不透明,替代選項其實也很多,絕大多數人其實都不需要參與創投投資。

在一般人生活中,我們比較有可能遇到的,是自己創業或者自己工作任職的企業,是否要拿創投資的資金讓別人入股投資?

其實這題沒有標準答案,因為首先它會跟所在的環境、產業特性、自身條件有關。

有些產業屬於贏者全拿的特性,或者高資本投入特性、技術快速成長等特性,那註定需要更多資本才能快速擴張。有時則是需要新的參與者加入,得到關鍵資源、讓企業快速邁向成長期。

這些都屬於有必要的情況,因為條件也許並不允許公司自己有機成長,那問題就只取決於創投開出的條件。

在新創事業越成熟的區域(如矽谷)、市場熱度越高的時機(大多頭市場),對於新創事業取得創投資金就更加有利,

反之則越難取得資金,或者可能存在各種不平等條約。中間也有許多細節,創辦人被新入主的股東趕出創辦公司也偶有所聞。

但不是每一種產業或商業模式都需要拿創投的錢,

有些企業的成長跟更多資本投入沒太大關聯性,也不會因為資本投入就得到指數成長。

我也至少曾經在3本書上看過一些知名企業創始人,建議新創事業盡量不要拿創投的錢。

怎麼判斷才對?根據自己的情況而定,沒有標準答案。

市場先生心得2:小型股為什麼沒有高報酬?可能跟創投有關。

在早年一些研究中,都會提到小型股有超額報酬,但這點在近十年並不顯著。

是否有一種可能,是因為創投基金的成熟,介入企業更早期的階段,導致許多潛在的成長紅利已經被創投提早稀釋了呢?

許多所謂獨角獸企業,在IPO階段可能市場價值就已經滾到數十億美元,是否已經透支了未來成長?也越過小型股,直接歸類為中大型股的階段?

我想這不是絕對,但就整體來說,的確有這種現象,是一種可能性。

過去的小型股投資超額報酬,也許只是變成今天的創投的潛在利潤吧。

—

就先說到這囉,

關於創投,有更多心得感想或問題也可以幫我在底下留言。

對一般人來說,創投基金門檻過高,想投資基金應該還是從門檻較低、也比較有保障的共同基金或者ETF開始。

這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

關於一般的基金,可先閱讀:

2. 基金怎麼買?去哪裡開戶?

更多延伸閱讀:

1. 避險基金是什麼?

4. 私募基金是什麼?

5. 另類投資是什麼?

本文僅做教學使用,不代表任何投資建議,投資人需了解任何投資均有其風險。

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

一般留言