天然資源基金投資入門:天然資源是什麼?投資有什麼優勢與風險

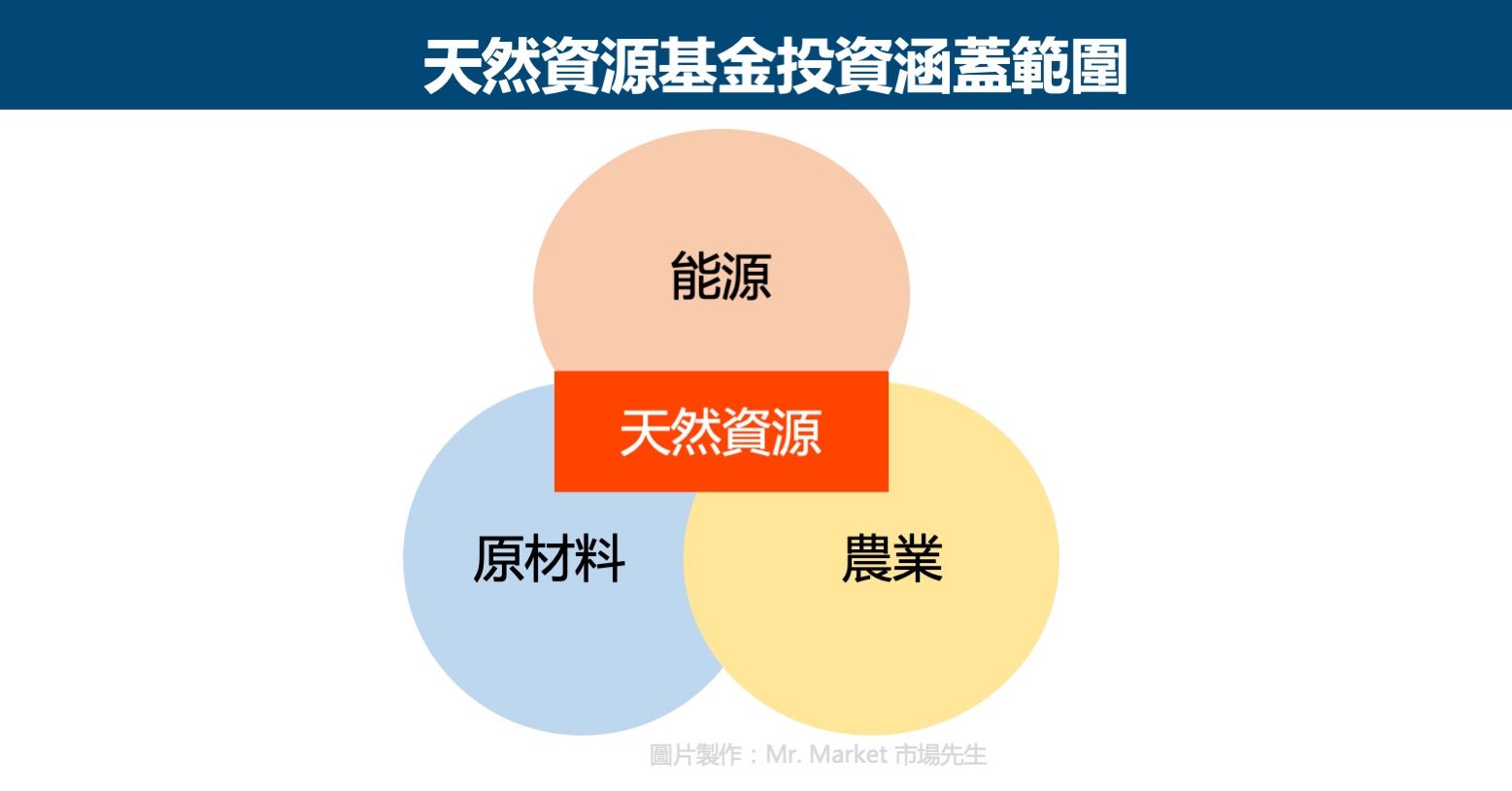

在基金的類型中,有一種叫做天然資源基金,和能源基金有些相似,但它涵蓋的範圍更廣,包含能源、原材料及農業等等廣泛定義的天然資源。

2022年初爆發的烏俄戰爭,引發天然資源供應鏈危機,也讓許多人關注到天然資源基金。

本文市場先生將介紹天然資源是什麼?包過投資天然資源基金投資有哪些優勢?要注意哪些風險?

本文市場先生會告訴你:

天然資源基金是什麼?涵蓋哪些範圍?

在MSCI天然資源指數中,天然資源(英文:Natural Resources)的定義是:自然界中出現的材料或物質。

天然資源基金,則是投資於天然資源領域的標的,範圍包括:擁有、開發或加工天然資源的企業。

簡單來說,這些天然資源從原始的形式開始,經過進一步的開採、加工,或是簡單的進行清理、包裝和出售,都算在天然資源的投資範疇當中。

天然資源基金投資的範圍很廣,包含:

- 能源(Energy):石油、天然氣、煤炭等

- 原材料(Material):貴金屬、鐵礦石、木材、化學原料等

- 農業(Agriculture):牛、玉米、棉花等

天然資源基金的投資範圍就是涵蓋能源、原材料、農業相關的公司,包含從上游開採到中游運輸及下游銷售的公司,可以說投資範圍十分廣泛。

如果以傳統GICS的產業分類來說,

天然資源基金投資範圍主要部份是涵蓋了 能源產業(原油、天然氣、煤炭)、基礎材料(各種金屬、建材、化學氣體),

以及次要部份的則是涵蓋 不動產(林地)、必須消費品(農產品)、公用事業(地熱、水資源、瓦斯、可再生能源)、工業(農業機具、建築、建築機械、工業機械) 這幾大領域。

不過要注意的是,市場先生在找資料的時候發現,有些天然資源基金並不把農業定義在其中,但有些則有包含農業。

就算有包含農業,其佔比也是非常低,通常天然資源相關指數的定義,還是以能源跟原材料為主。

天然資源基金的特性

天然資源基金的投資標的具有以下特性。

特性1:投資範圍遍及全球,以北美為主

天然資源基金投資的公司不會集中在同一個國家,通常是遍及全球,但目前市值較大的公司還是集中在北美為主。

以 標準普爾天然資源指數(S&P Global Natural Resources Index)為例,它涵蓋了天然資源產業中90家全球最大的上市公司,這些公司分布在23個國家中,但其中美國跟加拿大就包含了50家公司,佔了一半以上。

| 標準普爾天然資源指數涵蓋的公司分佈 | |||

| 國家 | 公司家數 | 代表企業 | GICS行業分類 |

| 美國 | 38 | ExxonMobil Corp(XOM) | 能源 |

| 加拿大 | 12 | Nutrien Ltd(NTR) | 原材料 |

| 英國 | 7 | Shell PLC(SHEL) | 能源 |

| 澳洲 | 6 | BHP Group Ltd(BHP) | 原材料 |

| 巴西、芬蘭、挪威 | 3 | UPM-Kymmene Oyj(UPM-FI) | 原材料 |

| 瑞典、日本 | 2 | Svenska Cellulosa AB SCA(SCA-B) | 原材料 |

| 法國等其餘14個國家 | 1 | TotalEnergies(TTE) | 能源 |

| 資料整理:Mr. Market 市場先生 | |||

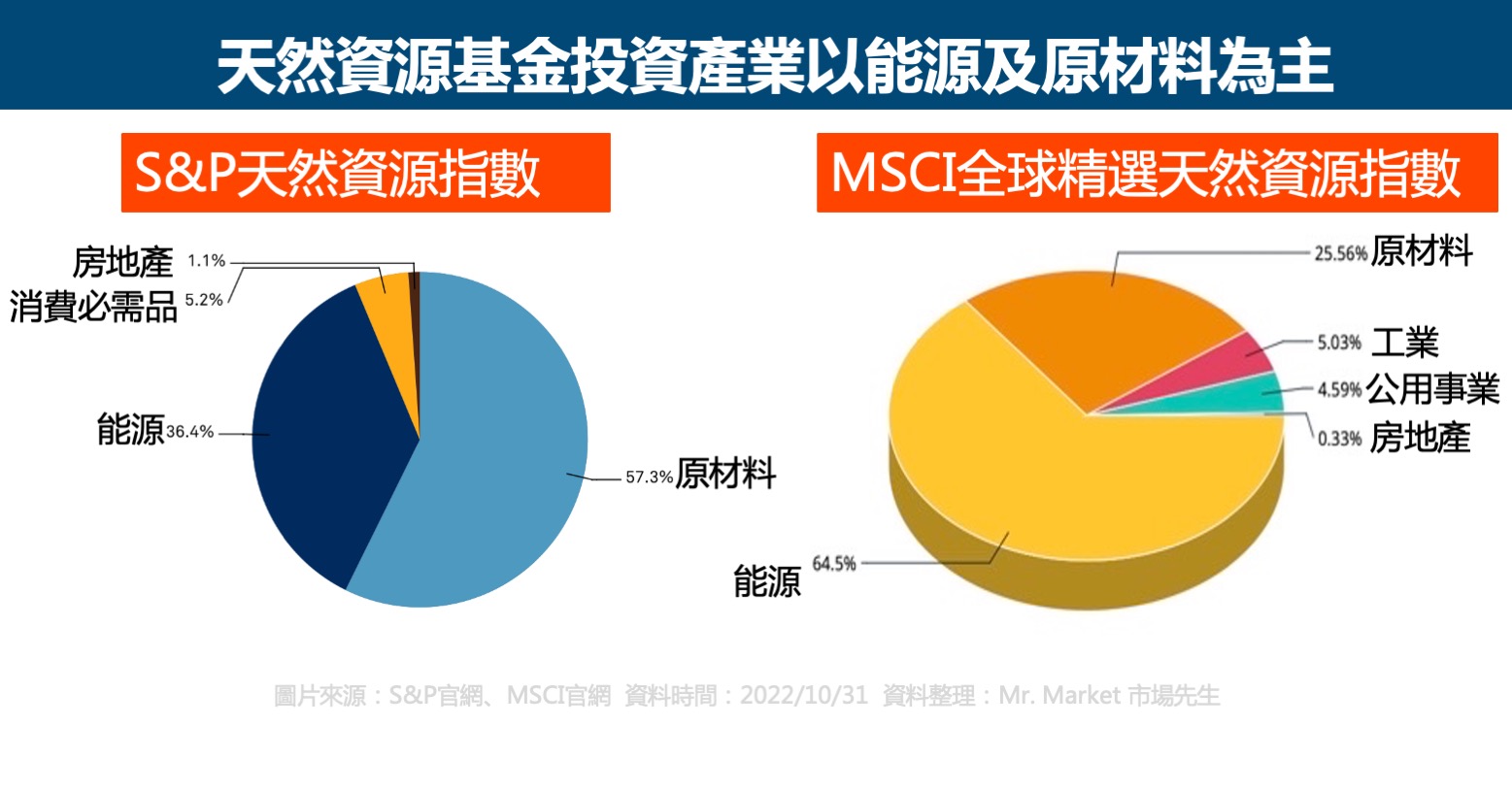

特性2:以投資能源及原材料為主

天然資源基金的投資標的大多以能源及原材料為主,農業的佔比非常少。有些基金會偏向能源多一些,有些會偏向原材料多一些,投資前要看一下基金的產業分布及前10大持股。

以標準普爾天然資源指數(S&P Global Natural Resources Index)為例,投資標的以原材料(57.3%)為主,能源(36.4%)次之。

而MSCI 全球精選天然資源指數(MSCI World Select Natural Resources Index),投資標的以能源為主(64.5%),原材料(25.56%)次之。

投資天然資源基金的優勢

投資天然資源具有以下優勢。

優勢1:供給有限但需求無盡

天然資源的供給是有限的,並非取之不盡、用之不竭。但隨著發展中國家收入的增加,對貴金屬、金屬、建築材料及其他天然資源的需求也會持續增加,需求的增加往往會導致價格的上漲。

優勢2:政治購買提升需求

許多國家已經開始購買並儲存天然資源,以確保關鍵原材料的供應穩定。這種購買有時候採政治協議的形式,有時候採取完全公開的市場訂單或外國收購的形式,使政府成為一大需求的來源。

優勢3:氣候變遷及ESG盛行,使天然資源更受重視

氣候變遷會使得天然資源中的林地產業更受重視,因為林地可以吸存空氣中的二氧化碳,所以在碳中和、碳權等議題被各國重視時,林地變的更加值錢,帶動相關產業的表現。

但要注意的是,在ESG盛行下,並非所有天然資源都會受惠,例如開採煤礦被視為是增加全球溫室氣體及導致全球暖化的元兇之一,所以ESG也可能會阻礙某些天然資源的開發。

優勢4:保值與對抗通貨膨脹

部份天然資源有短期抗通膨或保值的特性,像是貴金屬舊有相當保值效果。

此外當通貨膨脹威脅到投資者的時候,這些天然資源會變得更有吸引力。

投資天然資源基金的風險

投資天然資源的風險如下。

風險1:波動大

原材料及能源產業都是屬於價格波動幅度較大的產業,容易受景氣及其他政治經濟因素影響,不適合想要長期穩定成長策略的投資人。

風險2:易受事件風險影響

原材料及能源都很容易受到政治經濟事件風險影響,例如戰爭、各國簽訂的碳排放協議等,這些都會影響天然資源的價格。

風險3:產品相似度高且缺乏定價權

天然資源的商品很難有差異化,如果彼此削價競爭,沒有任何一家公司能擁有定價權,導致利潤率很難主動提升。

風險4:多數上游公司固定成本高

多數的上游公司如採礦、石油探勘、原材料開發的公司,在資本支出的部分非常龐大,固定成本高,要獲利的話必須要達到規模化經營。

天然資源基金的長期走勢表現如何

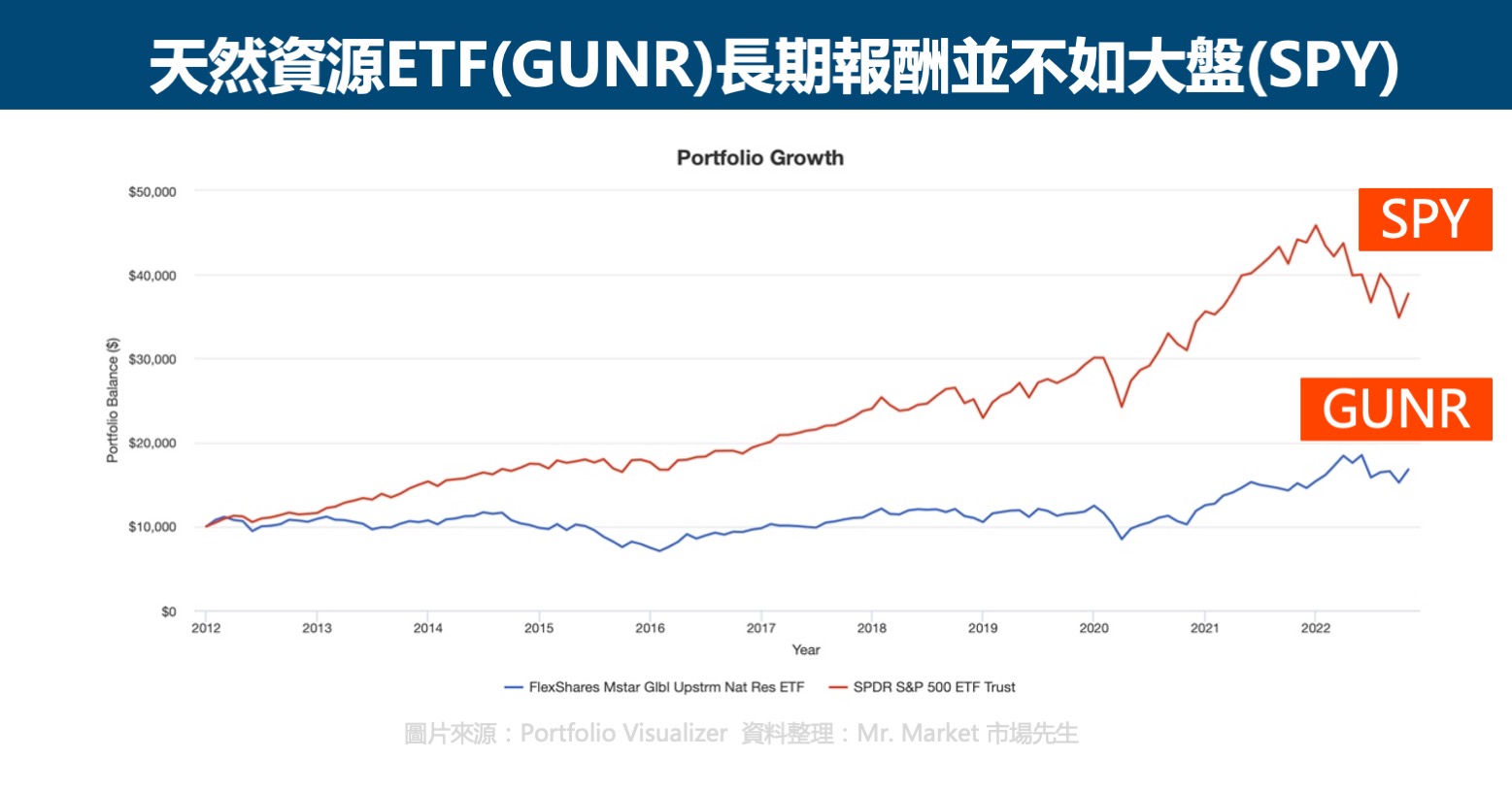

要了解天然資源基金的績效表現,我們以截至2022年10月底規模最大的天然資源ETF GUNR為例。

下圖是GUNR跟大盤SPY從2012/01~2022/10的報酬比較,可以看到10年多下來,GUNR的長期報酬遠遠落後大盤。

不過像是2022年高通膨時期,天然資源基金就有相當不錯的表現,也相當抗跌。

如果我們更進一步看歷年的數據,可以看出GUNR的波動是比較劇烈的,最好的2016年報酬率是31%,最差的2015年報酬率是-24%。

GUNR的報酬跟大盤SPY的報酬並沒有呈現相關性,且過去11年當中,GUNR只有2年報酬是超越大盤的,分別是2016年及2022年。

那如果是天然資源跟能源產業的比較呢?

我們拿天然資源最大的ETF GUNR與全球能源產業ETF IXC比較,結果發現兩者走勢接近,但並不完全一致,有時候天然資源表現較佳,有時候是能源表現較佳。

因為天然資源中有幾乎一半都是能源產業,所以走勢會趨向接近,但是天然資源涵蓋範圍更廣,還包含原材料跟農業等,所以走勢不會完全相同。

天然資源ETF有哪些

以下整理截至2022/11/23止,全球規模最大的幾檔天然資源ETF。

| 天然資源ETF | |||

| ETF代碼 | 費用率 | 資產規模(2022/11/23) | 追蹤指數 |

| GUNR | 0.46% | $7,278M | Morningstar Global Upstream Natural Resources Index |

| GNR | 0.4% | $3,556M | S&P Global Natural Resources Index |

| IGE | 0.4% | $965M | S&P North American Natural Resources Sector Index |

| NANR | 0.35% | $611M | S&P BMI North American Natural Resources Sector Index |

| 資料來源:VettaFi 資料整理:Mr. Market 市場先生 | |||

以上這幾檔主要的差異在於:

GUNR是以投資全球天然資源的上游公司為主,所以對原物料的價格波動會更敏感。

GNR則是投資全球天然資源公司,涵蓋上、中、下游。

IGE跟NANR都是追蹤S&P北美天然資源指數,投資地區更集中在美國、加拿大地區。

投資天然資源基金如何投資?

1. 投資於天然資源相關共同基金:

通常我們看到天然資源相關的標的,較多都屬於共同基金。

投資共同基金的管道,可以使用基金平台做投資有較低的成本,可閱讀:

2. 投資天然資源相關的ETF:

目前有部分ETF有提供追蹤天然資源相關的指數,使用美股券商或複委託可以投資這類ETF。

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

快速重點整理

- 天然資源基金投資的範圍涵蓋能源、原材料及農業等,但以能源及原材料為最大宗,有些基金偏重於能源,有些更偏重於原材料,投資前要看一下基金的產業分布及前10大持股。

- 天然資源基金投資的公司遍及全球,但主要的大公司有一半以上集中在北美地區。

- 天然資源基金在過去十年長期的累積報酬並不如大盤,且波動度大、在多數時候表現比大盤差,屬於景氣循環類的標的,通常是週期性操作而非長期投資,投資前需留意其風險屬性。

市場先生心得:天然資源基金屬於景氣循環股的一種,

它與一般能源及原物料相關類股可以說是高度相關,但又略有一點差異,因為涵蓋範圍更廣。

在投資的特性上屬於景氣循環股,受原物料價格波動影響很大,一般多是週期性操作為主,但掌握原物料循環週期其實也並不容易,

這類產業上漲時可能漲幅巨大、倍數上漲,但從高檔往下回檔時,也有可能出現劇烈的跌幅或者長達數年的衰退,這類風險務必留意。

關於這類原物料產業,以下也分享幾篇相關的教學文章。

2. 能源產業投資入門

4. 基礎材料產業投資入門

5. 抗通膨資產效果比較

本文僅做教學使用,內文提到標的均不代表任何投資建議,投資人需了解任何投資皆有其風險

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

一般留言