投資中Alpha(α)、Beta(β)是什麼意思?衡量投資策略超額報酬與大盤相關性的指標

如果有一檔基金,它近5年的年化報酬是15%,同期同類的指數表現只有10%,

你認為這檔基金的表現是戰勝指數嗎?

答案是:不一定。

看起來這檔基金在指數上漲10%時,平均有15%的表現,

但問題是,如果未來指數下跌10%時基金下跌15%,你還能說它是戰勝指數嗎?

顯然這有疑慮了。

為了衡量基金經理人到底有沒有「打敗指數」、「創造超額報酬」的能力,

這時我們就會需要把報酬、風險特性做一個進一步的區別,而Alpha(α)、Beta(ß)則是分析報酬與風險的指標。

Beta(ß)用來評估投資組合與大盤波動的相關性,也代表著與系統性風險的相關程度;

Alpha(α)則用來在Beta之外,額外能創造的超額報酬。

本文市場先生會告訴你:

Alpha(α)與Beta(β)是做什麼用的?

用來衡量投資策略與大盤的相關性,以及是否存在超額報酬

在投資時,由於系統性風險的存在,因此一般的投資策略多少都會與整體市場漲跌有關連性,

例如當股市整體好公司壞公司都在跌的時候,你的股票投資策略也會受到影響。

因此想要描述一個基金經理人或一個投資策略的報酬、風險特性,

通常我們會把它和相應的指數去做比較。

例如,你使用某策略一年後得到報酬+20%看似很多,但如果整體指數同期是+25%,實際上你的表現是落後指數的。

但如果有一個基金經理人,

在大盤 +10%的年度,他得到+12%報酬;

在大盤 -10%的年度,他得到 -8%報酬;

上漲時獲利比整體指數多、下跌時損失比整體指數少,那我們是否就可以說他擁有創造超額報酬的能力呢?

Alpha(α)與Beta(β)就是將投資策略或基金經理人的報酬進一步做出區隔,

真正去了解一個投資策略是否真正擁有一些額外的優勢。

投資策略的總報酬 = Alpha(α) 超額報酬 + Beta(β) 指數報酬

而Beta(β)則是用來描述超額報酬以外,與大盤的相關性高或低。

對於Alpha衡量最常使用的情境是在評估共同基金或避險基金的績效

這些主動投資的策略,通常也附帶有高昂的管理費(例如每年1%~3%),

如果這些策略長期不能持續創造超額報酬,那投資人就應該把資金轉而投向低成本的被動式的投資策略(例如ETF)。

假如某個策略有額外的優勢、能創造超額報酬,通常我們就會說它「擁有 Alpha(α)」。

Alpha(α)是什麼意思?–代表贏過大盤的超額報酬

Alpha (α)代表總風險扣除掉系統性風險以外,額外創造的超額報酬,

所謂的超額報酬,指的是在市場整體指數(例如:S&P500)以外,靠著選股、選擇時機等方式額外創造報酬的能力。

α可以讓基金經理對他們的投資組合在市場上的表現,有個大致的瞭解,

也是投資人參考進入或退出市的一個參考工具。

但使用α來計算報酬有很多限制,它不能用來比較不同的投資組合或資產類型。

實際上,它更像一個概念或是參考,畢竟過去的報酬不絕對等於未來報酬。

Alpha(α)的特性:

- 指一項投資與基準指數相比,獲得的超額報酬。

- Alpha(α)代表投資組合相對於基準指數的表現,被認為是衡量主動投資績效的標準,是否能擊敗市場報酬(大盤)。

- 共同基金的投資人,會想尋找高Alpha(α)的共同基金,期待藉此獲得更高的投資報酬率。

- 被動型ETF的Alpha(α)為零,甚至略為負值,因為它目的僅是追蹤指數。

Beta(β)是什麼意思?–用來衡量大盤波動的指標

Beta值(ß、貝他值)用來衡量系統性風險、大盤連動性,也就是指數的波動幅度,

可以於衡量股票、投資組合相對於整個市場的波動性,是評估系統性風險的工具。

Beta值可能是1,但也可能超過1或低於1,代表高波動、低波動的程度。

Beta值為1,就是類似指數被動投資(買ETF)的報酬,代表策略的波動特性跟整體大盤一致,大盤漲1%策略也會漲約1%,大盤跌1%策略也大約跌1%。

Beta值為1.5,意思是當指數(大盤)上漲1%,這個策略會上漲1.5%;當指數下跌1%,策略則會下跌1.5%。也可以說這策略波動比大盤指數高50%。

Beta值為0.7,意思是當指數(大盤)上漲1%,這個策略會上漲0.7%;當指數下跌1%,策略則會下跌0.7%。也可以說這策略波動比大盤指數低30%。

Beta值越大、指數的波動性越大,

但這個數字高低沒有絕對的好壞,單純像是一個參考,使用上也要注意不同類型策略無法互相比較。

造成Beta值高低的原因有很多,比方說投資於波動較小的股票類型,或者使用槓桿,或者帳戶上現金餘額較多等等因素,都會影響到最終投資策略波動性。

β分析了一項資產或投資組合相對於整個市場的波動性,

讓投資者了解自己承擔多少的系統性風險。

Beta(β)的特性:

- 與衡量超額報酬的α不同,β是衡量相對波動性的指標,衡量股票或投資組合與整個市場相比的系統性風險。

- 投資人總是追求更高的α,但是並不會追求特別低的β,因為較高的β值(波動性高),代表風險大,但是預期報酬也高。

- β是一個乘法因數,它可以為正數或負數,一般來說負數的β代表反向ETF或公債。

- β跟標準差一樣是波動大小,β越大波動性越大,差別在於標準差是波動大小,而β是相對指數的波動大小。

Alpha(α)、Beta(β)計算公式?

市場先生提示:絕大多數情況下,我們並不需要去計算alpha與beta,

通常在評估一些共同基金、避險基金時,即會得到別人幫你算好的結果。

你只需要如何看、如何用就行了,包含看Alpha是否為正值,Beta大於1還是小於1的程度,我們就能對一個投資策略報酬風險特性有個基礎的認知。當然這實際運用上也有很多問題,比方說取多長的時間?數據時間內是否包含多頭空頭?投資策略是否有隱藏的風險因子?超額報酬是否是持續穩定還是曇花一現…等等。

我個人認為alpha數字本身的意義並不大,更偏向概念性質,Beta數字則是比較有意義多。所以alpha、beta都是僅供參考看看就好嗎?

對,我就是這個意思。

以下是計算公式,看不懂的話可以跳過直接看下一段。

Alpha(α)的計算方式

資本資產定價模型(CAPM),是用來描述投資報酬是怎麼組成的,其中使用了α、β分析投資組合的風險報酬,

α代表超越CAPM預測的報酬率,投資人喜歡高α值的投資,

α可能是正數也可能是負數,這是主動投資的結果。

α數值是一個百分比,假設算出來的數字是 +3 或 -5,表示該投資的表現分別比大盤好3%、差5%。

舉例來說:

α值為1.0 = 該投資表現比大盤好1%

α值為-1.0 = 該投資的表現比大盤差1%

CAPM公式:r = R f +β(R m – R f)+ α

α公式:R – R f –β(R m -R f)

R:代表投資組合報酬

R f:表示無風險報酬率

β:代表投資組合的系統風險

R m:代表根據基準的市場報酬

- α值>0:投資組合跑贏基準指數,獲得了超額報酬,數值越大漲幅越大。

- α值=0:投資組合與基準指數差不多,獲得了適當報酬。

- α值<0:投資組合跑輸基準指數,獲得了較少報酬,數值越小跌幅越大。

例如某一個投資組合獲得8%的報酬,將這8%拆解,

其中,無風險利率假如是1%,Beta也是1 (意思是大盤漲跌1%時投資組合也漲跌1%),市場基準的報酬則是10%,

這樣計算下來,投資組合的α值就為-2%。

8% = 1% + 1 × ( 10% – 1%) + α

α = -2%

意思是,整體大盤、無風險利率創造了10%報酬,但這個投資組合只創造8%報酬,因此主動策略的超額報酬是 -2%。

Beta(β)的計算方式

Beta的計算,是計算投資策略的報酬數列,與指數報酬數列,兩者間排除超額報酬後的相關性。

計算公式如下:

策略 Beta = 相關係數correlation(指數報酬數列 , 策略報酬數列) × ( 策略報酬標準差 ÷ 指數報酬標準差)

在EXCEL中,可以用slope( 策略報酬數列 , 指數報酬數列 ) 這個函數直接來計算出Beta值。

Beta值(β、貝他值)代表相對指數的波動幅度。

許多公用事業股票的β小於1,但許多科技股、Nasdaq上市股票的β大於1,

這代表著科技股波動更大,大盤指數上升時它漲比較多,但大盤下跌時它也跌得多。

使用α、β要注意什麼?

α是一項投資相對於基準指數的超額報酬、β是對波動程度的衡量,

兩者是用來計算、比較和預測報酬與風險的比率,使用上要注意幾點:

使用α、β的注意事項:

1. α、β都是拿過去的資料來分析:

僅做為參考資料使用,要特別注意過去的績效並不能保證未來的結果。

資料本身其實會充滿許多問題,比方說資料太短、資料沒包含多頭空頭,都可能導致數據的可信度下降。

2. 評估α時,要注意它是用哪個指數來分析:

因為α代表著投資組合對基準指數的超額報酬,因此許多人會認為主動投資績效的α超越大盤,

就代表這個基金經理人很優秀,事實上不太正確,你還必須確認這個經理人使用的是什麼指數。

舉例來說:

假設一位基金經理人聲稱,S&P500指數報酬率為25%時,

他的策略卻產生了30%的報酬,即α值為5,因此他們超越了大盤有不錯的績效。

但事實上S&P500是個合適的指數嗎?

其實這基金經理人,可能70%以上的投資都放在科技股,但S&P500中並沒有那麼多的科技股。

因此S&P500指數並不是個適合衡量AAPL的標準,

反而使用NASDAQ那斯達克指數才更恰當(科技股建議用科技股大盤來衡量)。

因此當判斷一個投資組合是否有高α值時,請先確認它的基準投資組合是什麼。

這種狀況很常見,畢竟風險高的投資策略,常常會喜歡跟風險低的投資策略比,多頭的時候怎麼計算都有不錯的alpha,實際上只是波動大。

常見的情況有和股市大盤指數比,但卻策略集中於小型股或科技股這類高波動標的,或者和公債指數、投資等級債指數比,但策略實際上卻摻有一些高風險的高收益債。

這些都會導致最終績效整體勝出指數一些,只比報酬卻不比風險,我覺得算是很作弊的方式。

Beta通常也能看出些端倪,如果有這樣做,Beta通常會大於1許多。

3. α和β不能單獨拆開看,必須要一起評估:

整個投資領域有許多不同的產品,而不同的市場風險報酬特性不同,選用的周期也會影響結果,對不同資產類別的α產生影響,

因此α超額報酬、β波動風險建議一起評估使用,也就是說α值、β值不能單看,要兩個一起看才有意義。

除了Alpha、Beta之外,還有一個叫Smart Beta,也就是一般所謂的Smart Beta ETF。

Alpha的意思是要贏過指數的績效(超額報酬),而Beta的意思為盡量複製指數績效。

Smart Beta介於Alpha跟Beta之間,將指數分成各類型因子,

不僅希望贏過指數報酬、盡量複製指數績效,也要低成本且具有高度透明性。可閱讀:Smart Beta是什麼?

無法使用Alpha、Beta的情況

Alpha、Beta運用的前提,都是與指數做對比,計算與指數之間的關聯性。

但如果投資策略本身沒有合適對應的指數,這計算就無法進行,強行對應也沒有意義。

例如一些擇時策略、多空策略、多元資產策略等等,這些策略你都很難找到一個合適做為比較的基準,因此這時Alpha和Beta硬找個指數去算出來也沒有參考意義。

一般來說,在投資一些私募的避險基金時比較容易遇到這種特殊策略的狀況。

另外被動投資策略也不會去算這兩個數字,因為被動投資就是Alpha =0、Beta=1的投資。

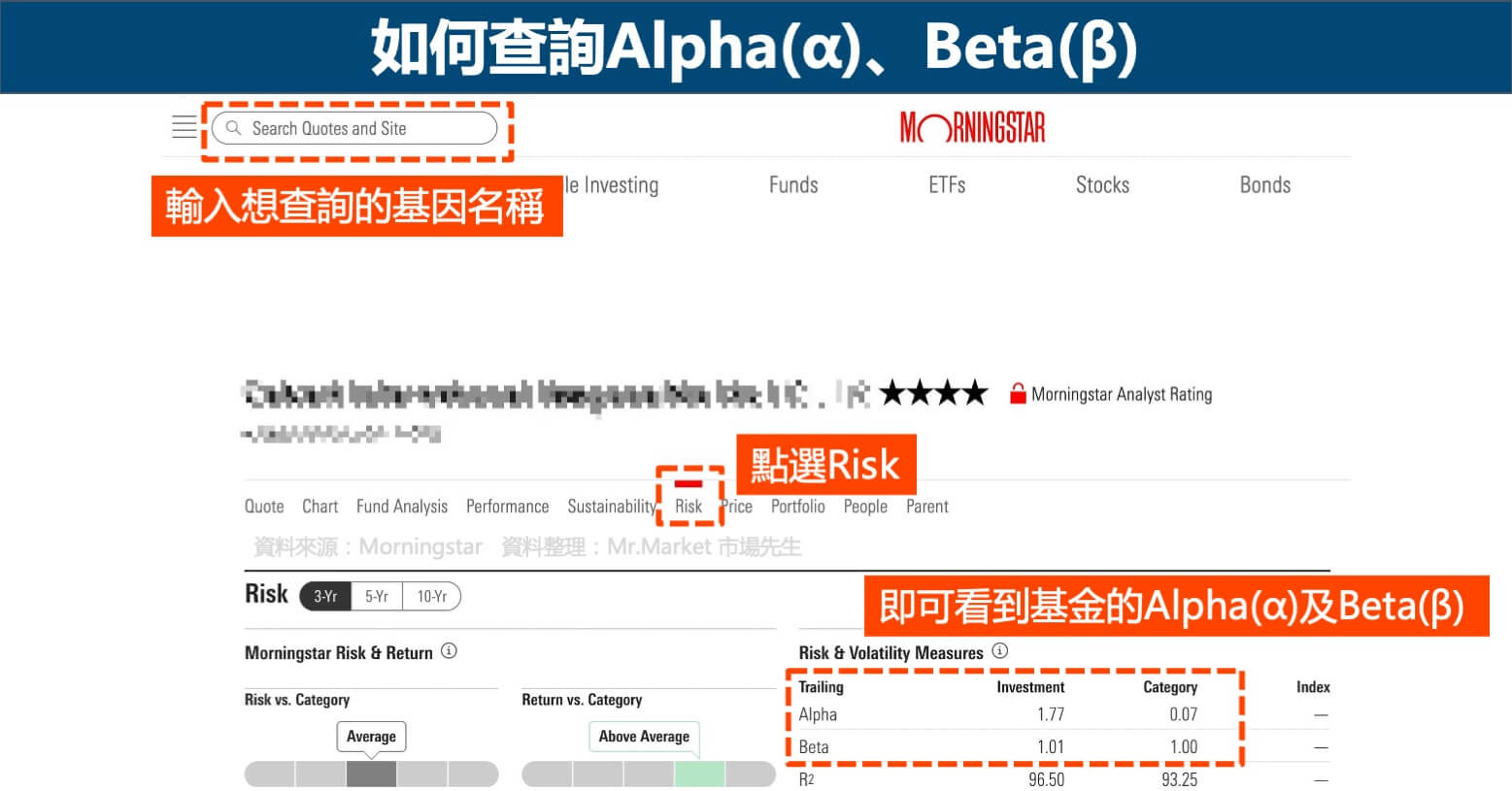

如何查詢Alpha(α)、Beta(β)?

一般是查共同基金或避險基金時會去看一眼,

Alpha(α)、Beta(β)的公式通常不會自己去算,網路上都可以直接查詢到。

但市場先生的看法是,這類計算資料都有個問題是取用時間很短 (例如只取近5年),參考意義有限。

我們看這些數字,就是希望它在未來也有用,

但如果大多頭和大空頭的年度數值結果會差很多,在未來沒用的話,那其實參考意義就很低了。

美股:可在晨星網站上查詢

找到基金後,點選Risk(風險)的頁面,有3年、5年、10年的alpha和beta計算結果。

市場先生提示:一個常見的錯誤是去算個股的alpha和beta,

看個股的beta可以,因為個股的波動特性在未來可能會重複,但個股算alpha沒有意義,因為過去報酬不等於未來報酬。而投資策略 (基金)則是因為操作策略上有一致性,所以認為未來有可能繼續創造過去操作策略的成果,這時算alpha才有意義。

快速重點整理:什麼是Alpha(α)、Beta(β)?

1. Alpha (α)代表總風險扣除掉系統性風險的超額報酬,用來說明一個投資策略戰勝大盤(例如:S&P500)的能力。

2. Beta值(ß、貝他值)是用來衡量系統性風險、大盤連動性,也就是指數的波動幅度,可以於衡量股票、投資組合相對於整個市場的波動性,是評估系統性風險的工具。

3. α、β都是拿過去的資料來分析,僅做為參考資料使用,要特別注意過去的績效並不能保證未來的結果。

4. 評估α時,要注意它是用哪個指數來分析,才能判斷它是否真的有大盤大盤的能力。

市場先生心得:Alpha和Beta是時常用到的詞,通常和朋友在交流投資時都會一直提到它。

但實際上我一次也沒有去算過它,因為它真的只是個概念,而非一個精準能運用的指標。

尤其alpha,過去相對指數有2% alpha超額報酬,不代表未來也有2%超額報酬,就算有、也不是指年年2%超額報酬,都僅僅只是比較有可能而已。不過理解它的觀念還是很重要,至少我們要知道在使用與指數相關的主動投資策略時,應該去做對比。

更多時候我們會去計算的是夏普率Sharpe Ratio,這是不考慮和指數對比,單純考慮策略本身風險報酬的指標,

可閱讀:夏普率Sharpe Ratio是什麼?

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇文章:

6. 資產配置如何再平衡?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

Alpha 公式裡面 R跟r可以一致嗎 都大寫

不行喔,是代表不同的意思。

請問 alpha使用tej查詢是找的到的嗎?

查詢名稱是甚麼?

謝謝您

你可以去問TEJ的客服?