遺囑信託是什麼?遺囑信託辦理流程/稅負/費用/優缺點整理

遺囑信託是一種遺產規劃工具,結合遺囑的分配功能與信託資產管理優勢,協助立遺囑人安排遺產分配,也透過銀行來管理資產,達到資產保值及增值的目標。

對於正在思考如何進行遺產規劃的人,或是希望未來能更有制度的方式照顧家人,這篇文章內會介紹遺囑信託辦理流程該怎麼進行,相關費用、稅負,有什麼優缺點,作為規劃時的參考資料。

這篇文章為個人經驗分享及資料收集整理分享,並非無任何法律及稅務建議之意。實際法律及稅務規定,請依照相關法規為準。

本文市場先生會告訴你:

遺囑信託是什麼?

遺囑信託(英文:Testamentary Trust),是一種結合「遺囑」與「信託」的遺產規劃方式,

由立遺囑人在生前預先將信託寫入遺囑中,等身故後由信託機構按照遺囑內容協助管理、處分並分配資產。

遺囑與信託各有不同的功能,

- 遺囑 重點在表示如何分配遺產、分配給誰

- 信託 則是注重遺產的管理執行或資產投資

遺囑信託設立條件,需同時符合:遺囑格式法律上有效,且有明確的信託指示

- 有效遺囑:依民法規定的5種遺囑格式,且必須進行遺囑認證

- 明確的信託指示:指定信託財產、受益人、受託人及分配方式

遺囑信託生效條件:立遺囑人身故,並完成遺產稅申報及遺產過戶

雖然立遺囑人在生前已簽定遺囑信託契約,但是信託尚未發生效力,需要滿足以下三個條件,才算生效:

- 立遺囑人過世後,遺囑生效

- 完成遺產稅申報與繳納

- 信託遺產過戶至銀行名下

在信託正式生效之前,立遺囑人仍保有財產完整的控制權,可隨時變更、處分或終止信託規劃。

哪些機構可以辦理遺囑信託?

目前可以承辦遺囑 信託的機構,以銀行信託部門為主,只要是有加入信託公會的金融機構都有資格承辦遺囑信託。

不過,雖然都有資格辦理,實際上並非每家銀行都有開放受理,主要限制於信託資產種類有限(限現金/股票/不動產)、作業流程繁瑣、手續費高。

市場先生團隊實際電訪銀行辦理情況,多數銀行信託部表示承作的件數不多,只有在特殊情況才會推薦使用,例如家族關系複雜,擔心繼承糾紛、結合公益捐贈等。

如果只是單純遺產分配,反而是推薦以遺囑(簡便且有法律效力)或是壽險商品(安排定期給付、免遺產稅)來規劃,

而證券商雖然有信託執照,但目前大多僅承作特定金錢信託(基金/股票出借),並不提供信託遺囑服務。

反觀在美國、英國,遺囑信託是很普遍的財產規劃工具,相關制度相對成熟,有專門獨立的信託公司(如Fidelity Personal Trust Company)。

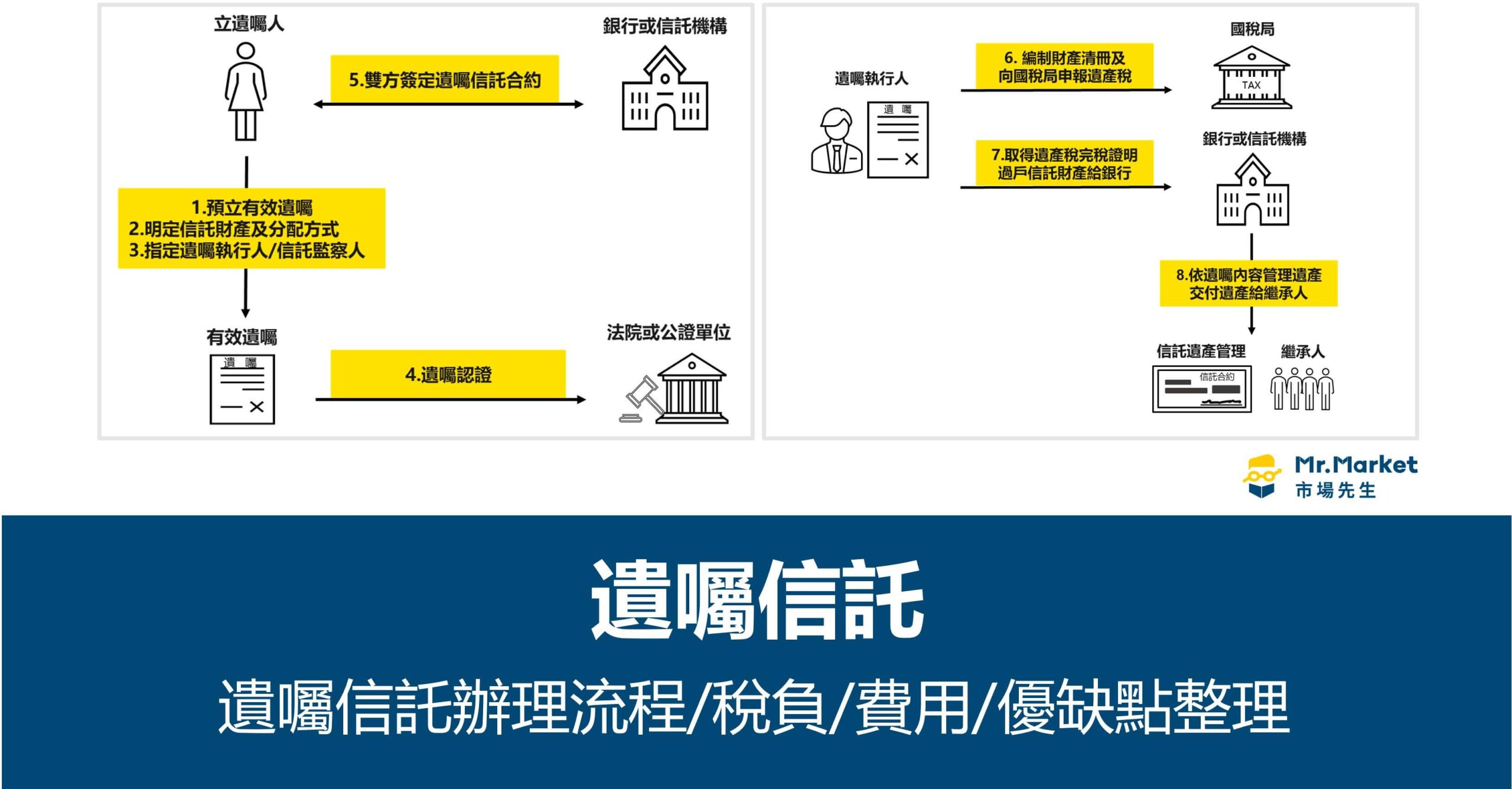

遺囑信託流程如何辦理?

遺囑信託流程分為兩階段:

- 生前:預立有效遺囑及完成信託契約

- 死後:遺囑執行人執行信託流程

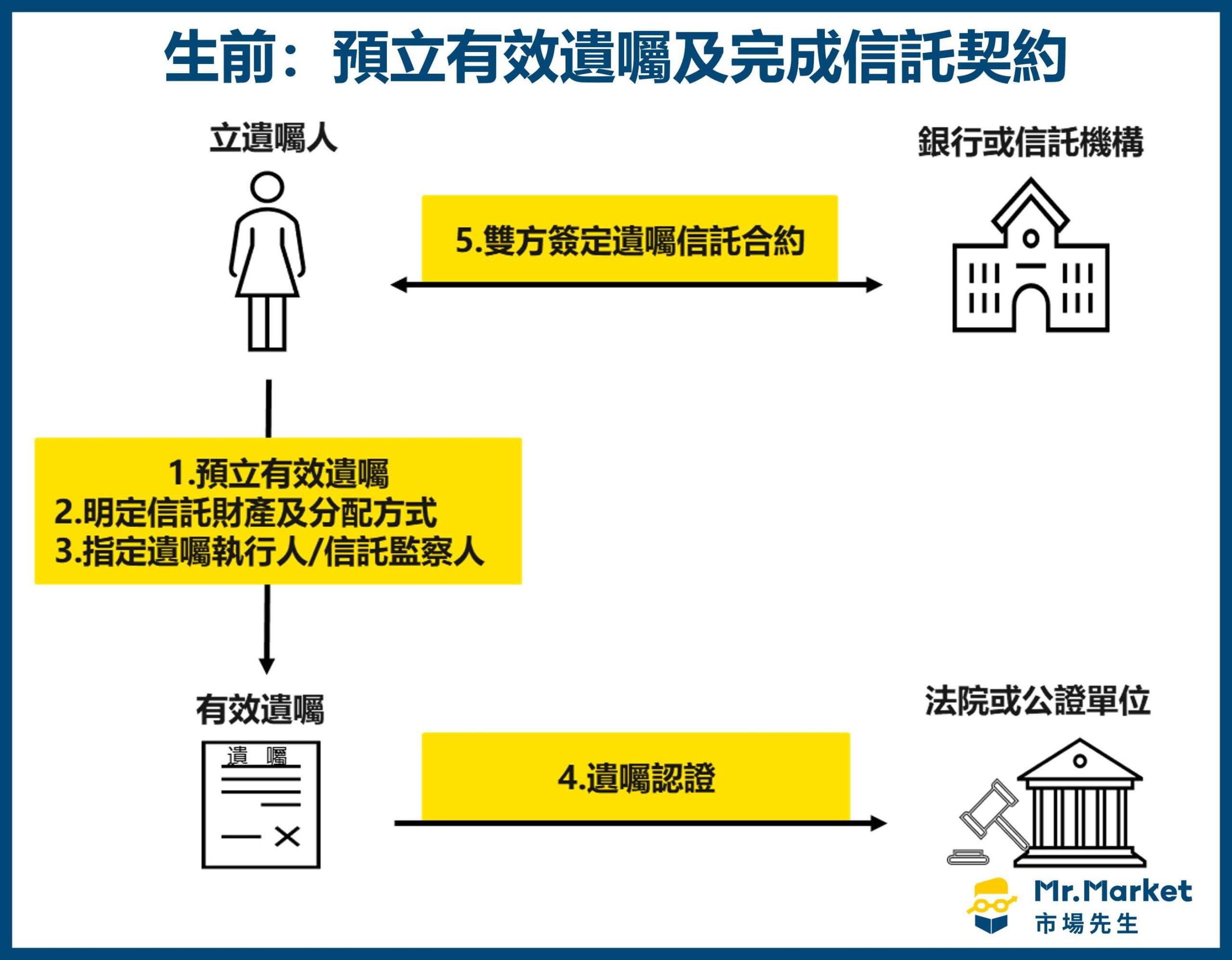

階段1:預立遺囑及完成信託契約

步驟1. 預立有效遺囑

遺囑信託設立的首要條件,必須是有效遺囑。

有效遺囑是指遺囑內容格式都要符合法規,包含自書遺囑、公證遺囑、密封遺囑、代筆遺囑、口授遺囑等5種,除了口授遺囑限定特定情況才能使用外,其餘4種可由立遺囑人自由選擇。

至於遺囑怎麼寫才合法,

可以閱讀:遺囑是什麼?遺囑格式/費用/範例整理

步驟2. 明定信託財產及分配方式

遺囑內需明確表示要設立信託,應寫明預計設定信託的財產,並說明分配順序、比例、特殊條件處理(如未成年定期/重大醫療時的撥付)等執行指示。

信託財產如果要投資,也須在信託契約中授權銀行可以操作的投資項目及額度。在沒有授權的情況下,銀行只能保守管理(存入專戶、定期撥付),不能擅自運用資金投資。

步驟3. 指定遺囑執行人與信託監察人

遺囑內需指定遺囑執行人與信託監察人。

• 遺囑執行人:負責執行遺囑內容的人,協助清點財產、申報遺產稅並將遺產交付給銀行,通常是找自已信任度高的律師、會計師或親友來擔任。另外,遺囑執行人也能成為保管人。

遺囑執行人可以是受益人嗎?

可以。如果遺囑執行人同時也是受益人,就更有動機及具有高熟悉度來協助完成執行。

• 信託監察人:主要任務是監督遺囑執行人與銀行,是否有誠實執行委託事項。雖然沒有強制要求設立,但是資產規模越大,建議還是要找人來擔任會比較安心。

步驟4. 遺囑認證

遺囑須經過法院或公證單位進行遺囑認證(英文:probate)。

沒有經過遺囑認證,銀行是不會受理遺囑信託業務。

步驟5. 簽訂遺囑信託契約

銀行首先會針對遺囑內容與財產種類進行評估及規劃信託,如果符合銀行能承接的範圍內,且費用立遺囑人也能接受,就會簽訂遺囑信託契約。

實務上,從接洽討論到信託契約簽訂完成,一般需要最快是2個月,複雜案子可能長達數月到一年。

提醒一下,此時的遺囑信託契約雖然簽好了,但尚未開始生效,

這份信託要等到他過世後,且資產已過戶至銀行,才算正式成立,而信託成立後,銀行才會依照信託條件開始執行遺囑內容。

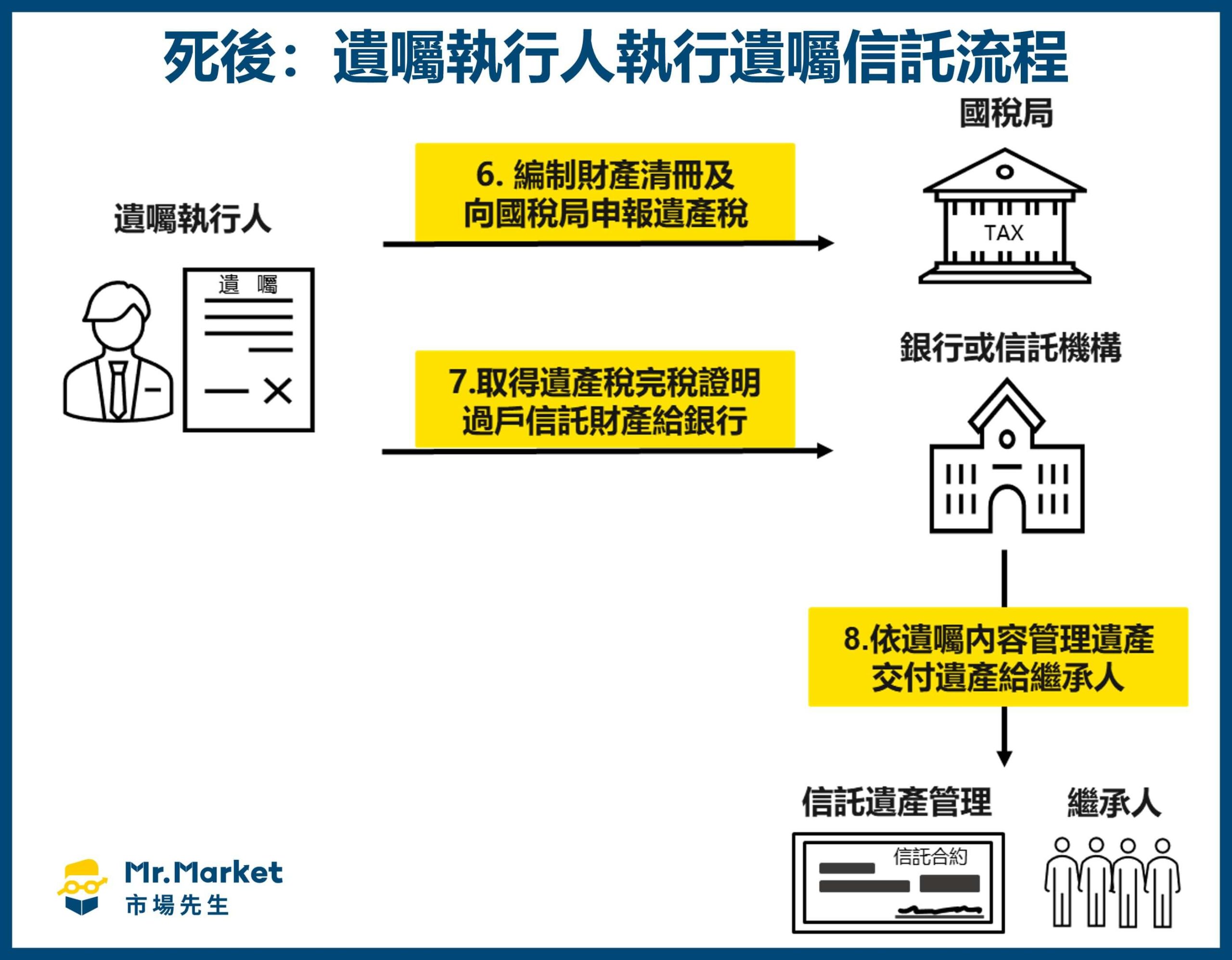

階段2:遺囑執行人執行信託流程

步驟6. 申報遺產稅

當立遺囑人過世後,由遺囑執行人編制財產清冊及向國稅局申報遺產稅。

步驟7. 財產過戶

繳納完遺產稅後,再將遺產過戶至銀行名下,這時信託正式成立。

步驟8. 銀行依據信託契約管理與分配遺產

銀行依遺囑與信託契約進行遺產分配、定期給付、管理特定資產(如出租房/股票管理)及特殊動狀況處理。

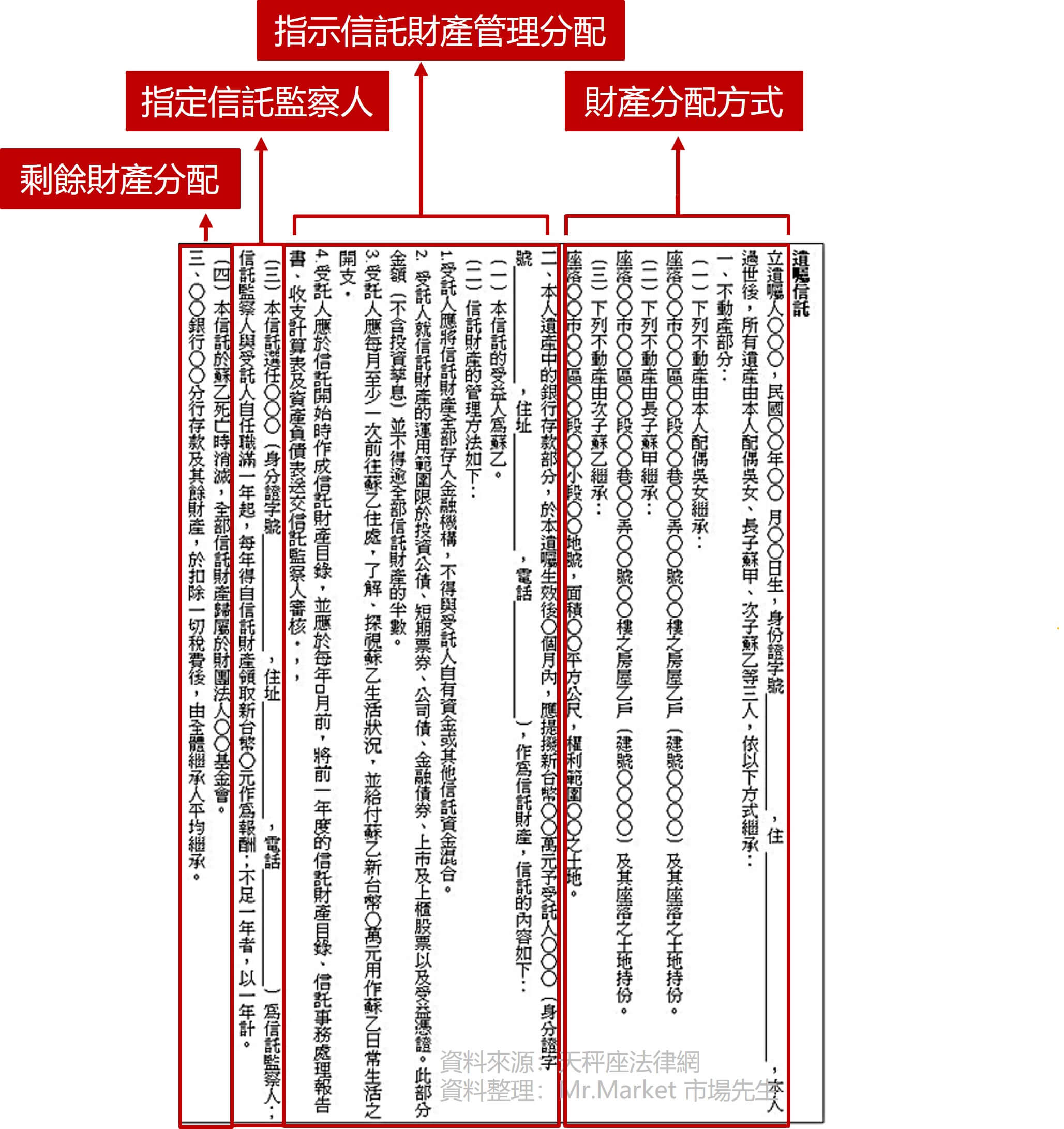

▼ 遺囑信託範例

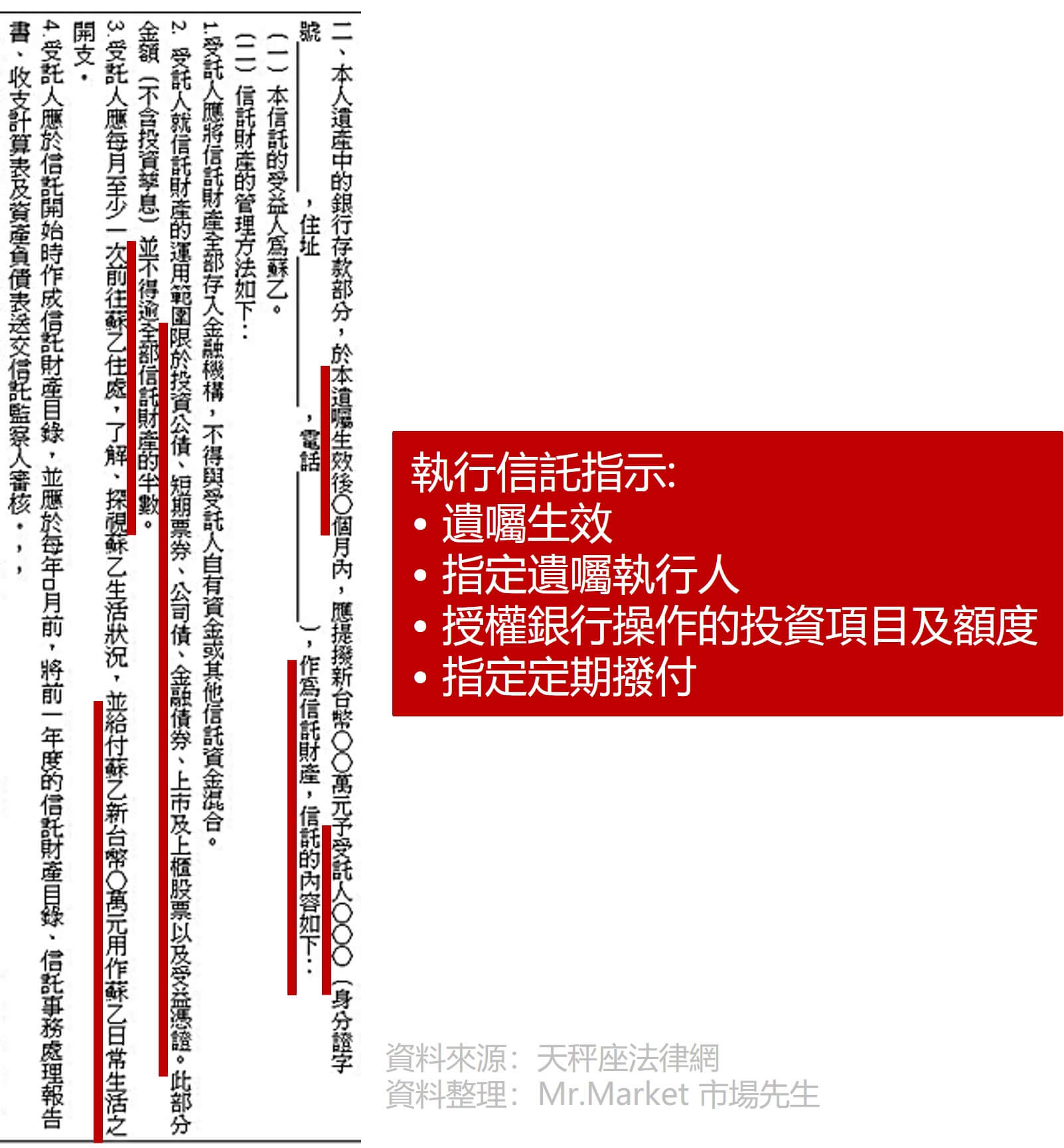

完整的遺囑信託架構,包含一般財產分配、明確指示信託財產管理、投資及處置、指定指定遺囑執行人與信託監察人及最後的剩餘財產分配。(如下圖)

在這份遺囑信託書中,立遺囑人只有將部份財產(銀行存款)設立信託,

所以會在這個段落詳細說明,需等到「遺囑生效」後才能進行信託流程、指定遺囑執行人與受託人、授權銀行操作的投資項目及額度、 指定定期撥付給指定人等重要事項。

遺囑信託財產繼承時需繳哪些稅?

遺囑信託財產繼承時,只會產生遺產稅,

原因是遺囑信託是屬於「繼承性質」,所有資產過戶都視為繼承,因此不需繳贈與稅、不動產稅(契稅與土地增值稅)。

提醒一下,記得預留稅源,

為了讓遺囑信託能夠順利進行,實務上多數人會買高額壽險來預留稅源,除了可以降低遺產規模省下遺產稅之外,也能避開繼承人不願意繳稅而妨礙遺囑信託的進行。

遺囑信託費用、資產門檻及種類

辦理遺囑信託時,各家銀行收取的費用不同,以下以國泰世華、中國信託、一銀為例,整理常見的收費項目及條件:

| 遺產信託比較 | 手續費 | 資產門檻 | 可信託資產種類 |

|---|---|---|---|

| 國泰世華銀行 | 簽約費: • 8-20萬 信託管理費: • 1,000萬以內: 0.5% • 1,000-3,000萬: 0.4% • 3,000萬以上: 0.3% 修約費: • 5,000元 | 無門檻 | • 不動產(排除農地) • 上市櫃股票 • 現金/銀行存款 |

| 中國信託銀行 | 簽約費: • 10萬 信託管理費: • 1,000萬以內: 0.5% • 1,000-3,000萬: 0.4% • 3,000萬-5,000萬: 0.3% • 5,000萬-1億: 0.2% • 1億-10億: 0.15% • 10億以上: 0.1% 修約費: • 5,000元 | 無門檻 | • 不動產(排除農地/營業房/租賃房) • 現金/銀行存款 |

| 第一銀行 | 簽約費: • 15萬起 信託管理費: • 0.5% 修約費: • 1~2萬元 | 3,000萬以上 | • 不動產(排除農地/營業房/租賃房) • 上市櫃股票 • 現金/銀行存款 |

資料來源:各家銀行信託部。由市場先生團隊電話諮詢各家業務收集整理完成。

資料整理:Mr.Market市場先生

遺囑信託費用:簽約費、財產信託管理費、修約費

上表提到的3種手續費,以下介紹:

1. 簽約費(1次性):8~20萬。是一開始設立遺囑信託的手續費,這筆費用包含初次規劃諮詢費、信託設立費等。

2. 財產信託管理費(每月內扣):按照資產規模收取 0.1%~0.5%。這筆費用是從資產內直接扣掉,不必額外再支付。

3. 修約費(每次):5,000~2萬元。修改信託合約時的收費。

- 最低資產規模門檻:0~3,000萬

- 可信託資產:國內的現金/銀行存款、股票、不動產。

在可信託資產中,各家銀行對於不動產遺囑信託限制比較多,農地、營業用房、租賃房等都是被排除在外,黃金、珠寶、古董、基金及其他資產等都不能承作。

*基金原本就是信託契約性質,信託與信託之間無法互轉,所以無法承作。

遺囑信託優點

- 有效率執行遺產分配:透過公正的第三者(銀行),依照遺囑來分配遺產,可避免家族糾紛、省去繼承程序中繁瑣與對立的協調。

- 實現家族財富傳承並增長:受益人如果缺乏理財專業能力,信託機構可協助管理資產,達到保值與增值的效果,不僅傳承財富,也延續家庭的經濟穩定。

- 確保遺產專款專用:針對特定用途(設立公益基金、照護費、教育金)進行安排,確保資金不被挪用或濫用,實現立遺囑人真正的心願。

- 避免一次性分配遺產:受益人為未成年、年紀大或是不且備行為能力的人,當拿到遺產很容易被有心人士詐騙、不當管理造成資產損失或被浪費揮霍。透過信託定期定額給付、漸次轉移財產,達到長期照顧家人的目的。

- 生前可隨時修改信託計劃:信託未生效前,即立遺囑人仍在世,可隨時修改信託內容,像是更變受益人、調整資產分配方式等。

- 可自由指定多位受益人:遺囑信託可靈活安排受益人,不受法定繼承順序限制,像是非血親的朋友都能納入。

- 只需繳納遺產稅:對於想節稅的族群來說,這算是一大優勢,不需要額外支付其他稅負。

遺囑信託缺點

- 信託資產種類少且限制多:僅限於國內的現金/銀行存款、股票、不動產。不接受農地、營業用不動產、出租房、基金、黃金、珠寶、古董等都是被排除在外。

- 信託資產投資運用範圍受限:原則上,銀行通常只能以低風險、流動性高的投資產品為主(定存、公債、基金)。如果想要投資高風險產品,就要銀行願意且須在信託契約中明確授權。

- 與其他工具的功能重疊:遺囑信託核心功能是遺產分配與管理,而生前信託、遺囑也能達到同樣目的,申辦過程又更簡便一些,如果是更高資產族群會更偏好使用家族信託,所以遺囑信託可能不是最好的選擇。

- 成立與維護費用高:對於高資產人士來說,遺囑信託費用不算高,但是考慮到功能重疊性性、資產保護效果有限、資產種類限制等因素,與其他信託工具相比稍嫌不足;對於一般人來說,仍然是一筆龐大的費用支出,導致承作意願降低。

- 遺囑信託無法對抗特留分:透過遺囑信託將遺產交由銀行管理,並指定長子為唯一受益人,縱然遺產沒有登記在長子名下,其他子女也無法撤銷信託,但還是可以請求追回應得的遺產。

遺囑信託 vs. 生前信託 差別在哪?

遺囑信託與生前信託都是立遺囑人在生前設立的資產安排工具,具有資產管理、節稅規劃及遺產分配的功能,但是兩者在生效時間與其他部份等有很明顯的差異,以下是詳細差異與說明:

| 遺囑信託 vs. 生前信託 | 遺囑信託 (Testamentary Trust) | 生前信託 (Living Trust/inter-vivos trust) |

|---|---|---|

| 發生效力時間 | 遺囑生效+ 遺產稅負繳納完+ 遺產過戶完成 | 設立即生效 |

| 資產過戶時間 | 身故及完成稅負 | 設立即過戶 |

| 財產控制權 | 生前: 立遺囑人 死後: 銀行 | 銀行 |

| 財產保護性 | 信託生效後才有 | 有 |

| 保密性 | 低 | 高 |

| 資產過戶稅負 | 遺產稅 | 契稅/土地增值稅/贈與稅 |

| 撤銷權 | 不可撤銷 | 可撤銷、不可撤銷 |

| 最大目的 | 死後的 財產管理與照護安排 | 生前至死後的財產管理與照護安排 |

差異1. 發生效力時間:遺囑信託是要達到特定條件才會生效;生前信託設立、資產過戶要同時完成,因此會立即生效。

差異2. 資產過戶時間:遺囑信託需等立遺囑人過世後,完成所有稅負繳納後,資產才能過戶;生前信託則是立即過戶。

差異3. 財產控制權:遺囑信託的財產控制權分為兩階段,一是在立遺囑人生前對於財產有變更、轉讓的權利、二是身故且過完戶,銀行才成為所有權人;生前信託則是在立約當下就擁有財產控制權。

差異4. 財產保護:遺囑信託中的財產仍在遺囑人名下,法院可查封或強制執行,無保護力;生前信託,資產一旦過戶至信託,即脫離個人名下,具有財產保護作用。

差異5. 保密性:遺囑信託保密性低,因為需遺囑認證,遺囑內容可能會公開,但信託契約就無須公開,就無法得知分配情況;生前信託保密性高,也是因為沒有遺囑認證這一部份。

差異6. 資產過戶稅負:遺囑信託是屬於繼承性質,所以只需繳納遺產稅;生前信託是生前就把財產過戶至銀行,被視為贈與或其他移轉,因此就要繳納贈與稅、有不動產就有契稅及土地增值稅。

差異7. 撤銷權:遺囑信託是屬於不可撤銷,因為立遺囑人已過世無法變更;生前信託設立時就分為可撤銷、不可撤銷。

差異8. 最大目的 :兩者都能達到財產管理與照護安排的目的,差別在於遺囑信託要等契約生效才開始;生前信託則是生前就能開始執行管理。

補充:生前信託是什麼?

生前信託是一種財產規劃工具,指個人(委託人)生前就成立並生效的信託,委託人生前啟動資產管理機制、身故後依信託契約管理與分配財產。

由於信託具有法律效力,且資產已轉入信託機構名下,因此可免去法院認證的程序,保密性更高。

生前信託只是總稱,依照用途與功能分為多種類型,包含家族信託、有價證券信託、子女保障信託、安養信託、特定金錢信託(信託機構代為投資)、不動產信託、保險給付信託與公益信託。

遺囑信託 總結

• 遺囑信託,是一種結合「遺囑」與「信託」的遺產規劃方式,由立遺囑人在生前預先將信託寫入遺囑中,等身故後由信託機構按照遺囑內容協助管理、處分並分配資產。

• 遺囑信託的生效時間,必須滿足立遺囑人過世,即遺囑生效、遺產稅繳納完成、遺產過戶至銀行等條件才會正式生效。

• 遺囑信託費用會收取初次簽約費(8~20萬)、財產信託管理費(0.1%~0.5%)及修約費(5,000~2萬元)。

• 遺囑信託最低資產規模門檻為0~3,000萬。

• 遺囑信託財產繼承時僅需要繳遺產稅,因為所有資產過戶都視為繼承,因此不需繳贈與稅、不動產稅(契稅與土地增值稅)。

• 遺囑信託的資產種類受限,目前大多數銀行僅限承作國內資產,包含不動產、現金/銀行存款、上市櫃股票等三種。排除農地、營業用房、租賃房、黃金、珠寶、古董及其他資產等。

在設立遺囑信託時,必須有一份有效遺囑,什麼是有效遺囑,在下一篇文章中會詳細說明。

待續…

下一篇:遺囑是什麼?

高資產人士的稅務與財富傳承規劃:

遺產規劃與家族財富傳承

設立遺囑:

信託:

- 信託最大功能

- 離岸信託 (施工中…)

- 家族信託

- 在台灣設立家族信託好嗎?

- 遺囑信託最大功能是…

家族財富傳承:

全球性評審機構:

- 三大專業評比機構: Chambers HNW、ePrivateClient、STEP介紹 (施工中…)

編輯:Sammi 主編:市場先生這篇文章為個人經驗分享及資料收集整理分享,並非無任何法律及稅務建議之意。實際法律及稅務規定,請依照相關法規為準。

一般留言