期貨避險是什麼意思?怎麼做?以空頭/多頭期貨避險為例

期貨之所以常用來避險,是因為期貨商品本身的特性,期貨可以在未來用當初已經約定好的價格交易,降低未來價變動的風險。此外同樣規模金額的期貨部位,所需要的交易成本很低,用於做空也有良好的流動性,因此期貨是一種很常見的避險工具。

本篇將介紹期貨避險是什麼、以及如何用期貨避險。

這篇文章是市場先生資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

本文市場先生會告訴你:

期貨避險是什麼意思?

期貨避險,就是透過期貨工具,去規避某些價格變動的風險

避險就是避開可能會遇到的風險,

舉個生活的例子,A先生覺得今天可能會下雨,所以即使當下沒下雨,我也帶傘出門,這樣就是避險 (避開可能會下雨被淋濕的風險),而雨傘就是我的避險工具。

期貨避險:用期貨商品來避開風險

期貨避險,就是把期貨商品來當避險工具,來避開未來可能會遇到的風險。

- 傳統上避險方法:賣出部位,未來再買回來。或者先買進,未來再賣出。

- 期貨避險的方法:根據持有的標的(現貨),運用高相關性的期貨,建立反向部位降低風險。

例如手上持有大量的股票,但對未來短期一些事件有所擔心,可以透過一樣或高度關聯的股票期貨或指數期貨反向規避掉一些風險,

或者手上持有大量債券,但對利率變化有擔心,可以透過利率類型期貨規避風險。

對企業來說,例如食品公司,想要避免掉未來一些黃豆、小麥等等原材料價格劇烈變化的影響,可以透過建立對應的農產品期貨部位,來規避風險。

這種避險大多都是暫時性的決策,可能是因為一些短期意外事件發生或者短期預期改變,因而決定暫時改變原有的投資部位、減碼或出場,甚至反向操作,但從長期而言並不一定有想要改變原本投資部位。

期貨避險最大的優點:交易成本極低,只需要部份保證金

以股票或債券為例,想要避險,可以降低部位、減少持股,也可以單純把手上的股票和債券賣出就好,可是一般並不會這樣做。

原因是許多投資部位可能手續費及交易成本昂貴,或者流動性沒那麼好、賣出會產生稅金等問題,導致賣掉後,未來再買回來,中間可能發生巨大的摩擦成本,這些成本就是實實在在的損失了

避險不會只有一次,可能根據策略或意外事件發生,經常需要執行這類避險操作,買賣持續發生的情況下,可能導致避險的成本極高,會相當不划算,也無法長期持續執行。

期貨最大的優勢就是交易成本極低,流動性也很高,期貨手續費和交易稅微乎其微,也並不需要完整的一套資金才能操作避險,只需要一部分保證金,在避險操作上非常有優勢。

(保證金需要多少資金,會需要看情況做計算,並沒有標準答案,太少也不行,但這並不會加大槓桿,因為避險操作時,期貨和現貨是反向對沖的)

最簡單的例子,假如你買了很多台積電股票,那賣掉再買回來,通常手續費和交易稅就是0.5%的交易成本。但如果是台積電的個股期貨,一買一賣交易成本手續費及稅甚至低於0.01%很多。

使用期貨進行避險,相對也省下現貨賣出避險的交易成本。

以下將各舉一個空頭避險及多頭避險的案例,幫助大家了解期貨避險的觀念。

市場先生補充:避險跟對沖一樣嗎?

避險跟對沖基本上是一樣的,英文都叫做 Hedge,差別只是口語上的習慣及策略的運用,但無論是哪一個,目的都是要降低風險。

期貨避險案例:空頭/多頭避險

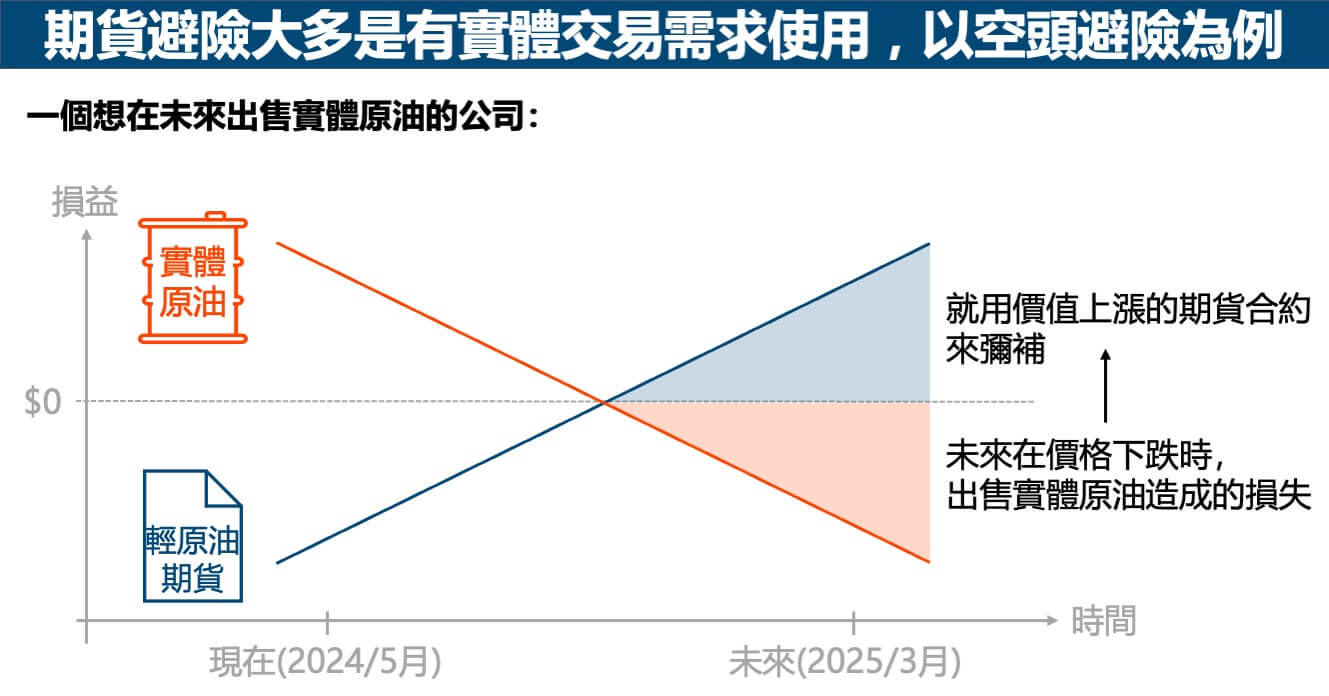

期貨避險有分兩種策略:空頭避險、多頭避險,差別如下:

- 空頭避險(Short Hedge):未來想出售現貨,為了想避開未來現貨價格會下跌的風險,於是現在做空(賣出)期貨。

- 多頭避險(Long Hedge):未來想買進現貨,為了想避開未來現貨價格會上漲的風險,於是現在做多(買進)期貨。

這兩個避險策略,大多是真的需要實體現貨交易的人在使用的,

例如現在是2024/5,假設一個預計在未來明年(2025/3)出售1,000桶原油的公司,它可以在2024/5去做空一個2025/3到期的輕原油期貨,好處是可以在現在就鎖定住一年後的未來出售的價格。

做空期貨的意思是越跌期貨價值越高,所以假設2025/3真的下跌,屆時賣出原油現貨會少賺、賣價比當下更差,但當下做空期貨部位到時會有獲利,能彌補現貨價格下跌所遇到的損失。

但由於一般的投資人通常不會有真的需要交易實體現貨的需求,所以以下案例會以投資人較常交易的S&P500指數及債券ETF為例。

期貨避險案例一:空頭避險 (Short Hedge)→避開未來下跌的風險

假設現在S&P500指數是5000點,A先生用台股券商複委託買進並持有一個追蹤S&P500指數的ETF,價值共新台幣370萬元 (約123,333美元),他原本預計長期持有。

但某一天,美國的經濟似乎發生變化,A先生覺得未來短期內可能會有下跌的波動,他想避開這個風險,但因為複委託賣出買進的手續費較高,因此他不想賣出手上的ETF,決定現在做空5口微型S&P500期貨(MES)4900點的期貨。

微型S&P500期貨(MES)的合約規格是一點5美元,

所以一口合約價值是4900點×5美元 = 24,500美元,5口期貨總合約規模就是122,500美元,

金額大致是對沖投資組合的99% (他手上做多的ETF價值約123,333美元、做空的期貨部位價值約122,500美元,兩者價值相當,意思是這個期貨商品可以避掉手上持有的投資組合99%的風險。要避掉多少比例的風險並沒有標準答案,是根據你的策略而定)。

狀況一:假設未來如預期下跌

假設未來S&P500指數真的下跌了70點(-1.4%),期貨合約價值上漲,A先生將期貨部位平倉(清空),獲利一共是70點×5美元×5口 = 1,750美元,可彌補原持有ETF下跌的損失。

| 時間線 | 持有現貨部位價值 (追蹤S&P500的ETF) | 期貨部位價值 (做空5口微S&P500期貨) |

|---|---|---|

| 現在 | $123,333 | $122,500 |

| 未來 (下跌70點) | $121,606 | $124,250 |

| 損益 | -$1,727 | +$1,750 |

狀況二:假設未來不如預期

假設未來S&P500指數反而上漲了70點(+1.4%),期貨合約價值下跌,A先生將買進的期貨部位平倉(清空),變成損失1,750美元,但原持有的ETF部位上漲,可彌補期貨部位的損失。

| 時間線 | 持有現貨部位價值 (追蹤S&P500的ETF) | 期貨部位價值 (做空5口微S&P500期貨) |

|---|---|---|

| 現在 | $123,333 | $122,500 |

| 未來 (上漲70點) | $125,060 | $120,750 |

| 損益 | +$1,727 | -$1,750 |

期貨避險案例二:多頭避險 (Long Hedge)→避開未來上漲的風險

假設現在是升息時期,A先生想在未來買進債券ETF,預計買進1200股,目前債券ETF的價格是100.45美元/股,總部位價值是120,540美元,但因為資金還沒到位,所以還沒買進。

A先生覺得擔心未來短期會開始降息,利率下降,債券價格就會上升,如果等到時再買,會買在比較差的價格及報酬率。所以A先生想保留住現在的債券價格及殖利率,決定現在做多一口121’100點10年期的美國公債期貨(代號:ZN)。

10年期美國公債期貨(ZN)1點價值1,000美元,一口合約價值約121,313美元。

(債券期貨報價較複雜,在這裡就不多提,詳細可閱讀10年期美國公債期貨入門教學)

狀況一:假設未來如預期上漲

假設未來真的降息了,債券ETF的價格也上漲到111.07美元,A先生買進債券ETF的成本變高至133,284美元。但由於A先生持有的期貨合約價值也上漲至137’095(約137,297美元),所以可以彌補一下買進債券ETF成本變高的損失。

| 時間線 | 債券ETF成本 | 期貨部位價值 |

|---|---|---|

| 現在 | $120,540 | $121,313 |

| 未來 (降息) | $133,284 | $137,297 |

| 損益 | -$12,744 | +$15,984 |

狀況二:假設未來不如預期

假設未來還是繼續升息,A先生持有的期貨合約價值下跌至113’085(約113,266美元),但債券ETF的價格也下跌到92.59美元,讓A先生買進債券ETF的成本變低,可以彌補期貨合約價值下跌的損失。

| 時間線 | 債券ETF成本 | 期貨部位價值 |

|---|---|---|

| 現在 | $120,540 | $121,313 |

| 未來 (升息) | $111,108 | $113,266 |

| 損益 | +$9,432 | -$8,047 |

市場先生小結:

期貨避險的目的,不是要賺更多錢,是降低整體資產價值波動的風險及不確定性。

避險決策,通常與原本的決策方向相反,在原本既有的長期決策上,因為當下各種意外或情境,透過交易成本相對更低、流動性更好的期貨工具,來對整體部位的風險做出調整。

這邊市場先生也要提醒一個觀念,風險和報酬是並存的,當你避掉所有的風險,也就等於避開所有的報酬。

避險決策不一定每次都是正確的,也會有誤判的時候,導致你新建立的期貨避險部位反而讓你少賺很多,這都是很正常的。

要記得,避險不一定能讓你賺更多,重點在於調整控制自己整體部位的風險。而期貨是這種短期調整中,成本相對較低、容易使用的工具。

補充:期貨避險看的是資產的總價值

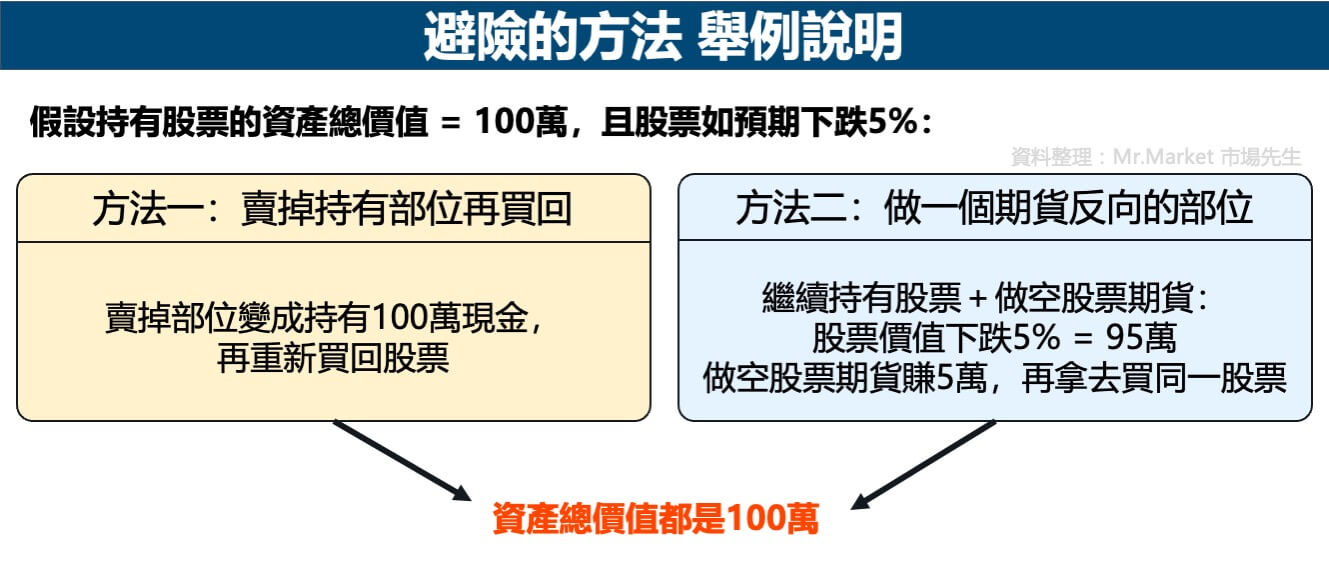

有些人可能會問:「如果賣掉持有的部位,那原先買進的價位不就不見了嗎?假設一間公司的股票我買進的價位是1000元/股,那如果為了避險全賣掉,之後想再買進的時候,要用更貴的股價買進怎麼辦?」

這個問題的答案是,要看資產的總價值,不是看股價或是股數。

假設A先生用50萬現金可以買500股,之後漲到2000元/股,我的總資產價值也漲到了2000元×500股=100萬元,但A先生覺得之後會跌,避險的兩個作法是:

- 賣掉持有部位–>賣掉全部股票,變成持有100萬現金

- 做一個期貨反向的部位–>持有股票+做空股票期貨

假設今天股票真的跌了5%,原2000元/股變成1900元/股,並假設做空期貨賺了5萬:

- 用持有的100萬現金重新買股票,資產總價值=100萬

- 變成持有1900元×500股=95萬元+空期貨賺5萬=100萬

所以,無論用哪個方法,資產總價值都是100萬 (當然空期貨賺的錢要再投入股票,才會跟賣掉再買進股票的效果一樣)。

實務上可能會因為期貨的波動較大而有一點變化,不見得都能做到完全100%避險的效果,但結果不會差太多。

期貨與現貨的基差,影響避險或套利的成本

期貨和現貨,雖然高度相關性,但實際上,它們的走勢不一定絕對相同,價位也不一定一樣。

因此在避險時,期貨和現貨走勢幅度,會產生一定的誤差,不一定能百分之百避險。

例如一檔股票當天上漲3.0%,它的股票期貨可能當天上漲是3.2%,當下的報價、當天的漲幅,雖然高度正相關,但仍會略有一點差異。

期貨波動較大或交易費用不同等等,所以避險效果可能會有些微落差,這個落差稱為基差(Basis)。

理由是期貨會在未來有特定時間到期,更容易將未來特定時間點的預期反應在價格中,導致與現貨產生差異。這讓運用期貨買賣交易的人,可能有時會比現貨更有利一點,或者更不利一點。

基差(Basis) = 現貨實際交易的價格 – 期貨價格

- 空頭避險,基差越大,代表出售現貨得到的獲利越高。

- 多頭避險,基差越小,代表買進現貨的成本越低。

但這個講起來太多,這邊先知道計算概念就好,以後有機會會再寫一篇文章分享。

快速重點整理:期貨避險是什麼?

1. 期貨避險就是把期貨商品來當避險工具,來避開未來可能會遇到的風險。

2. 期貨避險主要有兩個方法:賣掉持有的部位再買回/買進部位再賣出 或是 做一個期貨反向的部位。

3. 空頭避險 (Short Hedge):預期未來下跌,想避開未來價格會下跌的風險。

4. 多頭避險(Long Hedge):預期未來上漲,想避開未來價格會上漲的風險。

5. 透過期貨工具較低的交易成本與較佳的流動性,調整自己持有部位的曝險時能有更多彈性。

6. 避險不一定能讓你賺更多錢,重點是讓你能更有彈性的管理自己的風險。

更多避險規劃策略,可閱讀:如何規劃避險策略(上篇)、如何規劃避險策略(下篇)

加入市場先生FB社團 - 美股券商經驗交流討論

市場先生有新開一個美股券商操作交流FB社團,提供大家可以詢問美股券商操作問題,交流券商使用經驗。

更多美股、ETF等等投資知識,及一些平常的投資閒聊,我會分享在另一個FB社團中:一起學習股票投資,目前已有19萬社友加入討論。

編輯:Eden 主編:市場先生

一般留言