期貨合約怎麼看?重點項目有哪些/如何查詢/範例(海外/國內)

買賣交易期貨前,要先看懂期貨的合約資訊,像是規格、保證金、結算日、合約價值等等。

雖然期貨已經是標準化合約,但相同的合約項目在不同類型的期貨上也可能出現截然不同的解讀。

這篇文章市場先生介紹期貨合約怎麼看?期貨合約中有哪些重要項目?以及每個項目的意思。

本文市場先生會告訴你:

期貨合約是什麼?

期貨合約是公開在交易所上提供的遠期買賣合約,屬於一種定型化契約,對於合約內的商品品質、數量,都有標準化的規格。

期貨交易的買賣雙方有權利及義務,會根據指定的價格、指定的時間,交付特定數量品質的商品及付出約定好的金額。

期貨就是一紙「標準化合約」,用來規範交易雙方的權利與義務,並且賦予法律效力促使雙方履約。

合約中會規定買賣雙方的權利義務,要買賣交付什麼商品、商品的類型品質、多少數量、按照多少價格交易、合約何時到期。

舉例來說,一份2024年3月的WTI 輕原油合約,它會規定每份合約代表1000桶原油,以1桶原油價格作為報價,最小報價一次跳動0.01美元、期貨最後交易時間為合約到期月份(2024年3月)前一個月(2月)的25號之前第三個營業日…諸如此類的規定。

對於期貨的基礎不熟悉的話,可以先閱讀市場先生之前的教學文章:期貨入門教學

期貨合約條款的詳細內容,都寫在「期貨合約規格(Futures Contract Specification)」當中

期貨合約規格,會發布在發行那一項期貨商品的交易所的網站上。

假如當買賣雙方出現交易紛爭時,也是依據期貨合約的條款來劃分雙方應負的權利與義務,因為在投資人建倉的時候,就被視為已認同這些條款。

如果對期貨還不了解,可閱讀:期貨是什麼?

海外期貨合約資訊範例

市場先生同樣以芝商所(CME Group)輕原油期貨為例,示範期貨合約資訊的項目在交易所的網頁中是如何呈現:

補充:「掛牌合約」指的是期貨在交易市場中,有那些月份的合約可供交易。有些期貨會逐月掛牌,也有些是逐季掛牌。

CME芝商所官網也有提供期貨合約教學的免費中文影片,可以幫助快速瞭解期貨合約的定義。

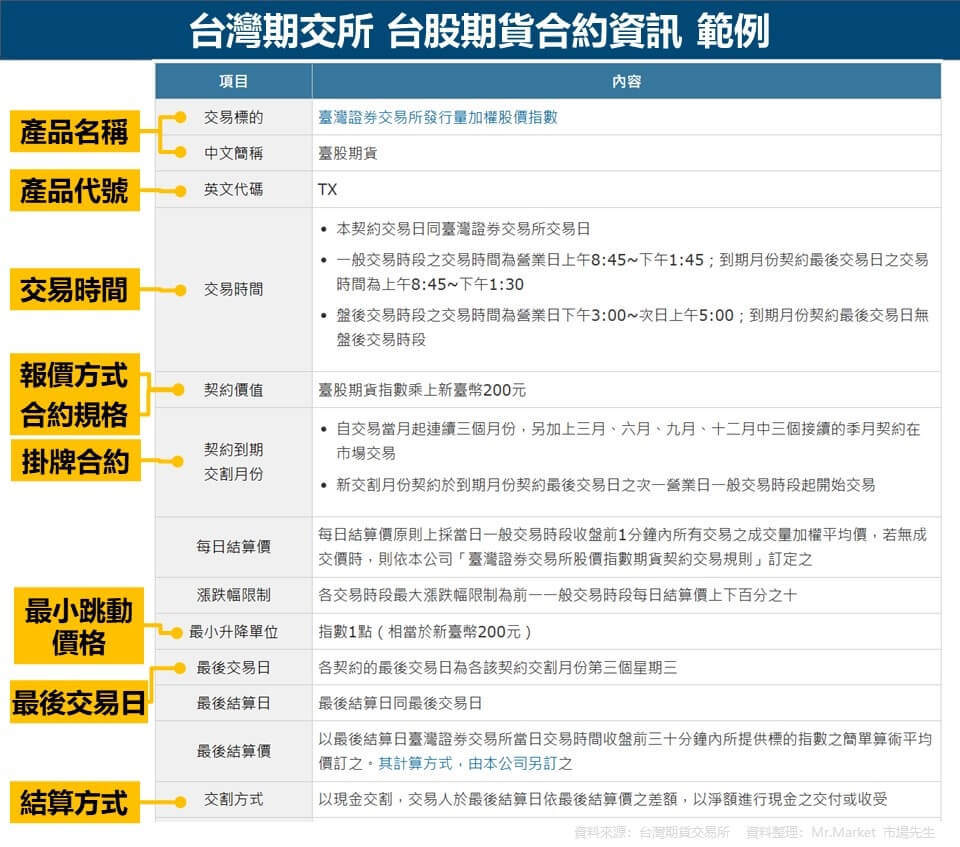

國內期貨合約資訊範例

國內期貨的部分,下圖市場先生以台指期為例,示範期貨合約資訊的項目在台灣期交所的網頁中是如何呈現:

台灣指數期貨的詳細介紹,可參考:台指期是什麼?大台/小台/微台有什麼差異

期貨合約的重點項目

期貨合約中項目很多,包括:

- 期貨名稱(Product Name)

- 交易所

- 產品代號(Product Code)

- 合約規格/合約單位 (Contract Unit)

- 報價方式(Price Quotation)/最小跳動價格(Minimum Price Fluctuation)

- 合約規模 / 一口合約價值

- 保證金(Margin)

- 交易時間(Trading Hours)

- 最後交易日(Termination of Trading)/到期時間

- 結算方式(Settlement Method)

其中粗體項目,是市場先生認為對投資人一定要清楚的重點,分別是合約規模、報價方式、保證金,其次則是到期時間。

以下列出在期貨交易所官網看到的期貨合約重點資訊,市場先生會逐步介紹幾個重要項目的含意:

1. 期貨名稱(Product Name)

代表期貨合約所連結的商品,同時有中文名稱與英文名稱。

期貨名稱能夠簡單的理解這一檔期貨合約連結的標的是什麼,例如聽到小麥期貨,就知道連結的商品是小麥。

國內對於海外期貨常有中文翻譯/俗稱,可能與英文名稱對不上而使投資人誤會。

舉一個例子來說,國內俗稱的「原油期貨」,通常指的是芝商所集團(CME Group)推出的輕原油期貨(Crude Oil Futures),代號CL。

但原油相關的期貨還有很多,像是布倫特最後一日金融期貨(Brent Last Day Financial Futures)、洲際交易所(ICE)的布倫特原油期貨(Brent Crude Futures)等等。

如果投資人談論到這些期貨時只用「原油期貨」一個名詞,就可能產生誤解,即使精確的使用布倫特原油期貨,同一間交易所也可能出現2~3種期貨商品,例如同一種商品會有規模較大的標準合約,以及規模小的迷你合約及微型合約,需要釐清指的是哪一種。

2. 交易所

表示推出這一檔期貨商品的交易所。

雖然世界各國大多設有期貨交易所,但以全球的角度來看,交易量還是集中在全球主要期貨交易所。

不論透過海外或國內期貨商,都能進行期貨交易,由於期貨商品是由交易所推出的,

選擇全球交易量大的交易所推出的期貨商品,除了商品種類較多,合約規格彈性也較大,同一種商品通常有不同合約規模。

因此,選擇期貨商品之前,也需要知道交易的商品是由哪個期貨交易所發行的。

以芝商所集團(CME Group)舉例,CME是目前全球最大的期貨交易所,每年平均處理超過30億份合約,旗下期貨產品包括股票、外匯、利率、能源、大宗商品等,也包含加密貨幣。

目前台灣國內的期貨商也可以交易CME商品,例如元大期貨、群益期貨、康和期貨、統一期貨等期貨公司,投資人只要從中選一家,完成期貨開戶和帳戶註冊,就能開始交易期貨。

查詢CME芝商所期貨交易商⮕台灣期貨商完整清單

3. 產品代號(Product Code)

交易所對個別期貨編制的號碼,在同一個交易所內具唯一性,可以用來辨識個別交易所內的期貨商品。

交易代號是由交易所編制,在同一個交易所中才具有唯一性,不同的交易所間則不具唯一性。

舉個例子來說,在芝商所集團(CME Group),代號ZS表示的是「黃豆期貨」;但是在倫敦金屬交易所(LME)中,ZS代表的卻是「倫敦鋅期貨」。

市場先生補充:識別期貨最佳的方式是用「交易所+交易代號」。

最好還是用「交易所+交易代號」來辨識,因為識別足夠明確,避免混淆。

4. 合約規格/合約單位 (Contract Unit)

合約規格,或者稱為合約單位,表示一單位的合約內,包含多少數量商品。針對不同類型的商品,會有不同的計量方式。

傳統上的期貨合約是一種「打包交易」,而合約規格/合約單位,就是用來表示一單位的期貨合約,裡面打包的數量有多大。

小麥沒辦法一粒一粒販賣,所以打包成一口合約5,000蒲式耳(bushels 約13,500公斤)販售;

原油沒辦法一滴一滴販售,只能先裝成桶,但是一桶桶買賣量又太小,所以打包成一口合約1,000桶(barrels)來販賣;

黃金也打包成一口合約100金衡盎司(troy ounces)出售。

你可以想像成市售飲料,可以單瓶零售,但對需要大量進貨的量販店來說,不可能一瓶瓶採購;它們會跟製造商談一個大批量的包裝,例如說「箱」,進退貨都以「箱」為單位計量計價。

如果一整箱飲料是由24瓶打包而成,這就是合約規格的概念。差別是期貨合約不叫做「箱」,而叫做「口」。

期貨商品種類很多,每種商品的計量的單位都不相同。

傳統上連結有形商品的期貨(小麥/石油/活牛等),計量單位比較直觀,像蒲式耳(bushels)、磅(pounds)、桶(barrels)等,都屬於容量體積、重量或數量單位;

金融類的商品,例如一口債券期貨可能代表10萬美元面額的特定到期日債券的價值,一口日圓匯率期貨代表1250萬日元的美元價值。

無形商品的期貨,例如連結指數的指數期貨,用的是「金額/每點指數」,例如指數上漲1點,等同50美元。

市場先生整理出幾種常見的期貨類型,分別列出合約規格的計量單位,並列舉範例如下表:

| 期貨 類型 | 合約規格 計量單位 | 範例-合約規格 |

|---|---|---|

| 農產品期貨 | •穀物:蒲式耳(bushels) •畜牧期貨:磅(pounds) | •小麥期貨:5,000蒲式耳(bushels) •活牛期貨:40,000磅(pounds) |

| 能源期貨 | •原油:桶(barrels) •天然氣:百萬英熱單位 (MMBtu) | •輕原油期貨:1,000桶(barrels) •天然氣期貨:10,000百萬英熱單位 (MMBtu) |

| 金屬期貨 | •貴金屬:金衡盎司(troy ounces) •基本金屬:磅 (pounds) | •微型黃金期貨:10金衡盎司(troy ounces) •銅期貨:25,000磅 (pounds) |

| 指數期貨 | •指數期貨:金額/每點指數 | •迷你S&P500指數期貨:50美元/每點指數 |

| 股票期貨 | •個股期貨:個股股數 •股票ETF期貨:受益權單位數 | •台積電期貨:2000股 •國泰永續高股息ETF期貨:10,000受益權單位 |

| 利率期貨 | •短期利率期貨:金額/每點指數 •債券期貨:定量面額的債券 | •三個月SOFR期貨:2500美元/每點指數 •10年期美國公債期貨:100,000美元面額 •10年殖利率期貨:1,000指數點(index points) |

| 貨幣期貨 | •貨幣對:固定數量的貨幣 | •日圓期貨:1250萬日圓 |

市場先生提醒:小型合約(Emini-) 與 微型合約(Micro-) 主要差異在合約規格大小。

市面上常會看到小型合約或是微型合約,這些合約最主要的差異是合約規格大小。例如以芝商所(CME)推出的黃金類期貨,就分成三種規模:

黃金期貨

(Gold Futures)100 金衡盎司

(troy ounces)小型黃金期貨

(E-mini Gold Futures)50 金衡盎司

(troy ounces)微型黃金期貨

(Micro Gold Futures)10 金衡盎司

(troy ounces)通常小型合約(Emini-)與微型合約(Micro-)因為規模較小,比較適合資金規模較小的投資人。

以費用率來說,大多數情況,規模越大的合約,期貨手續費相對整個合約規模會越低,規模小的合約,手續費與合約規模的比例會略高一點。但差異不至於太大,且期貨手續費本來就很低、影響極小,投資人如果資金不夠充裕,應該仍是以規模小的合約開始使用。

5. 報價方式(Price Quotation)/最小跳動價格(Minimum Price Fluctuation)

表示期貨商品的計價方式,單位是「金額/每單位連結商品」。特別需要注意「幣別單位」、「商品單位」以及「最小跳動價格」在不同類型期貨之間的差異。

- 幣別單位:計價的貨幣種類及最小單位,例如:美元或歐元,單位是美元dollars或美分cents(1美分=0.01美元,或者 1美元=100美分)

- 商品單位:報價對應商品的單位,例如:桶 barrel 或蒲式耳 bushel

- 最小跳動價格:單位報價的最低波動幅度,又稱為tick,例如:0.01表示每次上漲或下跌最少都變動0.01

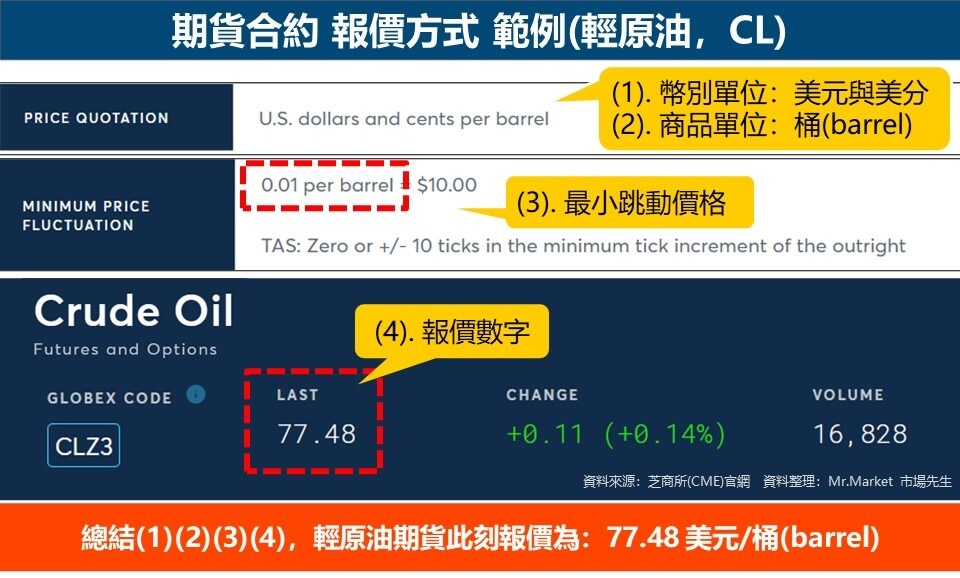

市場先生用舉例的方式來說明報價方式,下圖是芝商所(CME)輕原油期貨報價,從合約條款中可知道這些資訊:

- 幣別單位:美元與美分

- 商品單位:桶(barrel)

- 最小跳動價格:0.01

結合當下的報價數字77.48,可以知道輕原油報價為:77.48美元/桶(barrel)。

市場先生要提醒三個重點,在看期貨報價時,需要特別注意:

1. 報價單位不一定是「美元 dollar」,有可能是「美分 cents」,1美元=100美分

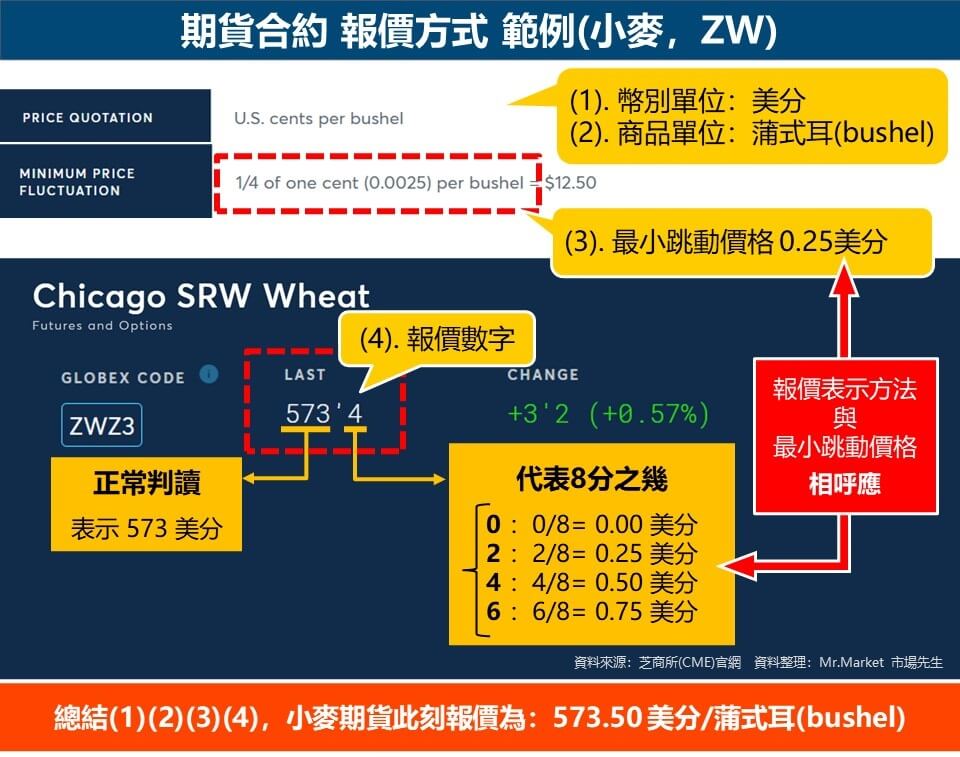

例如小麥報價,是641’2,意思是 1蒲式耳 bushel的報價為 641’2美分,不是美元。

因此最後如果你要換算合約規模或者計算損益,乘上合約規模後,算出來的報價單位是美分cents (1美分 = 0.01美元),要再除以100,才會是美元。

2. 多數期貨的報價是十進位,但少數期貨(債券、農產品),是用 8進位、32進位報價:

- 10進位報價:例如原油期貨一桶 ,報價是「77.48」美元。

- 8進位報價:小麥期貨、玉米期貨、黃豆期貨。

- 例如:小麥報價是「641’2」美分,意思是641又 8分之2美分,相當於641.25美分。

- 32進位報價:2年公債期貨、5年公債期貨、10年公債期貨。

- 例如:2年公債報價會寫成「102’255」美元,意思是102又 32分之25.5美元,相當於102.796875美元。

報價顯示中,非10進位制的數字常以「’」符號作區隔。投資人需要提高警覺,「’」符號不等於小數點「.」,一個是點在上面,另一個是點在下面,意思差很多。

3. 不同期貨,報價有不同的「最小跳動價格(Minimum Price Fluctuation)」。

每個期貨合約報價的最小跳動單位不大一樣,

以十進位的報價來說,有些是0.1,有些是0.01,0.0001等等。

而8進位或32進位的報價,最小跳動換算成十進位,可能會是 1/4 (也就是0.25美元),也可能是1/64(等同0.015625美元)。

要注意,並不是說8進位,最小跳動就是1/8。雖然用8進位顯示,但最小跳動可能是1/4,也就是一次至少跳動2/8。

同樣的,32進位也不代表最小跳動是1/32。可能最小跳動是 0.5/32 (會寫成 100’005 ,意思是100又32分之0.5)。

例如下圖是芝商所(CME)農產品期貨中的小麥期貨,就是以每次跳動0.25美分作為最小跳動價格。

本質上這只是一種報價呈現方式,第一次接觸的新手不用想的太複雜,知道有這件事,遇到時注意不要錯誤解讀即可。

大多數期貨報價仍是用十進位,只有少數農產品及債券,因為歷史悠久,有約定成俗的使用習慣,所以仍使用8進位或16進位的方式報價。

市場先生補充:最小跳動價值 vs. 最小跳動價格

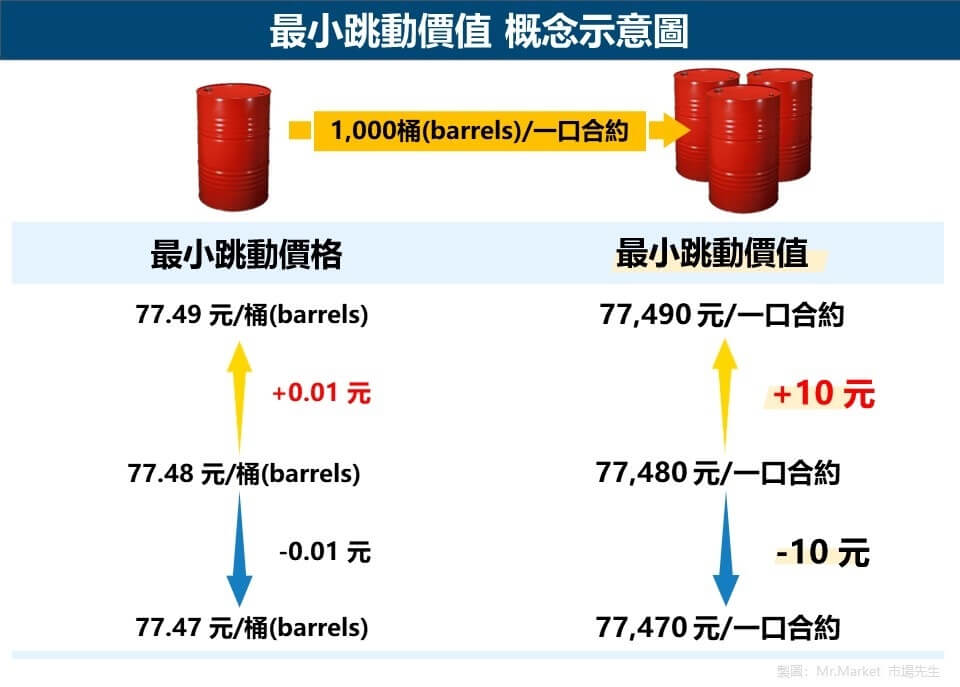

期貨交易有時會提及「最小跳動價值 」,它跟最小跳動價格的差異在於,討論的是「單位商品」還是「一口合約」:

- 最小跳動價格:單位報價的最低波動幅度

- 最小跳動價值:發生「最小跳動價格」的情況下,一口合約的價值變化量

舉個例子說明,輕原油期貨CL最小跳動價格是 0.01美元,意思是1桶原油的價格,最小的報價跳動是上漲0.01美元或下跌0.01美元。

輕原油期貨一口合約規格是1,000桶,意思就是說當輕原油期貨報價每桶變化±0.01美元時,一口期貨合約的價值會變動±10美元。

最小價格跳動在交易領域的術語稱為 tick或ticks,

例如上漲 1 tick,意思是價格跳動上漲1個最小的單位。

6. 合約規模 / 一口合約價值

合約規模又稱作「一口合約價值」,指的是這張期貨合約交易的總價值。計算方式是「合約規格 × 單位報價」。

一口合約價值會隨著市場報價起伏變動,也影響投資人參與交易需要準備的保證金資金規模與槓桿大小。

簡單來說,一口合約價值的計算方式就是「合約規格與單位報價的乘積」。但是連結不同類型商品的期貨,彼此間仍有所差異。

用文章前面的案例來說明,

如果飲料單瓶售價是25元,那個一箱24瓶的價值就是600元。

用同樣的概念參考文章前面的範例,

如果小麥每蒲式耳(bushels)報價573’4美分,經過試算後等於是5.735美元,那麼一口合約5,000蒲式耳(bushels)的價值就是28,675美元;

- 5.735 美元/蒲式耳 × 5000蒲式耳 = 28,675 美元

如果原油每桶(barrels)報價77.48美元,那麼一口合約1,000桶(barrels)的價值就是77,480美元。

- 77.48 美元/桶 × 1000 桶 = 77,480美元

而一口合約總價值越高,就表示參與期貨交易需要準備的資金門檻越高。

7. 保證金(Margin)

表示這個期貨商品至少需要多少資僅金才可以開始交易,且最高槓桿比率是多少

期貨是採用保證金交易的方式進行,所以投資人不用準備全額資金金可以開始交易。但是保證金交易最大的風險,就是價格走勢與預期方向大幅相反時,會發生保證金不足,進而導致的追繳保證金或斷頭。

保證金幾個重點:

- 原始保證金:開啟一口合約,所需的最低保證金。

- 維持保證金:持有一口合約過程,保證金帳戶需維持的最低金額標準。

- 保證金追繳:當保證金帳戶的資金低於維持保證金水準,會收到追繳通知,要在限定時間內將保證金補足到原始保證金以上,否則可能被強制平倉(斷頭)。

如果還不了解保證金交易,可閱讀:保證金交易是什麼?

想了解維持保證金/原始保證金的介紹,可閱讀:維持保證金/原始保證金要準備多少才安全?

新手期貨投資人建議準備的保證金:

市場先生建議盡可能完全不用槓桿,也就是根據合約規模來準備保證金。例如某期貨一口合約規模3萬美元,那你就準備3萬美元才交易一口。即使它的原始保證金只要3000美元,你也應該準備3萬美元才考慮交易。

如果你覺得這個金額很大,那也許代表你的條件還不適合使用期貨這項工具。

有些人會只準備原始保證金或者更多一點錢就開始交易,又或者認為可以做嚴格的風險控制,所以不用那麼多錢。

但對新手而言,不熟悉產品、不熟悉風險控制,使用高槓桿本身就是很危險的事情。

而即使準備了充足資金,也應該從小部位開始,等到對交易規則、風險,都有足夠認識之後,再開始加大部位或槓桿。

期貨交易該投入多少保證金,完整的討論可閱讀:期貨一口要多少錢?放多少保證金?

8. 交易時間(Trading Hours)

表示期貨在交易所開盤交易的時間。交易海外期貨需要注意時差轉換,以及夏令/冬令時間。

如果交易的是國內期貨,開盤時間就與交易所公告的相同。

但如果是交易海外期貨,就需要注意時差轉換,因為海外期貨公告的時間大多是美國東部的時間;另一方面則是要注意日光節約時間的差異,在冬令/夏令時,美股開盤時間會都會有所調整,有些時候開盤收盤時間會再差1小時。

想了解,可閱讀:夏令時間/冬令時間是什麼?日光節約時間

9. 最後交易日(Termination of Trading) / 到期時間

期貨最後交易日,也稱為到期時間。表示期貨合約可進行交易的最後一天,若在最後交易日之後仍未反向平倉,則會進行結算。

舉個例子,2024年3月份(MAR 2024)到期的輕原油合約(CL),合約上會說明,最後交易日會是前一個月(3月合約的前一個月是2月)第25個日曆天之前的3個工作日,算下來,202403的輕原油合約,最後交易日會是在2024/2/20。

不同期貨合約,最後交易日的規則不同。

持有合約超出最後交易日的期限,會進入履約結算,但如果其中一方不履行合約就可能面臨法律責任與賠償。

當然,一般人在期貨證券商買賣的期貨,大多都是現金結算,不會讓投資人履約交割實際的產品,

有些交易商規定是在最後交易日前幾日就會根據損益金額強制反向平倉,而不會讓你持有到結算,因此也不需要太擔心,

在期貨官網的合約上,通常也可以查詢到各個期貨合約最後交易時間(Last Trade)。

但投資人在交易期貨時,仍須要了解自己使用的期貨商的買賣規則(可以問營業員或問客服)。

常見的兩種結算方式下面會介紹。

市場先生3個提醒:

1. 期貨合約月份,不等於最後交易日時間

期貨合約的月份,大多時候指的是最後合約到期結算的時間,但不同期貨的最後交易日的規則不同,有些會最後交易日會更提早。

例如2024年3月份的合約,有些期貨最後交易日仍是在3月(例如股票指數類的期貨),有些期貨最後交易日則是在當年2月(例如上面原油的例子)。

2. 原油負油價事件:沒有在最後交易日前結算的風險

在2020年4月份,當年5月的原油期貨,曾經發生過負油價。

當時因為Covid疫情因素,全球原油供需失衡,原油供給很多,但原油的倉儲有限,因此許多人在結算時急著出售,避免實物交割,導致多殺多,甚至出現負油價。

負油價是發生在期貨最後交易日之後,也就是當時手上仍有未平倉原油期貨合約的人,如果沒有平倉(例如手上有原油期貨多單,需要反向賣出平倉),就需要進入結算。但賣出的量很大,能買進承接的量卻很少,因為當時並沒有多少人手上有船可以運走原油,如果買方不能交割原油,就會面臨違約風險。

對在期貨商交易的投資人來說,雖然沒有履約問題(大多數在期貨交易商買賣期貨,都是現金結算),但有些期貨商在最後交易日之後仍可以買賣,可能會面臨這類風險。

因此了解自己的交易商的結算規則,以及了解期貨合約的結算時間,都非常重要。

(當年市場先生手上也有原油選擇權 short put,但好險我是在最後交易日之前出場小賺一點,否則假如多放幾天結果就會變大賠了,捏了一把冷汗)3. 美股四巫日期貨交易波動會變大

四巫日就是四大衍生性金融商品:股票指數期貨、股票指數選擇權、個股期貨、個股選擇權的到期結算日。通常在四巫日當天投資人要決定是否將期貨合約轉倉、開倉、平倉等,常使交易量變大、市場波動加劇,因此如果有需要轉倉,避開這些時段可以減少一些波動問題。

我個人會建議,大多數的期貨合約如果需要轉倉換月,都不要等最後一天交易才轉倉,可以提早幾天。

關於期貨四巫日的時間,可閱讀:四巫日 是什麼?四巫日對台股/美股有影響?

10. 結算方式(Settlement Method)

期貨結算方式分成實物交割與現金交割。前者是一手交錢一手交貨;後者是計算損益後付錢/收錢就結束合約,不涉及連結商品交易。

實物交割(Physical Delivery)意思就是一手交錢一手交貨。表示完成結算後真的會收到1,000桶原油(輕原油期貨)、5,000蒲式耳的小麥(小麥期貨)或是40,000磅的牛肉(活牛期貨)等。

而現金交割(Cash Delivery/Cash Settlement)意思就是計算合約損益後,有獲利就收錢,虧損就付錢,合約就此結束,不再涉及連結商品的交易事項。

如果投資人的目的只是套利之類的需求,更需要了解合約的結算方式,並在合約最後交易日前平倉,以免被迫交實物交割;或是改操作可現金結算的小型(E-mini)或微型(Micro)期貨合約。

額外提醒,

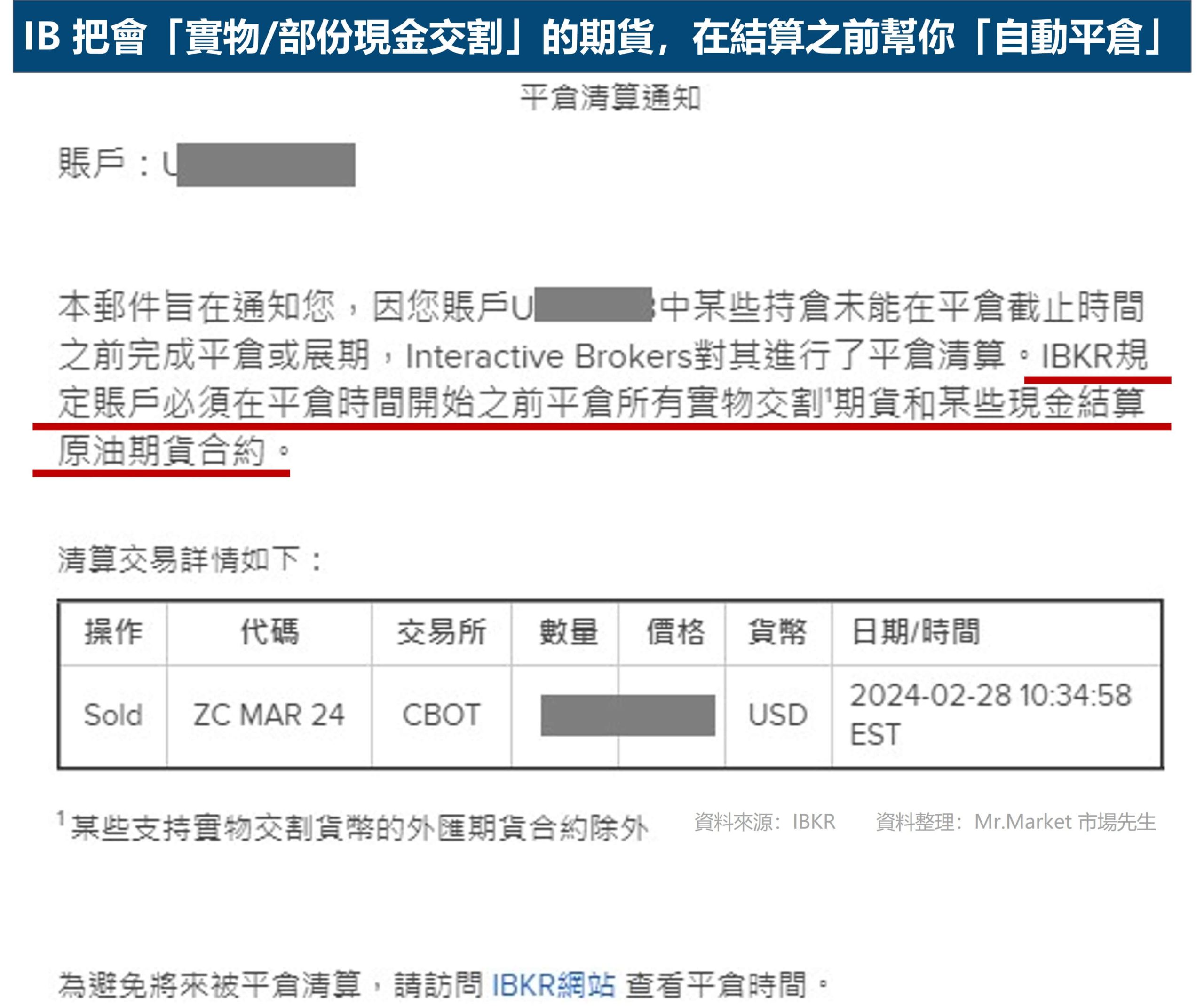

在IB交易期貨時,所有實物或某些現金交割的期貨,都會在結算前會幫你自動平倉。

如果預計要平倉的人,可以選擇讓他主動平倉,

或是有轉倉需求的人,就要留意平倉的時間,在「最後交易日」前,要記得提前建立一個新倉。

查看平倉時間 → IB 平倉規則與時間

市場先生補充:國內做期貨交易(包含海期)都沒有實物交割。

在台灣期貨商交易國內期貨,或是複委託海外期貨,都不能實物交割,只能現金交割,投資人必須在合約到期之前賣出或轉倉。

為了避免投資人發生實物交割,在國內期貨商承作海外期貨時,一般會根據期貨交易所的第一通知日或最後交易日,訂定一個「網路最後交易日」,提前關閉網路交易/電子下單的功能,告訴大家這個商品即將結算,必須提早平倉或是換月轉倉。

有關期貨實物交割的第一通知日、最後交易日的詳細說明,可參考:期貨實物交割是什麼?

期貨合約資訊怎麼查?

期貨的合約資訊可以在期貨交易所內查詢。

全球幾大主要的期貨交易所的網站都有提供期貨合規範的查詢,投資人常使用像是芝商所(CME)、美國洲際交易所(ICE)、台灣期交所(TAIFEX)等。

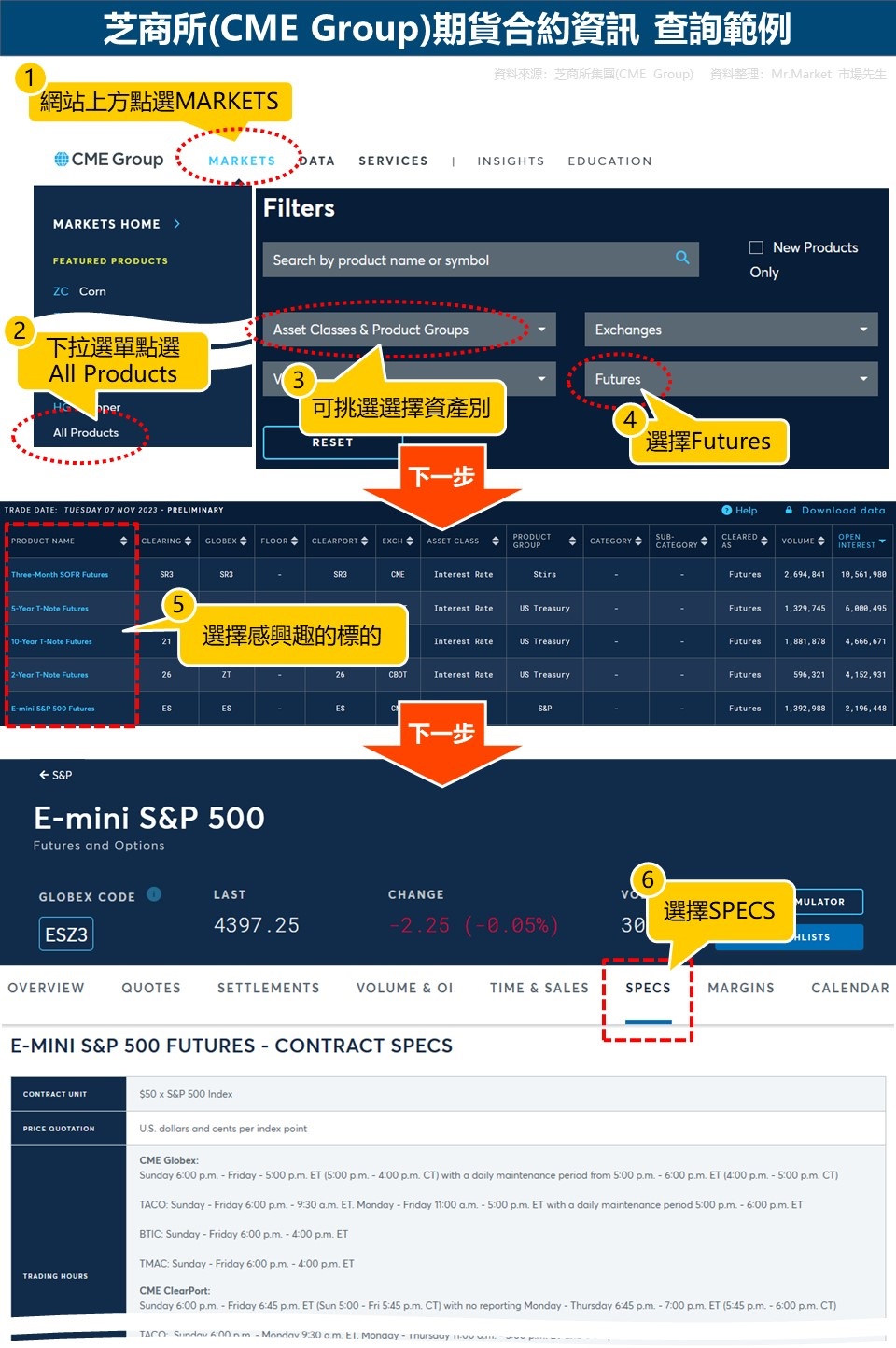

下圖以全球最重要的期貨交易所,芝商所集團(CME Group)為例,示範如何查詢期貨合約資訊。

想知道全由有那些主要期貨交易所,可閱讀:全球主要期貨交易所有哪些?可交易什麼產品?

期貨合約怎麼看?重點整理

1. 期貨合約是公開在交易所上提供的遠期買賣合約,屬於一種定型化契約,對於合約內的商品品質、數量,都有標準化的規格。

2. 期貨合約中的項目很多,重點項目為:合約規模、報價方式、保證金、最後交易日/到期時間。

3. 期貨合約的規格在各大交易所都可以查詢,例如芝商所(CME)、美國洲際交易所(ICE)、台灣期交所(TAIFEX)等。

下一篇,我們將開始了解全球的交易所,不同的交易所主要交易的期貨商品也會不同,除了上述提到的交易所之外,也會列出全球最主要的期貨交易所。

編輯:Leon 主編:市場先生本文為投資教學使用及經驗整理,內文提到標的均為教學範例使用,無任何投資推薦之意。期貨投資有風險,投資前務必自行研究分析。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言