《經濟指標教你加減碼 》 讀書筆記 :有那些重要經濟指標,值得我們留意的…(上)

《經濟指標教你加減碼 》從最基礎的風險管理概念,再介紹監測總體經濟狀況的各項指標,讓讀者知道領先、同時、落後指標的內涵後,

接著解釋利率、聯準會的功能、通貨膨脹、債券、股票,與經濟循環之間的先後關係,

最後講解各循環階段較合適的投資策略做為結尾,帶領讀者透過總體經濟指標,掌握較佳的投資時機。

針對這本書籍分成3篇的閱讀心得:

1.市場先生讀書心得總結

2.有那些重要經濟指標,值得我們留意的…(上)

3.有那些重要經濟指標,值得我們留意的…(下)

那一些重要的經濟指標,會影響加減碼…

作者在眾多的經濟指標中,挑出值得特別留意、影響投資人加減碼程度高的經濟指標。

接下來,就詳細說明這些經濟指標,但因為說明內容較多,會分為上、下兩篇文章。

有那些經濟指標,值得我們留意的…(上),說明以下指標:

1.領先指標、同時指標、落後指標

2.名目利率與實質利率

3.貨幣政策

4.金融循環與經濟指標的連動性

5.通貨膨脹

有那些經濟指標,值得我們留意的…(下),說明以下指標:

6.債券市場指標

7.股票市場指標

8.技術指標與形態學

指標1. 領先指標、同時指標、落後指標

根據與經濟景氣發生的相對時間點進行分類,可將各個總體經濟指標分成領先指標、同時指標、落後指標。

領先指標

領先景氣循環的指標,常被政府部門用來判斷未來經濟走勢,也是政府判斷財政與貨幣政策時機的重要監測數據。

同時指標

與景氣循環同時上升與下降,被用來理解當前的景氣狀況。

落後指標

落後指標通常是最被忽視的一環,但在預測下一輪景氣領先指標的高峰、低谷上,有相當大的幫助。

市場先生提示:要留意的關鍵是,所謂的領先,並不是指標領先股市,而是指標領先於經濟。因此用領先指標預測股市,這是一種迷思。它能作為目前景氣循環階段輔助判斷的工具,但做不到預測,因為股市也是領先指標。

可以進一步了解:領先指標、同時指標、落後指標是什麼?差異比較與解讀方法

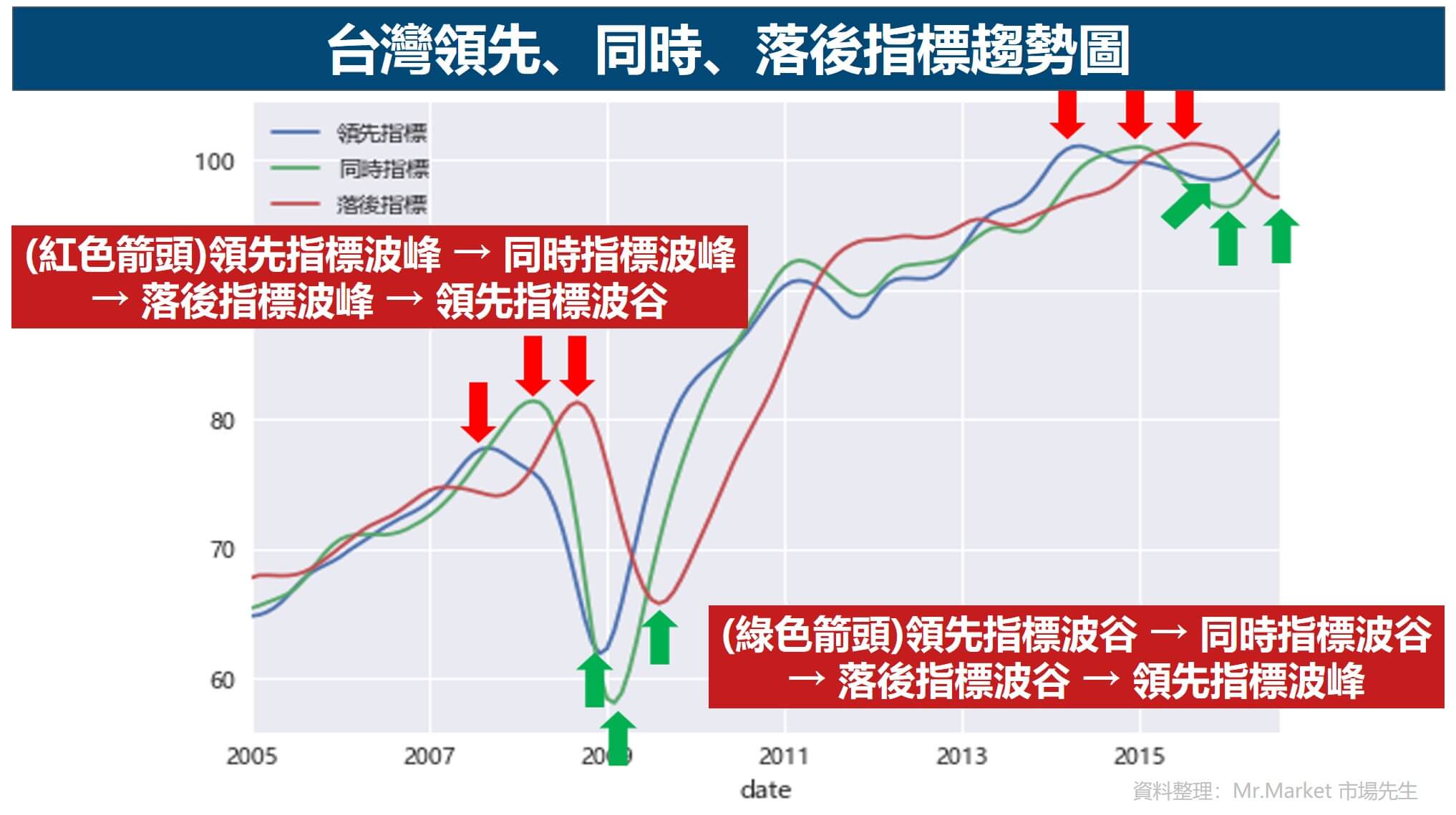

領先、同時、落後指標,要如何運用在股市呢 ?

由於領先、同時、落後指標之間擁有先後次序,大致的次序如下所列 :

(紅色箭頭) 領先指標波峰 → 同時指標波峰 → 落後指標波峰 → 領先指標波谷

(綠色箭頭) 領先指標波谷 → 同時指標波谷 → 落後指標波谷 → 領先指標波峰

最能代表台灣股市波動的,就屬台灣加權指數,它屬於領先指標,從下圖中可以看見勢基本上與領先指標一致。

當我們知道領先、同時、落後指標之間的關係後,就能推估目前循環所在的階段,為市場當下階段及下一個階段做出準備。

指標2. 名目利率與實質利率

利率分成名目利率與實質利率。

- 名目利率:常用債券的殖利率代表投資債券的報酬。

- 實質利率:是將報酬扣除通貨膨脹後,實際賺得的利率。

這裡有更詳細的說明:名目利率/實質利率 意思有什麼不一樣?哪個比較重要?

作者提到實質利率的概念,是指債券殖利率減去通貨膨脹率後剩下的利率。

實質利率有一個關鍵值 1.4%( 長期資料平均而得 )

書中提到當實質利率低於1.4%,或是短期名目利率遠低於通貨膨脹率時(如2021 – 2022年),代表資金相當低廉,公司有誘因借錢,而導致過度擴張,並進一步惡化通貨膨脹。

單整體過程只是低效率的擴張,生產效率並未提升。所以在低實質利率的大環境下,這種現象會進一步惡化通膨,並無助於生產效率進步。

以美國1970年帶為例,當時的實質利率已經低於1.4%,除此之外,當時美國政府企圖完成「大社會」(Great Society)的目標,增加政府支出,同時減少企業所得稅,讓通貨膨脹由1972年的4%提升到1976年的6%。

實質利率過低的影響

1970-1980年的高通膨年代,當時低實質利率造成的影響有 :

- 高通貨膨脹率。

- 通貨膨脹率上升,投資人的要求債券殖利率隨之上升,債券價格下跌。

- 萬物齊漲時,企業更能透過調漲價格提升獲利。

- 企業有提升價格的好處,較無誘因透過提升生產效率來增加盈餘,所以當時的生產力成長率低。

- 企業此時不需透過提升科技、技術來提升獲利率,協助企業提升生產表現的科技股表現較差,另一方面也是因為當下利率高會讓未來盈餘的價值降低。

- 資金成本低廉且豐沛,房地產、土地以及藝術品價格(例如今日的NFT)大漲。

- 保值需求上升,黃金、貴金屬、原物料等「硬資產」價格上升。

- 經濟成長愈趨緩。原因是消費者實質收入降低,導致消費力下降,消費者信心指數下跌。

- 美元不斷貶值,變成弱勢貨幣,進一步讓美元結算的大宗原物料價格上升。

注意此處的實質利率是名目利率與通貨膨脹率之間的「差值」,所以低實質利率不代表低利率或低通膨率,也可能兩者都很高,只是彼此間的差值很低。(如通膨率30%;名目利率31%,此時的實質利率依然只有1%)

而低實質利率可能讓該國貨幣成為弱勢貨幣,進而加劇進口型通膨。若該國政府沒展現打擊通膨的決心,那麼投資其他實質利率較高的國家會是較好的選擇。

指標3. 貨幣政策

聯準會雖然以控制利率來影響經濟、就業與通膨,但並沒有一個工具可以直接影響利率,而是必須透過其他貨幣政策工具,控制貨幣的數量,達成對利率的調控。

現有的貨幣政策工具有 :

1.存款準備率 :

一般商業銀行雖然允許將消費者的存款進行放貸,但仍需留存一定比例的存款,供消費者提款,避免消費者提不出現金而出現恐慌。而該比例就稱為「存款準備率」。(世界各國不同,例如美國目前已經取消存款準備率規定)

|

存款準備率調整的影響 |

|

| 存款準備率調整 | 市場受到的影響 |

| 存款準備率提升 | 資金的運用彈性下降,因為需保留更多的現金在銀行中,導致市場上的可借貸資金減少,利率上升。 |

| 存款準備率下降 | 資金的運用彈性上升,不必保留太多現金在銀行,市場上的可借貸資金增加,利率下降。 |

|

資料來源:經濟指標教你加減碼 |

|

2.公開市場操作 :

透過買購買商業銀行所持有的政府公債,增加銀行的準備金總額(因為銀行的準備金都存在聯邦儲備銀行的戶頭,所以聯儲銀行可以透過購買商業銀行持有的債券,直接在準備金戶頭增加數字 ),

讓銀行可以對企業放貸更多金額,降低短期借款利率( 因為市場上的可借貸資金增加 )。如果想要讓短期利率上升,則做反向操作。

美國聯邦銀行的公開市場操作主要購買中短期債券,對短期資金量進行調控。而與量化寬鬆最大的不同在於 : QE可購買長期國債與非公債的有價證券:如MBS( 房貸抵押債券 )。

3.調整重貼現率 :

當銀行有資金短缺時,可透過同業拆借獲得資金,也可以透過聯邦銀行的貼現窗口取得資金。透過貼現窗口取得的資金利率,就是貼現率。

如果提高貼現率,代表聯邦銀行不鼓勵銀行向聯邦銀行借款,銀行間就必須對資金的進出管控好,避免產生資金流動性務問題。

4.量化寬鬆:

透過買斷銀行持有的長期國債與MBS,釋放長期流動性到市場中。

當QE結束,即將進行縮表時,則放任國債、MBS到期即可。

5.殖利率曲線控制:

是指限定長期國債殖利率的可波動區間,如1% +- 0.25%,當國債殖利率上升超過1.25%則無限買進;反之跌超過0.75%時則無限賣出。藉此調控長期資金的利率。

日本長期使用QE導致日本銀行( BOJ )持有超過50%的日本國債,造成日本國債的流動性極差。

而持有過大比例的國債,也會讓QE逐漸失去效力。所以透過殖利率曲線控制,除了可達成利率控制的目的,也可以減少國債的購買總量。

可閱讀:

1. 央行貨幣政策是什麼?對投資人有什麼影響?

2. Fed如何影響市場利率?一次搞懂聯準會貨幣政策的利率運作

這幾篇文章有可以再更深入的探討。

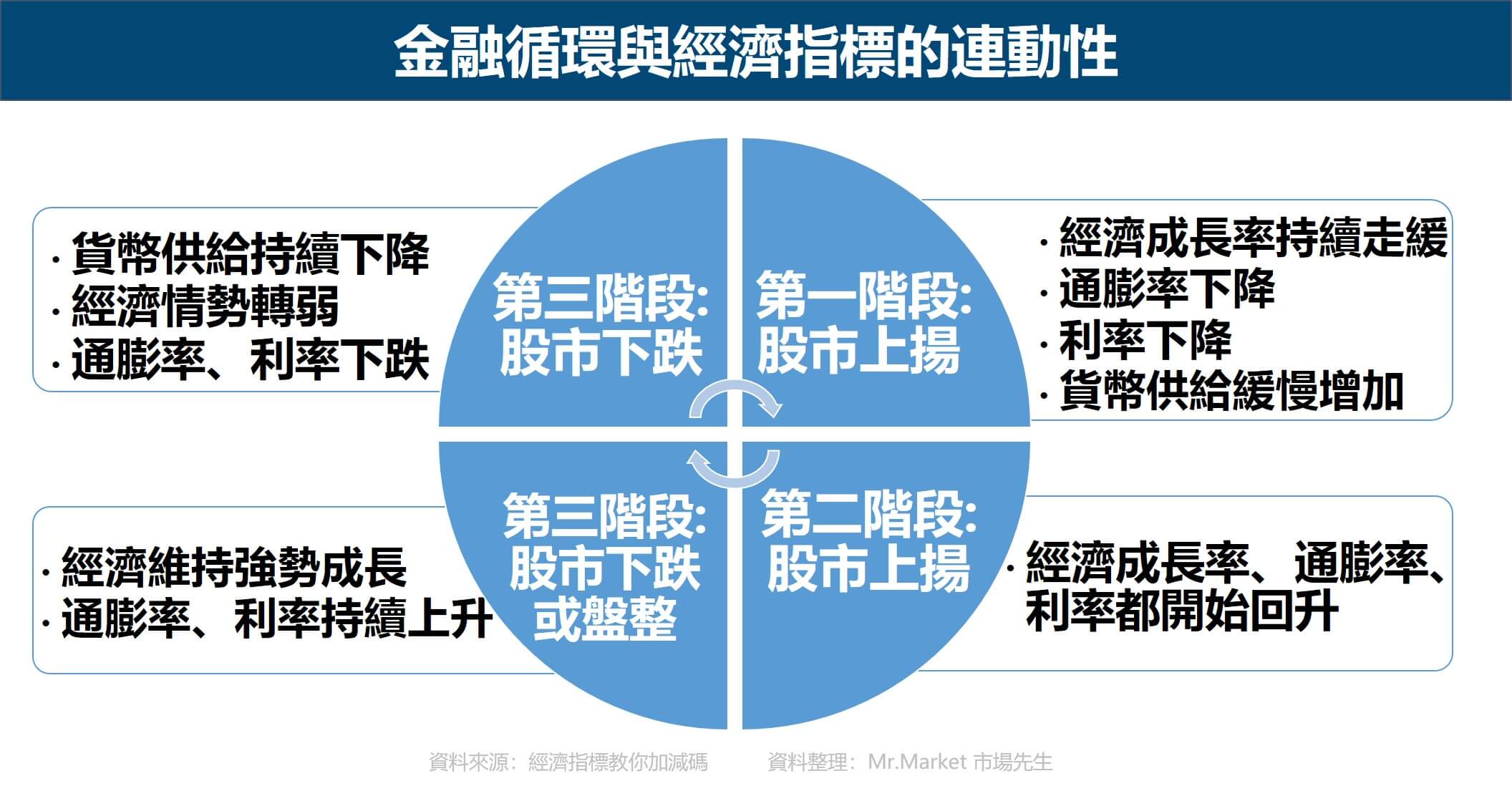

指標4. 金融循環與經濟指標的連動性

金融循環是指股市(領先指標)、經濟成長率(同時指標)、利率&通膨率(落後指標)有連動性。

而聯準會的目標,就是透過擴張/緊縮的貨幣政策,讓金融循環得以順利完成。

在這邊先重述貨幣、利率與經濟成長率之間的關係 : (以下貨幣或資金指的是同一件事情 )

貨幣成長率與利率之間的關係 :

|

貨幣成長率與利率的關係 |

|

| 情境 | 結果 |

| 貨幣成長率升高,市場資金增加 | 利率( 借資金的成本 )下降,市場更傾向於借款擴張,經濟將趨向增長。 |

| 貨幣成長率下降,市場資金減少 | 利率上升,企業對借款態度趨向保守,經濟趨向萎縮。 |

|

資料來源:經濟指標教你加減碼 |

|

在理解三者的關係以及領先、同時、落後指標後,以下是金融循環的四大階段 :

第一階段 :

此時經濟成長率持續走緩,商品價格下跌,通膨率也下降,而由於通膨減緩,美元逐漸轉向強勢,利率持續下降,貨幣供給額緩慢增加,股市上揚。

第二階段 :

資金水位提高,經濟成長率、商品價格、通膨率、利率都開始回升,股市上揚,美元走強。

第三階段 :

資金水位開始下降,經濟維持強勢成長,商品價格、通膨率、利率持續上升,美元開始走弱,股票下跌或盤整。

第四階段 :

資金水位與貨幣供給持續下降,經濟情勢轉弱,股市下跌,商品價格、通膨率、利率下跌,美元持續弱勢。

如下圖:

指標5.通貨膨脹

作者將通貨膨脹比喻成經濟體中的癌細胞,通貨膨脹會帶來以下的負面影響:

1. 消費者的購買力減弱:

雖然溫和的通膨(通常指2%)是有助於經濟成長,但不當的通貨膨脹會侵蝕消費者的購買力,進而減少消費,當消費減少了,企業的獲利也會減少,最後反映在消費者的薪資上,進入惡性循環。

2. 債券殖利率上升,資金成本上升:

此外,當通膨上升,連帶使債券的要求殖利率上升,讓企業融資成本不再低廉,及整體投資金額萎縮,最後造成未來經濟成長率趨緩甚至下降。

3. 實質利率降低:

通膨上升將降低該國的實質利率,使資金逃往實質利率更高的國家。

假設日本的利率為3%,通膨率1%;美國的利率為5%,通膨率為6%,導致投資日本債券會比美國債券更加誘人,因為美國債券到期後收到的資金都被通貨膨脹吃掉。而上述資金外逃會進一步使該國貨幣變成弱勢,加劇輸入性通貨膨脹,也會使股市資金離開,讓股市表現變差。

可以再深入了解:完整的通貨膨脹投資懶人包通貨膨脹、

通膨率實際應用

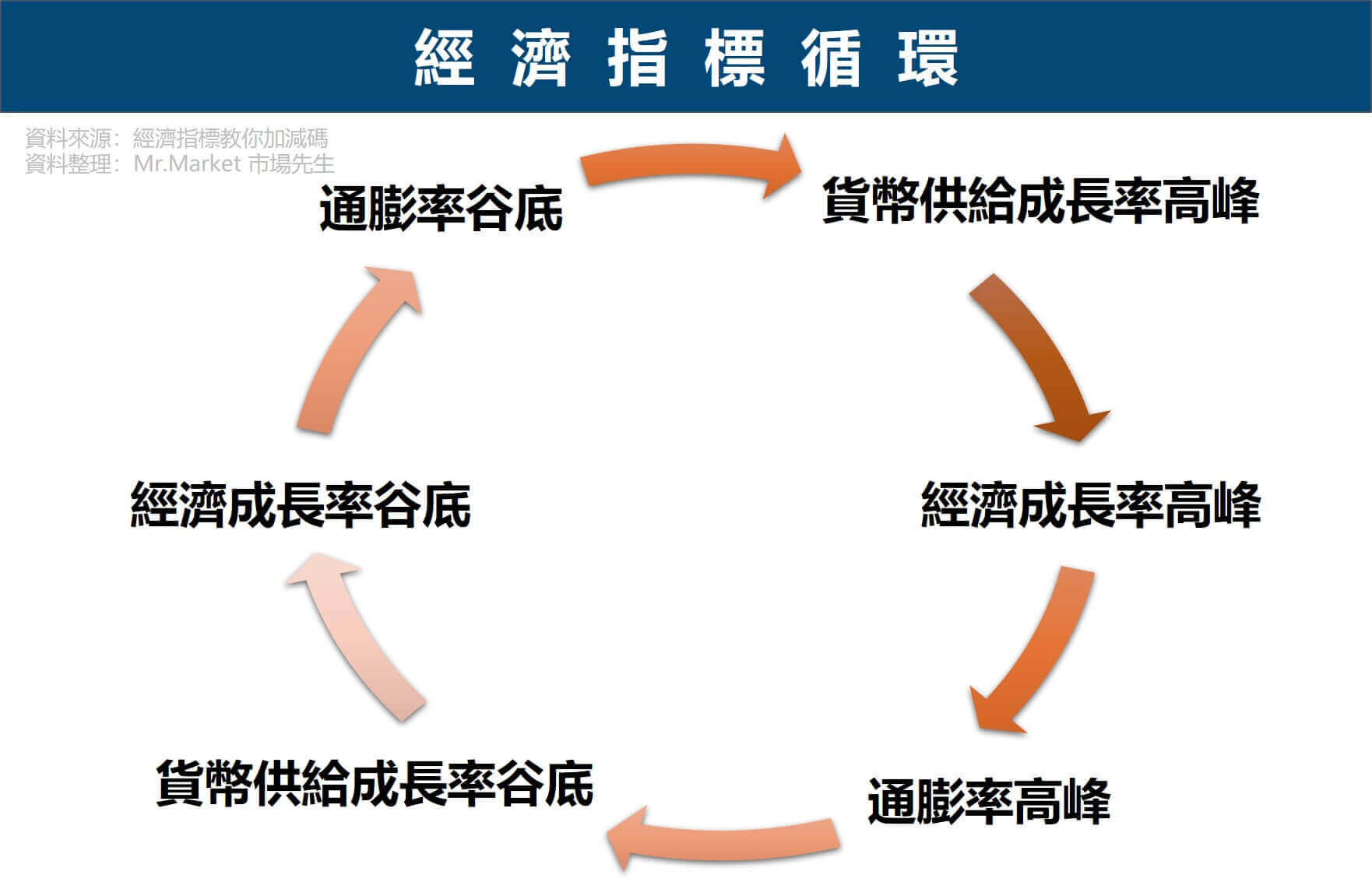

作者將貨幣供給( 領先指標 )、經濟成長( 同時指標 )、通貨膨脹( 落後指標 )應用在指標循環的模型中,可以得到以下的連動關係 :

貨幣供給成長率高峰 → 經濟成長率高峰 → 經濟成長率高峰→ 通貨膨脹率高峰 → 通貨膨脹率高峰 → 貨幣供給成長率谷底 → 貨幣供給成長率谷底 → 經濟成長率谷底 → 經濟成長率谷底 → 通貨膨脹率谷底 → 通貨膨脹率谷底 → 貨幣供給成長率高峰。

下方以圖示會更清楚:

接下來,還有「有那些經濟指標,值得我們留意的…(下)」(點此連結)

內容會說明以下指標:

- 債券市場指標

- 股票市場指標

- 技術指標與形態學

本文由 EDGE量化交易團隊 與 市場先生團隊 共同整理編輯

EDGE 是一支全量化交易的外資避險基金,藉由程式解讀每日即時產生的上千種數據,調整部位曝險和多空方向。除了常見的股票指數之外,亦交易原物料、匯率、債券和貴金屬期貨等商品,利用跨國多資產動態配置,達到基金穩定提升之目的。

更多延伸閱讀:

- 什麼是負利率?對經濟、股市債市、金融體系有什麼影響?負利率時該如何投資?

- 什麼是債券存續期間(Duration)?與利率變動有什麼關係?如何應用及計算?

- 利率避險工具有哪些?什麼是利率避險債券基金

- 銀行 美金高利定存 應該怎麼選?看到5%或10%超高利率能投資嗎?

- 借錢投資「高殖利率」標的可行嗎?從1000萬投資故事中學到的3件事

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言