零息債券是什麼?投資有風險嗎?和有配息債券有什麼不同?

債券(Bond)是一種借據,由發行者承諾在到期前每期支付固定的利息,而到期時則是會一次還清票面面額上的本金。

但是有一種債券並沒有支付利息,卻可以用低於票面金額的價格買到,就是零息債券(Zero Coupon Bond),

美國國庫券就屬於零息債券,只在到期時支付它的面值,過程並不配息,上面會寫:票面利率0% (coupon rate 0%)。

在台灣,由於我們比較少有直接購買債券的管道,買到的也多是公司債,因此較少接觸到零息債券,

不過零息債券其實也是債券市場上一個重要的類別,他最大的特色就是用折價發行,來取代配息。

這篇文章市場先生介紹零息債券,分為以下幾個部分:

本文市場先生會告訴你:

零息債券是什麼?

債券被視為能穩定領利息的投資工具,跟銀行定存的性質非常相似,大部分都能固定領利息,差別在於定存幾乎不會有危險,而債券則是可能有拿不到利息、甚至拿不回本金的風險。

但並不是所有的債券都支付利息,沒有支付利息的債券稱為零息債券(英文: Zero Coupon Bond),又稱為折價債券,

因為這種債券雖然不支付利息,但可以用折價(債券價格<面額)購入來獲利,

概念有點像是利息已經考慮在債券的價格中了,債券價格與債券面額的價差就是投資期間的利息,只是不是分期領,而是在到期日時一次領回。

折價購入的意思就是投資人投入少量的資金,持有至到期日後就能取得債券面額(Face value)價格,

例如:

投資人支付4000元購買面額為10,000元的20年期零息債券,由於4000元低於面額10000元非常多,這就是折價發行的意思,

20年後債券的發行人會支付給投資人10,000元。而我們也可以用簡單的報酬率計算公式,算出年化報酬率是4.68%。

可閱讀:年化報酬率怎麼算?

零息債券的時間和未來到期價值具有負相關,因為距離到期日越長,投資人需要支付的費用就越少,因此零息債券大部分期限為10~15年(當然也有短天期的零息債券,就可做為短期投資選擇)。

較長的到期日可以讓投資人為長期目標做規劃,例如準備孩子大學的學費、退休後的生活費等等,所以購買零息債券通常是為了滿足未來的預期支出。

零息債券有分為政府發行的(例如國庫券)、企業發行的,像是聯邦機構、市政府、金融機構、各企業都可以發行零息債券,

但其中最受歡迎的零息債券為STRIPS(本息分離債券),概念是把本金跟配息各包裝為不同的債券產品,用折價的方式拆開來賣,沒有配息,所以是零息債券的種類之一。

可閱讀:本息分離債券STRIPS是什麼?有什麼優點與風險?

市場先生提示:零息債券由於過程不配息,因此過程中投資人是一點回收成本的機會也沒有,因此一般只有信用評等級高的機構(如美國政府)才會有零息債券,

反之如果發行者信用評等較低,那風險就會反應在價格上,相比之下,兩個相同風險的債券如果其中有一個沒配息,一般會比有配息的債券,有更低的市場價格、更高的殖利率,作為對投資人的風險補償。

零息債券的定價與殖利率計算公式

零息債券的持有期間不用計算利息,所以算起來比較簡單,只考慮買入價格、面額、到期時間,即可算出來。

直接折算終期本金的現值就是零息債券的價格,計算時可以按年度或半年進行,用兩個簡單的公式來計算:

- 零息債券價格(一年計算)= 面額 ÷ (1 + r)^n

- 零息債券價格(半年計算)= (面額 ÷ (1 + r/2) ^n)×2

面額 = 就是債券票面價值,意思是到期能拿回的資金

r = 要求的報酬率或利率、到期殖利率(YTM)

n= 到期的年數

例如:3年後到期、面額25,000元的債券、要求6%利率,零息債券的訂價價格即為:

25,000 ÷ (1 + 0.06)^3 = 20,991

如何計算零息債券到期殖利率:

反過來說,你也可以用當前的市價來算出該債券到期殖利率,

到期殖利率(YTM) = (面額 ÷零息債券價格)^(1/n) – 1

這計算方法跟年化報酬率算法一樣,關於計算公式詳情也可閱讀:年化報酬率怎麼算?

至於一般有配息的債券,計算時要考慮的因子更多,包含買入市價、配息現金流、到期票面價值、時間長度,一般則是需要用內部報酬率IRR計算。

可閱讀:什麼是內部報酬率IRR?

零息債券vs.有息債券

債券依是否有票面利息,分為零息債券(Zero Coupon Bond)、有息債券(Coupon Bond),兩者最大的差別在於是否支付利息(票息)。

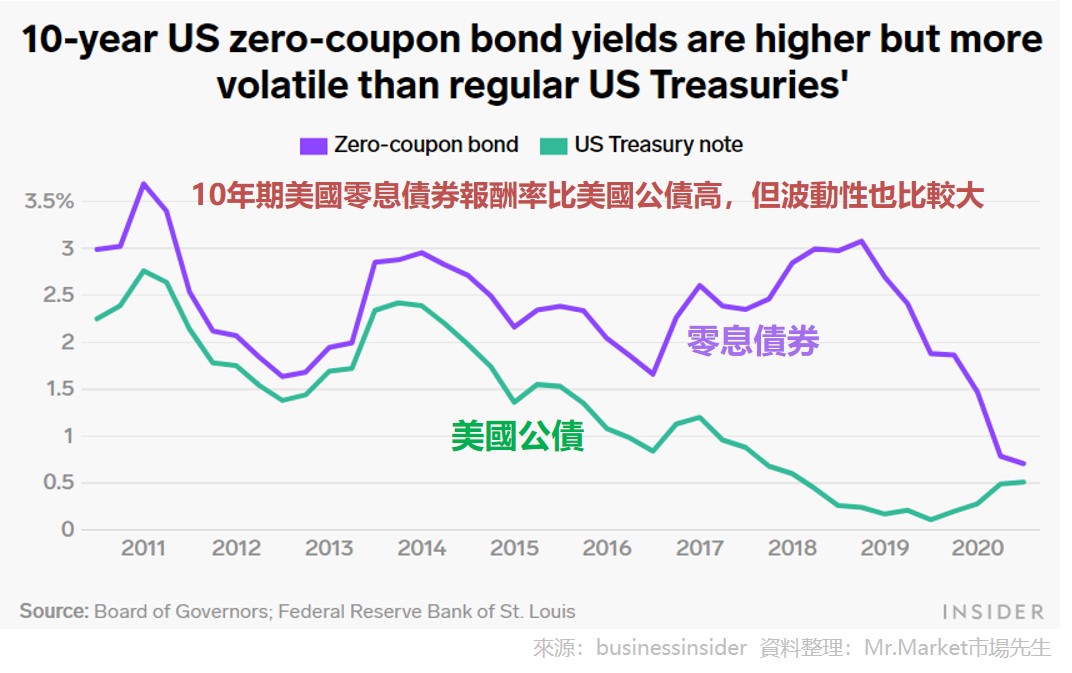

除了票面利息之外,一般來說相同年限的零息和有息債券相比,零息債券的報酬率通常高於有息債券,因為零息債券是以債券面額的折價買入,長期來看這種折價通常會帶來較高的報酬。

但是要注意零息債券的波動性也較有息債券大,因此有許多投機者會利用零息債券來投資獲利。

| 零息債券 vs. 有息債券 | |||

| 種類 | 配息 | 報酬 | 波動 |

| 零息債券(Zero Coupon Bond) | 無 | 較高 | 大 |

| 有息債券(Coupon Bond) | 有 | 較低 | 小 |

| 資料整理:Mr.Market市場先生 | |||

下圖為10年期美國零息債券(無息)、美國公債(有息)的報酬率比較,

可以發現零息債券的報酬率較高,但相對來說波動也比較大。

背後理由也很簡單,畢竟到期才能拿到錢,比起更早到手的利息,儘管拿回本金的風險一樣,但過程有息債券能先領利息仍是風險較低,零息債券則是風險較高。

除此之外,在同樣平均到期日之下,零息債券的存續期間(duration),也就是對利率的敏感度,相對會比較大一些。

投資零息債券有什麼優缺點?

零息債券適合想長期投資,希望在未來特定某個時間一次獲得報酬的人,

當然,買零息債不代表你只能持有到期,中途過程仍是可以在次級市場把債券根據當時市價賣掉,要注意若是在到期日前就賣出可能會有利率風險。

零息債券的優勢:

- 適合長期投資:零息債券保證了固定的報酬,只要你持有到到期日為止,那就可獲得這些報酬,不需擔心市場的動盪。

- 利率比其他債券高:零息債券和有息債券不同,不給付固定利息,為了吸引投資人,相同風險評等之下的債券,零息債券報酬率會比其他有息債券高。

零息債券的風險:

- 沒有固定利息:對於喜歡領固定利息的人,零息債券就比較不適合投資。

- 到期日較長可能有違約風險:想獲得高報酬的零息債券,相對來說到期日就會比較長,因此要向信譽良好的發行者購買,以避免違約風險。

- 利率風險:與其他債券一樣,如果投資人在到期前出售零息債券,就會面臨利率風險。

零息債券怎麼買?

投資人可以透過幾種方式交易投資零息債券:

- 債券ETF

- 直接購買債券

投資零息債券ETF,但會有稅務成本

對小資族來說,買債券較簡單的方式是買債券ETF,

如果對債券ETF不了解,可閱讀:投資債券型ETF的注意事項

ETF中也有零息債券的類別,像是:

- Vanguard Extended Duration Treasury(代號:EDV):投資於長期零息美國公債(存續期間約24年)。

- PIMCO 25+ Year Zero Coupon U.S. Treasury Index Fund(代號:ZROZ):投資於長天期零息債券(存續期間約27年)。

兩者都是長天期公債,其實一般絕大多數買零息債券也都是美國公債或極高評等的債券居多,

問題在於,零息債券如果用ETF購買,雖然債券本身不配息,而ETF會配息。

非美國人雖然沒有資本利得稅,最大的缺點在於債券ETF的配息會用股息(dividend)而非利息(interest)計算,

ETF配息會有30%的股利預扣稅,雖然殖利率不高、稅務影響不大(大概0.3~0.6%/年),但也是額外的成本。

在同樣都是配息需課稅的情況下,其實零息債ETF並不能說更好或更差。

透過美股券商直接買零息債券

由於一般人會買的零息債券大多其實還是美國國庫券,這類債券並不像其他公司債券一樣難買 (當然,這對台灣人來說仍是比較麻煩,至少要開海外券商帳戶),

在券商買債券的介面中,票面利率0%的就是零息債券。

相較買ETF,自己買債券的優勢在於不會有預扣稅,但最大的問題在於存續期間難以控制,必須自己建立債券梯,比較麻煩,

此外投資期間長、需求資金也大,通常是建立在很完整的大資金長期規劃,投資總資產規模沒有50萬美元以上我覺得先不用考慮這一個方式。

當然小額買不是不行,但就怕把它當成交易頻繁在進出。

至於怎麼買,市場先生自己主要是用美股券商操作(例如:IB盈透證券),因為海外的債券、ETF商品選擇最多,費用也低。

可閱讀:

快速重點整理:什麼是零息債券?

- 零息債券(Zero Coupon Bond)又稱為折價債券,這種債券不支付固定利息,但可以用折價(債券價格<面額)購入來獲利,概念有點像是利息已經加入在本金上了,債券價格與債券面額的價差就是投資期間的利息,只是在到期日時一次領回。

- 零息債券(Zero Coupon Bond)、有息債券(Coupon Bond)相比,零息債券不支付利息,在報酬率上也較其他債券高,但波動也會比較高。

- 零息債券適合想長期投資,希望在未來特定某個時間一次獲得報酬的人,但要注意若是在到期日前就賣出可能會有利率風險。

市場先生心得:零息債券算是債券的一門基本功課,因為它比起有息債券來說,計算到期殖利率更加簡單,也更容易理解它的風險。

而有息債券,其實是可以拆解成一群零息債券的組成,不過一般人不用想這麼複雜,這比較算是學校考試才會用到的事,

一般使用券商時債券的到期殖利率也都會算好給你,所以只需要理解它的本質特性就夠了。

我認為零息債券中能看出最特別的觀察是,在於人們對於風險所做出的定價,有時候並不是這麼理性,從零息債券與有息債券的對比可以觀察的出來。

在投資時,零息債券只限於少數種類的債,或者本息分離債,而平常看到更多仍是有息債券,所以其實零息債和有息債不太有可比性,

債券是個定價相對更明確的商品,記得,投資債券一看違約風險,二看到期殖利率,這才是最關鍵的事。

編輯:Joy 主編:市場先生下一篇可閱讀:美國公債ETF如何投資?

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

更多債券投資入門教學資訊:

1. 什麼是債券型ETF?

2. 什麼是債券型基金?

3. 認識5檔美國公債ETF

4. 認識資產配置觀念

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

市场先生,你好. 请问我在IB 里看到的美国国债T-BILL 的买/卖价收益率总是和计算的结果不能完全一致:

1. 越接近到期差别越大. 例如 IBCID655866867 23年9-26发布, 24年1-23到期的. 我在今天(大陆北京时间24年1-17 12:00, 对应纽约时间1-16 23:00) 看到bid 99.912 收益率6.4297%.

我自己按YTM 计算如下:

1-16到1-23 有8天, 8/365 = 0.0219.

(1000/999.12)^(1/0.0219) – 1 = 4.101%.

差别不小. 如果按5天算5/365=0.0136, 结果6.687% 是最接近的.

2. 离到期有一段时间的差别小一些. 例如 IBCID665104469 24年3-12到期的bid 99.192 收益率5.506%.

我的计算:

16+29+12=57

57/365=0.1561

(1000/991.92)^(1/0.1561) – 1 = 5.334%

您的公式計算無誤,不確定是什麼原因,我之後有空再研究看看。