EMB 值得投資嗎?市場先生完整評價EMB/ iShares摩根新興市場美元債券ETF

本文市場先生介紹 iShares J.P. Morgan USD Emerging Markets Bond ETF (代號:EMB)。

這是目前規模最大,以美元計價的新興市場債券,它的特點是多元分散投資,三大持股國分別是墨西哥、沙特阿拉伯、土耳其,三國占比約5%。

本文市場先生會告訴你:

EMB基本資料介紹

| 基本資料項目 | 說明 |

|---|---|

| ETF代號 | EMB |

| ETF全名 | iShares摩根新興市場美元債券ETF (iShares J.P. Morgan USD Emerging Markets Bond ETF) |

| ETF追蹤指數 | JPM全球新興市場債券指數 (J.P. Morgan EMBI Global Core Index) |

| ETF費用率 | 0.39% |

| ETF成立日期 | 2007/12/17 |

| 投資標的類型 | 主權債券型 |

| 投資區域 | 新興市場 |

| 風險評等 | B-BBB之間 (A-BBB約占 52%,BB-非評級約占 47%) |

| 存續期間 | 7.01 年 |

| 配息 | 有(月配息) |

| 官網連結 | 點此 |

資料整理:Mr.Market市場先生

EMB 是由美國iShares公司發行,2007年成立,全名是iShares J.P. Morgan USD Emerging Markets Bond ETF,EMB是以美元計價的新興市場債券,持股數量610多檔,投資全球新興市場,三大持股國分別是墨西哥、沙特阿拉伯、土耳其,占比約5%。

其他持股國包含:沙特阿拉伯、巴西、菲律賓、墨西哥、哥倫比亞、卡達等30多國,這類新興市場國家有些政治安定、償債能力穩定,有些則比較不穩。

因為EMB是只有投資美元計價的債券,沒有投資於當地貨幣計價債券,因此EMB 這檔ETF並沒有進行貨幣避險,也相對沒有匯率風險。

由於它主要投資於新興市場的土耳其、巴西、菲律賓、阿曼、多明尼加共和國、墨西哥、哥倫比亞、卡達等國的主權債券和半主權債券,因此會受這些國家匯率變動影響投資成果,EMB 的投資偏重主權債券,占比達84%,其他則是投資於當地一些政府相關公司機構的債券。

此外,新興市場國家的違約率也較高,EMB持股中有接近50%屬於非投資等級債券(垃圾債),因此整體風險特性而言,雖然債務人是各國政府、用稅收還債,理論上不容易倒,但實際上並不一定比公司債更安全。

投資主權和半主權債券的風險較高,因此投資新興市場主權債券的報酬,會比投資已開發國家債券還來得高。

例如,PIMCO 新興市場債券基金 (PIMCO Emerging Markets Local Currency and Bond Fund,代號:PELBX) 在 2017 年前九個月的總報酬超過 14%,而同一時間,iShares美國核心綜合債券ETF (iShares Core U.S. Aggregate Bond ETF,代號:AGG) 僅上漲 3.1%。

想多認識新興市場,也可閱讀:什麼是新興市場?和已開發市場的差別?

如果對ETF不了解可先閱讀:什麼是ETF?

EMB優點

- 多元、分散投資30多國:EMB高度多樣化,分散投資30多國,各國占比約5%左右,並不算高。

EMBI 的核心持股,有將近四分之三是新興市場政府債務,剩下大多集中在各國高收益公司債,能分散投資到新興市場國家的企業。

- 規模最大:EMB截至目前已成立16年,是目前規模最大的新興市場債券。

- 美元計價債券:EMB本身是美元計價債券,因此相較於以當地貨幣計價債券,EMB比較不會受到當地匯率的影響。

EMB缺點

- 信用風險偏高:EMB的持股有84%主權債以及14%機構債,債券風險評等落在B-BBB之間,其中,A-BBB約占 52%,BB-非評級約占 47%,介於投資等級和高收益債之間,以 EMB 整體評等占比來說,風險仍偏高。整體風險和分佈特性和投資等級公司債接近,但風險又更高一點。

- 主權違約:新興市場債最大的風險之一是主權違約,集中在拉丁美洲及發展較落後的國家,並不是沒有發生過。我們可以從一國的約紀錄、債務水平和經濟數據,來判斷這個國家是否有信用風險。

買基金或ETF也要避免看到基金名稱有「新興市場」就買,還要了解具體投資哪些新興市場國家。 - 利率風險中等:EMB到期年度則是短中長期都有,又以20年以上長天期占比最高達26%,而整體的平均存續期間約為7~8年,屬於中等利率風險。一般以較高風險的債券而言,較短天期的組合,比較能減少風險、減少發生意外時的傷害程度。

- 各國通膨風險、政治變動風險:當新興市場經濟狀況變差時,也會增加持有風險,導致價格下跌,像是2018年土耳其爆發貨幣危機時,EMB的價格就因此下跌。

市場先生提醒:在觀察走勢的時候,要注意觀察空頭年度市場風險大幅上升時走勢的變化。

市場先生評價 EMB

| 項目 | IYW 短評 | 評分 |

|---|---|---|

| 費用率 | 0.39%費用率,在同類型ETF中偏高 | ★★★ |

| 追蹤誤差 | 誤差不大 | ★★★★ |

| 分散程度 | 投資分佈約30個國家,每個國家占比約5%,有足夠的分散程度 | ★★★★ |

| 重要性 | 目前規模最大的新興市場債ETF | ★★★★ |

EMB的內扣費用率0.39%,與同類型ETF相比中間偏高,追蹤誤差不大,但也有一定的波動,是目前規模最大的新興市場債ETF。

EMB以美元計價,與當地貨幣債ETF相比,較不容易產生匯率損失,此外,以美元計價的新興市場債,發生違約的機率也較低。

EMB的債券風險評等落在B-BBB之間,其中,A-BBB約占 52%,BB-非評級約占 47%,介於投資等級和高收益債之間,以 EMB 整體評等占比來說,風險仍偏高。

總結來說,EMB的規模大流動性佳,違約率較低,涵蓋國家廣,有足夠的分散性,

但要留意的是,EMB的評等中,投資等級和高收益債 (垃圾債) 各占一半占比,特別是垃圾債占比偏高,投資仍有一定風險。

新興市場債本身波動大,建議投資時先評估自己承擔風險的能力,不要一次投入大筆資金,才可以讓自己保有餘裕。

以資產配置來說,市場先生認為新興市場債券並非必要的配置選項,比較屬於想承擔多一點債券風險的人可以使用,不過EMB仍是這一資產類別中重要的選項之一。

延伸閱讀:債券新手入門教學懶人包

EMB ETF適合對象:想在新興市場債券獲的較高報酬且能承擔高風險的的投資人。

EMB最新股價走勢

EMB內扣費用0.39%

EMB ETF的內扣費用率(expense ratio 支出比率)為0.39%,

和其他幾檔相同ETF相比,費率算是中間偏高的ETF。

EMB追蹤誤差

從官網上的資料可以看到,EMB長年下來如下表的5年期,追蹤誤差差距為0.22%,和費用率差不多,誤差算是穩定。

但10年期,或近1年,落後幅度就比較大。

| ETF/指數 | 1年 | 3年 | 5年 | 10年 |

|---|---|---|---|---|

| EMB ETF (%) | 6.53% | -3.47% | 0.33% | 2.28% |

| J.P. Morgan EMBI Global Core Index | 7.02% | -3.41% | 0.55% | 2.71% |

資料整理:Mr.Market市場先生

EMB成分組成與特性分析

EMB持有前10大國家比例

| 國家 | 比例 |

|---|---|

| 墨西哥 | 5.78% |

| 沙烏地阿拉伯 | 5.62% |

| 土耳其 | 5.16% |

| 印尼 | 5.11% |

| 阿拉伯聯合大公國 | 4.61% |

| 卡達 | 4.18% |

| 中國 | 3.73% |

| 巴西 | 3.66% |

| 菲律賓 | 3.60% |

| 阿曼 | 3.59% |

| 智利 | 3.31% |

| 多明尼加共和國 | 3.28% |

資料整理:Mr.Market市場先生

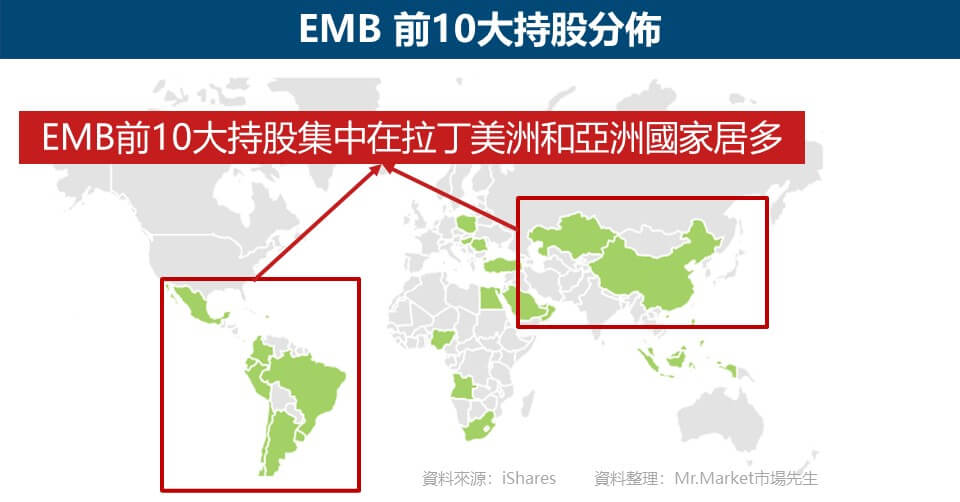

EMB以新興市場國家為主,其中,占比最大的是墨西哥,其次為沙烏地阿拉伯、土耳其、印尼、阿拉伯聯合大公國等國家。

此外,前10大持股佔比約5.58%左右,並不是很高,反映出它多元分散的特性。

從官網的圖示可看出,前10大持股集中在拉丁美洲和亞洲國家居多。

EMB債券風險評等組成資料

| 債券投資等級 | 比例 |

|---|---|

| AAA | 0% |

| AA | 7.65% |

| A | 17.37% |

| BBB | 27.35% |

| BB | 20.41% |

| B | 20.04% |

| CCC | 2.49% |

| CC | 2.40% |

| D | 1.73% |

| 非評級 | 0.21% |

| 現金 | 0.36% |

資料整理:Mr.Market市場先生

EMB的債券風險評等落在B-BBB之間,其中,A-BBB約占 52%,BB-非評級約占 47%,

介於投資等級和高收益債之間,以 EMB 整體評等占比來說,風險仍偏高。

此外,持股有84%主權債,以及14%機構債,到期年度則是短中長期都有,又以長天期占比最高,20年以上長天期占比達26%,整體風險和分布特性和投資等級公司債接近,但風險又更高一點。

關於債券信用評等可閱讀:債券信用評等怎麼看?

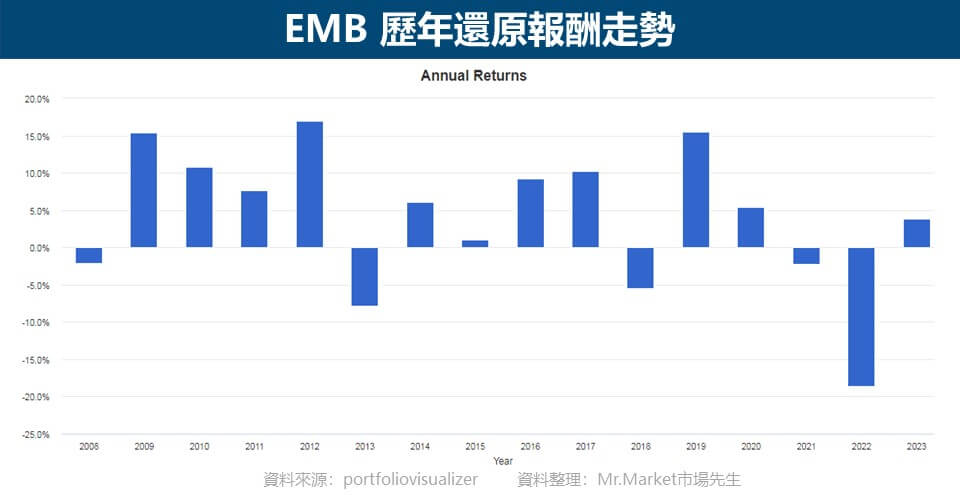

EMB風險報酬特性

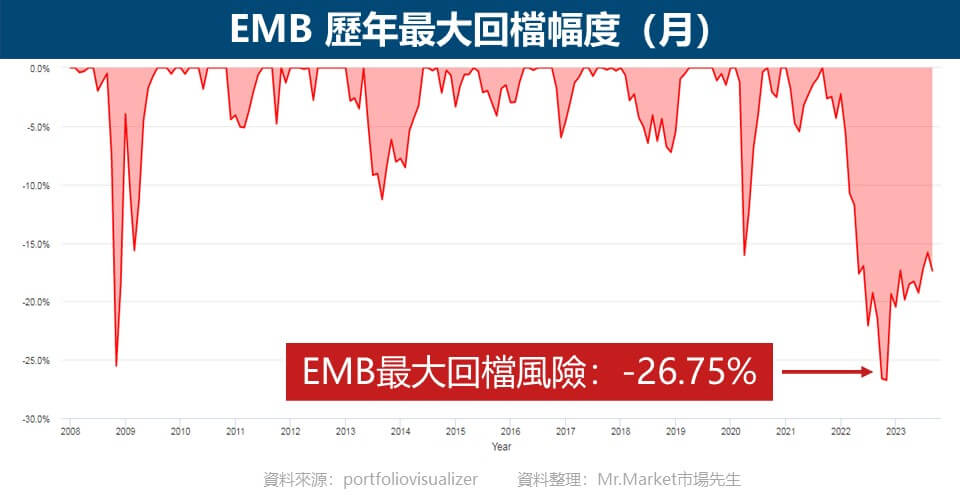

最大回檔風險:約-26%回檔

EMB在2007年成立,成立不久就經歷2008年金融海嘯,約有-25%的回檔,並在2022年創下最大跌幅,主因是聯準會的升息政策,以及量化緊縮的影響。

要比較注意的是,美元計價債券,對美國的利率變化較敏感,

不過以EMB的存續期間約7年來說,屬於中短期,受利率的影響相對較低。

投資時應了解曝險程度,如果你投資時只能承受10%-20%的波動,建議投入的資金比重不要太高。

EMB配息方式

EMB配息頻率:月配息

EMB殖利率:7.71%

EMB殖利率為7.71%(數據請以官網最新資訊為準)

配息與殖利率都不是評估此ETF評估的重要指標。

EMB與類似ETF比較

EMB相同發行貨幣的ETF (美元)

| ETF代號 | 內扣費率 | 規模 (百萬美元) | 存續期間 | 發行貨幣 |

|---|---|---|---|---|

| EMB | 0.39% | 14,363 | 7.01 年 | 美元 |

| VWOB | 0.20% | 3,700 | 7.3 年 | 美元 |

| PCY | 0.50% | 1,502 | 9.79 年 | 美元 |

資料整理:Mr.Market市場先生

EMB不同發行貨幣的ETF (當地貨幣)

| ETF代號 | 內扣費率 | 規模 (百萬美元) | 存續期間 | 發行貨幣 |

|---|---|---|---|---|

| EBND | 0.30% | 1,884 | 6.13 年 | 當地貨幣 |

| EMLC | 0.30% | 3,200 | 4.84 年 | 當地貨幣 |

資料整理:Mr.Market市場先生

其中,EMLC和EBND都是以當地貨幣計價,EMB是五檔中最早發行的ETF,也是當中資產規模和交易量最大的。

- EMB:以美元計價,目前規模最大、多元分散投資、最大持股國墨西哥占比約5%

- EMLC:以當地貨幣計價,多元分散投資、最大持股國中國為占比10%

- VWOB:以美元計價,多元分散投資、最大持股國沙烏地阿拉伯占比約10.5%

- PCY:以美元計價,最大持股國薩爾瓦多占比約4.71%

- EBND:以當地貨幣計價,最大持股國中國占比約12.67%

投資新興市場ETF時,要注意哪些地方?

投資新興市場債ETF時,建議從交易成本 (內扣費)、分散性和信用評級這三點來衡量:

- 內扣費用、分散性

以內扣費用來說,VWOB內扣費0.2%最低,但因為EMB在2007年就成立,因此整體規模較大,資產總值較多,且流通性也比較高。

此外,VWOB最大持股國沙烏地阿拉伯占比約10.5%,第二大的墨西哥達9.9%,相較之下分散性不足;反觀EMB持股權重分散,單一國家不超過6%,最大持股國墨西哥占比約5.7%。

- 信用評等

在信用評級前景上,根據惠譽 (Fitch Ratings) 2023年最新資料顯示,目前大型新興國家整體評級比以往改善,惠譽已調高以下五國評級,包含:荷屬阿魯巴 (Aruba)、哥斯大黎加 (Costa Rica)、瓜地馬拉 (Guatemala) 和沙烏地阿拉伯(Saudi Arabia);

另調降阿根廷(Argentina)、玻利維亞(Bolivia)、衣索比亞(Ethiopia)、迦納(Ghana)和巴基斯坦(Pakistan)五國的評級,

因此投資時也須留意各國的信用評等和違約狀況,建議投資大型新興國家,且持股比例勿集中在單一特定國家,相對之下比較能承受風險。

- 稅務

ETF股息會有預扣稅30%,但EMB投資於非美國市場,理論上非美國收入應該要能退稅。但不是每家券商都能自動退稅。

建議選擇可以自動退稅的券商買這類ETF,例如 IB盈透證券、複委託,會相對有優勢。(根據經驗推論可以自動退稅,但目前沒實際測試過此標的,未來有測試再補上結果,也歡迎網友分享經驗。)

EMB怎麼買?

目前購買美股ETF有2個管道,分別是國內券商與海外券商,差異比較如下:

- 國內券商複委託:如何用複委託買進美股ETF?

- 海外券商比較:美股ETF怎麼買?知名美股券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

- 什麼是ETF?ETF新手入門?

- ETF費用有哪些?台股美股ETF手續費/交易稅/內扣費用比較

- ETF追蹤誤差是什麼意思?

- ETF如何追蹤指數?完全複製/最佳複製/合成複製 3種追蹤方法解析

- 產業型ETF是什麼?值得投資嗎?最完整的產業型ETF投資懶人包

- ETF有哪些種類?7種ETF種類特性分析比較

編輯:Jessica 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言