國際股票ETF是什麼?值得投資嗎?完整的國際股票ETF投資教學

國際股票ETFs (Internationals ETFs)就是投資於美國以外國際股票市場的ETF。

一般我們用 Internationals這個詞,都指的是本國以外,而對於目前全球金融市場中心的美國來說,所謂的「國際 Internationals」指的就是美國以外的全球市場。

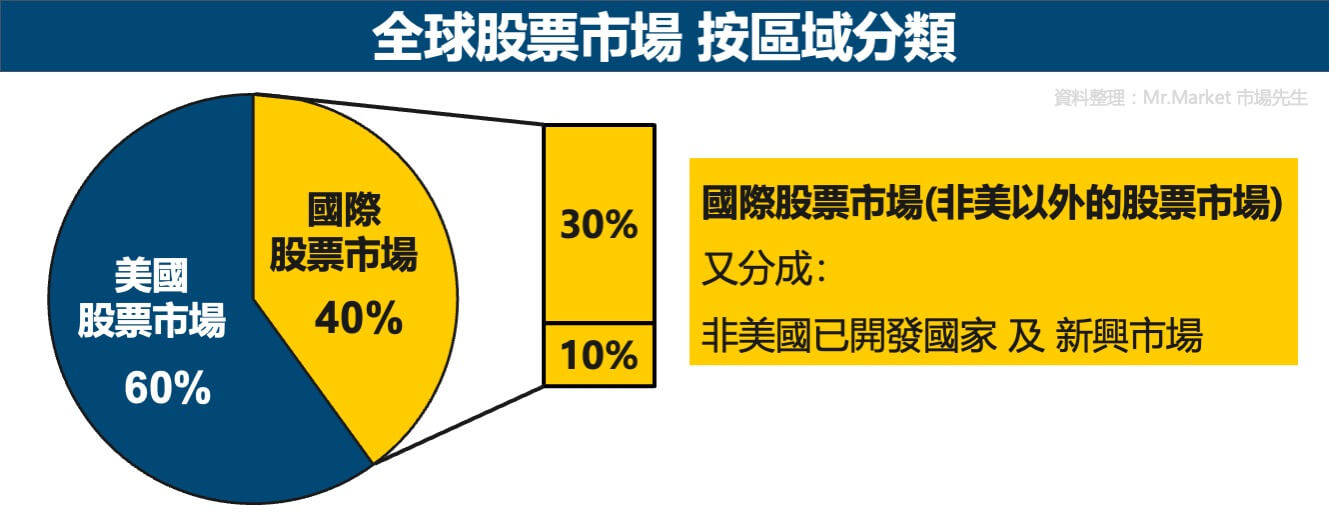

在股票型ETF中,根據市場區域分類,可以分為:美國股票、國際市場股票(非美國市場股票),其中國際市場股票又可以分為 非美已開發市場、新興市場。

如果還不知道什麼是ETF,可先閱讀:ETF是什麼?

這篇文章市場先生介紹國際股票ETF,這類ETF在全球股票型ETF中也是一個很大的類別。

本文市場先生會告訴你:

國際股票ETFs是什麼?

國際股票ETFs (英文: Internationals ETFs),就是全球非美以外的股票市場,它是投資特定區域ETF,但是不包括美國。

國際股票ETFs的中文其實沒有固定稱呼,可以稱為國際ETF、國際市場ETF,屬於股票型ETF (或稱為股票ETF、股票市場ETF)的其中一類。

(ETF根據資產類別,可分為 股票型ETF、債券型ETF、商品型ETF 等等)

股票ETF是一次幫你投資非常多的股票,這些股票又會再分類,例如用市場權值、國家產業別、國家別、產業別、投資風格…等等來區分。

國際股票ETFs的英文是Internationals ETFs,通常ETF的全名有Internationals字樣,就是指投資全球非美市場,常見的英文也有另一個用法是 Global ex-U.S.,意思和Internationals差不多。

全球股票市場分類

如果全球股票市場按照區域分類,可分為:美國股票市場 及 國際股票市場,約佔全球股票總市值的60%及40%,國際股票市場中,又可分成飛美國已開發國家 及 新興市場,約佔全球股票總市值30% 及 10%:

美國股票市場約佔全球股票總市值 60% (含加拿大),常用細分類如下:

- 美國大型股

- 美國中型股、美國小型股

國際股票市場約佔全球股票總市值 40%,常用細分類如下:

- 非美國已開發國家:約佔全球股票總市值 30%

- 新興市場:約佔全球股票總市值 10%

你可以選擇一整個區域分散投資,也可以集中在某個特定地區(例如歐洲、亞洲)或特定國家投資。以下依這兩個市場分別舉例:

非美國已開發國家舉例:

英國、德國、澳大利亞、日本等等這類比較成熟的經濟體,在投資時如果你看到ETF名稱有EAFE(Europe, Australasia, Far East)多屬於這類。

新興市場舉例:

巴西、智利、中國、哥倫比亞、捷克、埃及、希臘、匈牙利、印度、印尼、韓國、馬來西亞、墨西哥、摩洛哥、卡塔爾、秘魯、菲律賓、波蘭、俄羅斯、南非、台灣、泰國、土耳其和阿拉伯聯合大公國等經濟體。

這些市場的特性就是人口多(例如中國和印度)、經濟成長也仍有很大的空間。

國際股票ETFs的主要特性

投資國際股票ETFs時,最主要的對比對象就是美國市場。

以下列出國際股票ETFs和美國市場ETFs最主要的差異比較:

1. 國際股票ETFs 內扣費用較高:

美國國內市場的ETFs應該是目前全球費用最低的股票型ETF,而國際股票ETF,雖然費用有逐漸降下來,但依然比美國國內市場高一些。

便宜的可能0.1%~0.2%左右,昂貴的仍要0.3%~0.5%。通常越分散的越便宜、越集中在某一地區的費用越貴。

2. 國際股票ETFs要考慮匯率變動:

大多ETF都是美元計價,但實際上透過ETF投資到當地股票時,必定受到匯率變動影響。

匯率的影響可能是正面、也可能是負面,並不一定。但可以確定的是,只要受到匯率影響,基金淨值的波動必定是放大的(因為股市波動+匯率波動)。

有些ETF所採用的指數會有對匯率避險,績效好或壞在各時期並不一定,但波動會比小。

3. 國際股票ETFs的稅率:

透過美國投資非美國的股票(ETF),股息的稅率各國都各有不同,不過大多都低於原本美國股票的股息預扣稅率30%。在稅務上會稍稍有一點優勢,但不會太多。

4. 國際股票要考慮當地通膨、政治不穩定等地緣性因素:

不是所有國家的經濟與資本市場環境都一樣的,美國市場號稱最自由與先進的資本市場,但出了美國之後就不大一樣,各國都有自己各自的國情狀況,包含通膨、利率政策、進出口貿易政策與保護、就業限制、稅務,這些都會影響到當地上市公司的經營。

5. 產業特性差異:

這點我認為是美國與其他市場最重要的差異,美國目前仍是產業相對最多樣化的國家,在科技、資訊、生技等領域也都相對全球其他國家領先。

而非美國的國家,尤其是相對開發程度越低的國家,金融、電信、工業、原物料,這些產業的比重則是相對會比較高,因為這都是相對屬於比較本土化、受本國法規或地緣因素限制的產業。

從這角度來看,除非你覺得所有產業都一樣沒好壞強弱分別,不然美國股票市場與國際股票市場其實特性是很不一樣的。

市場先生觀點:

企業選擇上市地點,主要考慮的是未來在資本市場融資的難易度,而這點美國市場是全球最熱絡的資本市場,這點跟企業是不是在美國經營無關。也許在20~30年前,企業上市與經營的地域性還很明確,但是到今天,許多企業都是全球營運、全球都有產品服務,你很難定義它是哪一國的企業,但我們在投資時把股票分類用的仍都是根據公司上市地區。

所以投資非美國地區,就是投資全球嗎?不一定。

投資美國地區,就沒有投資全球嗎?也不一定。

美國地區、非美國地區,都只是一個分類名稱,你應該去看看實際買了些什麼。

國際股票ETFs的報酬與風險

下圖整理 美國股市(藍色)與 國際股市(紅色)的長期報酬/風險變化。

國際股市比較強的主要時期包含:

- 1986-1988

- 2002-2007

其他時間則多是美國股市較強,或者各有勝負、強弱不明顯。

實際上就目前近三十多年歷史經驗來看,美國市場還是比較強的,下圖用的是對數座標,如果是正常的座標,兩者的報酬差異看起來會差更大。

至於風險角度來看,不同區域股市在最壞的情況其實都差不多。

要注意的是由於國際股市的報酬也是用美元計價,因此中間其實沒有排除掉匯率問題,

市場先生補充:所以誰比較好?

當然我們不能說未來誰一定比較強,尤其在短期並不一定,但市場先生自己個人的觀點是,從產業的角度來看,國際股市長期很難勝過美國市場,因為越優秀的企業為了取得更好的資本與估值,越會傾向在美國上市,而創新通常會破壞舊有的價值,因此從成長性及此消彼漲的角度來看,美國市場相對更有潛力。(這只是個人觀點,不一定正確,只能等待未來驗證)

到底要不要投資美國以外的市場?

很多人會問市場先生:到底要不要投資美國以外的市場?

我的看法是:你不能聽名字投資,而是要去看看投資內容到底是什麼。

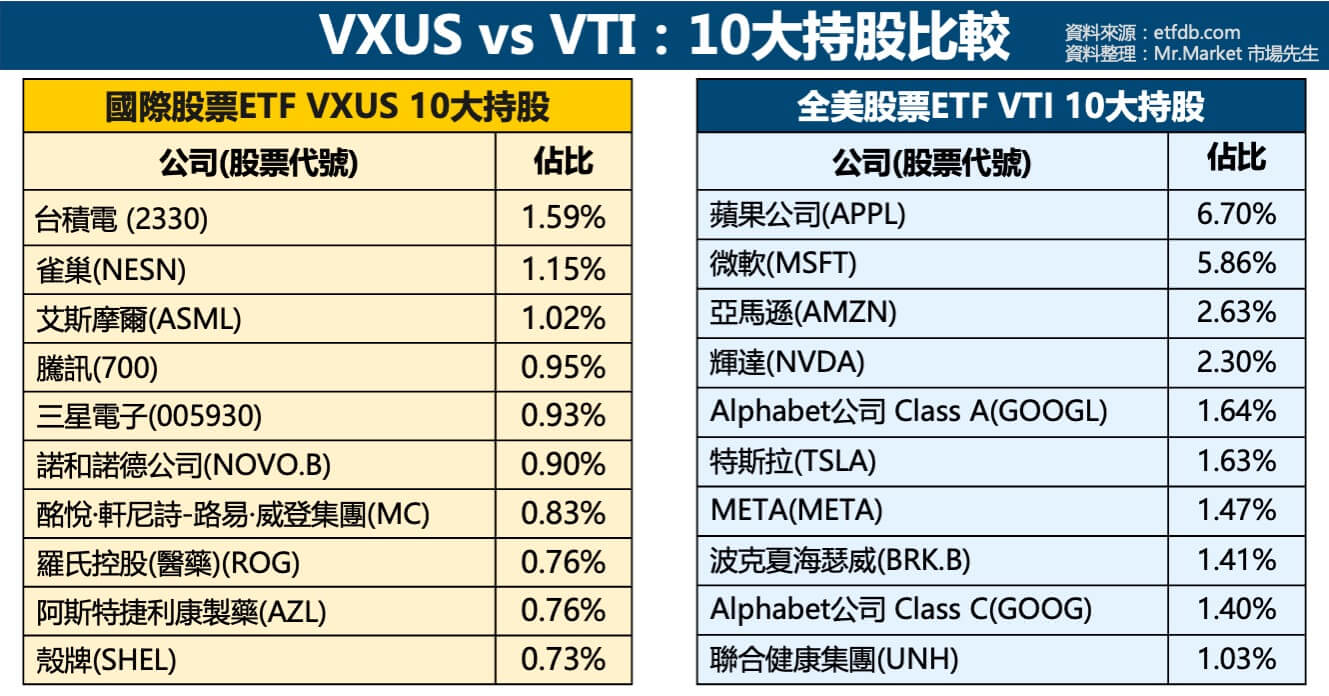

以下以一檔代表國際股票市場的ETF:VXUS ETF為例(先鋒全球非美國市場國際股票ETF,全名是Vanguard Total International Stock ETF),

跟代表美國總體股票市場的VTI ETF(先鋒美國總體股票ETF)做對比:

國際股票VXUS vs 全美股票VTI:10大持股

國際股票的前10大持股,雖然說同時包含非美國已開發市場以及較小的新興市場,但最大的幾檔股票則都是出自新興市場,包含台積電、騰訊等。

另外可以發現一點是,這些標的雖然規模大,但前10大持股合計權重也不過就10%,跟美國一些科技巨頭佔掉總市值20%有所不同,所以如果想要更了解它,產業分布的資訊也許更明確,以及觀察它更多的持股。

以下比較VXUS跟VTI的前10大持股(資料時間為2023/9):

國際股票VXUS vs 全美股票VTI:產業分布

以下列出兩者主要的產業分佈,可以觀察到,國際股票ETF在金融、工業、非必須消費品上有更高的比重,全美股票ETF則是最主要在資訊科技、醫療、金融上有更高的比重。

| VXUS vs VTI 前10大產業比較 | ||

| 產業 | VXUS比重 | VTI比重 |

| Financials 金融 | 17.33% | 12.71% |

| Industrials 工業 | 12.60% | 9.72% |

| Consumer Discretionary 非必需消費品 | 10.88% | 10.49% |

| Information Technology 資訊科技 | 10% | 26.10% |

| Health Care 健康醫療 | 7.82% | 12.62% |

| Consumer Staples 必需消費品 | 6.93% | 5.98% |

| Materials 材料 | 6.7% | 2.67% |

| Energy 能源 | 4.78% | 4.16% |

| Communication Services 通訊 | 4.76% | 7.87% |

| Utilities 公用事業 | 2.65% | 2.47% |

| Real Estate 不動產 | 2.42% | 2.9% |

| 分類為GICS分類 資料時間 2023/9 資料整理:Mr.Market市場先生 |

||

投資國際股票ETFs有哪些優點及風險?

國際股票ETFs的優點

- 降低投資風險:多元化分散投資到各國而非單純投資單一國家,可以適度降低風險。投資時也可以將Internationals ETFs、美國ETF平均分配,讓資產配置更為靈活。

- 貨幣多元投資:因為不是將所有資產投資在一國的經濟中,具有多元投資貨幣的效果,但仍需留意國際貨幣匯率及其與美元的匯率間的波動。

國際股票ETFs的風險

- 政治和經濟風險:許多發展中國家的政治和經濟穩定程度不如美國,這可能增加許多風險。

- 匯率風險:貨幣會加劇波動,並且增加不確定性。好或壞都是一體兩面的。

- 交易成本增加:在買入和賣出Internationals ETFs時,通常要支付比其他ETF更多的費用率,可能降低整體回報。也是因此國際股票ETF的費用率往往比較高。

國際股票 ETFs股票、債券標的介紹(非美已開發、新興市場、非美債券)

非美已開發市場中,例如VEA、IEFA、SCHF…等股票,

新興市場中標的也有VWO、IEMG…等股票,

另外雖然我們談Internationals ETF多是談股票,不過非美國地區其實也有債券ETF,

例如非美債券有BNDX等,

先前有標的已有寫文章詳細介紹過,底下列出供大家參考。

| 國際股票ETF 非美已開發、新興市場標的(股票、債券) | |||

| ETF代號 | ETF 全名 | 費用率 | 投資區域 |

| VEA | Vanguard FTSE Developed Markets ETF | 0.05% | 非美已開發市場 |

| SCHF | Schwab International Equity ETF | 0.06% | 非美已開發市場 |

| IEFA | iShares Core MSCI EAFE ETF | 0.07% | 非美已開發市場 |

| VWO | Vanguard FTSE Emerging Markets ETF | 0.12% | 新興市場 |

| IEMG | iShares Core MSCI Emerging Markets ETF | 0.14% | 新興市場 |

| VEU | Vanguard FTSE All-World ex-US ETF | 0.09% | 非美國(已開+新興) |

| VXUS | Vanguard Total International Stock ETF | 0.09% | 非美國(已開+新興) |

| IXUS | iShares Core MSCI Total International Stock ETF | 0.09% | 非美國(已開+新興) |

| BNDX | Vanguard Total World Stock ETF | 0.08% | 非美國債券 |

| 資料整理:Mr.Market市場先生 | |||

國際股票ETFs怎麼買?

方法一:透過美股券商

如果想投資國際股票ETFs,可透過Firstrade 或 IB盈透證券 (但如果想投資非美國ETF,例如歐洲股票/ETF,可使用IB盈透證券下單)

Firstrade詳細可閱讀:Firstrade評價好嗎?手續費、優缺點、評價總整理

IB盈透證券詳細可閱讀:IB盈透證券好嗎?手續費、優缺點、評價總整理

方法二:透過國內複委託

要使用複委託,要先有一個國內券商的證券戶,開戶可閱讀:第一次股票開戶要注意些什麼?股票開戶推薦整理

想了解複委託詳細介紹,可閱讀:複委託是什麼?手續費多少?最完整的複委託教學懶人包

快速重點整理:國際股票ETFs是什麼?

- 國際股票ETFs (Internationals ETFs)就是投資於美國以外的國際市場,不包括美國(全球非美市場),通常ETF的全名有Internationals字樣的就是指投資全球非美市場。

- 國際股票ETFs的投資市場可以分為新興市場、非美已開發市場。

- 國際股票ETFs多元化分散投資到各國而非單純投資單一國家,相對只投資美國來說更加分散。

- 許多發展中國家的政治和經濟穩定程度不如美國,投資國際股票 ETFs可能會增加風險,而且匯率會造成較大波動,且各國的交易成本與流動性不如美國市場,因此這類ETF的費用率可能較其他ETF高。

- 從過去報酬與風險關係來看,國際股票歷來有些時間點報酬勝過美國市場,但匯率變動是一部分因素。長期而言表現則是落後美國市場。

- 從持股與產業分布來看,國際股票有較高比例在金融股上,資訊科技與生技醫療的比重則低於美國市場。成分股中規模大的企業則多來自新興市場。

市場先生心得:

對於國際股票市場的看法,市場先生已經在上面內文中分享,就不再多提了。

在美國市場中,我自己有分散投資ETF,也有選股。

而對於非美國市場的國際市場投資方式,我更傾向於選股而不是分散投資,因為它的成份股國際化程度並不如美國企業,許多都是在地經營而非全球經營,成長性相對受限。而其中許多成分股都不是我會想長期持有的公司。

當然以上只是個人的策略和看法,投資還是要自行判斷與思考。

編輯:Joy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

1. VTI值得投資嗎?市場先生完整解析VTI / 先鋒整體股市ETF

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言