斯隆比率是什麼?計算公式及如何用它分析企業收入品質

本文市場先生介紹什麼是斯隆比率,它能協助投資者評估一家公司盈餘收入的品質。

本文市場先生會告訴你:

什麼是斯隆比率?

斯隆比率(英文:Sloan Ratio)是由密西根大學前研究員理查.斯隆(Richard Sloan)在1996年的論文所提出,

他在論文中發現,應計項目(accruals)比較小或是為負數的公司,股票表現會大大超過應計項目較大的公司,平均表現超出10%以上。

白話的說,斯隆認為如果一家公司存貨、應收帳款等非現金項目佔比越大、還款拖欠越久,

很可能是較低績效或較高風險的表現,整體來說會反應在應計項目佔比較大上。

反之,如果應計項目越小,則代表經營效率越好。

研究發現,在1962年至2001年的40年間,如果買入應計項目最低的公司並賣出應計項目最高的公司,平均的複合年化報酬率為18%,是同期S&P 500指數(7.4%)的年收益兩倍以上。

斯隆比率如何計算?

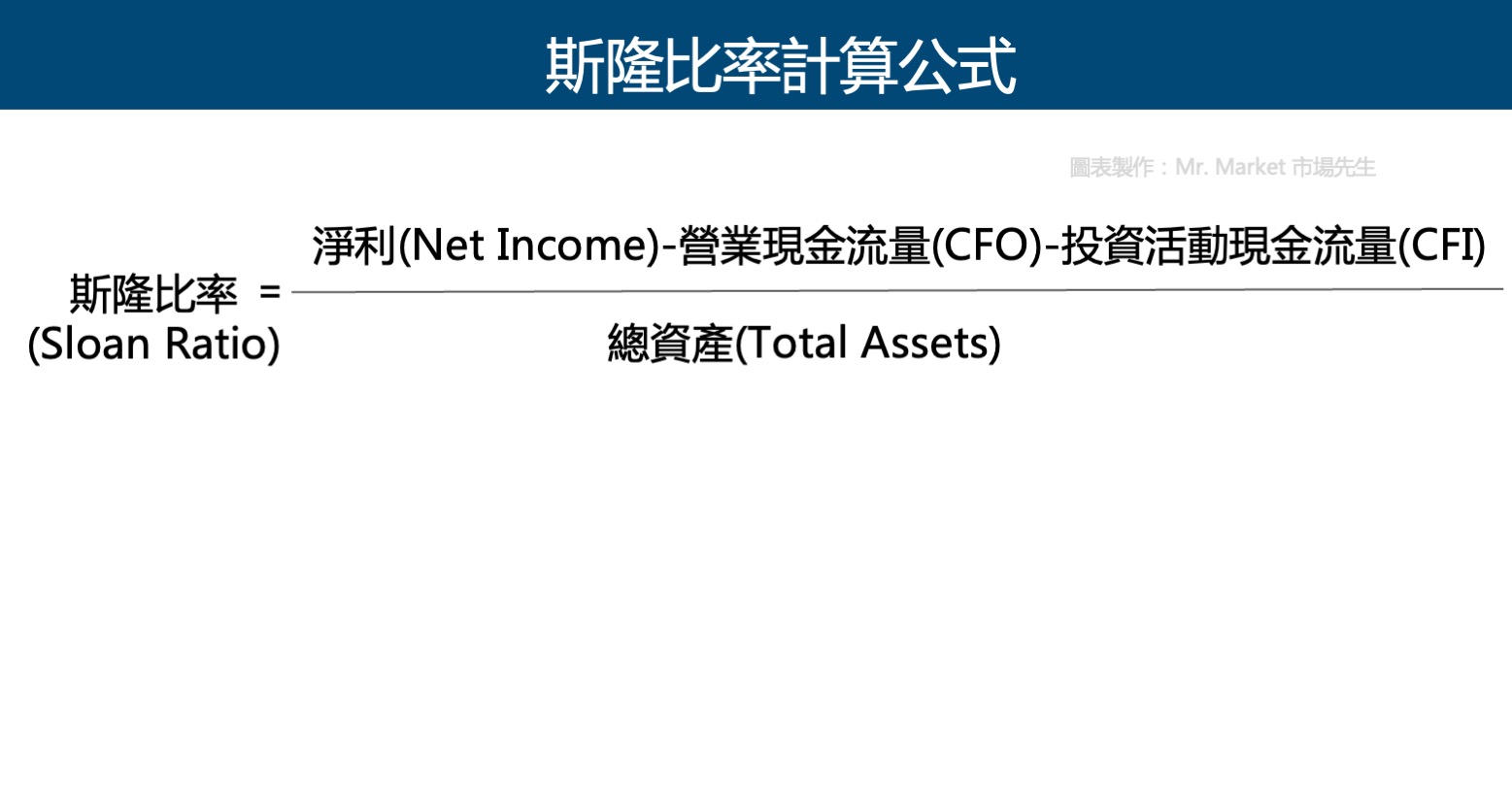

斯隆比率主要是計算公司的應計項目(accruals)佔總資產的百分比,其計算公式是:

斯隆比率=(淨利-營業現金流量-投資活動現金流量)÷總資產

斯隆比率的分子用淨利減去公司的營業現金流跟投資活動現金流,可以得知公司的應計項目有多少,如果這個數字愈大,代表應計項目愈多。

營業活動現金流量是使用淨利經過各種非現金的流入與流出調整,包括應收帳款、存貨、應付帳款、折舊攤銷、投資收益等項目,計算出來。

投資活動現金流量一般多為負值,代表資金流出,因此減去投資現金流代表將淨利中扣除投資活動的成本,重新加回去淨利中,表示排除投資活動對盈餘的影響。

總資產(Total Asset)可以使用資產負債表上的總資產項目,但也有人會用淨營運資產(Net Operating Assets)去計算,兩種公式都有人使用。

淨營運資產 = 總資產 – 現金Cash – (總負債 – 總借貸Total debt)

其中總負債扣除掉總借貸,剩餘的是應付帳款這類費用,而總資產扣除掉現金,再扣除掉應付帳款這類費用,代表實際營運企業所需的資產。

市場先生建議斯隆比率可以用總資產做計算就好,比較簡單,在作者Sloan的原文中公式也是用Total Asset去計算。

應計項目是什麼?

按照國際會計方法,公司會在「發生交易時」紀錄收入跟成本,而不是在「收到現金時」或是付款時紀錄收入跟成本,因此,公司的淨利中,會包含許多應計收入,而不是實際的現金收入。

這些非現金收入或支出,就稱為應計項目(accruals):

- 損益上認列收入但沒有實際收入現金:應收帳款、存貨、投資收益

- 損益上認列支出但沒有實際流出現金:應付帳款、折舊、攤銷、投資損失、股票薪酬

例如:

公司當年度的淨利為100元,營業現金流增加70元,投資活動現金流減少20元,那麼公司應計收入=100元-70元-(-20元)=50元。

白話來說,代表公司實際上沒扣掉投資支出之前,賺了獲利120元盈餘,但最終實際只收到70元現金流,50元獲利但沒有實際收到現金,這50元就是應計項目的現金流(Cash Flow Aggregate Accruals)。

如果公司的應計收入愈多,代表公司收到的現金愈少,

財務報表上雖然盈餘高很好看,但這會影響公司的投資及成長,並且有潛在風險疑慮,這就是為什麼斯隆比率可以用來評估公司的收入質量。

如何解讀斯隆比率?

斯隆比率到底多少才合適呢?這個並沒有一個標準答案,但是多數的研究認為,斯隆比率小於10%是比較健康的比率。另外不同的行業,斯隆比率也會有落差,在比較時最好是跟同行做比較,或是同一家公司不同年度做比較。

根據gurufocus上的資料,對斯隆比率的解讀如下:

| 斯隆比率% | 數字解讀 |

| 介於-10%~10%之間 | 該公司處於安全區域,應計項目沒有什麼值得關注的 |

| 介於10%~25% 或-10%~-25%之間 |

該公司不產生現金的應計項目在增加,需要警惕 |

| 小於-25%或大於25% | 該公司盈餘包含了許多不產生現金的應計項目,盈餘持續性差 |

|

資料來源:gurufocus |

|

雖然以上數字解讀是用絕對值幅度的大小來看,正的太多或是負的太多都不好,但是正值及負值意義上還是不同的。

舉例來說,正的太多代表損益上認列很多收入但沒有實際收入那麼多現金,也就是公司的應收帳款、存貨等數字較高。

而負的太多則代表損益上認列很多支出但沒有實際流出那麼多現金,也就是公司的應付帳款、折舊、攤銷等數字較高,這個很容易發生在資本支出較高的公司。

斯隆比率的侷限性

雖然斯隆比率在多數時候可以幫助我們判斷一家公司收入的質量,但它也有其使用上的侷限性。

1.正負互相抵消,比率無法反應出真實狀況

前文我們有提到斯隆比率正的太多或是負的太多都不好,然而有些公司即便存貨和應收帳款很多,但可能同時應付帳款很多、折舊也很高,

這樣正負抵消的的結果,會造成斯隆比率數字也同樣呈現很低,解讀為應計項目沒什麼值得關注的。

因此,像是一些資本支出高的公司,除了斯隆比率外,還會去看一下它的應收帳款及存貨佔營業額的比例。

2.資產規模不同的公司會導致不同的比率大小

因為斯隆比率的計算公式分母為該公司的總資產,因此在某些重資產營運的產業(例如公用事業、航空),本身的資產報酬率ROA會較輕資產營運的公司低(例如軟體業),斯隆比率也會較低。這就是為什麼不同行業通常會有不同的斯隆比率。

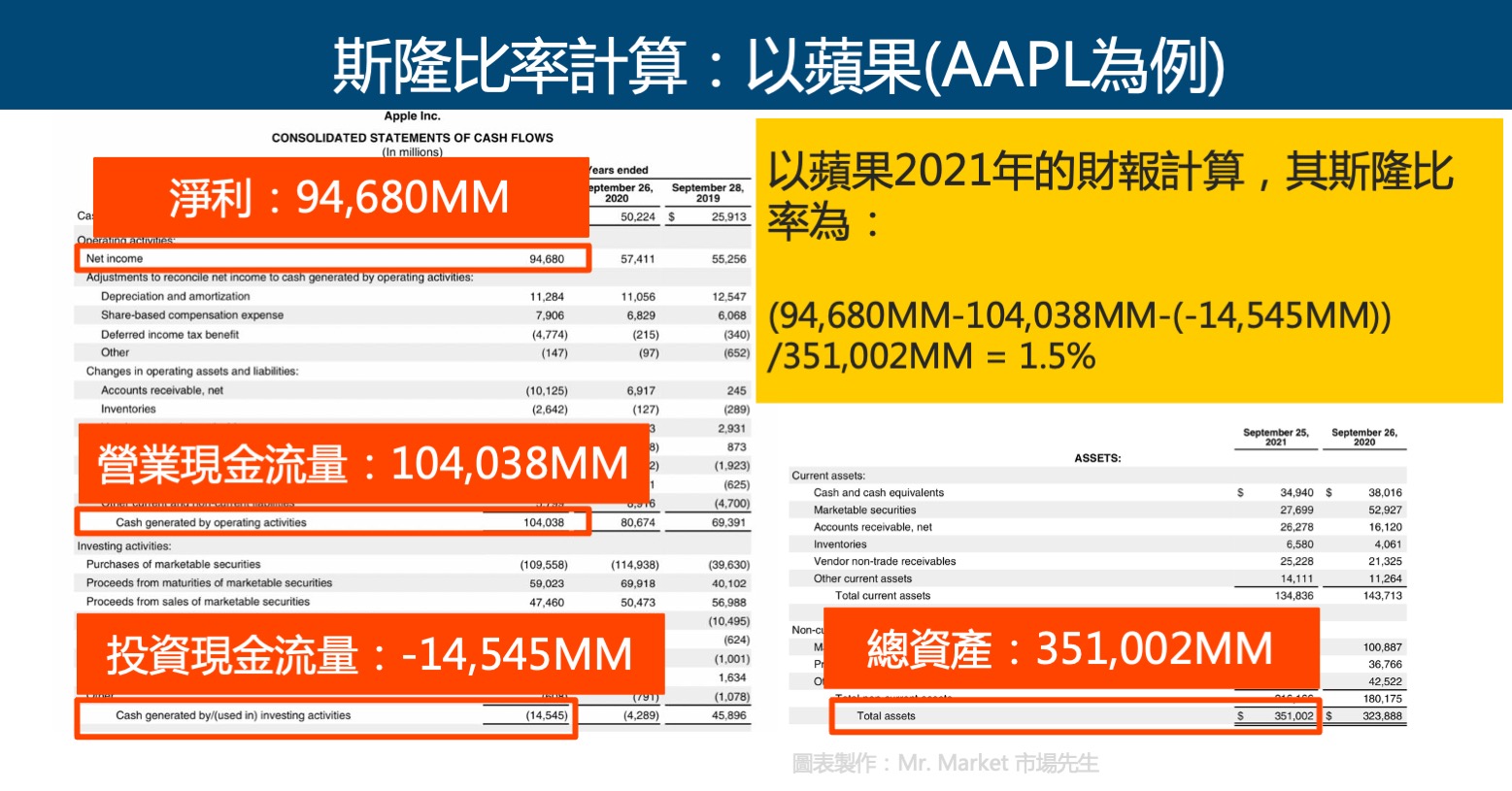

斯隆比率計算範例:以蘋果(AAPL為例)

若要計算一家公司的斯隆比率,可以拿該公司的財務報表,然後找出「淨利」、「營業現金流量」、「投資現金流量」、「總資產」四個數字做計算。

以蘋果公司截至2021年9月的年度財務報表為例:

(單位:美元)

淨利=94,680MM

營業現金流量=104,038MM

投資現金流量=-14,545MM

總資產=351,002MM

蘋果公司的斯隆比率=(94,680MM-104,038MM-(-14,545MM))/351,002MM = 1.5%

以當年度的財報判斷,蘋果公司處於安全區域,應計項目沒有什麼值得關注的。

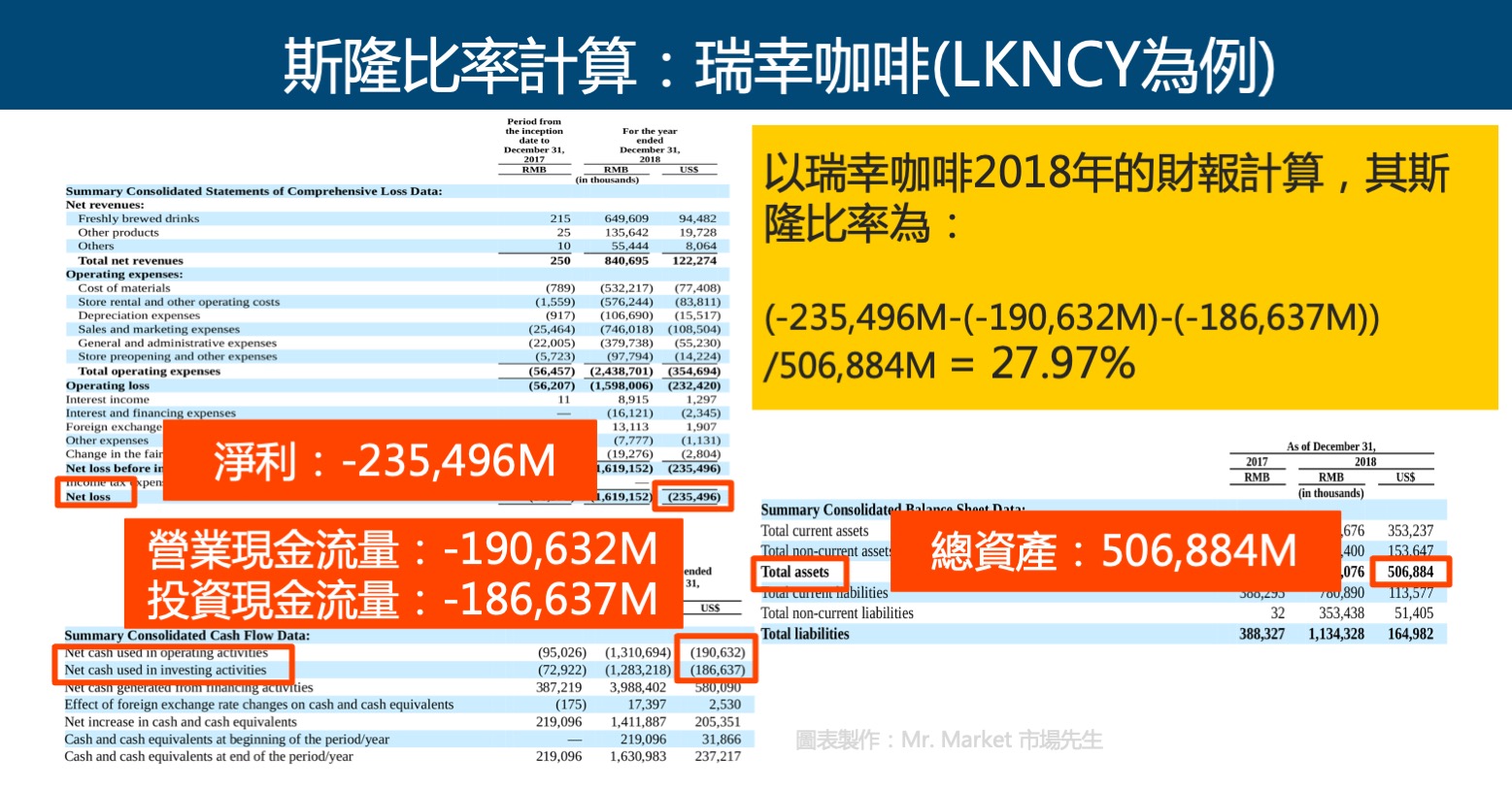

斯隆比率計算範例:以瑞幸咖啡(LKNCY為例)

以瑞幸咖啡截至2018年底的財務報表為例:

(單位:美元)

淨利=-235,496M

營業現金流量=-190,632M

投資現金流量=-186,637M

總資產=506,884M

瑞幸咖啡的斯隆比率=(-235,496M-(-190,632M)-(-186,637M))/506,884M=27.97%

以當年度的財報判斷,瑞幸咖啡當年度獲利是虧損的,而斯隆比率又過高,該公司盈餘包含了許多不產生現金的應計項目。

如何查詢公司的斯隆比率

要查詢公司的斯隆比率,主要有兩個網站可以使用。

1.gurufocus

gurufocus網站:點此進入

在gurufocus網站上輸入公司代碼,即可得出該公司最新一季的斯隆比率,往下拉還會顯示最近幾年的斯隆比率,但若想要更多年份的資料或是更進階的功能,則需要付費加入會員才能使用。

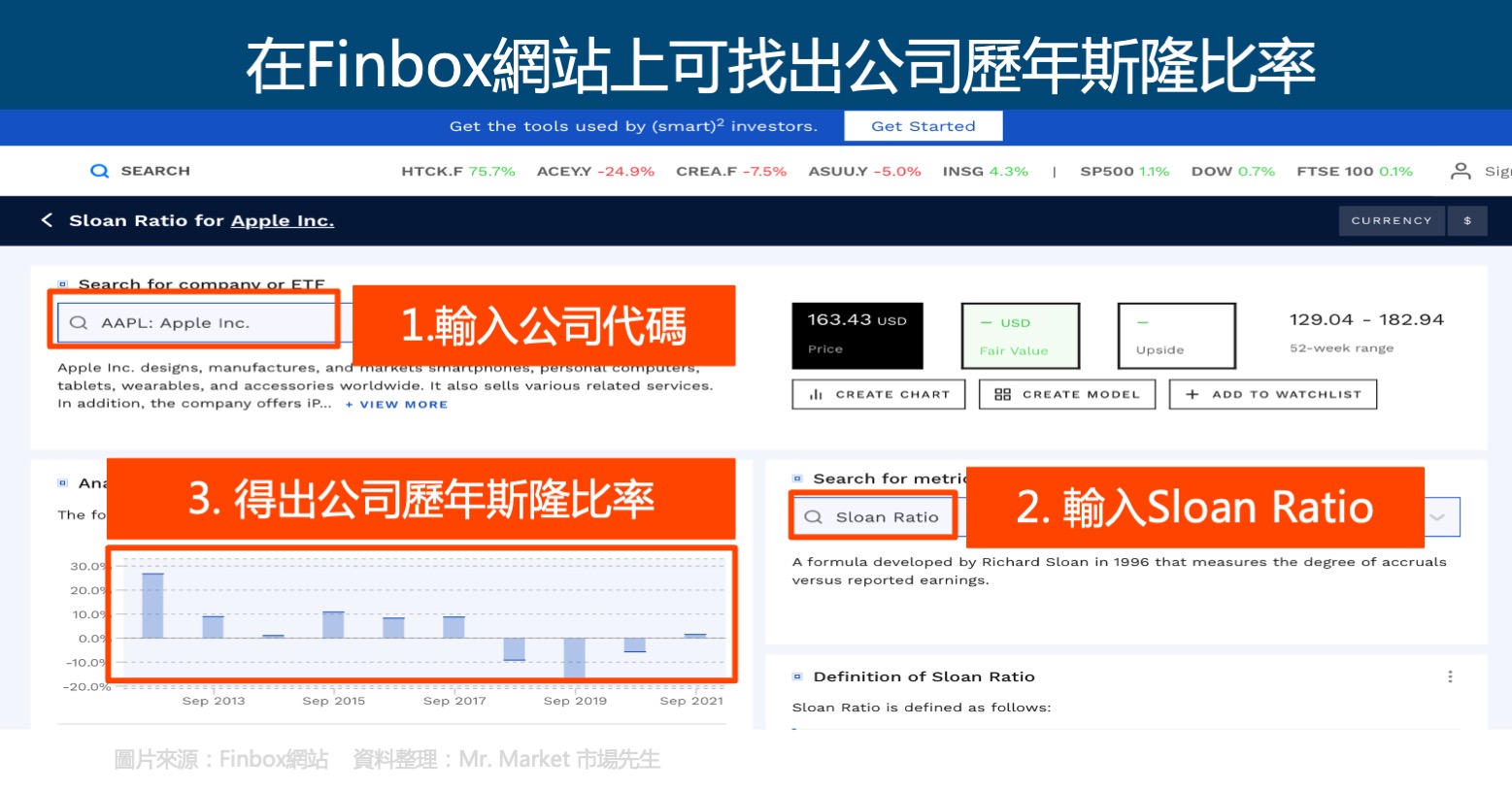

2. Finbox

Finbox網站:點此進入

在Finbox網站上,只要輸入公司代碼,如AAPL,另外輸入你要查詢的比率,如Sloan Ratio,就可以得出公司歷年的斯隆比率,以圖表方式呈現,一目了然。

此外,網站還會提供該行業及競爭對手的斯隆比率,方便做橫向及縱向的比較。

網站一開始是免費,只要註冊email就可以使用,但是瀏覽一定的網頁後,就需要付費才能查看。

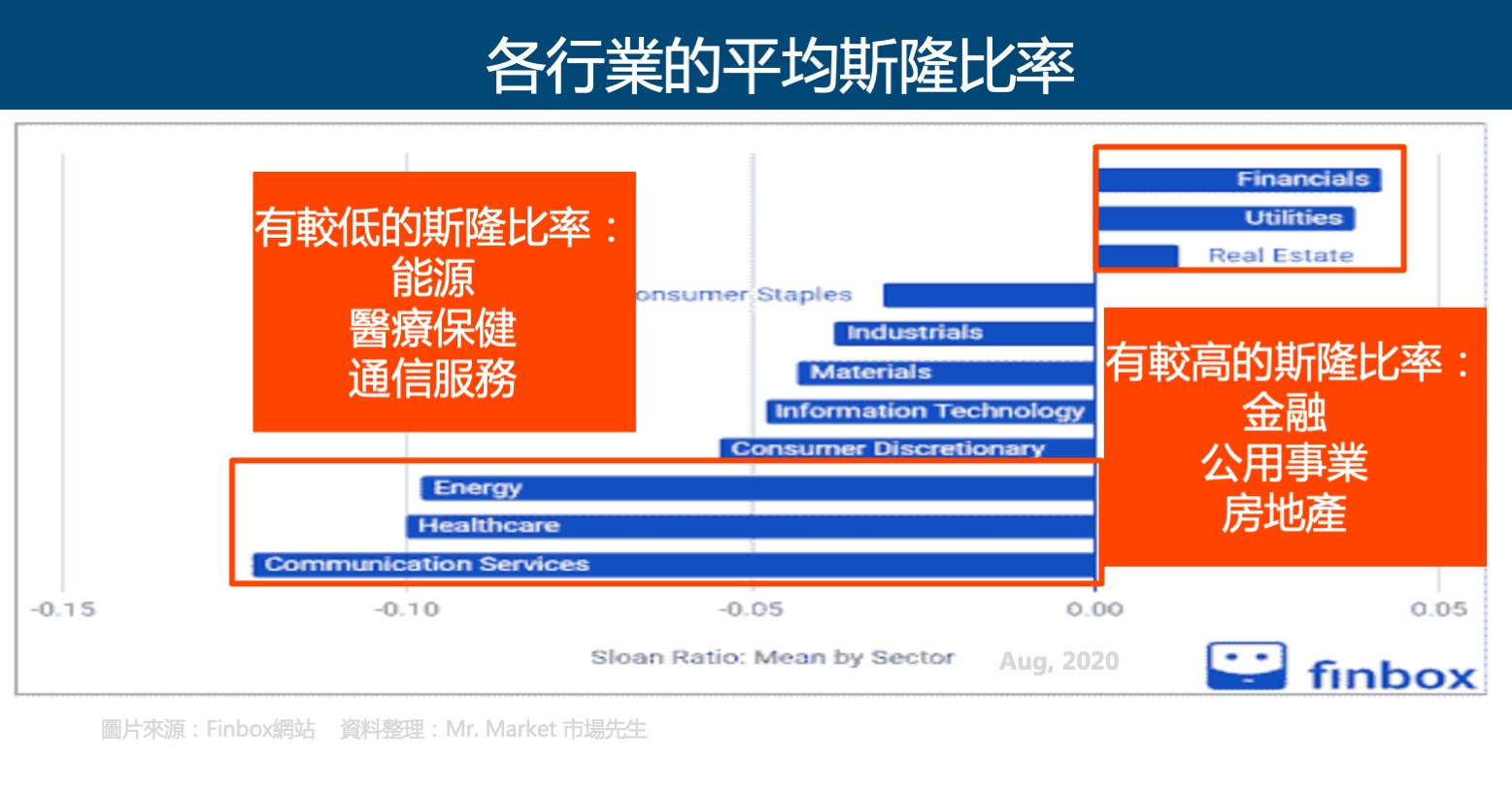

根據Finbox網站的統計,各行業的平均斯隆比率均不盡相同,以2020年8月的統計數字來看:

斯隆比率最高的行業是:金融、公用事業、房地產。

斯隆比率最低的行業是:能源、醫療保健、通信服務。

市場先生快速重點整理

1. 斯隆比率能協助投資者評估一家公司的收入品質,如果斯隆比率愈大,代表公司應計項目愈多,收入質量較差。

2. 根據理查.斯隆(Richard Sloan)在1996年的研究發現,應計項目比較小或是為負數的公司,股票表現會大大超過應計項目較大的公司,平均表現超出10%以上。

3. 斯隆比率計算公式=(淨利-營業現金流量-投資活動現金流量)/總資產。

4. 根據gurufocus網站上的解讀,斯隆比率絕對值小於10%,代表公司處於安全區,絕對值介於10%~25%,代表公司需要警惕,絕對值大於25%則代表公司盈餘持續性差。

5. 各行業的平均斯隆比率均不同,使用該比率時,除了可以同一公司不同年度縱向比較,也可以跟同行業的公司做橫向比較。如果比率正向增加,都需要特別留意。

市場先生心得:能收到錢的盈餘才是真正的盈餘

斯隆比率的概念是把應計項目,也就是存貨、應收帳款、投資資產上漲,這類有收入但沒有實際現金流入的錢挑出來檢視,

換句話說,理論上盈餘越高越好,

但盈餘存在很多操作空間,當應計項目越多,我們認為盈餘品質可能越差,不能收到錢卻又影響損益的事項須多注意,

斯隆比率特別在於,它的計算公式不僅考慮沒收進來的錢,也考慮沒實際付出去的錢,包括像是折舊、攤銷、應付帳款、員工股票獎金、投資資產下跌等等,

這些也都屬於應計項目,而且如果金額太高,也不見得是好事。

在寫這篇文的過程,我找了一些常見的公司做驗證,我覺得這些應計項目之間收入與支出會互相抵銷,是個很大的問題,

像是許多成長中的公司都有巨額的折舊攤銷,這種列為損失但沒有實際現金流出的項目,可能遮掩了其他沒有實際現金流入的收入,導致沒辦法被斯隆比率呈現出來,這是這個指標的侷限。

另外,任何財務項目都有兩面性,

例如存貨和應收帳款增多,就代表經營風險、壞帳和舞弊的可能嗎?

其實不一定,如果公司業務成長,存貨和應收本來也會逐漸增加,因為需要生產製造更多貨物,自然會有更多半成品和庫存。

所以會需要搭配其他指標看,比方說你可以把存貨和應收帳款單獨拉出來看相對總資產的比率是否異常增加,也要搭配公司盈餘、現金流的成長去觀察,才能得到比較客觀的結果。

最後分享幾篇檢驗公司財務體質相關文章:

3. 一分鐘看懂:營業現金流量

4. 一分鐘看懂:現金循環週期

5. 一分鐘看懂:負債比率

本文僅做教學使用,不代表任何投資建議,投資人需了解任何投資皆有其風險

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言