股利折現模型是什麼?公式如何計算?用來估價時的注意事項整理

股利折現模型是計算股票價值的一種方法,是一種絕對估值方法,用未來領到的股利來衡量這個股票現在值多少錢比較合理。

這篇文章市場先生介紹,它的公式如何計算、缺點有哪些、和現金流量折現的差異,以及投資人該如何使用股利貼現模型。

本文市場先生會告訴你:

股利折現模型是什麼意思?

股利折現模型:用未來領到的股利,衡量這個股票現在值多少錢比較合理

股利折現模型(英文:Dividend Discount Model , 簡稱:DDM),又稱為高登成長模型,以學者邁倫·J.高登命名,學術界認爲高登在1959年首先提出,但實際上這個理論基礎最早可追溯至1938年,由經濟學家約翰·伯爾·威廉士(John Burr Williams)的《投資價值理論》(Theory of Investment Value)。

股利折現模型認為,股票價格只是市場供需關係的表現,不一定能反映出股票的真正價值,股票的價值應該取決於公司持續經營的狀況,而這個可以由公司逐年發放的股利看出,因為股利發放多寡與公司的經營業績有關,這是公司的正現金流,所以股東權益的當前價值,會等於其未來所獲得的股利現值之和。

簡單來說,股利折現模型是以適當的貼現率,將股票未來預計派發的股息折算為現值,以評估股票的價值,這個價值是指內在價值,也就是指股票本身應該具有的價值,而非市場價格。

- 股票內在價值(合理價值):用股票每年股利收入的現值之和來評價。

- 股利:公司給予股票股東的報酬,按股東持股比例來分配利潤,每股股票分到的利潤就是股利。

股利折現模型的公式如何計算?

股利折現模型有很多公式變體,依股利發放的不同會使用不同的公式,而最常使用的是高登成長模型。

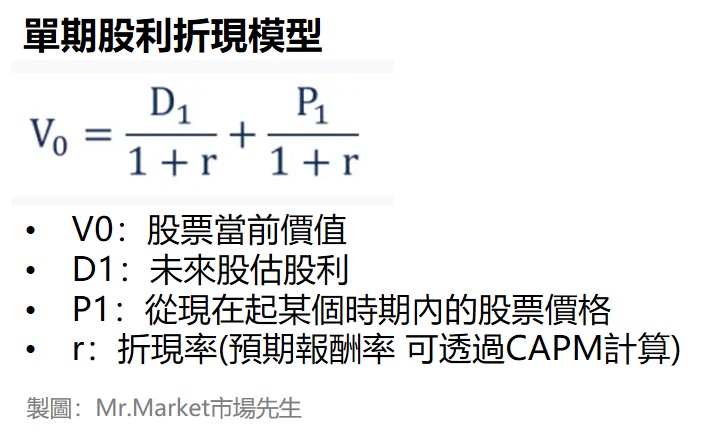

股利折現模型公式1:單期股利折現模型

單期股利折現模型公式:V0 = (D1 ÷ 1+r)+ (P1 ÷ 1+r)

適用:想確定從現在開始的一個時期(通常是一年內),股票的內在價值。

V0:股票當前價值

D1:未來預估股利

P1:從現在起某個時期內的股票價格

r:折現率(預期報酬率),透過CAPM(資本資產定價模型)來計算。

單期DDM通常假設投資人只準備持有該股票一年,由於持有期短,預計該股票產生的現金流量為單筆股息支付和相應股票的售價。

為了確定股票的當前價格,必須計算未來股息支付的總和、估計售價的總和,並將其折現回它們的現值。

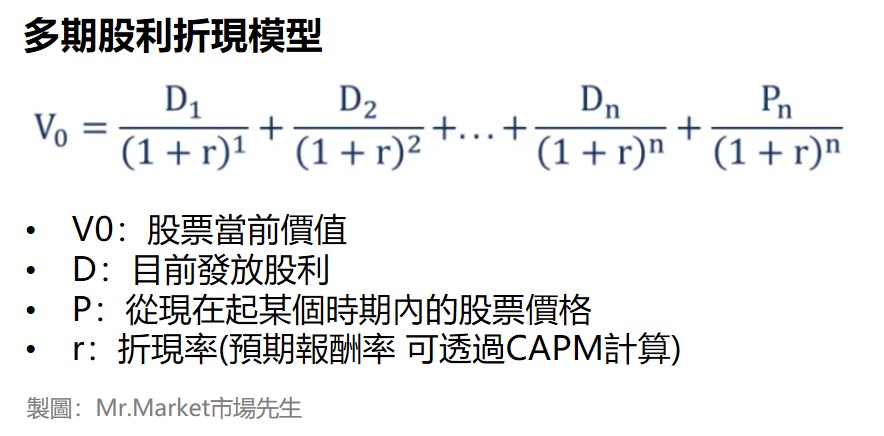

股利折現模型公式2:多期股利折現模型

多期股利折現模型公式:V0 = D1 ÷ (1+r)1 + D2 ÷ (1+r)2… Dn ÷ (1+r)n+ Pn ÷ (1+r)n

適用:預測不同時期的股利支付。

V0:股票當前價值

D1:未來預估股利

P1:從現在起某個時期內的股票價格

r:折現率(預期報酬率),透過CAPM(資本資產定價模型)來計算。

多期股利折現模型是單期股利折現模型的延伸,在這個模型中,投資人預期會持有一檔股票多個時期,多期模型變化需要預測不同時期的股利支付。

多期DDM的投資人,預期會在多個時段內持有股票,因此預期未來現金流將包括許多股利支付,以及持有期結束時股票的預計價格。

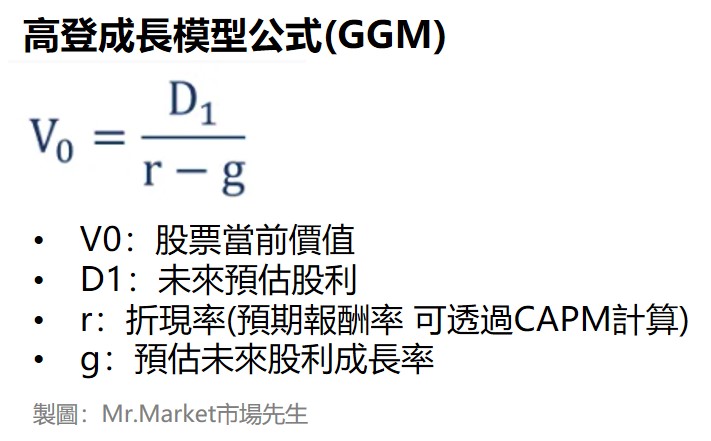

股利折現模型公式3:高登成長模型

高登成長模型公式:V0 = D1 ÷ (r – g)

適用:股利持續成長、穩定的公司。

V0:股票當前價值(股票合理價)

D1:未來預估股利

r:折現率(預期報酬率),透過CAPM(資本資產定價模型)來計算。

g:預估未來股利成長率

最常被使用的公式是高登成長模型(Gordon Growth Model, 簡稱GGM),這是以美國經濟學家邁倫·J.高登 ( Myron J. Gordon ) 的名字命名,

GGM公式假設公司會持續不斷發放股利,並且股利也會持續成長的情況下的估價模型。

高登成長模型計算方式是:V0股票合理價 = D今年股利 ÷ (r折現率-g股利成長率)

- V0:也有公式寫做P0,就是股票當前價值(股票合理價)。

- D:也就是未來預估股利。

- r:折現率(預期報酬率),透過CAPM(資本資產定價模型)來計算。

- g:預估未來股利成長率,又分為一段、兩段、多段…的計算方式,預估越低越保守,也就是說如果g=0,就是股利無成長的公司,像利息穩定的債券。

股利折現模型計算範例 – 以高登成長模型為例

底下以最常用的高登成長模型來試算,

假設:投資人考慮買入每股110美元的公司,該公司 股利成本(r) 8%、明年將支付 每股3美元的股息(D1)、預計每年成長率為5% (g)。

計算方式:股票當前價值(內在價值) = 3 ÷ (8% – 5%) =100(美元)

根據高登成長模型來看,因為這檔股票目前股價是每股110美元,計算出來的內在價值是100美元,因此該股目前在市場上被高估了10美元。

股利折現模型的缺點是什麼?

股利折現模型在使用上有一些缺點,因為它只能評估會長期穩定支付股利的公司,而且認為股票的唯一價值是透過分紅的投資報酬(ROI),

它假設公司的成長率穩定(也就是公式中的g在每年都一樣),其實這幾乎是不可能的,有時候數據預估錯誤就會讓合理價相差很大。

股利折現模型的缺點1:只能評估穩定發放股利的公司

股利折現模型只能用來評估長期持續支付股利的股票,也就是說只適合用來評估穩定、成熟、會持續分配股利的公司,

畢竟如果股利極難預測,那考慮風險,估價出來的數字也需要大打折扣,意義有限。

例如許多處於早期成長階段、不分配股利的公司,這些公司早期在某些階段的獲利可能都需要持續投入資本支出,持續推升盈餘,卻不發任何股利,

或者是因為公司政策因素,認為資金留在公司能創造更高的報酬與成長,

在美國,許多企業的獲利,會採用股票回購來代替現金股利發放,甚至約有三分之一都是完全不發放股利。

也許公司在未來某天缺乏投資機會時會將獲利用股利配息配發出來,但在那天到來之前,因為不配發股利,也難以用股利作任何評估。

這類型不配息的企業,就無法使用股利折現模型,也代表用這類模型估價,必然會錯過一些不發放股利公司,例如:Google、FB、Amazon、波克夏等等。

對於這類公司,使用現金流折現模型,用自由現金流或其他項目,來代替股利的預估,會是比較好的做法。

股利折現模型的缺點2:需要許多假設條件

股利折現模型最大的缺陷就是,所使用的價值計算需要一些假設,例如未來成長率、所需的報酬率…等等,

這些未來數值通常是預測、猜測,換句話說,我們其實是在用猜出來的結果在估價,即便有一些評估,也只是增加確定性、讓估計更準,但未來並不會剛好等於預測。

例如預估股利的年成長率10%,但未來實際狀況,真的可能每年都成長10%嗎?

如果計算中的任何假設出錯,就會讓這個模型計算出來的股票價值有很大的偏差。

股利折現模型的缺點3:現金股利需要排除一次性收益及特殊的政策

企業過去穩定發放股利,就代表未來也會穩定發放股利嗎?不見得。

我們通常會根據過去的資訊來預估未來,

但首先,過去的資訊有可能在未來是無效的,例如企業賣土地或者賣掉事業體,當年總盈餘增加、股利發放金額暴漲,但這只是一次性的收益,在未來並不會持續。

有些公司可能會因為業外收入、折舊等因素,在某些時期發放超出它常態獲利能力的股利,

就算過去的股利資料都沒太大問題能明確反映企業的收益,未來也可能因為各種意外變數,導致股利發放產生跳躍性的劇烈變動,

這些因素都會導致預估出現偏差。

另外,發放股利屬於公司的政策,例如台積電在2013年以前的多年間,無論公司當年賺多賺少,都固定發約3元的現金股利,

雖然數字很穩定,但這導致後來隨著公司成長,股利與公司獲利有些脫鉤,如果當時投資人使用這數字來做股利折現模型估價,很可能難以給出合理的估價。

股利折現模型 vs 現金流量折現 有什麼差異?

- 股利折現模型(DDM):用未來的股利折現到現在價值

- 現金流量折現(DCF):用未來的現金流折現到現在價值

股利折現模型、現金流量折現這兩種都是常見的股票估價模型方法,將公司未來的現金流計算折現後的價值。

我認為從定義上來看,股利折現模型 屬於 現金流量折現模 型的一種分支

現金流折現模型其實計算方式和股利折現模型一樣,

差別在於選擇哪一種數據當成現金流,通常是用自由現金流來當成現金流量的計算,如果選擇股利來當成現金流,那就變成股利折現模型。

除了股利和自由現金流以外,也有些人會用EPS或其他盈餘或現金流數字來套入估價模型。

股利是各種現金流量中最為保守的一種,它會錯過很多公司,估出來的價值也偏低,可能結論都是股價偏貴,但能提供保守的估價,這也是股利折現模型被許多人使用的原因。

反之,現金流折現模型,允許採用自由現金流來預估,它可以評估的公司範圍更廣,但變數也更多一點。

股利折現模型 vs現金流量折現 差異比較

股利折現模型 vs現金流量折現 差異比較 |

|||

| 估價方式 | 特性 | 優點 | 缺點 |

| 股利折現模型(DDM) | 用未來的股利折現到現在價值 | 1. 資料取得、計算相對容易。 2. 屬於相對保守穩定的估計方式 |

1. 只能評估把盈餘發放成股利的公司、股利發放穩定的公司。 2. 需要許多假設條件,這些都是預測的,可能不準確。 3. 過去股利本身仍可能難以準確反映企業未來盈餘及發放股利的狀況。 |

| 現金流量折現(DCF) | 把未來的自由現金流換算成現在的價值 | 1. 分析範圍比股利折現模型更廣,也可以評估部分成長股 | 1. 計算方式較複雜。 2. 現金流量預測不一定準確。 |

| 資料整理:Mr.Market 市場先生 | |||

股利折現模型注意事項

以下市場先生補充幾個使用股利折現模型時的提示。

1. 小心價值陷阱

任何找出內在價值類的估價法,都要小心價值陷阱,也就是價格大幅下跌,獲利能力實際上也大幅衰退的公司。

我們在使用估價模型時,都是假設未來獲利能力或成長性會和過去一樣,但實際上並非如此。

一旦企業獲利能力下降衰退,未來股利也會發生大幅改變,因此當下的估價得到的不一定是真實價值。

可閱讀:如何避開價值陷阱?

2. 估價仍需考慮安全邊際

安全邊際是指考慮自己估價可能錯誤的情況下,在價格比估價還要更低時買進,

例如你估價時認為內在價值是100元,那麼100元買進嗎?如果等到90元或80元再買進,那麼就多出10~20元的空間,假設犯錯,可以少損失這些錢。

雖然股利折現模型本身已經相對保守,但企業股權投資本來就是變數巨大的事情,各種成熟穩定獲利的企業,依然可能因為競爭或者新的技術變革出現遭到取代,

安全邊際的好處是讓投資更加安全、損失的可能性減少或幅度降低,但代價就是這種機會可能更加稀少,而且依然有落入價值陷阱的可能性。

可閱讀:安全邊際是什麼?

3. 配息來自哪裡?

配息一般來自獲利,但並非絕對如此,實際上可能賺很多配很少,或者賺很少配很多的情況。

使用股利折現模型時,我建議也要觀察企業的 配息率 是否穩定,也就是盈餘與配息之間的比例,

配息率數字理論上應該要落在一個穩定的區間內。

可閱讀:配息率是什麼?

4. 預估數字盡可能保守

未來沒人知道,我們僅能參考過去的一些資料來判斷。

但採用保守一點的估計,也是另一種方式。

比方說,過去每年股利成長率都10%,你就估未來也會每年成長10%嗎?

如果是我,可能會估用10%成長5年、用5%成長5年,隨後零成長,用這方式來估價,因為這比較符合現實,沒有企業可以無止盡成長的。

對未來股利,尤其是像成長率這種影響巨大的變數,都盡可能保守會比較好。

5. 耐心等待

股利折現模型的估價通常相對保守,因此算出來的內在價值,通常會讓你覺得股價現在很貴、沒東西可以買,在多頭時期尤其如此。

這邊得說,這是很正常的情況。

耐心等待是這類價值投資方法必備的心理素質,無論進場之前或進場之後都是如此。

結論:投資人該如何使用股利折現模型?

股利折現模型只是股票價值評估的其中一種方法,可以做為參考但不要當成唯一的方法來使用,

換句話說,你不要因為股利折現模型告訴你這檔股票很便宜就買它,也不要因為股利折現模型指出某檔股票很貴就避開它。

它就是一個輔助判斷價位的工具,也僅適合用在股利穩定容易預估的企業類型上,用在其他類型的企業都要預期數字會出現落差。

市場先生建議,盡量在簡單的企業,也就是財務上高確定的企業上去使用它。

股利折現模型我認為屬於是一種保守的思考方式,因此它也指適用保守的成熟企業,大多都是成立許多年、業務單純、獲利穩定的企業,少部分才會是成長的企業。

甚至考慮到像是美國習慣以股票回購來代替配息,對於其他大多數企業,我認為用現金流量估價法,會比股利估價模型得到更有意義的資訊。

股利折現模型的運用方法:

- 可以當一種股票估值參考的方式,但請搭配其他數據一起搭配查看。

- 股利折現模型只適合計算穩定發放股利的公司。

- 使用時也可以搭配安全邊際的概念,意思就是當你算出合理價後,再打個8折當做進場價格。

最後額外分享兩篇文章:

1. 股息貴族股票:連續20年以上穩定配息且配息成長的公司?

2. 企業經濟護城河:如何分析企業在未來能否保持盈餘成長,不會輕易因競爭衰退?

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

更多相關文章:

2. WACC加權平均資本成本是什麼?WACC公式及現金流折現估價

4. 現值、終值、年金是什麼意思?公式如何計算? – 認識貨幣時間價值

更多投資入門學習:

1. ETF投資教學懶人包

2. 基金投資教學懶人包

3. 理財第一堂課:認識現金流

4. 我的投資理財書單分享

5. 美股ETF線上課程

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言