財報怎麼看?新手看懂財務報表分析教學

本篇文章市場先生會來介紹財報(財務報表)的三大報表,希望可以讓新手用比較容易理解的方式,看懂這些財務報表的作用。

如果想知道財報分析該怎麼開始學習,可先閱讀:新手學習財報分析的3個方向

本文市場先生會告訴你:

財務報表是什麼?

財務報表(英文:Financial statements)簡稱財報,是用來觀察一間公司在某個特定期間財務狀況的一份詳細的文件,能幫助投資人更了解一間公司。

財報又分為季報與年報,季報是一季(每3個月)公布一次,而由於第四季的財報會把整年度的成果做個總整理,因此又稱為年報。

在股票市場裡,有著各式各樣不同產業的公司,每家公司的經營特性與管理重點都不大一樣,提供給股東各種數據的名稱或格式也各有不同,如果裡面有異常會很難看出來,

因此,後來經過一套公定的規則標準化以後,就是大家現在看到的財報,除了讓投資人了解公司現況與歷來的變化,也方便透過財報去比較不同公司之間的差異。

為什麼要有財務報表?

原因是:經營者要讓投資人了解經營的成果。

想像你的好朋友開了一間小百貨商場,並且找你投資一半的股權,承諾未來如果有獲利都分你一半。

投資跟借錢不一樣,借貸只需要償還利息,而投資則是還可以分到未來獲利,但也一同分擔經營風險。

如果這間賣場未來營運不善、倒閉了,你投資的錢會幾乎拿不回來,雖然你只有投資、沒參與經營過程,但原則上你也是這間公司的老闆之一,對於公司經營的細節,一段時間你會需要看到經營者的具體的成果,畢竟這關係到你投入的錢。

所以,經營者有責任告訴你經營的現況,他要提出一些關於公司現狀的數據,這些數據的組成就是財報,讓你(投資人)能透過財報了解公司的營運現況。

市場先生提醒:留意「財務年度」的定義

在台灣,大多數企業財報中的「一年度」都是從1月開始、12月結束,但在國外並非如此,會根據產業特性而定,例如有些企業財務年度會是從3月份去切,財務年度是從去年4月到今年3月份,有些則是會切在6、9月份。

舉個例子:一些電商類公司,年末感恩節和聖誕節的銷售對他們就意義重大,因此財報也會根據產業狀況去切,讓股東得到比較有意義的報告。

財務報表的三大報表是什麼?

財報的文件中有非常多的報表,其中,主要常用的有三種財務報表:資產負債表、損益表、現金流量表,又簡稱為三大報表。

透過三大報表可以了解公司的經營狀況,以下將一一介紹三大報表:

三大報表之一:資產負債表

資產負債表指的是公司某一當下的財務組成。

資產負債表公式:資產 Asset = 負債 Liabilities + 股東權益 Owner’s Equity

資產負債表(Balance Sheet)就是了解一間公司某一個時間點下的財務組成,它可以告訴你公司把股東還有銀行的錢都用在哪,例如有多少現金、土地機具設備等等(資產)、有沒有各種長短期負債借款(負債)、及股東出的錢還剩下多少(股東權益)。

- 資產(Asset):在資產負債表所記錄的時間內,所能找到的總資產。總資產應該等於負債和股東權益的總和。

- 負債(Liabilities):按照到期日由短到長排列,從排列順序了解特定資產變現能力、這個負債急不急迫。

- 股東權益(Owner’s Equity):通常按股本、資本公積、保留盈餘、其他,依這樣的順序排列。

在看資產負債表時,通常比較關心的是「公司現在的財務會不會出問題」,比方負債是否過高?流動資產是否不足影響償債能力等等。

資產會按照流動性順序在資產負債表上列出、負債則會按照付款順序列出,像是預計在一年內償還的短期或流動負債、長期或非流動負債則是預計一年以上償還的債務。

資產負債表中的重要項目

以下接著表列出資產負債表上有列出的重要項目。

1.資產

資產科目能看出公司擁有的各種經濟資源,公司運用這些資產能帶來利潤、現金流量。資產的流動性會由上往下列排。分為流動資產、非流動資產兩大區塊,該特別注意的類目有:

- 現金和約當現金等流動資產,其中可能包括公債。

- 應收帳款為銷售產品或服務,客戶積欠公司的款項。

- 存貨

流動資產的詳盡介紹:流動資產:企業的變現能力

2.負債

是公司債權人對債務的求償權,依求償順序由上至下排列,負債可分為流動負債、非流動負債。

該特別注意的類目有:

- 包括流動債務與長期債務在內的債務

- 應付工資

- 應付股利

詳細可閱讀:長期負債是什麼意思?和短期負債差在哪?

3.股東權益

股東權益的計算方式為公司總資產減去總負債,代表的是如果所有公司的資產都被清算,且公司所有債務的償還完的情況下,將能夠返還給股東的金額總數。

該特別注意的類目有:

想更了解資產負債表,可閱讀:1分鐘看懂資產負債表

三大報表之二:損益表

損益表代表的是過去特定一段時間賺多少錢。

損益表公式:稅後淨利 Net Income = ( 收入 Revenue – 支出 Expenses – 所得稅 Tax)

損益表(Income Statement)可以用來了解公司「過去一段時間」的營業收入、營業成本、營業費用等等,年度財報就是一年的數據,季度財報則是3個月的數據。

- 收入(Revenues):透過銷售商品或提供服務所賺取的金額。

- 支出(Expenses):包括銷售成本、管理與行政費用、利息支出等。

- 稅前淨利(Income before tax):總收入減去總支出,但還沒扣除稅費之前的淨利。

- 稅後淨利(Net income):總收入減去總支出,再扣掉所得稅費用之後的淨利,這就是最後股東淨賺或虧損的金額。

在看損益表時最關心的通常是「賺多少錢」?賺多少錢是一間公司最在意的事,因此損益表也是所有報表裡面最重要的報表之一。

損益表中的重要項目

損益表主要側重於特定時間內公司的收入與支出,一但從收入中減去支出,就能看出一間公司的淨利。因此得進一步釐清,收入、支出有哪些類型。

1.營業收入

營業收入為通過銷售公司產品或服務獲得的收入,也就是公司的核心業務活動。像是汽車製造商的營業收入,就是生產和銷售汽車。

營業外收入則是非公司核心業務中獲得的收入,這邊舉一些營業外收入:

- 在銀行現金賺取的利息

- 來自公司財產上的廣告展示的收入

- 不動產租金收入

其他收入則是指像是出售長期資產(例如土地、子公司)等其他活動的收益。

詳細可閱讀:營收是什麼?

2.費用類型

主要費用就是公司主要業務在賺取營收的過程中產生的,主要費用包括銷售成本、銷售管理費用(SG&A)、折舊攤銷和研發(R& D)。

一般支出則包含員工薪資、銷售佣金,或是水電交通等雜支費用。

除此之外,其他像是貸款、債務所支付的利息,甚至出售資產時的損失,也會記為費用。

看損益表的主要目的,就是找到公司的利潤率以及公司營業的財務結果。

如果能同時比對多個時期的損益表,投資雖能看出公司的收入是否在增加;但提醒還得同時查看公司是否在支出控制的部分也有下功夫。

想更了解損益表,可閱讀:1分鐘看懂損益表

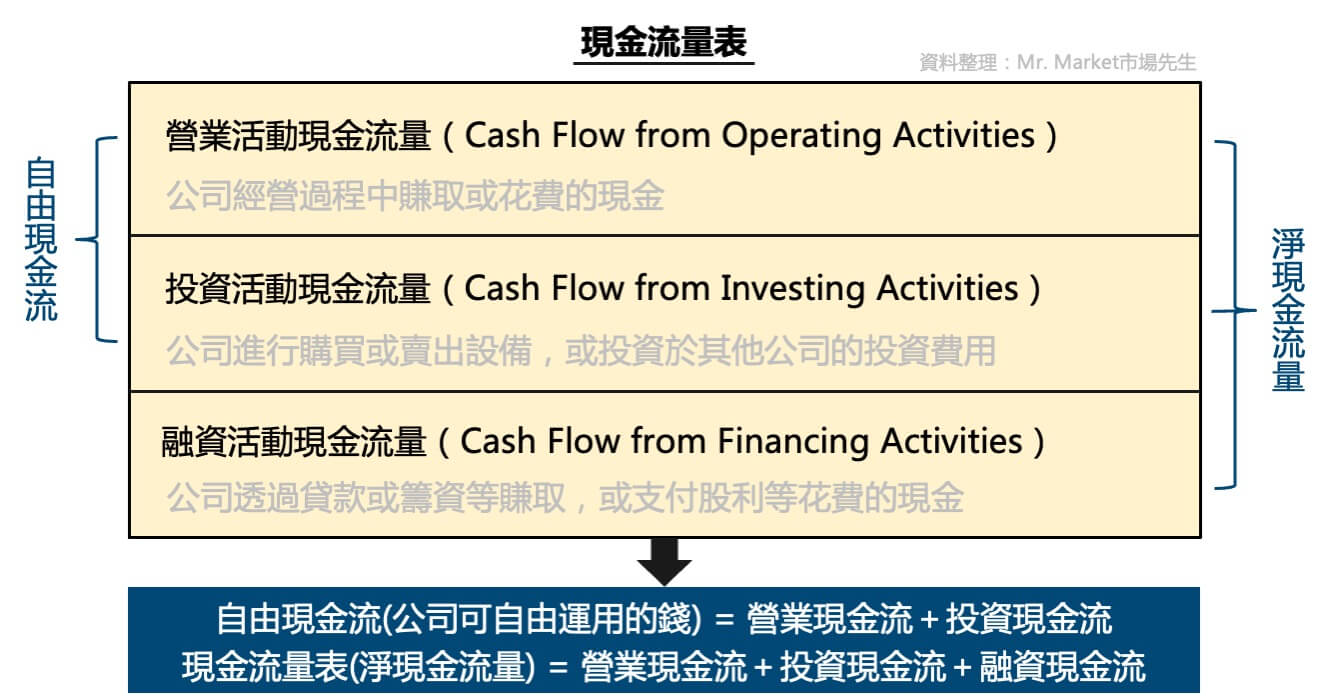

三大報表之三:現金流量表

現金流量表是指獲利是否有真的進到帳上。

現金流量表公式:營業現金流(Cash Flow from Operating Activities) + 投資現金流 (Cash Flow from Investing Activities)+ 融資現金流(Cash Flow from Financing Activities)

現金流量(Cash Flow Statement)表記錄了公司實際收到多少錢、付出多少錢。

- 營業現金流:公司經營過程中賺取或花費的現金

- 投資現金流:公司進行購買設備或投資於其他公司的投資費用

- 融資現金流:公司透過貸款或籌資等賺取或花費的現金

由於商業上會有許多付款是會延遲收到的,當下貨賣出去後在損益表上有收益,但未來可能會遇到收不到貨款的狀況,因此許多時候損益表上的獲利並不代表企業帳上有穩定的資金流入。

如果手上的現金長期的不足,就很有可能有周轉不靈的問題,而透過現金流量表可以追蹤到是否有這個狀況。

簡單說,現金流量表就是衡量公司產生的現金,是否足以償還債務及提供營運資金的能力。可視現金流量表為資產負債表和損益表的補充。

現金流量表中的重要項目

現金流量表本身並沒有一個計算公式,但一間公司的現金流量來源包含三個部分:

1.營業活動→營業現金流

包括所有經營活動交易所產生的現金流量或流出,可能包括購買和銷售庫存用品、支付員工薪資,甚至包含所得稅、利息支出、租金或產品銷售的現金收入,但不包括投資、債務、股息這些項目。

在現金流量表中,營業現金流量最為重要,營業現金流一般拿來衡量公司帳面上賺錢(損益表的收入)跟實際收到的錢(營業現金流)是否匹配,可閱讀:什麼是營業現金流量?

2.投資活動→投資現金流

投資現金流量是公司進行投資收益和損失的結果。

這一部分包括公司用來投資廠房和設備的現金,當資本支出增加時,一般意味著現金流的減少,但這並不總是一件壞事,因為它可能代表公司正在對其未來的營運進行投資,資本支出高的公司往往是那些正在成長的公司。

簡而言之,設備、資產或投資的變化可以從投資現金流察覺。

詳細可閱讀:什麼是投資現金流量?

3.融資活動→融資現金流

融資活動所產生的現金流,包括來自投資者、銀行的現金來源,以及支付給股東的現金。

融資活動包括債務、股票發行,或是股票回購、貸款等。

當融資現金流為正值時,意味著進入公司的資金多於流出的資金;當融資現金流為負值時,可能意味著公司正在償還債務,或正在支付股息和/或回購股票。

詳細可閱讀:什麼是融資現金流量?

想更了解現金流量表,可閱讀:1分鐘看懂現金流量表

財務報表分析有限制嗎?

介紹完三大財務報表的分析,接下來還是要談談它的限制。

儘管從財務報表上能判讀出許多公司相關的訊息,但畢竟這些訊息並沒有一個統一、客觀的解釋,當不同的投資者來解讀同一份財報時,也可能得出不同的結論。

舉例來說,有的投資者可能會希望公司買回庫藏股,另一種投資者可能更願意看到這些金錢投入公司的長期資產。

這種情況下,公司的債務水平高低,對這兩個投資者就會有完全不同的解釋。

因此在分析財務報表時,更重要的是要同時分析多個期間的報表,藉此評估是否存在某種趨勢,也需比較該公司與同行業中的同一項指標是偏高或偏低,藉此評估一間公司的營運狀況。

財報分析能做到什麼?不能做到什麼?

如果只是看看數字,看看營收、EPS這些數值,你可能對一間公司還是沒有感覺,只覺得每間公司就是一串數字,最好的做法是挑一間公司,實際去讀一次它的財務報表,之後看越多那間公司的財報,就會對那間公司越熟悉,也會越熟悉各項財報指標的內容。

最後市場先生想補充兩個讀財報的重要觀念:

1. 讀財報能否賺更多?

答案是不一定,一個重要原因是你會讀財報、別人也會讀、分析師也會讀,

如果是50年前巴菲特的年代,當時電腦和網路尚未普及,看財報還需要訂閱一些紙本手冊的情況,的確從財報可以找到別人沒發現的機會,

但是在今天,這情況基本上不可能發生,至少不會發生在大多數的中大型股及熱門股上面,

想找到沒被人發現、明珠蒙塵的好公司,可能只能往中小型股去尋找,甚至即便如此都很難找到,原因是財報數字都可以透過資料庫系統去快速大量篩選分析,

許多好機會、好公司,如果看起來很便宜,那更大的可能是公司存在某些問題,否則應該反應在價格上。

如果不一定能賺更多,那為什麼還要讀財報呢?

一個原因是,我認為它可以避免你遭受一些不必要的損失。

實際看財報,我們會發現好公司很多,只是股價昂貴。但如果不看財報,你可能會用不合理的價格買進這些股票,或者碰上一些衰退中的企業。

市場上平庸或者有缺陷的公司仍是占大多數,如果缺乏閱讀財報的能力,很可能會把他們誤當成好公司買進。

另一個原因是,一家公司的財報仍有很多資訊並沒有在數字、沒有在三大報表上,例如說美股10k報表上,會告訴你關於公司的風險、財務預測、公司獨有的財務指標等等,

台股的財報,裡面也會有許多附註,當某些數字變動很大時,附註裡面會告訴你這些數字是怎麼算出來,或者提供額外的訊息,例如折舊攤銷年限變更、更改會計原則、損益的認列時機點等等。

這些都是資料庫上沒有的訊息,別人無法靠資料庫快速評估篩選就能理解這些資訊,這些很可能就是讓你有更好決策品質的機會。

財報的三大報表及各種財務比率數字只是基本功,但已經足以減少無知帶來的損失,而更深入閱讀財報其他資訊、完整的認識一家企業的運作,則是能增加決策品質。

2. 財報數字是歷史而不是未來

市場先生還有一點想提醒的是,財報只是一家公司的其中一個數據化的面向,它反應的是過去的歷史,而不是未來。

有個常見迷思是,人們會用過去財報的數字來線性推估未來,例如人們看到一家公司過去三年EPS是1.6元、2.0元、2.5元,可能就會線性思考認為接下來EPS會明年成長到3元、後年3.5元?

的確很多事情都有趨勢性,但這種思考方式是有危險性的,因為過去財務數字與成長率其實都只是個參考,不代表未來實際狀況。

如果我們想拿過去數字來推斷未來,最好要有更多資訊印證,而不是單純看數字就線性推估。

完整評估一家企業,有許多其他層面的思考可以幫我們判斷未來,包括像是產業特性與趨勢、企業生命週期、產品服務、上下游關係、市場規模、商業護城河、競爭者、公司治理好壞等等,這些資訊很多並不是精確的數字,但比起歷史的財務數字,它們更能幫我們評估未來的獲利可能性及風險。

在財務分析裡面,這些屬於「質化分析」。

質化分析的缺點是它可能很主觀,不像看財務數字量化分析那麼客觀,甚至更多是靠故事題材來建立評估分析的脈絡,但質化分析其實也蘊含許多有用的資訊。

從財報數字推估未來並非完全不行,但前提應該考慮這些有助於判斷未來的質化分析因素,讓自己對整個企業的商業行為更理解,對評估結果做出修正,才是有意義的分析,否則就只是看數字在猜測而已。

當然,評估未來是非常困難的事情,但根據企業的商業模式不同,分析仍有簡單好預測和預測困難的區隔。

知名的價值投資者巴菲特就曾說,他們只把股票分成看的懂和看不懂,太複雜的就直接放棄,早年它選擇的企業,更多也都是商業模式單純容易預測,包括像是可口可樂、吉列刮鬍刀、喜詩糖果等等,保持簡單、守住自己能力圈範圍,來增加判斷的準確性。

如今這時代投資的選項很多,尤其許多科技公司的產品服務相當複雜,而人們也很難避開這些選項,記得不要輕易的把歷史財報數據當成未來。

因為如今時代的企業,它們更有可能在未來短短幾年內就出現巨大的改變、推翻先前的線性預測。

了解怎麼看財務報表之後,接下來呢?

看完這篇後,市場先生提供幾個方向,幫你更了解財務報表與基本分析。

想對財報有更了解的人,可以把以下這些看完:

1. 熟悉三大報表各自包含的項目

了解財務報表中,哪些項目分別在哪張表上能查到,詳細可閱讀分別介紹這三大報表的文章:

2. 了解重要的財務比率

財務比率,就是將三大報表中重要的數字列出來,在評估一間公司時能做出一些分析。

例如一間公司賺10億,到底是好是壞、是高是低、跟別間公司怎麼比?如果沒有一些基準,會很難做比較評估。

而財務比率就是用多種財務數字,彼此加減乘除後,讓你得到一些比較有意義的解釋。

可閱讀:認識什麼是「財務比率」?

3. 找一間公司的財報讀一次

無論是找台灣企業的財報,或是找國外公司的10K報表或年度報告,實際讀過一次,而不是只看網路上的資訊。

原因是財務報表是一種「公版的資訊呈現」,但實際上各產業、各公司的特性都有不同,也有很多決策差異,看數字不一定能看出來。

而財報裡面有很多文字、註解,會告訴你真正的細節。

可閱讀:10K報表怎麼看?實際範例

重點整理:財務報表是什麼?財報怎麼看?

1. 財務報表(Financial statements)簡稱財報,是用來觀察一間公司在某個特定期間財務狀況的一份詳細的文件,能幫助投資人更了解一間公司。

2. 財報又分為季報與年報,季報是一季(每3個月)公布一次,第四季的財報會把整年度的成果做個總整理,因此又稱年報。

3. 財報的目的是經營者要讓投資人了解經營的成果。經營者有責任告訴投資人經營的現況,他要提出一些關於公司現狀的數據,這些數據的組成就是財報。

4. 財報的文件中有非常多的報表,其中主要常用是資產負債表、損益表、現金流量表,簡稱三大報表。

5. 資產負債表指的是公司某一當下的財務組成、損益表代表的是過去特定一段時間賺多少錢、現金流量表是指獲利是否有真的進到帳上。

6. 從財務報表上能判讀出許多公司相關的訊息,但畢竟這些訊息並沒有一個統一、客觀的解釋,當不同的投資者來解讀同一份財報時,也可能得出不同的結論。

接下來,市場先生會繼續談到三大報表更詳細的介紹,可閱讀:

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言