吉姆.羅傑斯》量子基金創辦人/精準預測2008年金融風暴-商品大王

吉姆.羅傑斯(Jim Rogers)以投資商品期貨聞名,人稱商品大王(Commodity expert),

羅傑斯曾與喬治.索羅斯(George Soros)共同創立量子基金(Quantum Fund),量子基金在1970到1980年創下4200%報酬率,

羅傑斯也精準預測2008年金融風暴即將發生,儘管他現在已退休,媒體仍時常報導他對金融時事的看法。

37歲時,羅傑斯賺進6,000萬後離開華爾街,之後到哥倫比亞大學任教,還曾在五年內環遊世界兩次,創下金氏世界紀錄。

此外,他還寫過多本金融暢銷書,例如危機時代、投資大趨勢等書。

本文市場先生介紹吉姆.羅傑斯這位投資冒險家的生平、職業生涯、市場觀察、投資心法和參考書單,最後分享他的語錄,以及他認為成為優秀的投資人,背後有哪些關鍵成功因素。

本文市場先生會告訴你:

吉姆.羅傑斯是誰?

吉姆.羅傑斯(Jim Rogers)小檔案

- 出生:1942/10/19

- 出生地:美國馬里蘭州

- 學歷:耶魯大學(主修歷史)、牛津大學(主修經濟學、政治學和哲學)

- 經歷:與索羅斯成立量子基金,之後成為哥倫比亞大學商學研究院財務教授

- 紀錄:

1970年,與喬治.索羅斯(George Soros)共同創立量子基金(Quantum Group of Funds)

1970年-1980年,量子基金創下4200%報酬率,資料來源:streetstories

1998年,創立羅傑斯國際商品指數(RICI)

1990年-1992年,騎摩托車環遊世界,在世界六大洲橫越104,700公里,列入金氏世界紀錄

1999年-2002年,環遊世界共116個國家,橫越245,000公里

2006年,預測房利美騙局,以及2008年金融風暴即將發生 - 著作:

《投資大趨勢》

《世界經濟未來在亞洲》

《投資大師羅傑斯》

《危機時代》

成長背景

吉姆.羅傑斯很小的時候,父親就告訴他,錢不是從樹上長出來的,因此他從小就很懂如何賺錢,五歲時他就開始撿瓶子賣錢,六歲時他用分期付款買了棒球手套。

他考上耶魯大學時,除了利用獎學金減少開支,也到學校餐廳打工,找各種兼差工作。

羅傑斯從大學時期,就展現出極大的投資熱情,因此畢業後他選擇進入業界,1964年,他進入華爾街當分析師,剛好碰上道瓊工業指數崩盤,不過當時很少投資人投資股票,大家主要投資債券,因此當羅傑斯跟旁人說起投資丹麥貨幣克朗時,身邊的人經常一臉困惑。

市場先生補充:

當時海外投資不興盛,其中一個可能原因是,當時甘迺迪任內提出「利息均一稅」制度(Interest Equalization Tax),只要美國居民進行任何海外投資,就要課徵15%的稅。

舉例來說,如果你用100美元購買德國福斯汽車的股票,還要另外付15美元給美國政府,因此很少人投資海外。「利息均一稅」從1963年開徵,持續到1974 年便廢除。

職業生涯:創立量子基金,精準預測2008年金融風暴

1970年,羅傑斯與喬治.索羅斯(George Soros)共同創立量子基金(Quantum Group of Funds),十年內創造出4200%獲利。

羅傑斯和索羅斯各有所長,索羅斯擅長波段操作和交易,羅傑斯則是擅長預測和分析。

量子基金是以瓊斯(Alfred Winslow Jones)創立的避險基金作為雛形,避險基金可以避險、放空、融資買進、可收取公司希望收取的費用(當時收取資產總額1%作為年度管理費)、也收績效費用(20%利潤獎金)。

1970年~1980年,量子基金投資組合成長率高達4200%,羅傑斯和索羅斯操作量子基金時,經常背離主流想法,放空大家認為穩定獲利的大型成長股、或熱門標的,像是漂亮五十股票(Nifty Fifty)、放空英鎊、當1980年黃金價格飆升時,他們也選擇放空黃金。

延伸閱讀:避險基金 和 共同基金 有什麼差別?

1970年,羅傑斯斷定股市會崩盤,他拿出所有本金買進選擇權賣權(Put),並在市場觸底那天,賣出賣權,最後連本帶利賺了三倍。不過他也有預測失準的時候,

1971年,量子基金創業初期時,當時尼克森總統關閉黃金窗口,拒絕海外政府用美元換黃金,同時還實行物價管制,對進口產品開徵10%附加稅。當時量子基金選擇放空美國股票,加上看好日本經濟發展,也投資不少日本股票,但尼克森總統宣布管制措施後,日本股市重跌20%,他們放空的股票則是大漲,造成巨大損失。但慶幸的是,因為北海石油產量提升,他們投資的歐洲石油公司補足了虧損。

市場先生補充:

日本/美國的雙向關係:尼克森當時宣布課徵10%進口關稅,對長期仰賴出口美國的日本企業來說,是一項重大打擊,導致日本股市一路崩跌,日經指數暴跌25%。

黃金/美元的雙向關係:一開始黃金有和美元掛鉤,兩者之間有錨定固定比率,代表在尼克森宣布關閉黃金窗口之前,唯一能兌換黃金的貨幣只有美元,因此當尼克森宣布暫停美金和黃金兌換後,為市場帶來很大衝擊,尤其讓1940年代以來就被各國使用的「布列敦森林體系」(Bretton Woods system)整個崩壞,黃金的價格也變成跟貨幣價格浮動,從此之後呈現出各別的價格走勢。

尼克森總統辭職前一年,恢復美元和黃金之間可互換的權利,到了1974/1/1,也就是美國人可以買到黃金的第一個交易日,金價已經暴漲600%,每盎司200美元,當時羅傑斯早已料到這點,也準備把黃金賣給美林公司、放空黃金,美林當時也預期會有大量買單,達成這筆交易,過了幾個月之後,正如羅傑斯的預期,金價一路狂跌,跌到每盎司100美元,量子基金獲得巨大報酬。

1979年,羅傑斯離開華爾街,不久後,他遇到哥倫比亞大學院長,他邀請羅傑斯去商學院教書,羅傑斯原本答應只教一學期,但後來教出樂趣,最後一共教了五個學期。

1987年,股市崩盤時他也還在教書,而且在崩盤之前,他也早就告訴學生他的預測,當時電視台還曾到學校採訪他,多家媒體報導他的神準預測。

在學校教書也讓羅傑斯觀察到許多問題,包含學費逐年高漲,加上大學都是由學者管理,不是由企業管理,導致管理效率差、資金也短缺,即便是知名菁英大學的費用結構無法支撐,也都面臨瀕臨破產危機,連校務基金也難以挽救局勢。

1988年,羅傑斯開始環遊世界之旅,他騎著摩托車橫貫中國,還順便拍了一部紀錄片《長征》(The Long Ride),接著他又騎了五千公里,遊歷巴基斯坦和印度。

1990年,他又更進一步環遊世界,總共在路上騎了22個月,騎過十萬英里,總共遊歷六大洲50多個國家,這趟機車環遊世界之旅,也列入金氏世界紀錄。

羅傑斯展開壯遊,跟一般人想像中的旅遊行程可能不太一樣,大家會去熱門觀光景點或吃美食,但羅傑斯更感興趣的是當地的黑市,因為他認為要了解一個國家,就要到黑市去看看,因為黑市通常有很大的溢價。

他藉由觀察黑市的價格,來判斷這個國家面臨的問題是否夠嚴重,如果溢價高,代表官方匯率和黑市匯率的差距很大,那顯然就有問題,而且只要跟黑市商人聊個幾句,還能獲得很重要的情報。

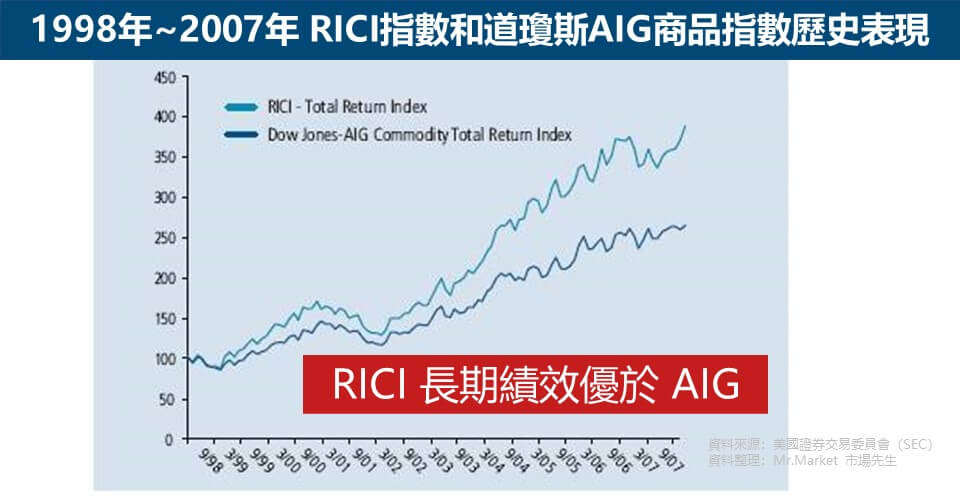

1998年,羅傑斯創立「羅傑斯國際商品指數」(RICI),RICI基礎廣泛,主要根據13個國際交易所的38種商品來計算,有三個分類指數:農業、能源和金屬。

羅傑斯認為商品比起股票還容易判斷,因為你無法完全了解一家公司,但如果是商品交易,你只需要知道現在棉花的供應是多是少,他當時就想創立商品基金,但首先必須要編製指數,當時市面上其他指數,在羅傑斯眼中都很有問題,特別是「地理近視」的問題,意思是大部分的指數,都只有反映所在地區的狀況,所以說有地理限制,羅傑斯認為這樣無從判斷。

2001年,前高盛首席經濟學家歐尼爾(Jim O’Neill),發明「金磚四國」(BRIC)一詞,預測七大工業國會轉移到金磚四國(巴西、俄羅斯、印度及中國),羅傑斯因為曾親自到訪這些國家,並不認同他的說法,羅傑斯也曾找歐尼爾討論過,而歐尼爾仍堅持論點,以羅傑斯實際考察的觀察,他認為歐尼爾只說錯了三個國家,並認為這種批評能帶來反思。

2006年,他已預測房貸業者房利美(Fannie Mae)是一場騙局,而且也早就放空,到了2008年,房利美股價崩盤,陷入破產,當時羅傑斯接受媒體專訪,專訪他的財經記者把這件事怪到他身上,羅傑斯這樣回答那位記者:「如果你真的認為房利美暴跌是放空造成的,其實你應該換個工作」。

羅傑斯知道,本來就不是每個人都熟悉放空,但他認為放空不是原因,而是傳達訊息的一種方式,也因為如此,放空揭發過許多弊案,像是安隆(Enron)也是透過放空所指認出來。

吉姆.羅傑斯的精準預測:次貸風暴、金融危機

2007年次貸風暴

許多學者曾提出多次警告,指出次級房貸(Subprime mortgage crisis)可能在短時間內發生重大危機,但許多人對這樣的警告視而不見,沒過多久,危機成真。

羅傑斯認為只是全球負債的冰山一角而已,當時在住宅價格持續上漲的情況下,美國金融機構貸款給那些信用評等較差的人(次級階層),其中又以房利美和房地美這兩家公司作為代表,他們買下次級房貸的債權後,把它證券化後,再轉賣給金融機構,當時羅傑斯也多次向政府官員提出警告,但他的意見沒有被採納。

2008年金融危機

2008年金融危機發生前,市場瀰漫著一股樂觀氛圍,但羅傑斯已注意到全球各國負債不斷膨脹,他看到了哪些徵兆呢?

首先,是冰島的2007年的經濟危機,讓冰島GDP和股市下跌、不動產泡沫化,貨幣價值也下跌35%。

另一個徵兆是愛爾蘭,導火線同樣是不動產泡沫化,重創經濟,造成股價下跌。

同一時期,美國的金融危機也浮上檯面,2007年,美國大型投資銀行貝爾斯登(Bear Stearns),旗下專攻次級房貸的兩家避險基金受到巨大損失。

許多人可能認為雷曼風暴是突然發生的,但羅傑斯認為這些危機,背面都有許多微小跡象,只是許多人沒有當一回事,就連政府官員也是如此。

市場先生補充:

2008年金融風暴發生前,冰島和愛爾蘭已經出現危機,但很多人把它當小問題沒有太過注意,事後才發現那其實是重大危機發生前的預兆。

如同米歇爾.渥克(Michele Wucker)提出的「灰犀牛」一詞,形容:重大危機發生之前,背後已有許多微小預兆。

延伸閱讀:灰犀牛事件是什麼意思?

在《危機時代》書中羅傑斯提到,美國聯邦儲備銀行(Federal Reserve Bank)長期維持無限制的金融寬鬆政策,雖然這種寬鬆制度短期內有效,但長久下來一定會發生問題。

他進一步提到:「我確信利率將恢復到一般水準,全球目前已經存在鉅額負債,只要借款越多,對利率的壓力就會越大,如今,各國中央銀行正在大量印鈔票。」

吉姆.羅傑斯談危機時,應持有美元和黃金

當危機發生時,我們應該持有哪些資產呢?

羅傑斯:危機發生時,投資人應該持有美元和黃金

美元

羅傑斯自己持有大量美金,儘管美國已欠下高額債務,而且情況不斷惡化,

但羅傑斯認為要從「人們會如何思考」來行動,意思是當危機發生時,大多人都想著美元是安全的投資標的,

正因為如此,所以只要一發生危機,美元就會升值,等到美元過於高漲時,羅傑斯就會賣掉美元,再把獲利投入其他標的。

黃金

道理和美元相同,許多人面臨危機會買黃金避險,羅傑斯的做法是持有大量黃金,做好準備。

羅傑斯也強調,這種做法並不是最健全的方法,他之所以這樣做,是因為很多人認為這樣是健全的,可以說他是利用群眾的心理來進行準備。

羅傑斯:危機發生時,企業要縮減負債,並且謹慎評估與高風險國家的生意往來

羅傑斯很看重債務,所以他認為任何公司都要想辦法縮減負債,即便公司目前沒有債務,那也要思考是否有跟高風險國家做生意,因為可能會被捲入其他預料外的危機。

吉姆.羅傑斯的投資哲學

想要成為有錢人,羅傑斯認為要具備以下思維:

法則1:不要想著一夜致富,只投資自己了解的東西

大家都想知道怎樣才能馬上賺到錢,但羅傑斯認為這樣的心態暗藏陷阱,很容易讓人以為投資都不需好好研究,只要聽信明牌就好,

羅傑斯在《危機時代》書中強調:「遇到危機時,不可以想著跳進哪裡、做些什麼,陷入這種迷思是很多投資人無法成功的原因,投資應該要遵守一個原則,那就是只投資自己了解的東西。如果人一生中,只能投資20次,你絕對會拚了命研究,調查後再投資,所以成功率也會變高。」

法則2:想成為優秀投資人,要看資產負債表

資產負債表(Balance sheet)是判斷公司是否健全很重要的指標,羅傑斯認為資產負債表比損益表更重要,更能反映出企業的本質,特別是想要分析企業好壞,就要了解借款狀況,因此他會特別注意負債是否有增加,思考增加的原因又是什麼。

法則3:投資股票指數是有效手段

許多研究顯示,專業投資人的投資表現,最終都不如平均股價指數,羅傑斯十分認同這個說法,他認為與其投資個股,購買股票型指數基金會更好,而且不光是股票,投資債券、商品或貨幣指數也是同樣有效的手法。

法則4:符合現實世界的投資

面對市場波動、或是熱門股話題,羅傑斯建議投資人,要做的是符合現實世界的投資,什麼意思呢?

像是ESG近年成為熱門話題,這與產業好不好無關,很多人說實踐ESG的企業很好,但羅傑斯認為不能把這些話照單全收,因為要是看不清現實層面,只投資自己喜歡或想要的東西,也很難成功。

換句話說,投資是要符合現實面,跟自己的願望無關,不是投資希望,而是投資現實,才是成功之道。

法則5:培養自己的投資風格

羅傑斯在《危機時代》書中提到:「我在漫長的投資生涯學習到,發掘廉價的投資標的,然後持有數年,是最好的投資方式。」

他認為每個人都要有自己獨到方法,如果你是優秀的當沖投資人,那就應該徹底研究這個方法,把這條路走到極致。

同樣的道理也能運用在職場上,要找的不是付最高薪水的公司,而是要去最適合你的公司工作,羅傑斯認為對某項事物真正擅長的人很少,我們應該努力磨練本身能力,培養出其他人沒有的專業性,這樣的話,財富之後自然而然會找上你。

法則6:多面向解讀世界,不要依賴單一資訊來源

羅傑斯在耶魯大學主修歷史,他平常就很喜歡看歷史書,也深深了解「歷史都是勝利者寫出來的」這個道理,所以他研究一個歷史主題,會閱讀五種版本的歷史書,透過綜合分析來掌握現實。

報章媒體也是一樣,他除了美國《華爾街日報》、英國《金融時報》,還會看英文版《日經週刊》,確保自己讀到多元角度的觀點。

法則7:幸運是留給準備好的人

羅傑斯現年已80歲了,不過你知道嗎?他每天的行程還是排得滿滿的,其實到了這個階段,很多人大概都退休享清福了,但羅傑斯認為這樣過日子很開心,到現在他還會在一個月內,往返美國和新加坡兩趟(他現居新加坡),一路以來,他做著自己想做的事,並努力實踐,而不是抱怨人生沒有任何挑戰。

在《危機時代》書中,他提到:「想維持長期成功,當你做的功課越多,幸運就會增加;只要越深入研究,就會變得越幸運,越是做足準備,運氣就會變得更好。幸運,會降臨到準備萬全的人身上。」

羅傑斯國際商品指數(RICI)組成與績效表現

1998年,羅傑斯創立「羅傑斯國際商品指數」(Rogers International Commodity Index,簡稱:RICI),他希望打造出能夠反映全球商品消費的指數,因此RICI的組成,與其他商品指數不同,商品種類更多元,涵蓋其他指數沒有的商品,如:木材、燕麥、米、油菜籽等。

以下表格只列出部分商品,

詳細的組成清單可以參考:chinapostglobal.com

| RICI 與 其他商品指數組成成分比較 | ||||

| 商品指數 | RICI | BCOM | UBS CMCI | S&P GSCI |

| 油菜籽(RAPESEED) | 1.00% | – | – | – |

| 春麥(WHEAT MGEX) | 1.00% | – | – | – |

| 米(RICE) | 0.75% | – | – | – |

| 燕麥(OATS) | 0.50% | – | – | – |

| 鉑(PLATINUM) | 1.80% | – | – | – |

| 鈀(PALLADIUM) | 0.30% | – | – | – |

| 橡膠(RUBBER) | 1.00% | – | – | – |

| 木材(LUMBER) | 0.90% | – | – | – |

| 商品總數量 | 38 | 24 | 29 | 24 |

| 資料來源:chinapostglobal.com,參考RICI、BCOM、UBS CMCI與S&P GSCI 2023年組成權重 資料整理:Mr.Market 市場先生 |

||||

以下這張圖,比較RICI指數和道瓊斯AIG商品指數,1998年到2007年的歷史表現:

吉姆.羅傑斯2018年成立AI量化ETF

儘管羅傑斯現在已退休,但在業界還是十分活躍,2018年6月,他成立一檔AI量化ETF:Rogers AI Global Macro ETF(代號:BIKR)並擔任董事,

但這檔ETF上市後,績效表現並不好,反應不如預期,上市時間很短暫,在2019年已關閉下市。

吉姆.羅傑斯語錄

- 身為投資人,研究哲學和歷史,對我來說是不可或缺的工作

- 我開車環遊世界,每次穿越遙遠邊界時,最先做的事就是尋找黑市

- 市場維持不理性的時間,可能比你財力所能支持的時間還長

- 若要成為成功的投資人,唯一的方法就是只投資自己非常了解的東西

- 不要把波動和行動混為一談,要知道什麼時候應該坐下來等待

- 如果你希望賺很多錢,就要抗拒分散投資的觀念

- 要發大財的方法,就是找到好標的,好好鎖定,集中財力投資下去

- 我們都認識不成功的聰明人,很有才氣卻不成功,其關鍵在於是否持之以恆

- 堅持和堅忍不拔是繼續生存絕對必要的條件,但趨勢判斷一樣重要

- 可能有100人走進辦公室,聽到同樣的資訊,但只有3-4人會做出正確判斷

- 我的興趣是翻轉大石頭,追求線索,發現事情有何進展,預測趨勢會怎樣發展

- 如果你希望自己變得幸運,就要好好做功課

- 為人做事一開始要睜大眼睛、用心傾聽

- 我會愛上華爾街,原因是我懷抱熱情,渴望知道世界到底發生了什麼大事

快速重點整理:吉姆.羅傑斯的趨勢觀察

羅傑斯曾創下獲利超過40倍的紀錄,投資眼光總是比別人更精準、更長遠,1998年,大家瘋狂買股時,他選擇踏入商品交易,不但成功躲過網路泡沫危機,也成為商品市場的開路者。

羅傑斯曾在五年內環遊世界兩次,「行萬里路,勝讀萬卷書」這句話完全可以套用在他身上,而且他把這一點發揮到極致,雖然他的旅行目的不是投資,但時常在旅途過程注意潛藏的投資機會,像是他到波札那就立刻買入股票,挖掘世界上最大的鑽石礦,而且旅程結束後仍不斷投資直到2008年,看到市場過熱後才賣掉,帶來巨大獲利。

以下整理《危機時代》書中,他對世界局勢的觀察:

1. 區塊鏈的破壞

隨著科技進步,區塊鏈成為近年帶動金融科技的核心變革,不過羅傑斯並沒有投資加密貨幣,他認為這塊市場價格一直處在變動狀態,他在書中提到:「不少加密貨幣已黯然退場,我甚至大膽猜想,到頭來可能所有加密貨幣都會消失。」

此外,政府的管制也是他選擇不投資的考量,因為一旦政府介入,禁止使用這些貨幣,那儘管有利可圖,又有什麼用呢?

但對中國政府來說,就又是另當別論了,因為政府可藉由數位貨幣使用數據,掌控大家的消費資料,但羅傑斯並不認同這樣的做法,也不喜歡這樣的社會。

2. 商品市場將發生嚴重問題

羅傑斯隨時都在尋找投資機會,但目前他沒有投入太多資金在商品市場,因為他預估某些商品(原油、鋼鐵、銅和黃豆)可能在短期內出現問題,不過他看好日本農業市場,因此可能還會再買進日本的指數型基金。

3. 別太相信常識

羅傑斯強調:「大家都認為是理所當然的常識,會在短期內就改變。」

包含疫情也是,回頭看過往歷史,每5-10年總會有一些突然其來的變化。

因此羅傑斯認為,不要太相信大多人的言論,要懂得獨立思考,主動收集資訊,也要去懷疑所謂的常識是真是假。

危機一定會再發生,但羅傑斯認為危機就是轉機,他建議投資人多精進專業,找出沒有人察覺的變化,就是投資的好機會,重要的是,不要被其他人的意見給影響,在危機時刻也要保持清醒。

吉姆.羅傑斯的參考書籍

1. 《投資大師羅傑斯》

羅傑斯在序文談到:「我寫這本書的主要目的是要讓大家了解,我們怎麼會走到今天這種地步,個人要怎麼自我教育,以便為未來做準備。我會跟你分享我一輩子從事金融、投資與冒險之旅所得到的見解,跟你分享我成長之際所學到的教訓,說明我從黑土地帶的泥土出發,走到地球另一邊這個東南亞城市國家的終生之旅中,怎麼把整個世界當成我家後院的經驗。」

2. 《危機時代》

這本是羅傑斯最近期的作品,書中直接從後疫情時代開始談起,面對不斷變化的危機,該如何解讀未來趨勢。

3. 《世界經濟未來在亞洲》

主要以世界史和經濟兩大視角,分析亞洲各國的金融市場未來。

延伸閱讀:市場先生讀書心得-世界經濟未來在亞洲-如何找到趨勢與機會的思考

4. 《投資大趨勢》(絕版)

這本內容除了包含傳記,也有給新手的投資建議和趨勢分析,很適合作為入門書,但已絕版。

認識更多投資大師:

4. 班傑明‧葛拉漢》影響巴菲特深遠的投資大師-價值投資之父

【本文提到投資標的均為教學使用,無任何投資推薦之意,投資一定有風險,投資前務必自行研究分析。】

編輯:Jessica 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言