每股淨值BVPS是什麼?每股帳面價值越高越好嗎?

每股帳面價值(又稱每股淨值、每股股東權益)是價值投資人在評估一間公司股價是被高估或低估時,會使用的估價方式之一。

這篇文章市場先生介紹每股帳面價值是什麼、計算公式,以及使用上要注意的事項。

本文市場先生會告訴你:

每股淨值是什麼意思?

每股淨值(英文:Book Value Per Share , 簡稱BVPS):又稱為每股帳面價值,也就是每股的股東權益,用來評估一間公司的股票價值,是衡量公司經營能力的財務指標之一。

淨值也可以稱為股東權益,其中包括股本、資本公積、保留盈餘等項目,

簡單來說,淨值就是記錄了股東投入的資金,以及公司歷來累積尚未運用的盈餘,

淨值也可以說是公司帳上資產減去負債後的餘額,代表公司目前運用資產中,屬於股東出資及擁有的部分,因此淨值也稱為帳面價值。

將淨值除以總股數,代表每一股股票所對應到的淨值價值,就是每股淨值。

每股淨值的用途?

每股淨值是投資人衡量公司股票實際價值的一種保守方式,透過計算公司清算、所有債務付清後,股東最後可得到什麼。

當一間公司未來的增長、獲利預測不太穩定時,價值投資人就會使用每股淨值來衡量股票潛在價值每股淨值。

簡單來說,每股淨值被認為是普通股股東可獲得的權益,與在市場上流通股數量的比率,與當前的每股市場價值相比較時,每股淨值可以提供關於公司股票價值的參考訊息,例如一般如果每股淨值高於每股的市場價值,該公司的股票通常認為是被低估了,當然這並非絕對,但可以做為一項參考。

每股淨值、股價淨值比有什麼關係?

股價淨值比,算是淨值及每股淨值最常見的運用,也就是將股價和每股淨值比較 (總市值和淨值的比值也是同樣意思)。

- 每股淨值:用來確定發行在外的每股普通股,所代表的公司股東權益價值。代表公司財務報表上,每一股換算下來股東權益的價值。

- 股價淨值比(PBR):將股價和淨值做比較,就稱為股價淨值比PBR計算,它是用股價除以每股淨值,單位是”倍”,代表目前公司市值是淨值的幾倍,這是一種相對估價方法,用來評估股價相對淨值是昂貴或便宜。PBR與本益比相反,適合用來評估獲利不穩定的產業(例如景氣循環股),較不適合評估業績持續成長的股票。

若對股價值淨值比(PBR)不了解,可閱讀:股價淨值比PBR是什麼?PBR和本益比有什麼差別?

每股帳面價值 (每股淨值) 公式如何計算?

每股帳面價值(每股淨值)計算公式:(總股東權益 – 優先股)÷ 在外流通股數

每股淨值計算方式可以直接看總股東權益,將總股東權益扣掉特別股(優先股)後,除以在外流通股數後的每股價值。

公司的總資產減去總負債 = 總股東權益,再減去特別股(優先股),就可以得到帳面價值 (為什麼要減去特別股,是因為特別股雖然列在股東權益,但實質上應該歸為負債)。

在清算過程中,特別股(優先股)股東的排名高於普通股股東,它與其說是股權不如說更像是債權,如果沒有減去特別股(優先股)的話,每股淨值將被高估。

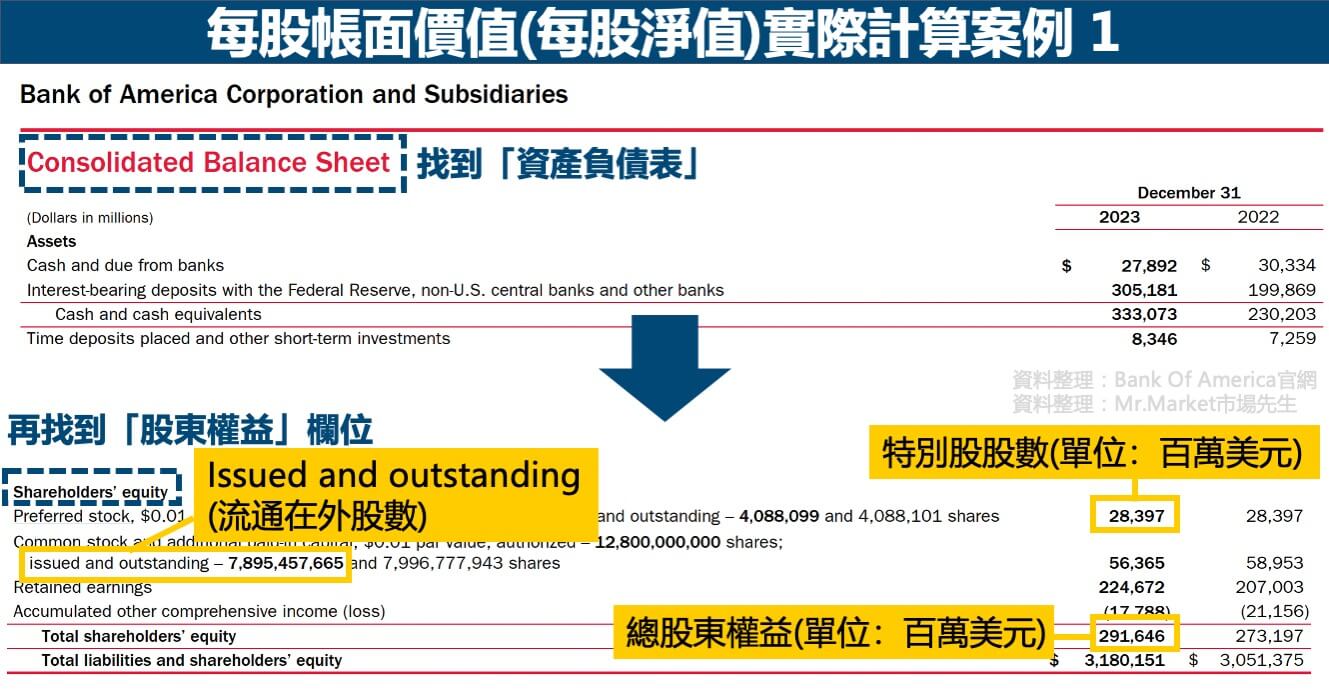

這些計算數值都可以在公司的資產負債表上找到,以下舉例兩間美股公司的每股淨值計算案例。

每股淨值實際計算案例1

以2023年美國銀行(代號BAC)為例,找到公司的資產負債表後,找到股東權益欄位,即可計算每股淨值 (單位:百萬美元)。

(總股東權益291,646 – 優先股(特別股)股數 28,397) ÷ 在外流通股數 7,895 = 33.34

每股淨值 = 33.34,也就是說,美國銀行每一股股票對應到的淨值價值是33.34美元。

每股淨值實際計算案例2

以2023年摩根大通銀行(代號JPM)為例,一樣找到公司的資產負債表 → 股東權益欄位,即可計算每股淨值 (單位:百萬美元)。

這個案例的資產負債表上的股數是Issued shares(已發行股數),並不是在外流通股數(通常會寫Issued and outstanding),所以要先減掉庫藏股(Treasury stock)才是在外流通股數。

在外流通股數(四捨五入) = 4,105 – 1,228 = 2,877

(總股東權益327,878 – 優先股(特別股)股數 27,404) ÷ 在外流通股數 2,877 = 104.44

每股淨值 = 104.44,也就是說,摩根大通銀行每一股股票對應到的淨值價值是104.44美元。

想了解「已發行股數」跟「在外流通股數」的差異,可閱讀:總股數(額定股本)、已發行股數、流通在外股數、浮動股數是什麼意思?

每股淨值高低代表什麼意思?

每股淨值和股價比較高低,用來評估企業價值

- 一間公司的每股淨值>每股市場價值(當前股價),代表公司的該股票可能被低估了

- 一間公司的每股淨值<每股市場價值(當前股價),代表公司的該股票可能被高估了

一般認為,股價至少要高於每股淨值,因為對正常的企業來說,雖然實際上不會去清算公司資產、清算也不值那麼多錢,但理論上因為公司有位來創造盈餘的能力,整體的價值應該是要高於帳面價值。

上述評估只適用在保守穩定、資產價值穩定、至少仍有一點獲利能力的公司,才能用淨值來評估股價高低變化。

最典型的例如巴菲特的波克夏公司,它的本質是一家投資控股公司,每股淨值反映的,其實是持股的總價值,

意思是,如果公司每股淨值是100元,代表控股公司背後的持股加起來價值100元。

但因為市場情緒因素,人們會給予該公司超過淨值的股價,例如每股淨值100元,但股價有可能來到120元或者150元。

以巴菲特的波克夏公司為例,它往往會在淨值相對低時回購股票,意思是用比較低的價格買回自家股票,

延伸閱讀:巴菲特回購波克夏股票的時機

每股淨值和股票面額做比較

在台灣,公司原始發行股票面額固定是10元(早年的公司大多面額是10元,後來法規有改成對面額不做限制,在國外股票票面價值則無固定金額),

這股票面額也有些人會拿來跟淨值做比較,原因是人們普遍認為,公司除非持續虧損,否則淨值不應該低於當初發行股票的時機。

在台灣的證券交易法規中,也有對公司每股淨值的價值高低作出規定,

當每股淨值低於面額(跌破面額10元的)時會被取消信用交易(融資融券),或每股淨值過低(低於5元)可能列為全額交割股,

出現這些情況,代表著經營上有些存在某些風險,因此流通交易上也受到限制。

每股淨值越高越好嗎?投資選股 要注意的2件事

每股淨值選股注意事項1. 淨值不代表清算價值

理論上來說,淨值是投資人擁有的價值,因此常有人說當股價低於淨值時,”通常”代表股價被低估。

換句話說,股價淨值比(Price-Book Ratio 簡稱PBR 或 PB) 低於 1 時,通常被認為買得很便宜。

因此可能有些人會認為,股價淨值比越低,代表股票被低估了,但是市場先生個人不這麼認為。

首先我們想看看,這種淨值、股價淨值比的用法,是計算公司清算、出售所有有形資產,賣掉帳上所有資產並且支付所有負債的情況下,股東可以留下來的價值。

而淨值是本身不能當作清算價值的,實際上清算價值本來就是一個投資人自行估計的數值,財報上並沒有這個項目,

就算要用淨值來代替象徵清算價值,也必須打個很大的折扣,而且每間公司的折扣都不同,如果有人跟你說 淨值 等於 清算價值,可以請他去看這本葛拉罕的著作《證券分析》。

評估公司價值時絕大多數應該都是考慮未來獲利為主 (例如:本益比PE、現金流量折現DCF),因為公司未來獲利才是我們投資時最在意的事,除非你是專家,否則不應該去評估一家獲利不穩定的企業。

市場先生小提示:淨值不等於清算價值

很多人認為,淨值是把公司負債還清後的剩餘價值,所以淨值應該要等於清算價值,但事實上資產的會計價值不等於清算價值,估計清算價值通常是用流動資產,而且大多數公司,很少真正走到清算這一步。

市場先生之前有寫過類似的介紹文章,詳細可閱讀:淨值不能象徵公司的價值,也不能代表清算價值。

每股淨值選股注意事項2. 資產價值與帳面淨值無法反映公司獲利能力

淨值衡量的是股東權益,也可以說是衡量資產扣除負債後的金額,

但是無論是股東權益、資產、負債,其實都無法直接與公司獲利能力有關。

以資產來說,資產是以成本計算而不是以實際價值計算,例如公司今天花100萬元買進一批電腦與設備,有些公司可能運用這些設備帶來每年上千萬的盈餘,有些公司則可能是讓這些設備堆灰塵。

而資產中也有很難估計的部分,例如無形資產,包括專利、商標等等,價值可高可低,

併購其他公司如果有溢價,會在資產上產生大量商譽,但實際價值其實也同樣很難評估。

如果是這類型無形資產較高的公司,或者公司資產難以反映實際價值的公司,每股淨值的評估也相對比較不適用。

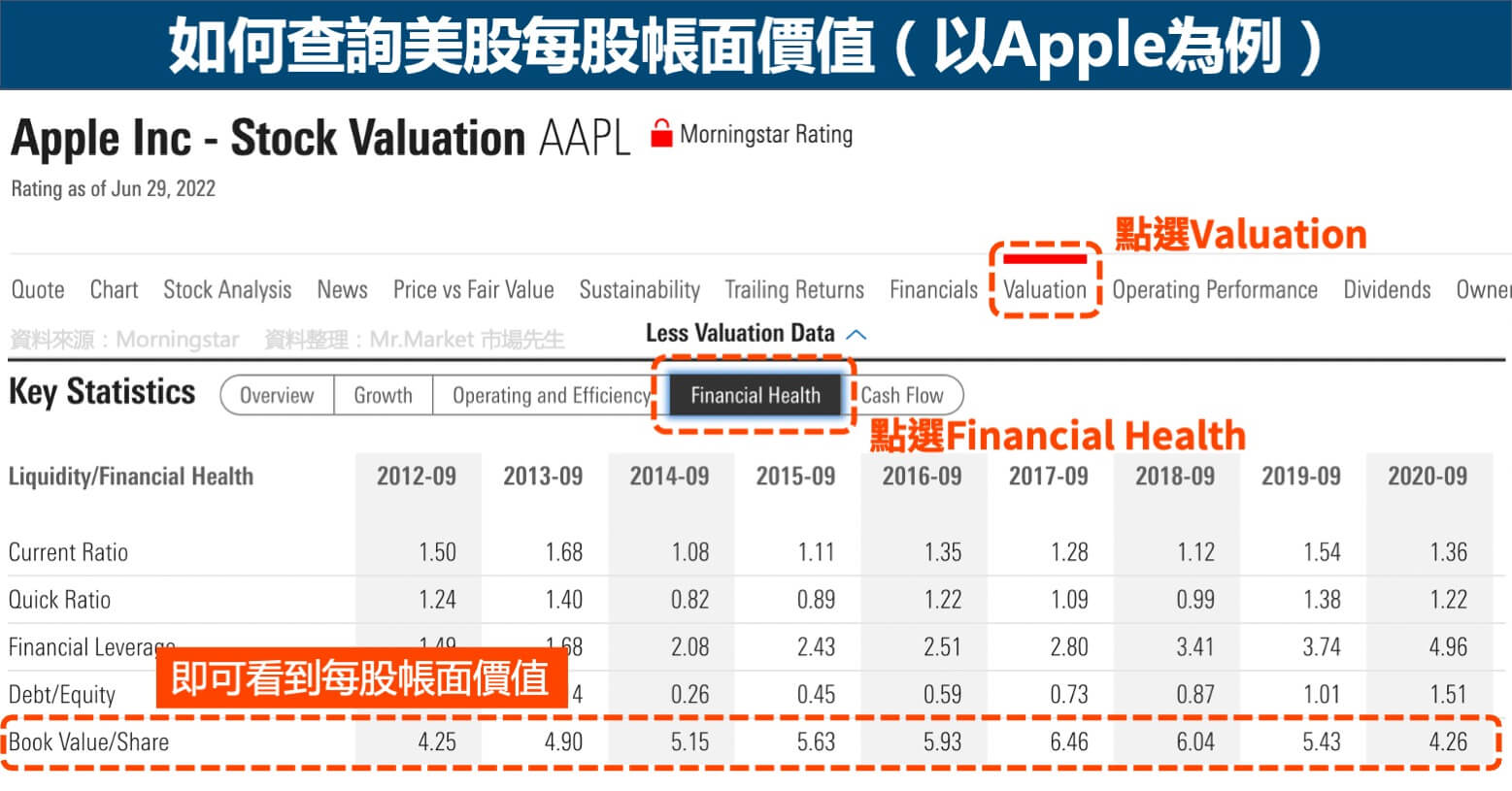

如何查詢公司的每股淨值?

在公司的資產負債表上,可以查詢到相關的計算數字。

國內查詢網站可至:Goodinfo!台灣股市資訊網

國外美股查詢網站可至:Morningstar

快速重點整理:每股淨值是什麼?

- 每股淨值又稱每股帳面價值,也就是每股的股東權益。

- 每股淨值計算方式可以直接看股東權益,扣掉特別股後,除以在外流通股數後的每股價值。

- 每股帳面價值最常被用來保守衡量公司股票價值高低相對變化,股價淨值比這個許多人使用的估價指標,就是股價與每股淨值的比值。

市場先生提醒:每股淨值 vs 每股盈餘 兩者使用方法的差異?

每股淨值,是一種存量的概念,代表目前帳上股東權益的高低。

每股盈餘EPS,是一種流量的概念,代表每一期賺進的獲利。

很多書籍會告訴你,淨值和盈餘都可以拿來估價,教你好幾種估價法,但我認為這種說法會讓許多人誤解。

在衡量企業價值上,市場先生認為首先應該考慮的都是每股盈餘EPS,因為任何企業首先重視的都是獲利,企業所做的事情就是在今天投入投資,並在未來收取盈餘,

只有在一些盈餘起伏劇烈、獲利不穩定的企業(例如景氣循環股),因為盈餘數字起伏太大難以用來估價,才需要盈餘以外的指標,作為估價參考錨定的依據,這時候才會用到淨值。

像是我們觀察EPS,如果EPS逐年提升的企業,股價通常也會因應上升,但每股淨值逐年上升,則不一定反應股價逐年上升,在許多企業,淨值與股價的關聯性其實是低的,股價更多還是跟股價有關。

簡單來說,我建議做評估時先看EPS、本益比,這類盈餘相關的指標,無法看EPS的情況下,才會看每股淨值、股價淨值比。

除非是類似巴菲特波克夏這種控股公司,否則我認為帳面淨值、資產價值這類無法精準衡量價值與未來現金流的數據,在順序上並不是優先需要評估的事情。

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

更多關於估價方法的指標:

1. 本益比PE是什麼?

2. 席勒本益比是什麼?

3. 股價營收比?

4. 股價現金流量比?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

“每股帳面價值(每股淨值)計算公式:(股東權益總額 – 優先股)÷ 發行在外的普通股股數”

但下面紫色區塊最後面寫的是 發行在外的普通股股數”股價”

請問那個才是正確的

可以舉一些實際例子嗎? 例如某公司 資產負債表 上 直接拿數據 做例子

感謝

謝謝提醒,已修正並加上兩個實際案例,希望有幫助!