基金怎麼選?如何評估選擇適合自己的基金?挑選基金有哪些步驟?

基金(fund)意思是集合一群人的資金,由經理人集中管理投資,因為集合了較大的資金規模,可以進行操作的標的或方法都更有彈性,目標是創造更高的投資報酬率,當然也要付出管理成本。

本篇市場先生要告訴你,選擇基金前要做那些功課?基金怎麼挑?挑選合適自己的基金有哪些步驟?

本文市場先生會告訴你:

投資基金前該做哪些功課?

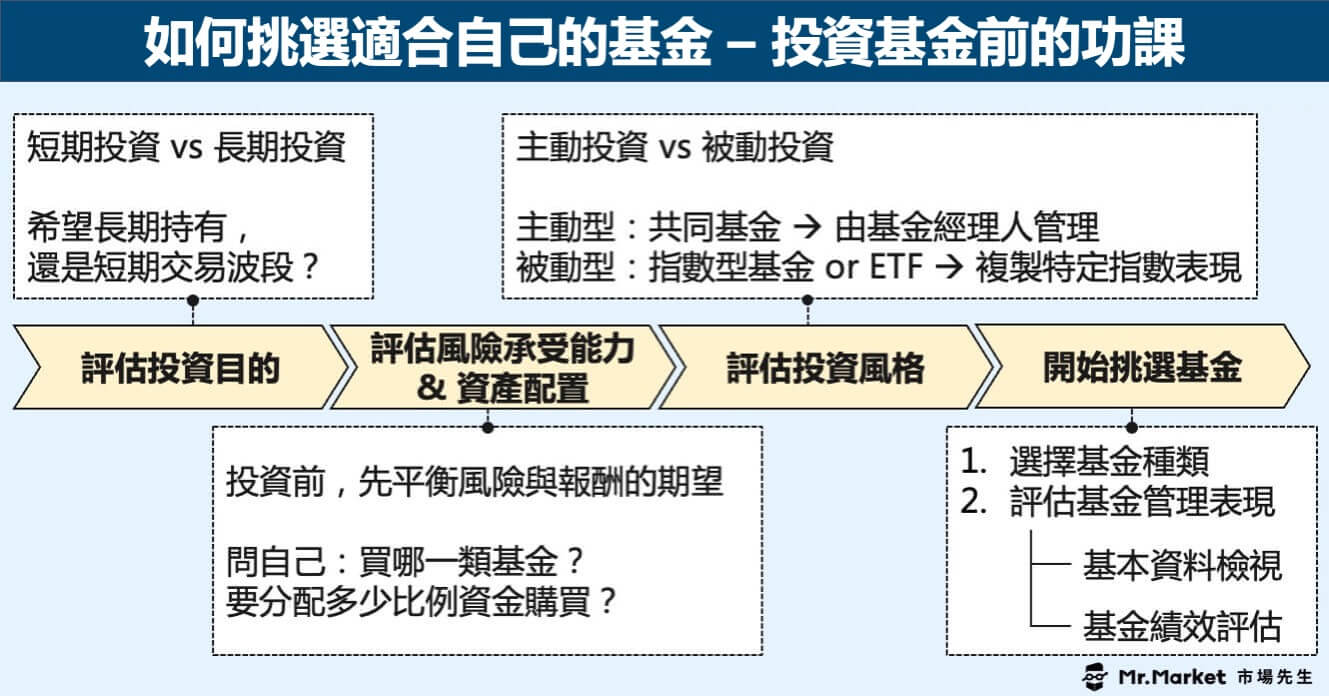

在投資任何商品前,最先要做的就是確立投資目的與目標,基金也不例外。投資基金前,可以先做以下3項功課:

1. 評估投資目的:短期投資 vs 長期投資

你可以思考,這次投資是長期所獲取的報酬收益重要,還是短期收益重要?

這筆投資的錢是用來支付短期的費用?還是要規劃幾十年後的退休生活?

2. 評估風險承受能力 & 資產配置

投資首先要考慮風險,

要投資主動型基金,要先評估自己的風險承受能力,也就是你能承受基金投資組合最大的跌幅是多少。

目前市場上多數的基金公司,都會先幫投資人進行風險評估測試,各基金公司評測標準不同,大多分為積極型、穩健型、保守型的投資組合,

但這種評估方式就算得到測試結果,對很多投資人還是很抽象,不知道該如何選擇基金標的。

影響風險的關鍵,並不是選擇買什麼基金,而是取決於基金的類型、以及投入的資金比重,

我們應該先思考的是,要買哪一類基金、應該分配多少比例資金購買?包括股票型基金、高收益債券基金、投資等級債券型基金,各種不同的基金,應該分配多少比例資金?

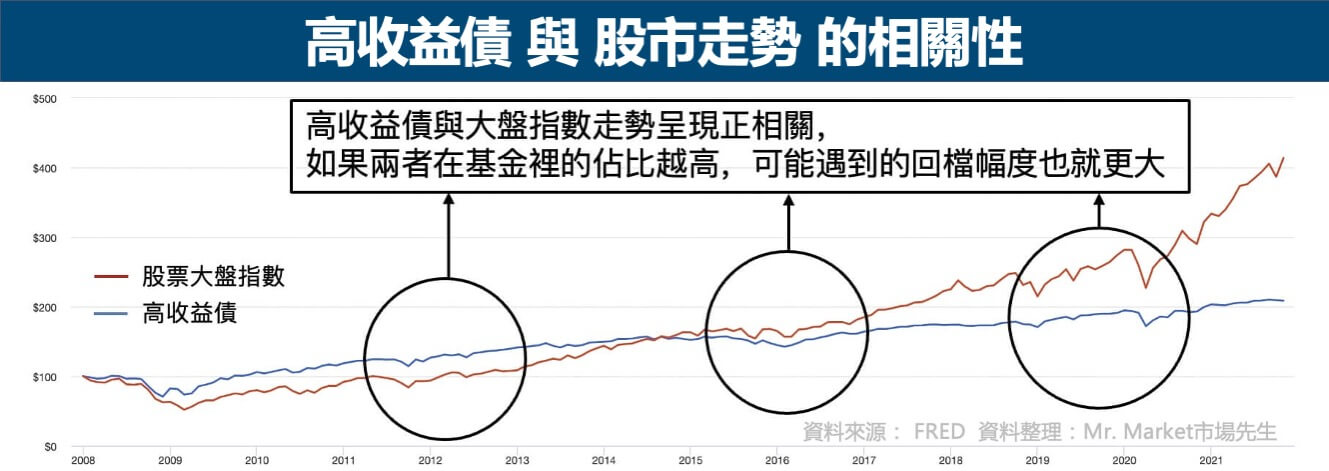

市場先生建議在評估主動型基金時,可以用【股票+高收益債】的投資占比,來評估對自己風險大小。

因為高收益債的漲跌與股市同屬於高風險高報酬的投資,兩者也是高度相關,所以如果股票、高收益債的總佔比越高,可能遇到的回檔幅度也就更大,這是比較直覺又簡單的評測方式,並不是絕對,但可以讓投資人先快速對自己未來的風險有個心理預期。

簡單評測主動型基金風險的方法:

| 簡單評測主動型基金風險的方法 – 市場先生 | ||

| 風險程度 | 股票+高收益債 投資比例 |

過程可能遇到 最大回檔幅度 |

| 高風險 | 股票+高收益債 投資部位占比 70% 以上 | -40%以上 |

| 中風險 | 股票+高收益債 投資部位占比 40~70% | -20 ~ -40%之間 |

| 低風險 | 股票+高收益債 投資部位占比 40% 以下 | -20 %以下 |

| 資料整理:Mr.Market市場先生 | ||

要理解,風險和報酬往往是成正比的,因此可以在投資前,先平衡你對於風險與報酬的期望。

儘管如此,也不是說指數型基金就一定更好,最終還是要回歸自己的資產配置組合,對資產配置觀念有一定了解之後,再來考慮是否該選擇主動型基金來尋求更高報酬的機會。

更詳細的資產配置策略可以參考:資產配置選擇時要注意的4件事

3. 評估投資方式:主動投資 vs 被動投資

主動型基金:共同基金

主動管理型的投資組合,會由基金經理人團隊根據產業、公司基本面、總體經濟等研究後,負責決定將哪些公司的股票納入基金之中。

主動型基金尋求的是創造贏過指數的報酬,當然目標是一回事,實際上不同時間點、不同標的,這些共同基金有些贏過指數、有些則輸指數。

這類型的基金費用通常都較高,以股票型基金來說,每年管理費範圍大約落在 1.5%~3% 不等。

被動指數型基金:指數型基金 or ETF

被動指數型基金是追蹤、複製特定指數表現的基金,不由基金經理人主動選股,目的是跟隨指數,獲得整體市場的報酬。

被動型基金的費用通常會遠低於主動型基金,以股票型基金來說,國外每年管理費約在0.1%~0.2%左右,台灣則在0.4%~0.8%左右,

而且除非追蹤的指數調整其成分,不然指數型基金其實不會經常更動其持股內容,這也是為什麼被動管理的指數型基金費用較低的原因。

有些看法認為主動型基金成本高、侵蝕獲利,長期來看即使選股績效表現略勝大盤,但扣除高費用後不見得能勝過被動指數型基金,這也使得最近幾年來被動指數型基金越來越受投資人的歡迎。

有興趣的人可以去看:為什麼多數主動投資的基金績效不如指數?

本篇討論都還是以主動型的共同基金如何選擇為主,對我來說共同基金和指數基金,兩者都是基金,在評估判斷標準其實一樣,差別在於,被動型的基金(ETF)則永遠是可替代同類型基金的一個選項。

基金挑選步驟

基金標的有上千種,該如何挑選適合自己的基金呢?

選股票基金和選債券基金,也都有不同的判斷方式,以下都會分別討論。

步驟一:選擇基金種類

股票型基金種類選擇:投資的看法攸關投資範圍。

- 如果你並沒有明確看法:可以選擇投資範圍廣泛的股票,例如全球型股票,分散投資風險。看法越不明確,越應該廣泛分散。

- 當有明確的看法:就可以考慮像是區域產業的主題型股票,例如單一產業、單一題材。看法越明確,可以選擇的分類就越細。

在股票型基金中,無論是共同基金或ETF,都有提供許多的選項可以選擇。

債券型基金種類選擇:先留意債券風險等級。

各種債券風險等級都不同,例如公債、投資等級債、高收益債…等等,不同類型的債券基金,判斷基準不同。

- 想投資美國公債:用被動型ETF。

- 想考慮投資等級債、高收益債:共同基金或者ETF,皆可選擇。

因為公債的報酬相對低、沒有什麼可操作性、同類基金之間差異化很小,而被動型ETF的費用率較低,這類型的ETF比較不會因為高額的費用率影響報酬。

投資等級債、高收益債,可以選擇主動型的共同基金或用ETF皆可,共同基金費用率比較高,但績效也可能根據各種主觀看法,而優於指數或者落後指數。

步驟二:評估基金管理表現

基金管理表現評估可分為2部分。

- 基本資料檢視

大致會評估規模、成立時間、費用這幾項資料。

- 選擇規模較大的基金:篩選掉一些風險較高的基金。

- 選擇成立時間較久的基金:可更清楚基金過往遇到狀況(例如金融海嘯)時的表現。

- 選擇費用較低的基金:費用低不代表高報酬。

需要留意的是,規模大、成立時間久、費用低都不代表此檔基金能得到越高的報酬,這只是提供新手選擇基金的一個初步的方向。

與其說這是追求更好的績效,不如說是簡單排除一些風險和地雷的方式。

2. 基金績效評估

國內大部分的基金公司網站都有提供過去3~10年的歷史報酬,屬於累積報酬績效。

累積報酬容易受近期績效影響,只要近期這檔基金績效不錯,累積的績效數字看起來就會不錯,而基金每一年度真實的報酬情況就容易被忽略,最好可以獨立看一年一年的績效,並且能和相應的指數做對比會更好。

一檔基金的歷史績效評估可分為4個部分檢視:

- 基金過去績效 VS 指數表現差異

比較過去這檔基金與大盤指數的差異。

例如:最近10年此檔基金的平均年度報酬為12%、大盤指數為8%,那麼此檔基金最近10年的績效表現則優於大盤。

這邊需要留意的是,這個指標容易受取得區間影響而有不同的結果,例如2011年~2020年跟2000年~2009年,不同期間的10年,測出來的數據就會差很多。

- 比較同類型的基金績效

這個步驟對債券基金尤其重要。

在相同風險下(例如都是投資美國公債的基金),如果績效比同類債券表現更好,代表這檔基金表現不錯。

但如果這檔基金的組合是50%高收益債+50%投資等級債,該怎麼找到同類債券比較?

債券型基金困難點是該如何定義同類型的債券,這也是所有投資者會遇到難題。

股票型基金雖然也有類似狀況,例如科技股和價值股、新興市場和成熟市場…等,該如何比較同類的績效表現,但股票型基金更重要的,是要留意基金的10大持股。

- 多頭時期的基金表現 VS 空頭時期的基金表現

比較過去這檔基金在多頭時期與空頭時期的表現,目的是要瞭解在市場最壞的情況下,這檔基金的績效與跌幅會是什麼。

近期歷史上比較知名的幾次空頭事件像是2000年網路泡沫、2008年金融海嘯、2020 COVID-19,如果這檔基金有經歷過空頭事件,我們可以預期萬一不幸又遇到空頭,最大跌幅可能產生什麼情況、以及自己能不能接受這樣的報酬與跌幅。

- 基金的前10大持股

這個步驟對股票型基金尤其重要。

你可以把主動型基金想像成你聘請的基金操盤手,基金經理人執行的投資策略與理念是否與你一致,就是個很重要的判斷標準。

從基金前10大持股,可以瞭解基金是如何組成,投資人可以去看看基金的持股,想想這些公司是不是自己也會投資,如果基金經理人跟你的投資理念很類似,撇除績效的好壞,至少會比較了解基金經理人的選股邏輯。

有些基金網站甚至會提供持股期間、或第一次購入這家公司的時間,從中也可以評估這檔基金的操作風格是不是你所認同的,例如短進短出的風格、策略型持有的風格。

另外,基金經理人如果過於頻繁換標的,可能會影響績效,所以,可藉由觀察基金近期的績效表現是來自哪些持股,又是哪些持股拖累報酬,判斷基金經理人選股的能力。

上述4個判斷基準,對於 股票基金 和 債券基金,我分別有不同的關注重點:

- 股票型基金:

關鍵重點是基金的前10大持股,自己必須認同。

其次是多頭和空頭時期的表現,理解基金風險報酬特性。

股票的可變性很大,部分持股也經常變動,績效好壞落差也很巨大,因此關鍵是認同基金經理人的選股風格,

最能看出選股風格的,不是看績效,而是看前10大持股。

績效不一定要贏過指數和同類,即使是巴菲特也沒有年年都贏指數,績效和指數及同類基金相比,不要落差太大即可,過去輸也不代表未來會輸。

但你認同基金的投資理念,認同它的選股,那才可能真正長期持有、取得最終報酬。

- 債券型基金:

關鍵重點是和指數相比的績效、同類績效。

債券和股票不同,債券的波動小、可變動性小,要勝過指數難度相對更高,因此就很考驗債券基金經理人的能耐,

而透過和指數對比長期報酬,看有沒有經常勝過指數。

記得,債券長期要贏指數,不用每年贏,但也不能只有一年贏很多。

至於債券的選股很難看出什麼,多空頭表現也不會和指數有太大差異,我自己不會把它當關注重點。

其他的共同基金類型:看股票型和債券型就好,其他的新手先不用考慮

選出基金以後,請優先選擇累積型以及前收型的級別

同一檔基金有許多級別,也就是基金名稱後面不同的英文代號差異。

請把握兩個原則:

- 選擇累積型,不選配息型:兩者績效一樣,但累積型在稅務上相對有優勢。如需要現金流,也不用配息,賣掉一些單位數即可。

- 選擇前收型,不選後收型:後收型通常會有潛在的分銷費以及遞延手續費,成本不會比較低。

- 不選避險級別:避險級別會對貨幣做避險,報酬和配息會有所不同,但因為會讓整個投資更複雜,因此建議想做匯率操作另外進行,基金本身就單純一點就好。

關於基金級別,以及前收型、後收型、避險級別,可閱讀以下教學:

1. 基金名稱中的英文(A、AT、A2、ACC、B、I、P、U)是什麼意思?

2. 不要選手續費「後收型」級別的基金?了解「遞延手續費」和「分銷費」

4. 基金「計價幣別」、「避險級別」是什麼意思?為什麼「南非幣避險」的基金配息比較高?

常用的基金績效指標有哪些?

在各大網站上,你都可以看到一些評估基金報酬或風險的指標,以下分別說明這些指標的用途:

BETA 值 (ß、貝他值)

BETA值是在評估這檔基金相對大盤的波動程度,可用來衡量基金的風險,通常只要基金風格沒有變,BETA會有一定程度的一致性和可預測性。

例如這檔基金的持股都是小型股為主,那麼 BETA值可能比較大,基金持股都是大型股或波動較平穩的股票,BETA值可能比較小。

- Beta = 1 (100%) 代表大盤漲跌多少,基金就漲跌多少

- Beta = 0.9 (90%) 大盤漲1%基金漲0.9%,下跌時也會跌比較少

- Beta = 1.5 (150%) 大盤漲1%基金漲1.5%,下跌時也會跌更多

夏普率 (Sharpe Ratio、Sharpe值)

市場先生本身在選擇基金並不會使用夏普率這個指標,因為只要涉及報酬,夏普率指標就沒辦法很好的用它,畢竟過去報酬不等於未來報酬。

絕大多數的網站只提供3~5年的夏普率,這統計時間太短、沒意義,並不表示未來3~5年的夏普率同樣會是如此;

再假設基金網站能提供過去15年的夏普率,或許能將這個指標複製到未來15年,但誰都無法確定這檔基金有辦法在市場上屹立不搖15年,或是未來15年的報酬不會受其他因素干擾。

四四三三法則

四四三三法則是看基金近期報酬是否領先同類基金的一種評估方式,概念是希望篩選出同類基金裡面短、中、長期都表現都相對較好的基金,再從中挑選出優質基金,

但市場先生目前並沒有找到足夠的證據,去證明四四三三選基金的方法是有效的,因為這在台灣會常聽到所以才提一下,知道有這個方法參考就好。

更詳細的說明,可閱讀:四四三三法則(4433法則)是什麼?用來選基金有用嗎?

市場先生小結:

這3種市場上常見的績效指標中,我自己只會參考BETA值,主要是因為BETA值比較具有一致性,特別是用來衡量風險,評估這檔基金的波動程度是否在自己可以承受的範圍內。

基金月報的基本觀察重點

基金月報基本上會有以下幾個觀察重點,不熟悉基金月報的可以先閱讀:看懂基金月報基本資料。

| 基金月報的基本觀察重點 | |

| 基本資料欄位 | 觀察重點 |

| 成立時間 | 太新的基金過往績效比較沒有參考價值 |

| 基準貨幣 | 避開非主流貨幣即可 |

| 註冊國家 | 判斷是境內基金還是境外基金 |

| 管理費 | 若管理費昂貴,要看績效是否很好 |

| 基金規模 | 要避開規模很小的基金 |

| 對應指數 | 代表基金要比較的基準 |

| 風險等級 | RR1~RR5代表波動性大小,參考用 |

| 基金組別 | 代表基金的分類,參考用,實際還是要看持股 |

| 投資目標 | 基金的投資風格,參考用,實際還是要看持股 |

| 資料整理:Mr.Market市場先生 | |

市場先生經驗分享:

國內基金公司或是基金月報大多缺乏提供單年度的報酬數據,單年度報酬的好處是能看出每一年基金績效,讓投資人更清楚判斷這檔基金是否是受近期的影響比較多,而非基金本身的體質表現佳。

以國外網站來說,晨星MorningStar是目前查基金資料相對資訊較完整的網站,晨星有提供基金單一年度的績效表現、風險及報酬指標、持股分布和持股時間…等等,資訊都相對透明且完整。

如何買挑選的基金?

挑選完適合自己的基金後,要買基金,就需要開一個基金戶頭。

如果你還不知道要選哪個通路,可以從基金平台開始,費用最低、選項最多樣。

鉅亨買基金是國內最大的基金平台之一,從2024年開始全站基金申購都是0手續費,最近也爭取到讀者開戶專屬福利加碼14張即享券(會比直接在鉅亨官網多拿到10張),可用於開通更多進階會員功能。

基金開戶推薦:鉅亨買基金 鉅亨買基金開戶優惠 專屬開戶連結 • 全站基金0手續費

• 鉅亨顧問資詢服務(終身)

• 鉅亨講座(一年)

• 讀者加碼14張即享券(限期使用)想了解更多鉅亨基金開戶相關優惠,可閱讀:鉅亨買基金開戶註冊教學/優惠整理

快速總結:基金怎麼挑?

雖然這篇文章講了很多挑選基金該注意的事情,但市場先生還是在最後列出,在挑選基金前該注意的清單,讓你能夠更有方向:

- 投資基金前要先做3項功課:評估投資目的(短期vs長期投資)、選擇投資方式(主動vs被動投資)、風險承受能力與資產配置(決定各種資產分別放多少資金比例)。

- 股票型基金,根據你看法強烈程度,選擇廣泛分散或集中的投資範圍;

- 債券型基金,需留意債券風險等級,公債類建議直接用ETF,投資等級債和高收益債,可以選擇共同基金。高收益債和股票的合計比例會影響整體風險,不可過高。

- 評估基金管理表現可分為基本資料和績效評估,需要留意的是,規模大、費用低、成立時間久都不代表基金的高報酬。

- 股票型基金的評估重點,是檢視10大持股,以及多頭時期和空頭時期相對指數的表現,選擇認同它投資風格的基金。

- 債券型基金優可比較同類型債券績效,債券選擇長期表現優於指數的基金即可,不用年年贏、但也不能只有某一年大贏。

市場先生心得:挑選基金,是挑出未來報酬最高的基金嗎?

我認為「選出最高報酬的基金」是一種錯誤的期待,這就跟挑出賺最多的一支股票一樣,不可能達成。

未來的報酬如何,其實我們當下並不知道。明年賺最多的,也不一定是未來10年報酬高的。

所謂「好的基金」,不應該是報酬最高那一個,而是做功課後,自己認可、適合自己的那一檔。

我們能做的是配置符合自己風險的資金比例在適合的資產別上,

根據自己的看法、能力、條件,以及既有的資訊,挑選出我們認為相對符合期待的基金標的。當這些功課的做充足,

至少你不會落入一些投資陷阱,也至少會有足夠正確的期待、較難遇到遠超出自己預期範圍的風險,至於未來報酬多寡,並不是投資人能掌控的事,而是盡人事聽天命。

比起想找到賺最多的基金,我認為這才是比較正確的投資期待。

以上是市場先生個人經驗分享,由於基金很多,因此選擇上主要是提供一個思考框架給大家,選基金方法有很多,不一定有絕對正確的標準,多做功課、多了解,才是選好基金的方法。

最後,也建議所有想投資基金的人,請務必收藏市場先生整理的基金投資懶人包,才能在基金投資這條路上,做好完善的準備。

基金入門可閱讀:基金投資新手入門教學 – 市場先生帶你買進第一支基金

這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

更多關於共同基金的文章:

3. 基金平台安全嗎?會倒閉嗎?3大基金平台安全性合法性比較

4. 基金有哪些分類?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言