短債/中債/長債的差異?償還期限 vs 報酬風險走勢 vs 債券特性比較

債券(英文:Bonds) 是一種「借據」,發行者承諾投資人在到期前每期支付固定的利息、到期時一次還清票面面額上的本金。

債券可以視為一種穩定領利息的投資工具,也被稱為固定收益型商品 (英文:Fixed income)。

債券依償還期限又分為短期、中期、長期債券,這篇文章市場先生介紹這三種不同天期債券的差異、配置方式。

本文市場先生會告訴你:

短債、中債、長債是什麼意思?

債券會依據不同的償還期限,分成短期債券、中期債券、長期債券,短的幾個月或是到1~2年,長的10年,甚至10~20年都有可能。

- 短期債券:償還期限在1年以下或1~2年

- 中期債券:償還期限在2年以上10年以下

- 長期債券:償還期限在10年以上

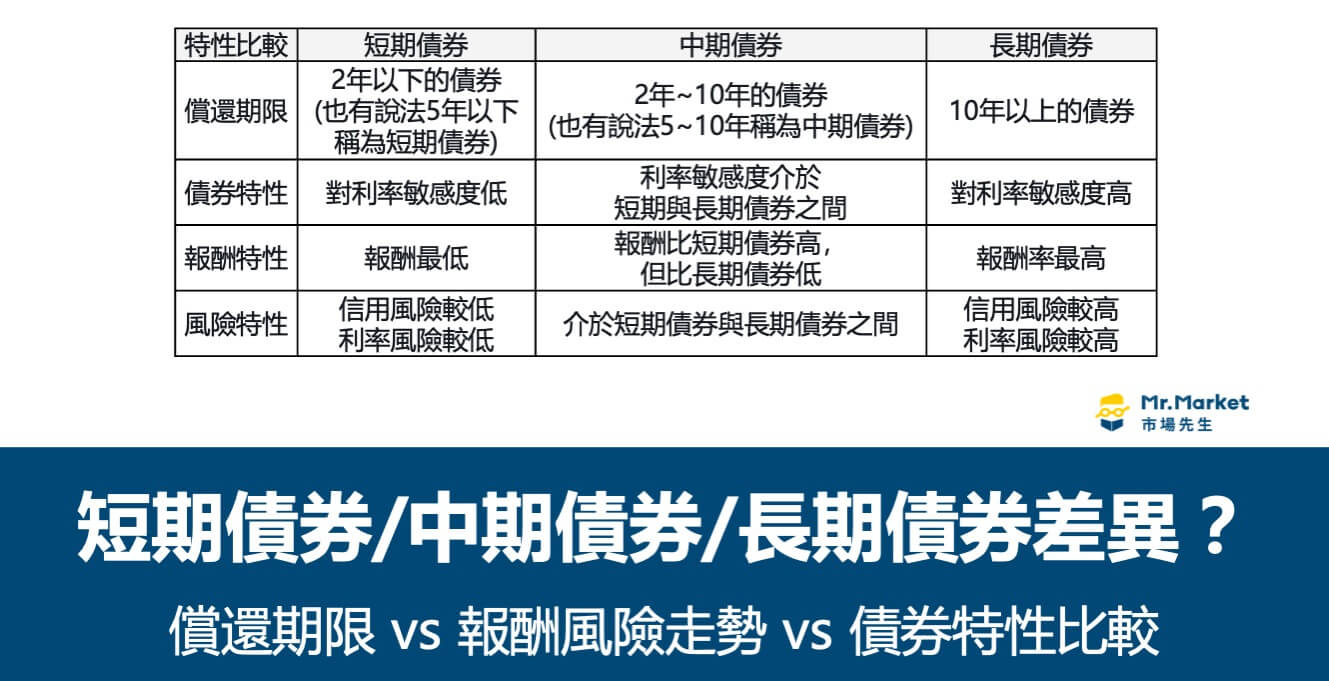

以下比較這三者的特性:

| 短期債券 vs 中期債券 vs 長期債券 特性比較 | |||

| 特性比較 | 短期債券 | 中期債券 | 長期債券 |

| 償還期限 | 2年以下的債券 (也有說法是5年以下) |

2年~10年的債券 (也有說法是5~10年) |

10年以上的債券 |

| 債券特性 | 對利率敏感度低 | 利率敏感度介於短期與長期債券之間 | 對利率敏感度高 |

| 報酬特性 | 報酬最低 | 報酬比短期債券高,但比長期債券低 | 報酬率最高 |

| 風險特性 | 信用風險較低 利率風險較低 |

介於短期債券與長期債券之間 | 信用風險較高 利率風險較高 |

| 資料整理:Mr.Market市場先生 | |||

短期債券定義

- 短期債券償還期限:指2年以下的債券(也有說法是5年以下的債券通稱為短期債券)

- 短期債券特性:流動性高、報酬較低、對利率敏感度低

短期債券(英文:Short-term bonds)是指償還期限在2年以下的債券(但也有說法是5年以下的債券通稱為短期債券),

具有高度的流動性、對利率的敏感度也較低,

可以視為現金,適合停放短期內沒有運用到的資金。

中期債券定義

- 中期債券償還期限:2年~10年的債券(也有說法是5~10年的債券通稱為中期債券)

- 中期債券特性:報酬比短期債券高,但比長期債券低

中期債券(英文:Intermediate-Term bonds)通常是指償還期限為2~10年的債券(但也有說法是5~10年的債券通稱為短期債券),

報酬率高於短期債券,但低於長期債券。

適合能夠有一點風險承受能力、又期望在到期時獲得比短期債券再高一些報酬的投資人,

但要注意期限較長的債券,會比期限較短的債券更受價格波動的影響。

長期債券定義

- 長期債券償還期限:10年以上的債券

- 長期債券特性:報酬率較高、有較大的利率風險

長期債券(英文:Long-term bonds)通常是指償還期限在10年以上的債券,報酬率會比短期、中期債券高,

債券發行人把債券鎖定在長的時間內,所以願意為債券支付更高的利率,用來補償投資人所承擔的投資風險,也稱為風險溢酬。

此外,根據發行者的不同情況,長期債券也需要面對較大的違約風險。

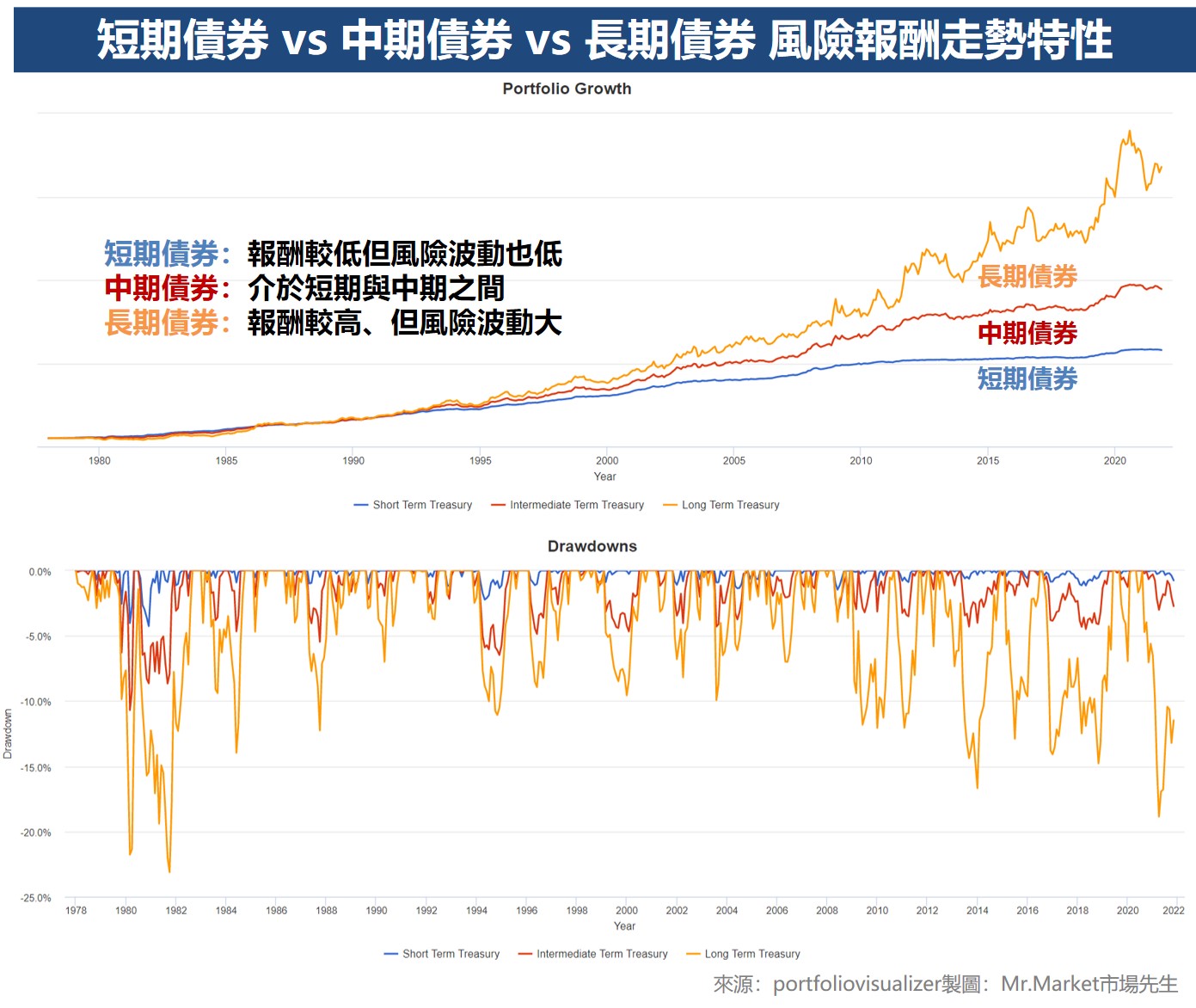

短債、中債、長債的風險特性

投資債券最主要的風險就是信用風險及利率風險。

- 短期債券:信用風險較低、利率風險較低,報酬也最低。

- 中期債券:介於短期債券與長期債券之間,報酬中等。

- 長期債券:信用風險較高、利率風險較高,長期報酬較高。

短期/中期/長期債券的風險報酬走勢特性,從下圖即可明確看出:

債券報酬與風險:長期債券 > 中期債券 > 短期債券

長期債券的信用風險及利率風險都較高,

因為長期債券需要承擔額外風險所多出來的報酬、用來補償投資者承擔的投資風險,

所以長期債券報酬率會比短期、中期債券高。

信用風險

長期債券承受較大的信用風險,短期債券的信用風險相對較小。

信用風險是指交易的另一方不履行合約義務,也可以稱為違約風險、交易對手風險。

債券通常會由信評機構來進行信用評等、幫債券打分數,

從高評等的AAA到低評等的垃圾債券,這些評級就可以用來衡量交易對手風險的高低的參考因素之一。

如果對交易對手風險不熟悉,可閱讀:交易對手風險(Counterparty Risk)是什麼?

利率風險

長期債券會有較高的利率風險,短期債券利率風險較小。

利率和債券的價格會呈現反向關係,當市場利率上升時,債券的價格會下降;利率下跌時,債券價格會上升。

投資長期債券要特別留意利率的影響,到期時間越長的債券利率風險越高,長期債券的波動比短期債券更大。

存續期間 vs. 利率 vs. 價格的關係

債券到期日越長、存續期間越長,也會影響債券價格,債券價格跟利率的關係像是翹翹板。

市場利率上升,債券價格下跌,存續期間短的債券跌幅越小、存續期間長的債券跌幅越大:

如果預期未來市場利率上升,投資人應該縮短手上債券的存續期間,因為存續期間越短,跌幅越小。

市場利率下跌,債券價格上升,存續期間長的債券升幅越大、存續期間短的債券升幅越小:

如果預期未來市場利率下跌,此時投資人應該增加手上債券的存續期間,因為存續期間越長,升幅越大。

投資債券時,要先確認自己投資的策略

假設想在短期獲得報酬,

預期未來的短期內利率會上升,這時候配置短期債券較有優勢;

預期未來的短期內利率會下降,這時候配置長期債券較有優勢;

如果是無法預期利率,投資中期債券可能比較妥當。

一般來說,在沒有違約的情況下,債券到期時的報酬(長期利率)是很明確的,

雖然持有過程債券價格仍會受波動影響,但期間的利率波動其實並沒有意義。

短債、中債、長債ETF有哪些?

單一債券的投資金額比較大,一般人也不容易買的到,比較推薦投資債券的方法是買債券ETF,目前用台股券商和美股券商都可以買的到。

市場先生自己主要是用美股券商操作(例如:IB盈透證券、Firstrade第一證券),因為海外的ETF商品選擇最多,費用也低。

IB盈透證券 可閱讀:

如果想直接用IB買公債,也可閱讀:如何用IB買美國公債?完整圖解下單教學

Firstrade第一證券 可閱讀:

如果想直接用Firstrade買公債,也可閱讀:如何用直接購買美國公債?以第一證券(Firstrade)為例

美國短中長期債券ETF

底下列出美國短中長期債券ETF,主要以美國公債、投資等級公司債為主。

| 美國短中長期債券ETF | |||

| 代號/全名 | 特性 | ETF費用率 |

存續期間 |

| SHY iShares 1-3 Year Treasury Bond ETF |

美國短期公債 | 0.15% | 1.85 yrs |

| IGSB iShares Short-Term Corporate Bond ETF |

美國短期公司債 | 0.04% | 2.62 yrs |

| IEI iShares 3-7 Year Treasury Bond ETF |

美國中期公債 | 0.15% | 4.34 yrs |

| LQD iShares iBoxx $ Investment Grade Corporate Bond ETF |

美國中期公司債 | 0.14% | 8.31 yrs |

| TLT iShares 20+ Year Treasury Bond ETF |

美國長期公債 | 0.15% | 16.58 yrs |

| VCLT Vanguard Long-Term Corporate Bond ETF |

美國長期公司債 | 0.04% | 12.60 yrs |

| 提到的標的為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。 資料來源:各大ETF官網 資料整理:Mr.Market市場先生 |

|||

快速重點整理:短中長期債券有什麼差異?

1. 債券依償還期限,分為短期債券(2年以下)、中期債券(2~10年)、長期債券(10年以上)。

2. 短期債券等同於現金,利率敏感度最低;長期債券對利率敏感度最高。

3. 投資債券最主要的風險就是信用風險與利率風險,長期債券風險比短期、中期債券高,但長期債券報酬也較短期、中期債券高。

4. 市場利率上升,債券價格下跌,存續期間短的債券跌幅越小;市場利率下跌,債券價格上升,存續期間長的債券升幅越大。

5. 一般人購買單一債券並不容易,建議投資債券ETF,選擇風險相對低的美國公債、美國投資等級公司債為主。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前自行研究分析判斷。

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

現在國內的證券商跟銀行也可以直接購買債券,也許市場先生可以以此製作一篇文章分享?