REITs ETF是什麼?值得投資嗎?REITs 不動產ETF解析

Reits是什麼?很多人覺得投資不動產就是買房子,把它租出去收租金,或者是買低賣高賺價差,

其實用信託投資的方式也可以投資不動產,就是將不動產證券化的REITs。

它比一般買賣不動產更有優勢,小資金也可以交易、流動性也比較好,

可以解決不動產流動性低、交易成本高的缺點。

REITs ETF就是以ETF的方式投資REITs、實體房地產,包含商用、住宅。

這篇文章市場先生介紹REITs ETF,分為以下幾個部分:

本文市場先生會告訴你:

REITs ETF是什麼意思?

ETF是指在交易所買賣的基金,可以分散投資持有一籃子投資標的,和一般的基金一樣,可以分散投資包含股票、債券、商品原物料等等。

而根據投資的資產類別,分為股票型ETF、債券型ETF、原物料型ETF、REITs ETF…等等。如果想深入了解ETF,可閱讀:什麼是ETF?

其中,REITs ETF就是以不動產投資信託(REITs)為標的的ETF。

REITs ETF又稱為不動產ETF或房地產ETF(但不僅是房子),在談REITs ETF前我們要先知道什麼是不動產、REITs。

REITs ETF vs. 不動產 vs. REITs

不動產:

地理位置不可以移動的資產就可以稱為不動產,比方說土地、住宅、商業大樓、購物商場等等,

不過這裡談的不動產不僅僅包含服務一般個人,也包含服務大型企業的不動產類別,

例如:電塔(租賃給電信公司使用)、數據中心(租賃給需要網路服務的企業使用)、物流中心(租賃給物流業者使用)等等。

不動產最重要的特性就是租金收益穩定,且因為是實體資產、數量有限所以一般具有抗通膨的效果,租金也可以隨著通膨變化而上漲。

缺點是流動性比較低(不好買賣),買賣會花很長的時間,或者是成交的價格通常手續費會比較高。

REITs:

為了解決不動產的缺點,就有了REITs不動產投資信託這種衍生性商品,

把你可以想像它是把不動產的所有權(主要是利潤分配權),切割變成一種以股份的形式來持有不動產。

這可以加速資本的流動與效率、增加流動性,也讓更多人有機會參與投資與承擔風險。

主要標的:商業不動產、基地台、通訊設施、機房。

若對REITs不太了解,可閱讀:不動產投資信託(REITs)是什麼?怎麼買?

REITs ETF:

REITs ETF投資標的就是不動產投資信託(REITs),

包含實體房地產、商用和住宅。將不動產證券化後,用ETF來投資分散持有一籃子的REITs標的,

透過大量的分散投資,可以不用擔心持股風險過於集中的問題。

REITs ETF的報酬率好嗎?

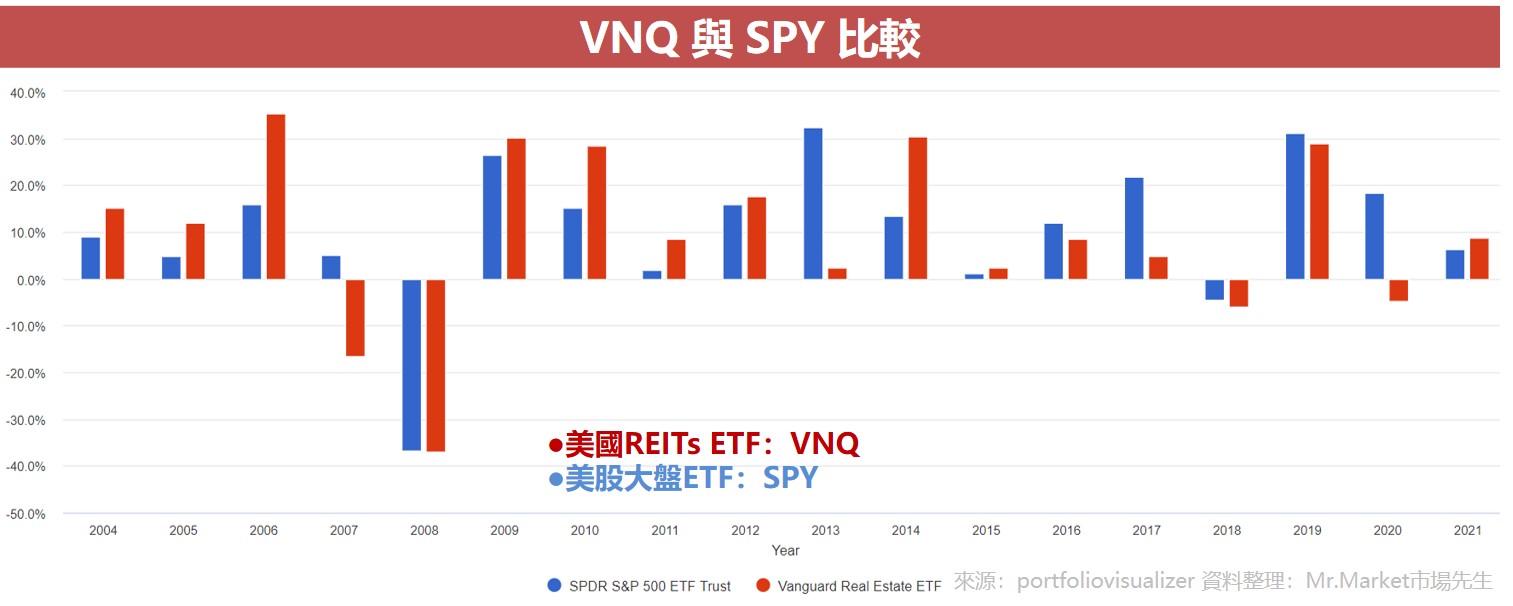

這邊以美國REITs ETF:VNQ與追蹤美股大盤指數的ETF:SPY來比較,

可以發現REITs與股市相關性高,在2007年、2020年有出現差異,但後續報酬則很類似。

要注意的是風險,可以發現在2008年股市大跌時,REITs受到不小的影響,

在2000年時因為疫情影響,許多商業不動產租金收入也受到衝擊,因此也有落後股市的情況,這些都是REITs類別可能的風險。

Reits ETF可分成美股REITs ETF,及非美國Reits ETF兩大類

REITs ETF目前主要可以分為美國、非美國兩大類,

顧名思義就是專注於投資美國REITs不動產,或是投資非美國的REITs不動產市場。

用ETF這個工具來投資REITs可以分散投資,選擇時要以全球不動產投資市場為主,也該考慮標的多樣性。

重要的REITs ETF有以下幾檔,

例如投資這兩檔ETF:VNQ、VNQI,就幾乎可以涵蓋全球重要的不動產市場了,當然選擇並不只有這兩檔,以下列出更多類似的ETF。

海外重要的REITs ETF:

| 海外重要的REITs ETF | |||

| ETF代號 | ETF 全名 | 費用率 | 投資區域 |

| VNQ | Vanguard Real Estate Index Fund | 0.12% | 美國 |

| VNQI | Vanguard Global ex-U.S. Real Estate Index Fund ETF | 0.12% | 非美國 |

| SCHH | Schwab US REIT ETF | 0.07% | 美國 |

| FREL | Fidelity MSCI Real Estate Index ETF | 0.08% | 美國 |

| USRT | iShares Core U.S. REIT ETF | 0.08% | 美國 |

| HAUZ | Xtrackers International Real Estate ETF | 0.10% | 非美國 |

| 整理:Mr.Market市場先生 | |||

※以上ETF同區域的都差不多,擇其一二即可。

※SCHH雖然費用較低,但近年有追蹤誤差較大的狀況。

投資REITs ETF的優點及風險

REITs ETF有分散投資、管理費低的特點,而且和債券一樣是穩定配息的工具,

但是要注意單一REITs資產淨值依然波動大,有點類似於高收益債,波動風險甚至比股票還劇烈。

REITs跟股票、債券相比,風險是相對比較大的,不應該只看到報酬高而沒有注意到它的波動風險。

REITs ETF的優點:

- 美國法令規定REITs必須將當年度90%的收益以股利形式分配給股東具有收益穩定的特性。

- 比起直接投資不動產,變現與流動性更好。

REITs ETF的風險:

- REITs它的獲利有部分來自於槓桿,因為整個企業在經營的時候常運用債務槓桿,就跟我們買房子會用房貸是一樣的,就加大了它潛在的風險幅度(雖然也加大了報酬)。

- 不動產的報酬看起來很穩定,但其實不動產整體的價值也會受景氣影響,當租金變動或出租率變動、資產發生閒置的時候,未來整體租金就會受影響,未來的現金流預期就會變動,這些預期變動回過頭來也會影響股價,所以這個租金預期收益是它的價格風險之一。

- REITs的價格波動相較股票又更劇烈一點,尤其如果像發生以房地產為主的災難時(例如像2008年的次貸危機),REITs這類資產就會受到比較大的影響。

- 投資REITs跟直接買不動產投資是不太一樣的,經營權並不在我們手中,當它今天營運不好的時候,你也沒辦法做些什麼,但若我們自己買不動產,如果今天租不出去,至少還可以想辦法裝潢,或者是挪作其他用途。所以一般我們投資REITs的時候,要記得投資規模較大的,比較能減少一些經營上的風險。

- REITs跟股票跟債券相比,風險是相對比較大的,風險報酬屬性跟股票是比較相似的,千萬別只看到報酬高而沒有注意到它的波動風險。

REITs ETF推薦 怎麼買?

1. 海外的ETF需要透過海外券商買進

例如國際知名的IB盈透證券,或是Firstrade第一證券,就是許多人常用的海外網路券商。

以下以IB盈透證券,買VNQ為例:

IB盈透證券是全球最大的網路券商,提供全中文化介面,不僅商品全球最齊全,也是唯一提供中文期貨交易的券商。

IB有分成美國IB的帳戶及香港IB帳戶,建議開美國IB的帳戶,資產才會受到最高3050萬美元賠款保障。

IB可以全線上免費開戶,但操作介面比較複雜,可以開戶後多去摸索一下,有興趣的人可以參考看看囉。

IB盈透證券的介紹,可閱讀:IB盈透證券好嗎?IB盈透證券手續費、優缺點、評價總整理

想了解其他美股券商,可閱讀:美股券商開戶比較

2. 台股複委託(手續費大概0.5%比較貴)

如果不想開立海外帳戶,就用台股券商的的複委託即可。

想了解複委託定期定額推薦哪一家券商,可閱讀:

- 複委託是什麼?手續費多少?(不定期更新最新券商複委託優惠)

- 最新台股股票開戶券商推薦

- 複委託 – 美股定期定額 功能》券商比較

快速重點整理:REITs ETF是什麼?

- REITs包含實體房地產、商用和住宅、設施等等,把不動產變得像股票般方便交易的標的,解決原本不動產流動性低、交易成本高的缺點。

- 用ETF來投資REITs可以分散投資,選擇時要以全球不動產投資市場為主,例如投資這兩檔ETF:VNQ、VNQI,就幾乎可以涵蓋全球重要的不動產市場了。

- REITs ETF有方便分散投資、管理費低的特點。

- REITs資產淨值依然波動大,投資REITs還是需要分散投資。REITs跟股票跟債券相比,風險是相對比較大的,務必要注意到它的波動風險。

市場先生觀點:

REITs在早年屬於獨特的資產類別,與股市相關性低,在2000年網路泡沫時REITs幾乎不受影響,與股市保持低相關性。

但在2000年時並沒有太多的REITs類ETF可以選擇,到近年才越來越多ETF可以用。不過近年REITs與股市的相關性非常的高,往往是同漲同跌、高度正相關,缺乏資產配置分散風險的效果,

且在S&P500指數中已經有納入一小部分REITs相關成分股在內,其實投資S&P500指數時就已經包含分散投資於REITs,REITs ETF作為單純資產配置的必要性逐漸在下降。不過近年在5G題材中,許多基礎建設、通信基地台、數據中心類的廠商,都屬於REITs類別,算是另一個人們會關心REITs ETF的焦點。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇ETF文章:

5. 我的投資書單分享

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

內文有提到「美國法令規定REITs必須將當年度90%的收益以股利形式分配給股東具有收益穩定的特性」。

您在其他文章有提到美股不要拿股息。

那如果買REITs是不是就很虧?

跟其他股票一樣,台灣人的話是30%預扣稅。

至於虧不虧,在於它無法透過股票回購等等方式去對獲利進行比較節稅的配置,

只能說並不算特別有利,

但就是一種選項,說不上比較虧。因為很多高配息率的成熟期公司其實也都一樣,差別只在於他們有股票回購這種可以節稅的選項。

例如對於喜歡投資成熟期企業、類固定收益企業的投資人來說,也是只有這種選項,稅的問題就是承受它。

當然,也有很多其他不配息的股票可以選,但這些企業未來有一天當缺乏新投資機會時,股利也依然是他們處理盈餘的一種選項。

股利的概念在於,很多人誤認為高配息比較好,但之前文章想談的是實際上並沒有比較好,那只是公司的一種行政作業流程,取決於公司的策略、屬性及發展階段。

配多少股息,除權息就扣多少淨值,

股利並不是比較好,而是並沒有顯著證據說明這比較好,

同樣的,儘管高配息在稅務上稍有不利,但也不絕對比較壞。至少也沒有觀察到有顯著壞很多的情況。

整體來說是這樣,個體就要看個別公司的差異了。