保守型/防禦型投資是什麼?防禦型股票有哪些?投資優點與缺點介紹

保守型投資在國外又稱為防禦型投資(英文:Defensive investment),

這類金融商品,是指無論經濟狀況如何,都能為投資人提供穩定增長的收益,因為它與整個股市與經濟周期的相關性較低,因此盈餘不受景氣變化的影響,相對的價格受到的影響也會比較少。

對於許多擔心空頭市場、害怕大跌造成資產減損的人來說,如果不想讓資金被通膨侵蝕,防禦型投資就是一個選項。

防禦型的資產包括現金、高評等債券、防禦型股票,其中防禦型股票主要包括公用事業、必需消費品、醫療保健、電信服務、不動產…等行業,

這篇文章市場先生介紹防禦型常見的產業有哪些、投資的優點與缺點。

本文市場先生會告訴你:

防禦型投資 是什麼意思?

防禦型投資:防禦型投資目的是希望即使空頭時期自己的資產也能得到足夠保護、不受市場週期影響。

防禦型投資策略主要投資於防禦型商品,這類金融商品通常有穩定的收益,無論市場趨勢多頭或空頭,獲利不會受太大影響的標的類型。

防禦型投資(英文:Defensive investment),是一種專門投資防禦型商品的投資風格或投資策略,也稱為保守型投資。

所謂的防禦型商品是指價格波動平穩,在各個經濟周期都獲利穩定,能創造穩定持續盈餘或利息,不太受市場波動影響的標的,

許多人會在資產配置搭配這些防禦型商品並長期持有,藉此降低投資的風險,

一些高資產人士如果對追求穩定高過追求報酬,也會加大這類防禦型投資的比重。

這類商品雖然能在空頭時替你的資產做好防禦,但在多頭時同樣較難獲得高報酬 (比較學術的說法就是Beta比較小),

簡單來說,防禦型投資波動相對一般商品更小一點,不易大跌、也不易大漲。

因此投資人大多會在預期市場下跌時投資防禦型商品來做好緩衝,讓你在大跌時也能保護好資產。

市場先生提示:

所謂的防禦型投資,指的是投資商品在空頭時期的「獲利和盈餘」很穩定,而非「價格波動」穩定例如空頭時期,人們依然要買生活用品、要使用醫療服務、電力、電信,因此這類企業盈餘並不會因為景氣不佳而顯著減少,又或者債券利息不會因此減少。

不過盈餘穩定、利息穩定,這與股價穩定是兩回事,

即使是幾乎不會違約的債券,在恐慌時期依然可能有一定程度的價格震盪。

這些資產或股票的價格依然有可能下跌,有些跌幅也不小,

但源自於他們有穩定的現金流及產業特性,人們也相對更有信心,因此跌幅相對其他標的會更小一點,這也是防禦型資產的價值所在。

防禦型資產類別有哪些?

防禦型的資產類別包括:

- 防禦型股票:主要產業包括公用事業、必需消費品、醫療保健、電信服務

- 現金、現金等價物:主要為短期債券、短期票據

- 高品質的債券:公債、抗通膨債、高評等的公司債

防禦型股票:

防禦型股票也被稱為非週期性股票,意思是在經濟周期的各個階段獲利都能保持穩定,

主要產業包括:公用事業、必需消費品、醫療保健、電信服務、不動產…等行業。

這些產業即使空頭時期依然有相對穩定的盈餘。

要注意的是,並非所有這些產業的公司都屬於防禦型股票,一般來說防禦型投資會選擇其中規模大且穩健的大型股、藍籌股。

現金/現金等價物:

現金等價物指的是短期內(一般指3個月內或更短時間)可變現的流動資產,例如短期債券、貨幣市場基金等。

現金類資產不易受景氣影響,也有利息收入。

但現金類資產的報酬也相當微薄,抗通膨能力相對薄弱、易受通膨侵蝕購買力。

保守型的債券:

保守型的債券,通常是指市場較為成熟的債券,像是美國公債、抗通膨債,或者其他高品質債券。

這類型債券配息穩定,且幾乎無違約風險,但同樣可能有通膨風險,受利率影響也較大。

不過由於在股市空頭時期利率大多不會上升 (高度通膨的市場也許例外),甚至是利率下降,

這十分有利於中長天期債券的表現,呈現與股市相對負相關的走勢(股市跌、公債漲)。

要注意的是,高收益債或者一部分中低品質公司債,在經濟較差、資金緊縮的時期,很可能有較高機率的違約風險,付不出利息和本金,

這類型的債券並不屬於保守型的債券。

市場先生提示:如果單純是為了追求防禦,為什麼不持有現金和債券就好,仍會選擇防禦型股票?

其實市場對於風險和報酬的訂價,大多時候都是公平的。現金和公債雖然更穩定,但報酬通常也更低、甚至難以對抗通膨。

防禦型股票雖然屬於股票、風險較高,但空頭時期依然提供了穩定的獲利與現金流,報酬也高於現金及債券。

對許多追求報酬的資產管理者或基金經理人,當他們難以將資金配置到現金及債券時(例如基金限制70%資產必須得投入在股票類資產上),這類防禦型股票就是下一個投資選項。

防禦型股票:有哪些產業?

防禦型產業股票,又被稱為非周期性股票(Non Cyclical Stocks),大部分報酬穩定,獲利不太受經濟景氣影響。

高度依賴經濟周期的景氣循環股,則稱為周期性股票(Cyclical Stocks),股價容易受到經濟起伏影響。

詳細可閱讀:景氣循環股有哪些?投資有什麼風險?

防禦型產業:

- 必需消費品(Consumer staples):包含食品、飲料,因為在經濟衰退期間,消費者仍然需要消費食品與飲料。舉例來說,寶鹼P&G、Nestle雀巢、泰森食品 (Tyson Foods)…等公司都是以必須消費品為主。

- 醫療保健(Health care):包括醫院、保健設施、保險公司、藥品和醫療儀器製造商以及生物醫藥公司。這些公司提供的產品或服務,就算經濟不景氣人們仍然需要購買,畢竟健康是首要關注的問題。舉例來說,像是嬌生、輝瑞…等公司。

- 電信服務(Telecommunication services):這個行業包括光纖、無線和寬頻網路提供通信服務的公司。舉例來說,像是Viacom、台灣的中華電信…這些公司。

- 公用事業(Utilities):電力、天然氣是防禦型產業的最佳例子,不論任何經濟周期階段,每個人都需要這些產品。舉例來說,像是NRG Energy、賓州電力…這些公司。

- 不動產(Real Estate、REITs):不同景氣時期都可以收取固定租金,甚至調漲租金。舉例來說,像是AMT、CCI…這些公司。但要注意的是,經濟不景氣時期,商業辦公室或工業園區不動產可能較容易受負面影響。

投資防禦型產業好嗎?

防禦型產業在牛市多頭期間的報酬率較低,但是它們能在熊市空頭中對沖掉一些風險。

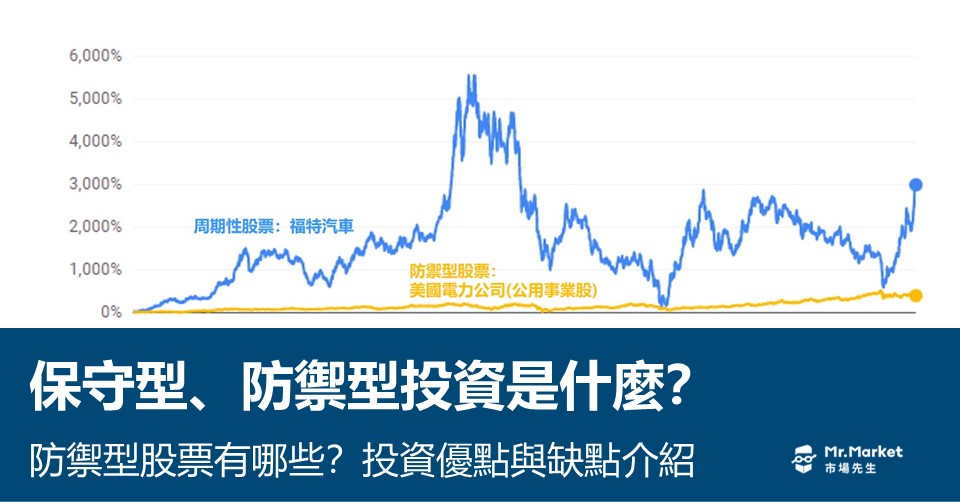

下圖是汽車業美國福特汽車公司(週期性股票)、公用事業美國電力公司(防禦型股票)的走勢特性,

防禦型股票的表現相對平穩,不受經濟起伏影響,期間股價最大跌幅大約下跌-45%。

但週期性股票波動大,易受經濟起伏影響,例如福特汽車在該期間最大跌幅接近-80%,如果算上2000年以來的跌幅,下跌超過90%。

金融海嘯時期2007/10 – 2009/3 期間最大回檔幅度(月資料):

- (週期性股票)美國福特汽車公司 F:-78.9%

- (防禦型股票)美國電力公司 AEP: -45.5%

通常在股市崩盤或經濟衰退期間,防禦型股票往往表現一致,有時甚至更好。

這是因為它們屬於對產品有持續需求的行業,包括食品和飲料、公用事業和醫療保健服務,這些類型的產品在全年的需求通常不會發生重大變化。

因此防禦型股票通常被視為一種避險資產,投資者可以購買並持有,作為對沖投資組合風險的一種方式。

這意味著,在經濟低迷時期,週期性產業(非必需消費品、旅遊、科技等)會表現不佳,但防禦型股票則可以對沖掉這些投資風險。

市場先生提示:防禦性股票代表獲利穩定,而非價格穩定

從上面的例子你可以發現,即使是有防禦性股票屬性,依然有接近 -45%的股價下跌,這幅度其實並不小。

前面市場先生有提到,所謂的防禦性投資,指的是獲利不受經濟週期影響,包括企業盈餘或者利息收入。

以下表為例,即使經歷2008年金融海嘯,實際上對公用事業(例如電力公司)的盈餘影響並不大,幾乎可以說是沒影響,

但其他產業可能波動就十分劇烈,例如獲利表現本來就不好的福特公司在2008這段時期更是雪上加霜。

防禦性產業盈餘相對穩定可預期 比較 福特汽車(F) 美國電力公司(AEP) 產業特性 週期性產業 防禦性產業 年度 每股盈餘EPS 每股盈餘EPS 2005-12 0.77 2.08 2006-12 -6.73 2.53 2007-12 -1.4 2.72 2008-12 -6.5 3.42 2009-12 0.86 2.96 2010-12 1.66 2.53 2011-12 4.94 4.02 2012-12 1.41 2.6 資料整理:Mr.Market市場先生 這種對確定性的預期會反應到價格上,

防禦性的股票及資產並非不會下跌,其實也同樣會受到市場情緒影響導致價格下跌,但幅度比起其他資產相對小的多。

投資防禦型資產、產業,有什麼優點、缺點?

投資時防禦型產業,有一些優點、缺點要注意。

防禦型資產的優點:

- 減少投資組合的波動性,空頭時期價格波動相對有保護效果

- 空頭時期依然能提供穩定的收入來源(股息、利息)

投資組合裡加入防禦型股票或防禦型資產,可以減少投資組合的波動性,在經濟衰退期間就能保護資產免受進一步的損失。

另外,防禦型公司通常會提供股息收益,是投資組合中一個有吸引力的金融商品。

防禦型產業的缺點:

- 牛市時普遍表現不佳

- 通常這類產業並沒有高成長性

防禦型股票的價格波動不大,因此在經濟周期看漲的牛市仍表現平穩、不會大漲,如果在這時期持有過多防禦型股票,可能會拖累投資報酬率。

如何投資防禦型資產?

1. 先認識資產配置觀念,理解防禦型資產在資產配置中的角色,決定配置比重

防禦型資產在資產配置中,屬於減少投資風險的角色。

對投資人來說,如果投資組合中的風險過高,那麼就可以增加防禦型資產的比例。比重高低沒有標準答案,端看個人風險承受能力決定。

資產配置教學:什麼是資產配置?

要知道的是,世界上沒有什麼兩全其美的投資,

面對不同經濟周期,投資防禦型資產可以對沖經濟波動的風險,對熊市抗跌有幫助。

但是經濟上漲的牛市時,防禦型資產無法讓你獲得經濟成長的高度收益。

市場先生提示:防禦型投資應該佔多少比重?

在了解防禦型投資後,許多人最想問的應該是這個問題。

其實不同的投資人的風險承受能力不同,我身邊時際遇過的案例例如:

一位28歲的投資者,防禦型投資對他來說可能沒有太多吸引力,因為他的風險承受能力很強,資金也還不多,也許他對科技股更有興趣。

另一位66歲的高資產投資者,即便想追求高報酬,但因為擔心風險,也不敢配置太多,這時防禦型投資的相關資產與商品可能就更吸引他。資產配置比例並沒有標準答案存在,端看你是否對自己足夠了解,清楚自己需要什麼。

2. 選擇防禦型資產標的,盡量以大型股、分散投資的標的為主

現金、債券、防禦型股票,各別有不同程度的風險/報酬特性,

標的選擇上,應該盡量以大型股(藍籌股),或是ETF這類分散式的標的優先,增加穩定性和確定性。避免選擇小型股或過於集中的投資。

3. 買進標的:建議可以從ETF開始

以下市場先生也分享相關防禦型資產的ETF標的清單

| 防禦型資產ETF清單 | |

| 防禦型資產類別 | 投資標的 ETF例子 |

| 現金、類現金、短債 | 定存、貨幣市場基金、SHV、SHY |

| 高品質債券 – 公債 | IEF、TLT、VGIT、SPTL |

| 高品質債券 – 抗通膨債 | TIP、SCHP、VTIP |

| 高品質債券 – 綜合債 | BND、AGG |

| 防禦型股票 – 必須消費品 | XLP、VDC、FSTA |

| 防禦型股票 – 電信服務 | VOX、FCOM |

| 防禦型股票 – 醫療保健 | XLV、VHT、FHLC |

| 防禦型股票 – 公用事業 | XLU、VPU、FUTY |

| 防禦型股票 – 不動產 | VNQ、SCHH、USRT、FREL |

| 整理:Mr.Market市場先生 | |

使用美股券商可以買進各種相關的ETF標的:

美股ETF怎麼買:美股ETF怎麼買?美股各知名券商與複委託比較

更多ETF教學可閱讀:ETF完整教學懶人包

快速重點整理:防禦型投資是什麼?

- 防禦型投資也稱為保守型投資,是投資於防禦型的金融商品,這類金融商品能無論市場景氣,都能保有穩定的盈餘或利息,受景氣影響小、空頭時波動也較小。

- 防禦型資產,包括現金、高品質債券、防禦型股票,防禦型股票包括像是公用事業、必需消費品、醫療保健、通信服務、不動產…等行業。

- 防禦型投資的優點是可以減少投資組合的波動性、提供穩定的收入來源(股息);缺點是無法享有高報酬率,牛市時也表現也落後。

- 防禦型投資,應該先了解自己的資產配置計畫,選擇大型股或者ETF這類穩健的標的進行投資。

市場先生心得:我認為防禦型投資要理解最重要的觀念,就是做為企業擁有者思考,而不是做為股票擁有者思考。

對企業的擁有者來說,投資人關注的是盈餘變化,或者以債券類資產來說,關注的是利息收益以及債券品質。防禦型資產提供了相對穩定的盈餘及現金流。

但如果視野單純只是放在買股票,想買低賣高,那某些防禦型資產,仍然會讓人感受到強烈的高低震盪。

這些價格震動代表公司不穩嗎?並非如此,其實公司的盈餘是穩定的,震盪的只是人心,如此而已。

想通其中的差異,我想會對你的長期投資決策很有幫助。

本文提到標的僅為投資教學使用,並無任何投資推薦之意,投資一定有風險,投資前務必自行研究分析再做決策。

額外分享幾篇文章:

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言