台指期是什麼?大台/小台/微台有什麼差異?(附小台期貨教學)

台指期是以 台灣加權股價指數 為交易標的的一種指數期貨商品,依照合約規格大小可分成大台、小台、微台三種。

台灣加權股價指數(俗稱大盤)是台股市場最關注的股票指數之一,是第一支台灣證交所編制的股價指數,用來評估台灣股市整體表現的指標。

本篇文章市場先生會介紹台指期是什麼、大/小/微台的差異,再以小台為例,逐一介紹小台保證金、一口合約價值多少、成交量、交易時間、交易商與手續費等,最後,也會告訴你小台如何下單買賣。

【這篇文章為資訊整理與觀念教學分享,無任何投資推薦之意,期貨投資有高風險,投資前務必自行研究分析判斷。】

本文市場先生會告訴你:

台指期是什麼?大台/小台/微台有什麼差異?

台指期全稱是「台灣加權股價指數期貨(TAIEX)」的縮寫,台指期是交易台灣加權股價指數(大盤)的期貨商品,

投資人可以透過買賣台指期,來參與交易台股大盤指數行情。

台指期商品分為台指(又稱大台,代號TX)、小型台指(又稱小台,代號MTX)和微型台指(又稱微台,代號TMF,2024年推出的新期貨規格),主要差異在合約價值和保證金的部分,

台指期一口期貨合約價值

台指期的合約價值 = 契約乘數 × 指數點

契約乘數,大台 200元/點,小台 50元/點,微台則是10元/點。

指數點會隨時跳動,而原始保證金(想交易一口期貨合約時,帳戶內至少要放的錢)會因為合約價值而有不同。

| 項目 | 大台(TX) | 小台(MTX) | 微台(TMF) |

|---|---|---|---|

| 連結標的 | 台灣加權股價指數 | 台灣加權股價指數 | 台灣加權股價指數 |

| 契約乘數 (一點多少錢) | 200元 | 50元 | 10元 |

| 原始保證金 | 322,000元 | 80,500元 | 16,100元 |

| 維持保證金 | 247,000元 | 61,750元 | 12,350元 |

| 合約價值* (台幣) | 432萬 | 108萬 | 21.6萬 |

| 合約 | 只有月合約 | 月合約、雙週合約 | 只有月合約 |

資料來源:台灣期貨交易所

資料整理:Mr.Market市場先生

以下以21,600點為例 (這裡僅為計算公式舉例。實際數字會隨著行情及期交所公告改變):

- 大台一口合約價值 = 21,600點 × 200元 = 432萬元台幣,原始保證金 322,000元

- 小台一口合約價值 = 21,600點 × 50元 = 108萬元台幣,原始保證金 80,500元

- 微台一口合約價值 = 21,600點 × 10元 = 21.6萬元台幣,原始保證金 16,100元

換句話說,在指數21,600點時,交易一口大台期貨,等於在交易總價值432萬的合約。交易一口小台期貨,等於在交易一口總價值108萬的合約。

市場先生提醒:期貨實際涉及部位金額很大,必須要謹慎。期貨交易保證金金額比合約價值小很多,但原始保證金及最低保證金,僅代表開倉建立部位所需的最低金額門檻,但並不等於自己應該準備的保證金。如果保證金過少,可能會因為使用過大的槓桿,導致斷頭風險。

大台的流動性良好和交易成本比例更低,

小台的流動性優和單位價值較低,更適合一般人使用

從上表中可以看出,三種台指期商品的主要差異是規格大小的不同,小台的合約是大台的四分之一,微台的合約又是小台的五分之一,

也因為原始保證金的所需金額不同,導致投資小台、微台的門檻比大台簡單不少,能用相對小的資金參與台指期貨市場。(原始保證金是期交所規定的,可能會隨指數點變化而變動)

此外,小台比大台和微台多了雙週到期的合約選擇 (雙週合約是每週三掛牌,有效期間共兩週的小台合約)。

對一般普通人來說,小台是更適合開始起步交易台指期的商品

大台需要的資金量較大,但優點是交易成本佔比相對更低,也有良好流動性,許多機構法人主要都是使用大台。

小台則更多是一般散戶投資人使用,有較好流動性的同時,單位金額也比較小。

微台單位金額更小、調整上更有彈性,但由於推出的時間還不長,需要再觀察一段時間。

接下來會以小台為例完整介紹商品合約要怎麼看,也包含保證金、成交量、交易時間、結算日、手續費以及怎麼買的資訊。

小台 商品合約基本資料

| 項目 | 小型台指期貨 |

|---|---|

| 中文簡稱 | 小台 |

| 英文代碼 | MTX |

| 交易標的 | 台灣加權股價指數 |

| 交易所 | 台灣期交所 |

| 交易時間 | 一般交易: 8:45-13:45 盤後交易: 15:00-5:00 |

| 契約價值 | 小型台指期貨指數 × 50元 |

| 漲跌幅限制 | ±10% |

| 最小升降單位 | 指數1點=台幣50元 |

| 即時報價* | 21,600點 |

| 一口合約價值* | 108萬元 |

| 交割方式 | 現金交割 |

資料來源:台灣期貨交易所

資料整理:Mr.Market市場先生

小型台指期貨(MTX)是台灣期交所發行的台指期商品之一,報價單位是指數點,最小單位是1點,相當於台幣50元。

以撰文時指數21,600點做計算,一口小台合約價值約為108萬元台幣。(21,600點 × 50元 = 1,080,000元)

台指期有漲跌幅限制,和台股一樣都是正負10%,當天開盤漲超過10%會停止交易(漲停),要等到下一個交易日才能再交易,反之亦然。

小台交易的台灣加權股價指數是台灣股市的重要指標,投資小台用途有參與台灣大盤、避險、投機交易等,而且小台的入場門檻相較大台低、合約規模較小,是吸引散戶與小資族選擇的標的。

如果想了解更多期貨基礎知識,可以看期貨入門教學文:期貨是什麼?

如果不清楚指數期貨,可閱讀:指數期貨是什麼?

如果還不太清楚期貨合約該怎麼看,可參考:期貨合約怎麼看?重點項目/如何查詢與範例(美股/台股)

小台 價格走勢

最新的小台即時價格可參考期交所網頁:小台指期即時價格

台灣加權股價指數即時走勢可以看下圖:

需要注意的是,台灣加權股價指數並不等於小台的價格,因為小台是期貨商品,價格是反映投資人對未來的預期,期貨價格會與現貨價格(指數點數)有價差,當市場極度恐懼或貪婪時,價差便會增加。

例如2024/8/5指數跌了1807點,當日的小台實際跌了2152點,因此當大盤波動劇烈時,小台真正的波動會更為急劇。

想了解什麼是正價差?什麼是逆價差?可閱讀:正價差是什麼? 逆價差是什麼?

小台 保證金要多少?

小台保證金,撰文當下根據台灣期交所公告的金額如下

(最新保證金數據請至 台灣期貨交易小台期貨保證金 查詢,以官方資訊為準):

- 原始保證金為80,500元/口。

- 維持保證金為61,750元/口。

- 結算保證金為59,500元/口。

保證金金額是浮動的,期交所會根據當下價格調整,指數波動劇烈的時候也曾發生短期內連續數次調整保證金,像2024年8月短短一個月內就調升了兩次保證金金額。

以合約價值108萬元估計,如果只使用最低維持保證金(61,750元),等於最大槓桿倍數約17倍,但任何情況下都不該使用最低保證金來交易。

還不太熟悉各種保證金有什麼不一樣,看這邊:保證金交易是什麼?

到底要放多少保證金?可參考:期貨保證金要放多少?

小台歷史上的較大波動

台灣加權股價指數歷史上有經歷過近-80%的最大回檔風險,建議新手使用無槓桿或最多2倍槓桿開始操作, 除非是很短線,即便是老手也不建議貿然使用超過10倍槓桿。

- 1倍槓桿(無槓桿):至少準備108萬元操作1口小台期貨

- 2倍槓桿:至少準備54萬元操作1口小台期貨

- 10倍槓桿:至少準備10.8萬元操作1口小台期貨

市場先生提示:留意歷史上極端的指數波動 (歷史最大回檔 -79.51%)

以較長期的指數行情,台指期歷史最大回檔 -79.51%,發生在1990年代,當時雖然還沒有台指期,但劇烈的行情的確曾經發生過,在2000年後也發生過多次-30%到-50%的回檔,雖然這不是一兩天,而是很長一段時間累積的行情波動,但仍需注意。

以下整理近十年來較大的小台點數單日價格波動,以及換算小台每一口價值波動。

可以發現,因為隨著指數持續成長創新高,最大漲跌點數在近年創下的紀錄會遠比十年前來的驚人,以目前的指數位階來看,兩萬一千多點的指數只需要波動2~3%,就可以創造出500點上下的震幅。

在歷史上一些指數較大波動的時期,雖然單日漲跌幅有10%限制,但還是可以觀察到有些日期光是單日漲跌幅就接近或超過保證金(61,750元),

也可能出現連續幾日的大漲或大跌,如果連續兩天跌10%總共就跌了19%,那開5倍槓桿做多的投資人可能會因此斷頭。

因此務必要避免使用過高的槓桿,做好風險控制,以免黑天鵝時期遭受重傷。

| 日期 | 漲跌點數 | 漲跌幅度(%) | 小台每口價值波動(元) |

|---|---|---|---|

| 2024/8/5 | -2152 | -10.00 | -107600 |

| 2024/8/2 | -1134 | -5.00 | -56700 |

| 2024/9/4 | -1111 | -5.04 | -55550 |

| 2024/8/6 | 1081 | 5.58 | 54050 |

| 2021/5/18 | 884 | 6.72 | 44200 |

| 2021/5/12 | -864 | -5.22 | -43200 |

| 2018/10/11 | -807 | -7.71 | -40350 |

| 2024/4/19 | -794 | -3.90 | -39700 |

| 2024/8/9 | 785 | 3.80 | 39250 |

| 2020/1/30 | -741 | -6.12 | -37050 |

資料整理:Mr.Market市場先生

有關強制平倉(斷頭)的介紹,可閱讀:斷頭是什麼?斷頭後會發生什麼事?

小台 一口多少錢?

以撰文當下台灣加權股價指數21,600點做計算,1點 = 50元,

一口合約價值 = 21,600點 × 50元 = 1,080,000元

小台 跳動一點多少錢?

- 小台每跳動1點,一口小台指數期貨合約(小型台指期貨指數 × 50元)跳動價值50元。

小台指數期貨 損益試算範例:

買進一口小台,價格是21,600,如果上漲到21,700賣出,共上漲100點。

獲利試算 = 100點 × 50元 = 5,000元

最終實際獲利 = 5,000元 – 100元 (交易成本約100元)= 4,900元

交易成本 = 手續費(各券商不同) + 期貨交易稅(交易金額的十萬分之2),後面章節會有完整試算

小台 交易時間

| 交易時段 | 交易時間 |

|---|---|

| 一般交易 (日盤) | 8:45-13:45 |

| 盤後交易 (夜盤) | 15:00-5:00 |

| 結算日當天 | 8:45-13:30 |

資料整理:Mr.Market市場先生

小台交易有分日盤和夜盤(盤後交易),日盤交易時段是早上的8:45開盤、下午的1:45收盤,開盤比股票市場提早15分鐘、收盤比股票市場晚15分鐘;

夜盤交易是盤後交易,交易時段是下午3:00開盤,一直到隔天的早上5:00才收盤。

此外,結算日當天的日盤,台指期會提早15分鐘於13:30收盤。

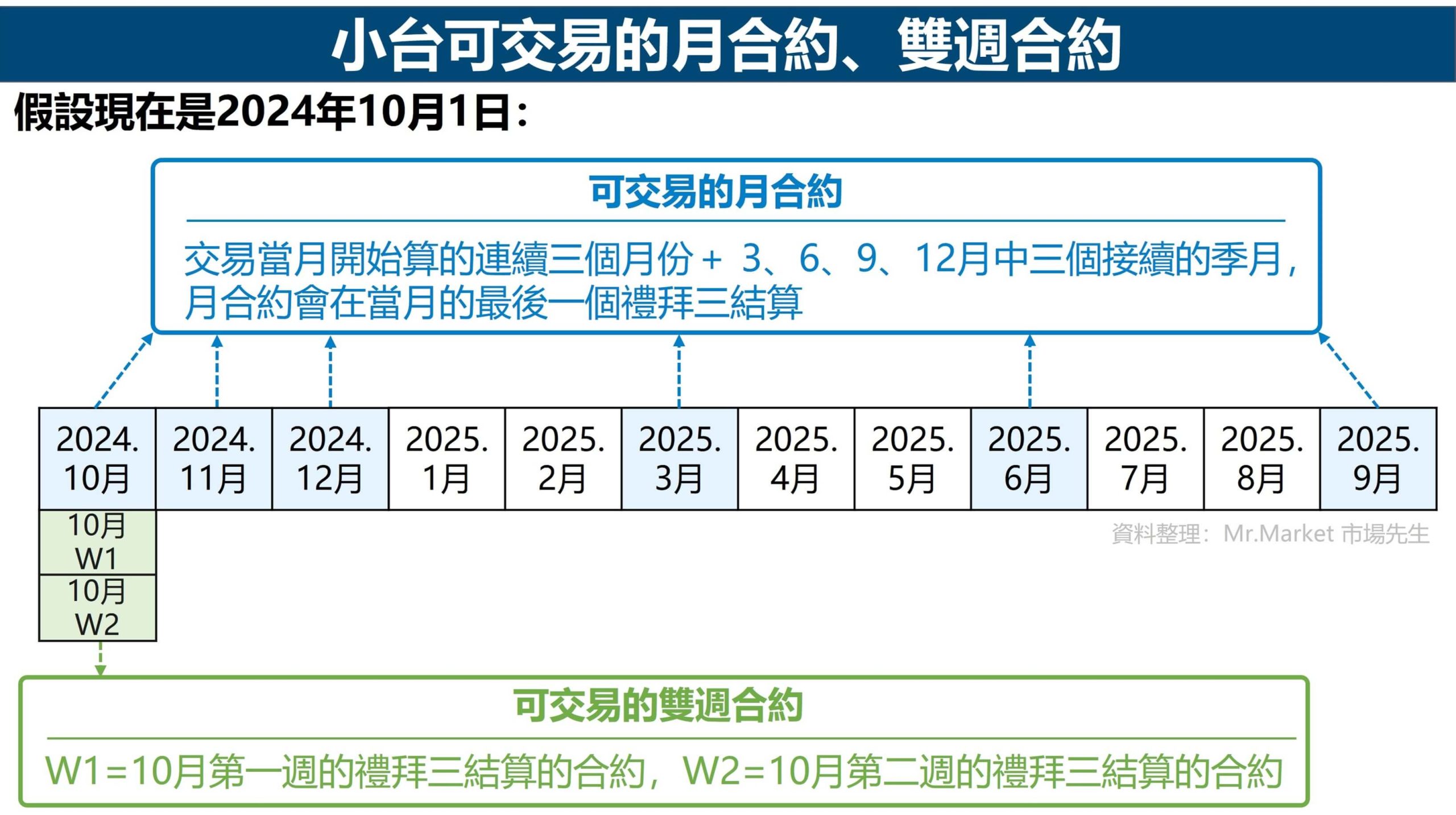

小台 結算日及可交易的月合約、雙週合約

小台有月合約及雙週到期合約,這邊放一張圖解:

| 項目 | 月合約 | 雙週合約 |

|---|---|---|

| 可交易合約 | 交易當月開始算的連續三個月份+3、6、9、12月中三個接續的季月 | 每個禮拜三掛牌未來兩週的合約,每份合約為期兩週 |

| 每份合約為期 | 一個月 | 兩週 |

| 結算日 | 交易月的第三個禮拜三 | 掛牌後的第二個禮拜三 (會以W表示哪週結算) |

資料整理:Mr.Market市場先生

可交易合約

同一時間會有約8個合約可以被交易。

月合約舉例:2024/10/1時會有2024/10、2024/11、2024/12三個連續月的合約,額外加上2025/3、2025/6、2025/9三個接續的季月合約。

雙週合約舉例:2024/10/1時會有10W1(W1=會在10月第一週的禮拜三到期)和10W2(W2=會在10月第二週的禮拜三到期)兩個雙週到期的合約。

但通常只有近月合約比較有交易量及未平倉量。

結算日

月合約舉例:例如2024年小台10月的合約,10月的第三個禮拜三是10/16,那2024/10/16就是2024年10月份期貨合約最後結算日。

雙週合約舉例:如果是10W1的小台雙週合約,代表是10月第一個禮拜三到期的商品,也就是說2024/10/2就是小台10W1的最後結算日。

如果結算日當天遇到假日(例如放颱風假),結算日會順延到下一個交易日。

最新年度的台指契約最後結算日看這邊:最新小台契約最後結算日

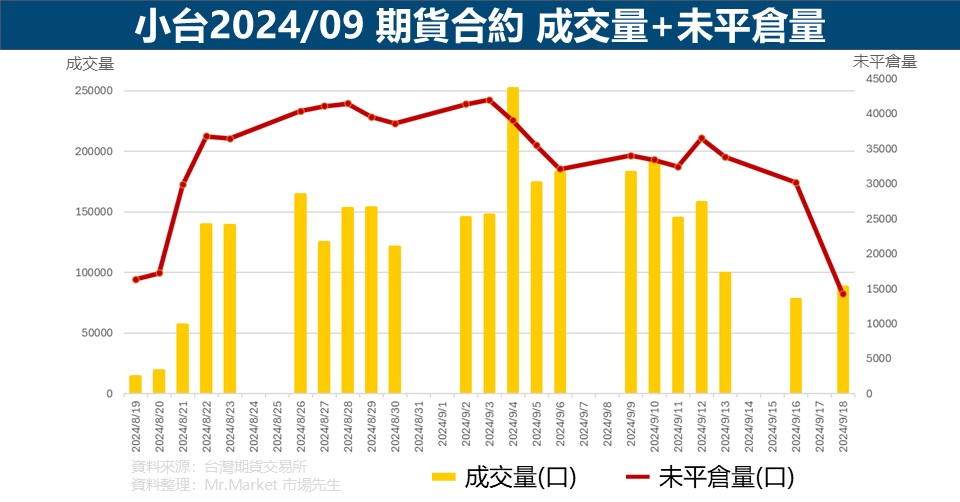

小台 成交量:充足

下圖是過去一個月小台2024/09期貨合約的單日成交量及未平倉量,可以觀察到日成交量除了轉倉日的前後以外,幾乎都在十萬口以上,未平倉量約3~4萬口上下,成交量是很充足的。

查詢期貨每日交易資訊的網址:小台每日最新成交量、未平倉量查詢

小台 手續費多少?

小台交易一口的手續費大約落在20~35元左右(買賣要各收一次)。

國內各家期貨商費用率條件不同,取決於交易量,

過往的交易量大小會是主要關鍵。新戶或是交易量小,通常會跟行情價差不多;

交易量大,開戶時能提供交易對帳單的人,一般都能拿到低於市場行情的手續費。

要注意,期貨一般是透過期貨商能交易,在證券商也能交易期貨,但費用會昂貴很多。

公司名稱中有”期貨”,屬於專業期貨交易商,期貨商品完整、費率較低;

而公司名稱有”證券”,屬於證券商、並不是專業期貨商,期貨商品選擇較少、費率昂貴。

小台 交易成本怎麼算?(手續費+期貨交易稅)

小台 交易成本 = 手續費 + 期貨交易稅,期貨交易稅率是交易金額的十萬分之二(買賣都要付),相較股票交易稅的千分之三(賣出才付)便宜許多。

交易一口小台 總成本試算:

假設買進一口小台,價格是21,600,上漲到21,700賣出,期貨商手續費為35元。

- 買進成本 = 手續費35元 + 交易稅 21,600 x 50元 x 0.00002 = 57元

- 賣出成本 = 手續費35元 + 交易稅 21,700 x 50元 x 0.00002 = 57元

交易總成本 = 買進成本57元 + 賣出成本57元 = 114元

小台遇到除權息,會以逆價差方式呈現

當小台遇到除權息時,會以「逆價差」的方式,預先反應在下個月的期貨合約中。

台灣加權股價指數成分股發生除權息時,會連帶造成指數下跌,也就是俗稱的「指數蒸發」,所以連結指數的小台期貨價格當然也會跟著下跌。

投資小台的投資人並沒有真正參與除權息,並不會取得對應的配息或配股做補償,但如果沒有其他配套措施,等於做多指數的投資人平白蒙受損失,而做空指數的投資人憑空獲利。

所以小台合約會以逆價差的方式,也就是「期貨價格(小台價格) < 現貨價格(指數點數)」反應在下個月的合約價格上,在價格上把除權息造成的影響還給小台投資人。

因為台灣加權股價指數成分股很多,除權息時間都不一樣,但除權息多寡和日期會提前公告,因此就把下個月即將要除權息的成分股造成的影響合併計算,一次反映在下個月的合約內。

台股每年的6~9月之間是明顯的除權息旺季,台灣加權股價指數產生的蒸發會比較明顯。

案例可閱讀:期貨轉倉碰到除權息旺季

至於每個月除權息預期會影響加權指數多少點,國內期貨商會提供「除權息預估表」,總結出下個月份各項指數合約受影響的程度,感興趣的話可以向營業員詢問。

市場先生提醒:逆價差不只反應除權息,也反應市場對未來預期的看法。

當一檔期貨出現逆價差,可能同時包含除權息的點數影響和市場對未來價格走勢的預期,投資人其實難以分辨其中各項的影響程度。

所以不應該看到逆價差就直接認定有機會套利,因為也有可能是市場預期已經反轉。

小台 相關的期貨商品

目前台灣期貨交易所的台灣加權股價指數期貨有台股期貨(大台)、小型台指期貨(小台)、微型台指期貨(微台)三檔。

| 相關商品 | 合約規格 | 一口合約價值 | 維持保證金 |

|---|---|---|---|

| 大台(TX) | 指數×200元 | 432萬元 | 22.4萬元 |

| 小台(MTX) | 指數×50元 | 108萬元 | 5.6萬元 |

| 微台(TMF) | 指數×10元 | 21.6萬元 | 1.12萬元 |

資料整理:Mr.Market市場先生

其中,大台的合約價值高,一口合約價值四百多萬台幣,比較適合外資、法人、資產管理公司及高資產族群操作。

微台的合約規格21.6萬相對親民許多,維持保證金只要一萬多台幣,雖然手續費相較大小台稍高,但適合資金量體較不足的小資族。

小台一口合約價值一百多萬介於大台和微台之間,這其實對一般小資族也算蠻高的,雖然放略高於維持保證金的金額就能進場玩,但基於風險控管,市場先生還是要提醒記得放足保證金。

小台 適合哪些投資人交易?

小台合約價值只有大台的四分之一,需要的資金量體不像大台一樣龐大,交易量也充足,如果想要投資台灣大盤市場是一個可考慮的選擇,

雖然微台的門檻相比小台更簡單,合約規格是小台的五分之一,但微台在2024/7推出後時間還不夠長,可以觀察看看後續的交易量再做決定,避免遇到滑價和流動性風險。

1. 短線交易者

由於小台的交易成本相較股票低不少,短線進出市場或頻繁交易者利用小台可節省不少交易成本,在趨勢發生且有事件交易機會時操作小台,減少摩擦成本。

2. 放空避險者

期貨和股票的不同的是股票沒開信用交易帳戶時只能做多,先買進看好的股票等股價上升再賣出,但期貨可以做空。

做空小台就是預期市場大盤會下跌,先賣出後買入(賣在高點,低價買回),在經濟景氣突發狀況,例如2020年的Covid時,就可以透過放空小台進行避險。

3. 長期資產配置者

長期資產配置時,使用小台投資台灣全市場是一種選項,適合長期看多加權指數的投資人。

多數人想利用ETF投資台灣大盤會透過0050、006208這些追蹤台灣50指數的指數型ETF,也是一種近似的做法,但台灣50指數和台灣加權股價指數畢竟是不一樣的指數,用期貨與用ETF做長期投資,各有各自的優點。

用小台期貨長期投資,優點在交易成本幾乎可以不計,也不用付出管理費,可以做槓桿調整,稅務上也有優勢;缺點是單位金額較大、需要定期換倉較麻煩。

想了解要怎麼利用期貨節稅,看這篇:透過期貨投資可以省稅? (施工中)

想了解投資台灣50指數的各種方法交易成本比較,可以看:完整比較0050ETF、0050連結基金、0050ETF期貨交易成本 (施工中)

小台 怎麼買賣交易?如何選擇期貨商?

小台可以透過在國內期貨商開「期貨帳戶」來交易,直接用期貨商的交易App就能下單。

要注意的是,證券交易和期貨交易帳戶是分開的,所以不能直接用現有的股票證券帳戶來交易期貨,一定要另外開立期貨帳戶。

要怎麼選擇期貨商的深入討論可以看這篇:期貨商怎麼選?

—

最後市場先生要提醒,小台一單位合約價值約108萬元,交易務必要控制好風險,並且不要過度槓桿,

如果資金太小,不建議操作這項商品,可以使用追蹤相似指數的ETF,例如0050、006208作為替代選項,雖然成本費用較高,但更適合小資金及不頻繁操作的投資人。

這篇文章整理給需要知道一些期貨交易細節資訊的讀者,

如果你還想知道哪些資訊,也歡迎留言給我喔。

本文為資訊整理與觀念教學分享,內容提到任何標的、券商及期貨商均非分析意見且無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

期貨常見問題Q&A

期貨有哪些種類?

期貨商品的種類是根據分類方式的不同而產生的。常見的分類方式有三個層次:

- 資產類型分類:依資產類別歸類,分商品型與金融型

- 商品種類分類:依商品種類歸類

- 子分類:依商品本身歸類

| 期貨商品常見分類方式 |

||

| 資產類型 | 商品種類 | 子分類範例 |

| 大宗商品期貨 Commodity Futures |

農產品期貨 Agriculture Futures |

•穀物 •畜牧 •乳製品 |

| 能源期貨 Energy Futures |

•原油 •天然氣 •煤炭 |

|

| 金屬期貨 Metals Futures |

•貴金屬期貨 •基本金屬期貨 |

|

| 金融期貨 Financial Futures |

指數期貨 Index Futuers |

•股票指數期貨 |

| 股票期貨 Equity Futures |

•股票指數期貨 •股票ETF期貨 •個股期貨 |

|

| 利率期貨 Interest Rate Futures |

•短期利率期貨 •債券期貨 |

|

| 貨幣期貨 Currency Futures |

•貨幣對 | |

| 其它 Other |

•天氣期貨 •加密貨幣期貨 |

|

| 資料整理:Mr.Market市場先生 | ||

完整的期貨分類與清單介紹,可閱讀:期貨商品種類有哪些?全球重要期貨商品清單

全球有哪些重要的期貨商品?

一般人不需要每個商品領域、或每檔期貨都熟悉,重點原則是抓大放小。

期貨市場中,成交量與未平倉合約是一個很重要的指標。越是重要的商品就越多人參與,也會有越高的成交量與未平倉合約。

以下市場先生整理出常見的期貨種類,及每個類別的重要期貨商品清單。

| 全球各類重要期貨商品清單 | |

| 產品分類 | 重要期貨商品 |

| 農產品 | 黃豆期貨/小麥期貨/玉米期貨/黃豆油期貨/活牛期貨/瘦豬期貨 |

| 加密貨幣 | 比特幣 / 以太幣 |

| 能源 | 輕原油期貨/天然氣期貨/迷你天然氣期貨/燃油期貨/RBOB汽油實物期貨 |

| 股票 | 迷你S&P500指數期貨/迷你納斯達克100期貨/小道瓊指數期貨/迷你羅素2000期貨 |

| 外匯(貨幣) | 歐元外匯期貨/日圓期貨/澳幣期貨 |

| 利率 | 三個月SOFR期貨/美國10年期公債期貨/美國5年期公債期貨/10年殖利率期貨 |

| 金屬 | 微型黃金期貨/白銀期貨/銅期貨/鉑金期貨 |

| 資料整理:Mr.Market市場先生 | |

完整的期貨分類與清單介紹,可閱讀:期貨商品種類有哪些?全球重要期貨商品清單

全球有哪些重要的期貨交易所

全世界期貨交易最重要的交易所有三個:

- 芝商所集團(Chicago Mercantile Exchange,CME)

- 洲際交易所(Intercontinental Exchange,ICE)

- 倫敦金屬交易所(London Metal Exchange,LME)

除了上列全球三大重要的期貨交易所之外,各國也多設有貨交易所,詳細的期貨交易所介紹可閱讀:全球主要期貨交易所有哪些?

指數期貨/商品期貨/股票期貨有什麼不同?

股票期貨、商品期貨與指數期貨,這三種最大的差異就是連結標的不同。

要注意股票期貨與指數期貨在定義上有部分重疊,例如連結S&P500指數的期貨,它既是指數期貨,也是股票期貨。

可以參考市場先生整理的期貨相關文章:

| 指數期貨 vs. 商品期貨 vs. 股票期貨 差異比較 | |||

| 項目 | 指數期貨 (Index Futures) |

商品期貨 (Commodity Futures) |

股票期貨 (Equity Futures) |

| 連結標的 | 指數 | 原物料 | 股票 |

| 股票指數 | 原物料商品 | 個股 ETF 股票指數 |

|

| 交割方式 | 現金交割 | 現金交割 實物交割 |

現金交割 |

| 操作方式 | 投資 交易套利 |

投資 交易套利 鎖定原料價格 |

投資 交易套利 |

| 範例 | •台股指數期貨 •電子指數期貨 •迷你S&P500期貨 •迷你納斯達克100期貨 •道瓊指數期貨 |

•農產品(黃豆/小麥/玉米) •原物料(輕原油/天然氣) •貴金屬(黃金/白銀) |

•台積電股票期貨 •元大台灣50ETF期貨 •迷你S&P500期貨 |

| 資料整理:Mr.Market市場先生 | |||

【這篇文章為資訊整理與觀念教學分享,無任何投資推薦之意,期貨投資有高風險,投資前務必自行研究分析判斷。】

更多關於指數與期貨的教學可閱讀:全球重要指數清單有哪些?

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言